Избранное трейдера Grigory Saveliev

Её Величество Чехия удивлена проблемой с нефтью после остановки российских поставок через нефтепровод Дружба

- 12 марта 2025, 14:28

- |

Что имеем — не храним, потерявши — плачем. Именно так можно обрисовать ситуацию в Чехии. В 2024 году доля поставок нефти с России была 42%, в 2023 году 58%. Всего от России Чехия получила 2,7 млн тонн нефти. 2,6 млн тонн было получено от Азербайджана. Казахстанская нефть была в объёме 1 млн тонн.

( Читать дальше )

- комментировать

- 68.3К | ★2

- Комментарии ( 28 )

Опрос реального бизнеса! Реальный бизнес, вам слово!

- 12 марта 2025, 14:06

- |

Напомню, что я регулярно раз в несколько месяцев задаю предпринимателям и бизнесменам один и тот же вопрос:

РАССКАЖИТЕ, КАК ОБСТОЯТ ДЕЛА В ВАШЕМ БИЗНЕСЕ, ЧТО ИЗМЕНИЛОСЬ ЗА ПОСЛЕДНИЕ МЕСЯЦЫ?

Встречался щас с братом, вот что он сказал:

👉в Питере за последние несколько месяцев закрылись сотни автосервисов

👉продажи запчастей для авто падают г/г впервые лет за 5

👉говорит, что свободные автомеханики появились на рынке труда, чего не было раньше

👉также видим мощную просадку по продажам авто, Б/У авто дешевеют

👉знакомые строители на паузу поставили всю стройку, идут сокращения

👉говорит ещё падение продаж у продавцов цветов на 8 марта

Итого:

📉походу процентные ставки уже начали всерьез влиять на настроение потребителей

👉в начале года еще выручка у многих присела, думаю у многих кассовые разрывы

А у вас как дела?

Расскажите в комментариях👇! Спасибо

НЕ ЗАБЫВАЙТЕ УКАЗЫВАТЬ ЧТО У ВАС ЗА БИЗНЕС

Анатомия коллапса

- 12 марта 2025, 11:47

- |

Да, смогли взять десятипроцентную коррекцию (10.07% от максимума 19 февраля к минимуму 11 марта). На это потребовалось 14 торговых дней.

Превышен масштаб коррекции рынка 16 июля – 5 августа 2024 (9.71% также за 14 дней), но тогда не было проторговки на минимумах. На открытии торгов 5 августа после решительного и опустошающего негативного гэпа произошел резкий выкуп на 2.6% с последующим закреплением и уверенным ростом на 10.4% вплоть до 24 августа.

На этот раз паттерн поведения отличается – каждый выкуп заливается более агрессивными продажами с проторговкой на локальном минимуме с новой фазой эскалацией страха и ужаса, похожее было только в 2022.

С начала запуска бычьего рынка (с января 2023) была лишь одна коррекция более существенная, чем текущая – 10.9% с 27 июля по 27 октября 2023, но справедливости ради, эта коррекция была два месяца и в три фазы с двумя циклами восстановления на 4.75% и 4.2%.

По характеру падения рынка, ближайшие аналоги только в 2022 (похожий паттерн встречается 5 раз).

( Читать дальше )

Казначейские облигации США и Китай: катастрофа, которая вот-вот произойдет (перевод с elliottwave com)

- 12 марта 2025, 11:28

- |

Развязность, с которой правительство США ведет себя на международной арене, является симптомом страны, которая пользовалась привилегией иметь самую популярную в мире резервную валюту в течение последних 80 лет. Это, в сочетании с расточительным заимствованием, сделало рынок казначейских облигаций США крупнейшим и наиболее ликвидным рынком суверенных облигаций на планете. Центральные банки и фонды по всему миру были фактически вынуждены вкладывать деньги в казначейские облигации США и давать кредиты правительству США. Может ли это измениться? Последние данные показывают, что официальные китайские вложения в казначейские облигации США находятся на самом низком уровне с 2009 года. В то время Китай все больше кредитовал американское правительство, утилизируя свой раздувающийся профицит торгового баланса:

Развязность, с которой правительство США ведет себя на международной арене, является симптомом страны, которая пользовалась привилегией иметь самую популярную в мире резервную валюту в течение последних 80 лет. Это, в сочетании с расточительным заимствованием, сделало рынок казначейских облигаций США крупнейшим и наиболее ликвидным рынком суверенных облигаций на планете. Центральные банки и фонды по всему миру были фактически вынуждены вкладывать деньги в казначейские облигации США и давать кредиты правительству США. Может ли это измениться? Последние данные показывают, что официальные китайские вложения в казначейские облигации США находятся на самом низком уровне с 2009 года. В то время Китай все больше кредитовал американское правительство, утилизируя свой раздувающийся профицит торгового баланса:( Читать дальше )

Совкомфлот отчет 2024 записная книжка

- 12 марта 2025, 10:27

- |

Главное: отчет компании не отражает те сложности, которые начались после того как 21 судно в январе попало в SDN.

«Усиление санкционного давления создает

дополнительные операционные сложности в эксплуатации флота и приводит к простою части санкционных судов.»

📉Поэтому результаты 2025 могут быть существенно хуже.

📉Выручка упала! на -18% -32 ярда

📉Расходы +6,8 млрд

📉Амортизация +16,5 млрд до 52 млрд

👉-7 млрд бумажный убыток

📉прибыль 37,2 или снижение -42 млрд

👉дебиторка +11+4 ярдов

👉выданные займы +8 ярдов

( Читать дальше )

Пузыри на финансовых рынках длятся годами: где сейчас пузырь? Разведем крипто-срач!

- 12 марта 2025, 09:13

- |

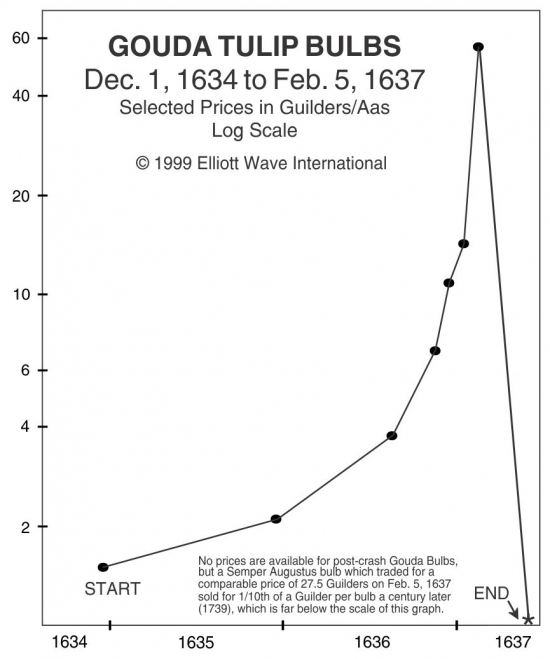

Про сходство биткоина с тюльпанами на смартлабе писали еще в 2017 году, но как мы видим, биткоин оказался больше, чем просто пузырь.

Так как пузыри не живут так долго.

Пузырь компании «Южных морей». Длился полгода всего в течение 1720 года.

( Читать дальше )

Руководитель BP защищает разворот в отношении ископаемого топлива

- 11 марта 2025, 14:54

- |

В своей статье в Times он сказал, что «разоблачение» обещаний было хорошо воспринято инвесторами. «Из многочисленных бесед, которые я провел, следует, что наше новое направление находит отклик у акционеров… Большинство вопросов ко мне касаются того, как быстро мы сможем выполнить поставленные задачи», — сказал он. Перезагрузка BP приведет к увеличению добычи нефти и газа до 2,3–2,5 млн баррелей нефтяного эквивалента в день к 2030 году.

В своей статье в Times он сказал, что «разоблачение» обещаний было хорошо воспринято инвесторами. «Из многочисленных бесед, которые я провел, следует, что наше новое направление находит отклик у акционеров… Большинство вопросов ко мне касаются того, как быстро мы сможем выполнить поставленные задачи», — сказал он. Перезагрузка BP приведет к увеличению добычи нефти и газа до 2,3–2,5 млн баррелей нефтяного эквивалента в день к 2030 году.( Читать дальше )

Возврат к реальности через тотальную боль

- 11 марта 2025, 10:03

- |

Стремительно разрушается тот идеалистический образ светлого будущего американской экономики, который мировые СМИ весь 2024 год старательно нашпиговывали медиапространство фейковыми нарративами о растущих корпоративных прибылях, необычайной устойчивости экономики и грандиозных перспективах долгосрочного роста по мере внедрения ИИ, что в теории должно повысить производительность, эффективность и маржинальность бизнеса.

От чего такая резкая реакция рынка?

Это болезненный возврат к реальности после крушения завышенных ожиданий, сформированных на основе неадекватного восприятия действительности.

Думали, что все хорошо, а получилось – не очень.

Трамп обещал «революцию здравого смысла»? Трамп ее устроил, правда не в том сценарии, который предполагался.

Доморощенным лудоманам, горе-спекулянтам и управляющим в рамках концепции «давай прибыли течь» казалось, что приход Трампа к власти создаст беспроигрышную стратегию практически безрискового и бесплатного пут-опциона.

( Читать дальше )

Россияне нашли хитрый способ наказать банки за годы эксплуатации

- 10 марта 2025, 20:44

- |

Когда я слышу разговоры, что у нас, в России, всё хреново, то понимаю, что виноваты мы сами. Особенно когда находятся различные хитрожопые, которые, например, не платят налоги и работают в серую или в чёрную. Чем больше таких людей, тем меньше собранных налогов, тем больше людей, кому живётся хуже и так по кругу. (копать глубже про взятки и т.д. не буду, ибо слишком большая тема. Хитрожопые — это тоже пиявки на теле государства)

Вот и сегодня нас настигла новая напасть. ЦБ ввёл возможность россиянам осуществить самозапрет на выдачу кредитов. Чтобы избежать вероятности воздействия злоумышленников или случайных покупок, граждане могут оформить самозапрет на выдачу их (себе кредитов). Теперь с 1 марта 2025 года, перед оформлением кредитов, банки и МФО обязаны перед оформлением займа проверять самоограничение россиян на кредиты. Если такой запрет стоит, но кредит будет выдан, а кредитуемый не сможет платить, то МФО и банки не смогут требовать погасить его.

( Читать дальше )

Модель CEO российской публичной компании - давайте примерим на российский рынок👍

- 10 марта 2025, 18:29

- |

Новая модель в мозгу:

В любой произвольной компании могут быть:

👉пиарщики

👉маркетологи

👉сейлзы

👉продуктологи

👉айтишники

👉финансисты

👉наверное еще кто-то

Так вот руководитель компании (CEO) может быть выходцем из одной из этих категорий и иметь ярко выраженные компетенции в одной области и нехватку в других областях...

Соответственно это может давать крен по всей компании.

Например СЕО-сейлз может привести компанию к жадности/высоким ценам, засрать продукт, в результате чего клиенты отвернутся от компании и перестанут использовать продукт.

Как пример, Курцер, который врач, не просрет продукт, потому что очень хорошо понимает в медицине и очень хорошо понимает потребности врачей в «Мать и дитя». В других мед сетях СЕО могут быть финансистами, и это может давать соответствующий крен в сторону.

Можно даже прикинуть теперь в качестве упражнения какой бэкграунд у СЕО российских публичных компаний и насколько он соответствует...

Упражнение в качестве ДЗ в комментариях решаем👇🥰

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал