Избранное трейдера Grigory Saveliev

Газпром vs Роснефть. Или история про стратегический просчёт

- 22 ноября 2022, 17:54

- |

Статья будет длинная. Надеюсь, интересная.

Неоднократно в комментариях поднимали вопрос по этим двум компаниям, хочу в одной статье всё обобщить.

Будет грустный рассказ про стратегический просчёт на триллионы рублей.

Две госкомпании. Но как по-разному они управляются. Качество менеджмента — то, что сильно их различает.

Принято считать, что госкомпании всегда управляются плохо. Но мы знаем примеры, опровергающие данный тезис. Вспомните Сбербанк. Я помню его до Грефа. Разница заметная.

Как с управлением в Газпроме и Роснефти?

Газпром

Газпром — великолепная компания. Огромные запасы востребованного во всём мире ресурса, низкая себестоимость добычи. Что ещё нужно для счастья?

( Читать дальше )

- комментировать

- 9.1К | ★4

- Комментарии ( 47 )

Три причины падения цен на нефть за последние 3 дня.

- 22 ноября 2022, 13:42

- |

1. Рекордный рост случаев заражения коронавирусом в Китае.

Напомню: Китай ведет политику нулевой терпимости. Даже при небольшом росте случаев заражения вводятся карантинные меры.

Данные меры замедляют темпы экономического роста, а значит падает спрос на сырье (включая нефть).

2. Сегодня Китайский ЦБ оставил ключевую ставку без изменений. Инвесторы ожидали небольшого снижения на фоне заявлений о поддержке сектора недвижимости и потенциальных локдаунов из-за роста заболеваемости коронавирусом.

3. Деловая газета WSJ сообщила о якобы готовящимся пересмотре квот странами ОПЕК+ в сторону увеличения добычи нефти на 500 тыс. баррелей в сутки. На этой новости цена на нефть ускорила свое падение с -2% до -5%.

( Читать дальше )

Пелевину - 60! Цикл статей про экономику из его книг. Статья 2 - про деньги, русских олигархов и капитализм. Из 16-ой книги «Тайные виды на гору Фудзи».

- 22 ноября 2022, 12:56

- |

Пелевину — 60! Цикл статей про экономику из его книг. Статья 2 — про деньги, русских олигархов и капитализм.Из 16-ой книги «Тайные виды на гору Фудзи».

Деньги – это наркотик, на который сегодня с младенчества сажают всех.

Девяносто девять процентов пребывают в ломке.

Один процент вроде бы прется, но…

Ни один наркотик не приносит устойчивой радости.

Он дает лишь то, что называется английским словом «high».

Временную, зыбкую и неустойчивую эйфорию, смешанную с постоянно растущим страхом этой эйфории лишиться.

Необходимо постоянно увеличивать дозу.

Помните, биток шесть тысяч стоил?

Юрий Соломонович тогда серьезно так вложился.

А когда он до восемнадцати поднялся, Юрий Соломонович постиг из четвертой джаны, что дальше он вниз пойдет.

( Читать дальше )

Как теперь делать доходность в акциях без притока ликвидности

- 22 ноября 2022, 09:01

- |

Из-за оттока ликвидности с российского рынка акций в течение ближайшего года будут сохраняться более низкие мультипликаторы, чем мы привыкли видеть за последние 6-7 лет. Поэтому при принятии инвестиционных решений нужно учитывать, что мульты могут не вернуться к прежним значениям, допустим 6-9х EV/EBITDA, а останутся на уровнях 4-6х для большинства компаний.

Отток ликвидности с рынков при прочих равных условиях приводит к более низким оценкам. Меньше ликвидности ― выше риски, поэтому инвесторы требуют более быстрой окупаемости инвестиций, что выражается в снижении мультипликаторов и росте требуемой дивидендной доходности.

По данным ЦБ РФ, 78% оборотов на рынке акций делают физлица. Эта тенденция сохраняется с марта, так как большие иностранные фонды оказались заморожены и не могут действовать. Чтобы выросла ликвидность (т.е. объемы торгов), на рынок должны прийти либо новые институционалы, доля которых сейчас около 20%, либо новые деньги от физлиц. Мы пока не видим предпосылок для значительного притока денег на рынок, как это было в периоды высокой маркетинговой активности брокеров в 2019-2021 годах. Соответственно, надувания мультипликаторов пока что ожидать не приходится.

( Читать дальше )

О проблематике восприятия информации....

- 22 ноября 2022, 02:47

- |

( Читать дальше )

Рынок жилья США продолжает проваливаться

- 21 ноября 2022, 09:16

- |

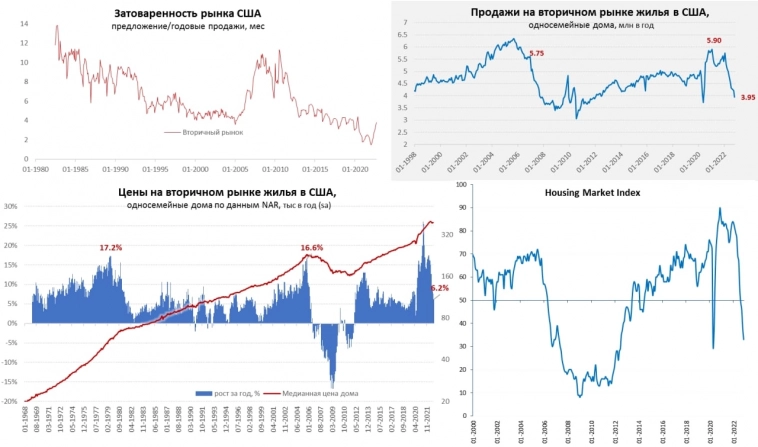

Закладки новых односемейных домов в США падали в октябре достаточно бойко -6.1% м/м и -22.1% г/г, количество выданных разрешений на строительство выдало -3.6% м/м и -24% г/г. Продажи на вторичном рынке жилья тоже продолжали падать, особенно в сегменте односемейных домов (-6.4% м/м и -29.1% г/г) до 3.95 млн домов в год, на пике было 5.9 млн, т.е. почти на 2 млн домов в год продается сейчас меньше. Годовая динамика, конечно, отчасти отражает высокую базу прошлого года, но только отчасти.

По опросам застройщиков США индекс рынка жилья продолжил стремительно падать до минимумов с апреля 2020 года (одновременно это уровни десятилетней давности), а ожидания на ближайшие полгода оказались даже ниже уровней 2020 года. Если в целом – то по объемам здесь полный разгром и депрессивные состояния.

Но со своими нюансами, затоваренность вторичного рынка жилья все еще остается достаточно низкой – соотношение предложения жилья к продажам 3.8 мес. по всем домам и 3.3% по односемейным домам, все еще достаточно низкие уровни. Возможно, именно с этим связано достаточно степенное поведение цен пока, на вторичном рынке они в октябре с поправкой на сезонность были близки к значениям сентября, годовой рост замедлился до 6.2%. Но здесь еще многое впереди скорее всего.

( Читать дальше )

ПРЕДСТАВЬТЕ ЧТО ВЫ РОДИЛИСЬ В 1900 году

- 19 ноября 2022, 11:49

- |

Представьте, что вы родились в 1900 году.

Тебе 14 лет, начинается Первая мировая война, и заканчивается в твои 18-ть, унося 22 миллиона жизней.

Тебе 17. Революция. Красные — белые.

Брат против брата. Не понятно кто прав, кто виноват.

Вскоре после этого глобальная пандемия «Испанский грипп» убивает 50 миллионов человек. Ты выходишь из ситуации живым и свободным, тебе 20 лет.

Середина 20х. Коллективизация. Что общее, что частное?

В свои 29-ть вместе со всем человечеством проходишь через мировой экономический кризис, начавшийся с обвала Нью-Йоркской фондовой биржи, вызвав инфляцию, безработицу.

1932 г в стране голод. Многие умирают от истощения.

Когда исполняется 33 года, к власти приходят нацисты. Это в мире.

В России репрессии и растрелы. Переход из власти в число врагов народа не всегда можно отследить и уж тем более логически понять.

В 41 год застаешь начало Великой Отечественной войны, которая заканчивается к твоим 45 годам. Всего смертей будет более 60 млн.

( Читать дальше )

Что прогнозируют «суперпрогнозисты» на главные события 2023 года. Эксперты Good Judgment оценивают наступающий год.

- 19 ноября 2022, 10:12

- |

Что прогнозируют «суперпрогнозисты» на главные события 2023 года.

Эксперты Good Judgment оценивают наступающий год.

Журналисты и комментаторы любят делать прогнозы на будущее, используя тщательно подобранные слова.

Прогнозисты предпочитают язык цифр.

Прогностическая фирма Good Judgment наняла многих таких людей в свою команду суперпрогнозистов, которые вместе работают над подробными и конкретными прогнозами.

Вот их прогнозы на события 2023 года.

( Читать дальше )

Возникает совершенно новая глобальная энергетическая система. Это связано с некоторыми неудобными компромиссами.

- 19 ноября 2022, 09:55

- |

Возникает совершенно новая глобальная энергетическая система.

Это связано с некоторыми неудобными компромиссами.

В 2022 году энергетический шок вызвал хаос в Европе и большей части мира, подстегнув инфляцию и повысив вероятность рецессии.

В 2023 году мир по-прежнему будет бороться с нестабильностью рынков нефти и газа, но также удвоит свои усилия по созданию более дешевой, чистой и безопасной энергетической системы.

Эпоха ископаемого топлива в 20-м веке была отмечена многими фаустовскими сделками, от союза Франклина Рузвельта с Домом Саудов в 1945 году до сделок Европы с постсоветской Россией.

В 2023 году большинство стран заключит два новых договора с дьяволом.

В краткосрочной перспективе они будут инвестировать в загрязняющие ископаемые виды топлива в обмен на безопасность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал