Избранное трейдера Rustem32

Как управлять удачей, или почему чрезмерная целеустремленность вредна

- 20 сентября 2025, 01:00

- |

«Удача» это третий фактор доходности, который имеет существенное значение при инвестициях. Если вы пытаетесь разобраться в этом вопросе, то талмудов в этой области не так много. Потому данную книгу стоит прочитать. Она не для инвесторов, а скорее, так, советы по жизни. Но в ней присутствуют в том числе рыночные примеры. Вырежу процитирую некоторые тезисы.

👉Удача (имя существительное) – это события, которые влияют на вашу жизнь, но не являются результатом ваших действий.

👉Люди отрицают фактор удачи. Типа они добились успеха усердием, трудом, стойкостью и проч. Это большая ложь. Фактор удачи присутствует всегда, а в крайних случаях он правит ходом событий.

👉Ловушка дурака-неудачника — чрезмерное планирование. Один или несколько раз был достигнут хороший результат. Неудачник изучает ситуацию, приписывает этот хороший результат планированию и приходит к умозаключению, что благодаря тому же самому плану удастся добиться таких же хороших результатов в будущем. И неудачник опять оказывается в дураках. Часто бывает в фондах.

( Читать дальше )

- комментировать

- 3.9К | ★8

- Комментарии ( 21 )

Как инвестировать самостоятельно в новую машину-звездолет/Geely Galaxy Starship 7 EM-i из Китая по цене Lada Vesta (Пошаговая инструкция)

- 19 сентября 2025, 20:42

- |

Всем привет, пишу свои мысли продолжении поста «Как я случайно частично вышел на самой верхушке и инвестировал в машину-звездолет и вот почему ?».

В итоге машина пришла в Екатеринбург через Хоргос за 3 недели с момента предоплаты, заказывал самостоятельно без посредников/компаний

«помогаяк», которые берут от 100 до 300 тыс. руб за свои услуги и обошлась выгоднее на 50%, чем аналогичная машина в салоне дилера.

( Читать дальше )

15 самых ликвидных и доходных ВДО

- 19 сентября 2025, 17:47

- |

Фото: www.shutterstock.com

А теперь – во все тяжкие =) ВДО – сомнительная идея в кризис, но они позволяют заработать повышенную прибыль. Если не боитесь дефолта, конечно. В последнее время уходили в дефолт даже, казалось бы, надёжные эмитенты типа Гарант-Инвеста или Кузины. Так что действуйте на свой страх и риск, ничего не является ИИР, ИИС и Ким Чен Ын.

Я выбрал бонды с нормальной ликвидностью, доступные для неквалов, без оферт, амортизации и прочих сюрпризов.

Совсем уж стрёмные выпуски я брать не стал, но сами понимаете, что качество представленных эмитентов далеко не самое лучшее. Но в любом случае – поехали.

1. ЭффТех1P2 (RU000A10B354)

- Эффективная доходность к погашению (YTM, реинвестирование купонов) – 28.7%

- Простая доходность (без реинвеста купонов) – 20.52%

- Дата погашения – 13.03.2028 (2.5 года)

- Купон – 26.5%

- Периодичность выплат в год – 4

2. БИЗНЕС01 (RU000A108WJ2)

- Эффективная доходность к погашению (YTM, реинвестирование купонов) – 28.7%

( Читать дальше )

Что в итоге с полимерами в России - как я съездил на ЗапСибНефтехим в Тобольск (компания СИБУР)

- 18 сентября 2025, 10:44

- |

Полимеры сегодня — это одна из основ жизнедеятельности человека в текущее время. После определенных превращений из полимеров получают полиэтилен (упаковка, трубы), полипропилен (автодетали, техника, медизделия), синтетические каучуки (резина, шины, подошвы обуви) и многое другое.

Компания СИБУР любезно пригласила в гости на свой флагманский нефтехимический комбинат ЗапСибНефтехим в Тобольск. Эта производственная площадка по производству полимеров одна из крупнейших в мире.

( Читать дальше )

Три акции для жизни с дивидендов. Сколько нужно вложить, чтобы получать 100К в месяц?

- 16 сентября 2025, 13:20

- |

📍Эта статья для биржевых новичков, которые только знакомятся с инвестициями.

$€ Жить на дивиденды от акций получая пассивный доход — это мечта многих людей. Но что для этого нужно, какие есть препятствия и риски — вот об этом и будем говорить в этой статье

Так же обсудим какие акции для этого подойдут лучше всего, и что еще кроме акций можно использовать.

ТРИ ДИВИДЕНДНЫЕ АКЦИИ.

➡️Для получения пассивного дохода хорошо подходят дивидендные акци. Для их покупки необходимо открыть брокерский счёт. Как это сделать — сегодня обсуждать не будем, потому что это очень просто. В сети интернет достаточно информации.

Или можете спросить в поддержке своего банка в приложении. Там всё подробно расскажут.

📉Теперь, что касается акций. Не по всем им платят дивиденды. Поэтому сейчас обсудим три акции, которые оптимальны для получения дивидендов.

Сургутнефтегаз-ап.

Начнём с Сургутнефтегаз, акции привилегированные. Последние 5 лет по ним стабильно платят дивиденды с доходностью существенно выше 10% в год. Исключением был только 2022 год.

( Читать дальше )

💭 ОФЗ под 20%: подарок или ловушка Минфина?

- 15 сентября 2025, 13:05

- |

На фоне ключевой ставки 18% рынок ОФЗ сейчас выглядит аномально привлекательным:

- короткие выпуски с плавающим купоном дают 20–21% годовых,

- длинные фиксированные позволяют зафиксировать доходность в районе 14% на 10–15 лет.

📌 Примеры:

29007 (1 год) — последний купон 21,36%, цена 1050 ₽;

29014 (6 мес.) — доходность 20,87%, цена 997 ₽ (ниже номинала);

26245 (10 лет) — 14,2% годовых, цена 906 ₽;

26248 (15 лет) — 14,21% годовых, просадка от номинала ~10%.

С одной стороны:

Риск дефолта у государства минимальный.

По сути, это «депозит на стероидах»: гарантированный кэшфлоу, причём выше банковских ставок.

В краткосроке риск почти отсутствует: купон высокий, срок до погашения маленький.

С другой стороны:

Для длинных выпусков главный риск — процентный. Если ключевая ставка останется высокой дольше, чем закладывает рынок, эти бумаги ещё могут дешеветь.

Для плавающих купонов — обратная ситуация: доходность сегодня двузначная, но при агрессивном снижении ключевой она будет стремительно падать.

( Читать дальше )

Белый список. Кто не обманывает инвесторов?

- 15 сентября 2025, 09:11

- |

После «черного списка» могло сложиться мнение, что на нашем рынке нет честных и достойных компаний :)

К счастью, это вовсе не так — далеко не все компании обманывают и вытирают ноги о простых акционеров. Они дают реалистичные прогнозы, не выводят деньги на сторону, не балуют себя огромными премиями (почти!) и регулярно платят дивиденды.

Поэтому я решил составить «белый список», куда войдут только хорошие ребята. Как и раньше, для удобства расположу их в алфавитном порядке:

✅ Банк Санкт-Петербург. Благодаря своей модели выиграл от высокой ставки, при этом сверх-прибыли пошли на выплату дивидендов. Менеджмент не выписал себе каких-то диких премий, да и вообще ведет себя максимально адекватно.

✅ Европлан. Неплохо проходит сложный период, что говорит о грамотности руководства. Причем «топы» за свои деньги скупают акции компании — то есть, они заинтересованы в росте ее котировок. Нечастое для рынка явление.

✅ ИнтерРАО. Работает в специфическом секторе, где другие списывают активы на сотни миллиардов рублей (привет Россети и РусГидро!). Но эта компания действует иначе — она хорошо работает с капиталом, держит неплохую рентабельность и платит дивиденды.

( Читать дальше )

Фандинг - Не убийца депозитов! Просто головой надо думать, а не частью тела, которой сидишь, г-н Воронов.

- 14 сентября 2025, 23:10

- |

1. Если очень коротко, то с прибором тебе Мартын, а не пост.

❗ Фандинг: убийца депозитов

- 14 сентября 2025, 20:59

- |

Добрый день, друзья!

В последние годы МосБиржа запустила линейку так называемых «вечных» фьючерсов, которые очень удобны тем, что не требуют ежеквартального роллирования в период экспирации (что всегда связано с потерями инвестора из-за контанго во фьючерсах с разными сроками экспирации).

В линейку вечных фьючерсов входят такие популярные базовые активы, как золото, индекс МосБиржи, основные валютные пары и пара самых ликвидных акций российского фондового рынка.

Казалось бы, инвесторы должны быть благодарны МосБирже за то, что она превратила фьючерсы из инструмента для спекуляций в средство долгосрочного инвестирования.

В то же время, инвесторы должны понимать, что бесплатный сыр может быть только в мышеловке. Поэтому кто-то должен заплатить за решение проблемы экспирации.

Этой платой является фандинг. По версии МосБиржи фандинг – это механизм, который помогает поддерживать цену вечного фьючерса близкой к цене базового актива (подробно о фандинге и методике его расчета см. здесь).

( Читать дальше )

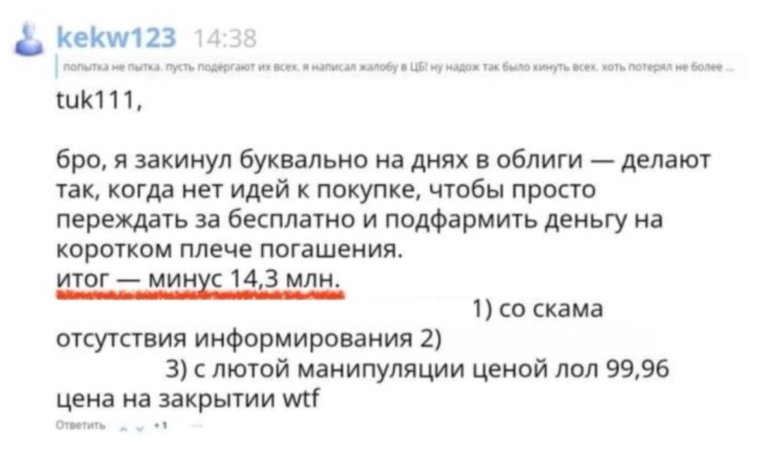

-14 млн.р. - плата за незнание опционов

- 13 сентября 2025, 15:30

- |

В эту среду в очередной раз толпа, не желающая читать спецификации, жестко влетела на структурных продуктах.

На этот раз отличились покупатели структурок от ВТБ с тикером С1-519, которые почему то считали его облигацией и «неожиданно» получили погашение по цене 315.78 руб при номинале 1000 руб.

Более того — накануне погашения цена в стакане была 99.63 и некоторые умудрились купить в последние дни в надежде на легкие 0.4% и в итоге потеряли 68% от вложения ЗА ДЕНЬ!

(в отдельном кейсе человек влетел за сутки на 14+ млн.р, скрин прилагаю)

Реакция в сети, как всегда в таких случаях — крики, сопли, инвесторы в шоке, лохотрон, «опять всех обманули»!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал