Избранное трейдера Romario_

Новичкам. Опционная стратегия Альбатрос.

- 17 июля 2020, 11:26

- |

Продолжаем повышать опционную грамотность смартлаба, сегодня поговорим об очень интересной опционной стратегии под кодовым названием «Альбатрос».

Забегая вперёд, сразу скажу, ее обожают торговать хедж-фонды, потому что она «бесплатная», но при этом может принести не плохую прибыль.

Напомню, что к бесплатным опционным стратегиям относят всего лишь две: Диапазонный форвард (он же Коллар) и Альбатрос.

Диапазонный форвард — это продажа пута и покупка колла, то есть, если мы ожидаем движение БА вверх и хотели бы купить коллы, чтобы собрать это движение всё до копеечки, то продавая путы ниже ЦС, мы покупку коллов сделаем бесплатной. Чаще всего к использованию данной стратегии прибегают крупные банки и инвестиционные компании, они любят на халяву покататься в опционах.

Вот так выглядит диапазонный форвард:

Что за птица такая Альбатрос?

Очень красивая птичка, нужно признать:

( Читать дальше )

- комментировать

- ★40

- Комментарии ( 52 )

Сколько денег народ инвестирующий в американские акции на SPBEX отдает HFT шакалам?

- 17 июля 2020, 01:02

- |

В книге рассказывается как HFT-фирмы стригут всех американских инвесторов, включая хедж-фонды. Биржи дают HFT легальные средства забегать вперед приказов клиентов. Брокеры отдают HFT-фирмам потоки приказов своих клиентов, чтобы те их могли иметь, или имеют сами своих клиентов в сообственных дарк пулах (dark pool).

Почему так происходит? Коррупция. HFT по сути крадут бабло у медленных инвесторов и платят откаты брокерам и биржам за то, чтобы те поддерживали условия для воровства бабла у лахов. Воровство мелкое, едва заметное, но если помножить на объемы рынка, выливается в миллиарды долларов в год.

Что создает условия для «воровства»? Наличие большого числа альтернативных площадок, на которых торгуются одни и те же акции. Льюис по состоянию на 2010-2013 пишет о наличии около 50 альтернативных бирж, даркпулов и ECN, расположенных в США.

Если биржи, брокеры и HFT цинично обворовывали своих клиентов, даже таких как крупнейшие хедж-фонды, то что говорить об инвесторах из России?😁 (Хотя конечно согласен, что рыбёшка мелковата, но всё же).

Следуя логике книги, из-за временной задержки между площадками, отправляя заказ на Санкт-Петербургскую биржу вы всегда будете покупать по «вчерашней цене» (в масштабе миллисекунд) и перехвачены по этой цене самым быстрым игроком, который продав вам позицию по высокой цене (которая была миллисекунды назад), тут же откупит позицию в том пуле ликвидности (или бирже), где цена на этот момент будет наиболее низкой.

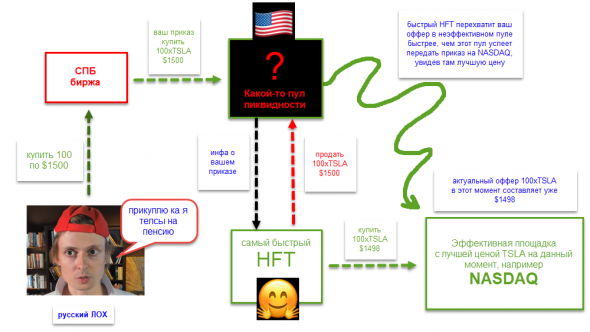

Схема получается примерно такая

Эта схема еще непорочная и девственная. Ведь можно например подключиться не к пулу ликвидности, а сразу отдать все приказы к Citadel или Virtu Financial, например, и получить бирже от них ещё бабки за это😁

Важное замечание! Эта схема актуальна только если вы хотите своим приказом ударить в оффер, получив моментальное исполнение. Если вы ставите лимитку ниже рынка, полагаю, она уйдет в пул и будет там стоять пока цена не уйдет ниже вашего бида и он не исполнится по вашей цене.

( Читать дальше )

Греф: три качествах детей, которые надо развивать, чтобы они стали успешными

- 14 июля 2020, 18:58

- |

Смотрел на ютубе свежее интервью с Германом Грефом. Там он затронул тему образования, и проблемы образования в России. Среди прочего он высказал мысль, что будущий успех ребенка не связан с его школьными оценками, а зависит от трех групп мягких навыков (soft skills). (см. с 13 минуты видео).

Что это за навыки?

✅ Социальные навыки. Навыки общения, коммуникации в обществе. Публичные выступления, доведение своей точки зрения до других людей. Умение вести дискуссию. Всё, что дает успех в общении в команде.

✅ Когнитивные навыки. Мыслительный процесс. Включает в себя:

👉Системность мышления. Включает в себя анализ и синтез. Важно не только уметь собрать детали и факты, но и вовремя синтезировать их, сделать правильный вывод, не увязнув в мелочах.

👉Креативность. Наши школы воспитывают конформистов и убивают креативность. В школах люди разучаются придумывать новое. Одна из самых больших потерь во время школьного образования.

👉Критическое мышление. Способность критически воспринимать и обрабатывать информацию.

👉Принятие решений. Никто не учит детей правильно принимать решения.

✅ Эмоциональные навыки. Умение понимать себя, свои эмоции, эмоции других людей, управлять собой, достигать успехов в коммуникации.

Я нашел свой ГРААЛЬ! И он оказался не в книгах и системах по трейдингу! Какой ГРААЛЬ у Александра Эльдера? У каждого он свой!

- 14 июля 2020, 16:19

- |

Медитация — 1 час, бег и купание в холодной воде — 1час, чтение книг и занятие с тренажером по подсознанию 1 — час. В накопительном эффекте это имеет огромную силу. Но что я буду вам рассказывать, да ничего — самый лучший аргумент — это цифры, статистика, результаты. А вы их видите сами, и это только улучшается с каждым разом все сильнее и сильнее. Кто читал наш блог, то помнит какая у нас статистика публичного ПАММ фонда и сделок, которыми мы заранее делимся. Все есть тут

В общем обязательно прочитайте эту книгу, возможно, вы поверите в нее, и ваша привычка вставать рано изменит вашу жизнь тоже.

Как сказал Эбен Паган – миллиардер, американский предприниматель и автор, который известный своим опытом в управлении бизнесом, личностном развитии и особенно в сфере интернет-маркетинга: «Утро наиважнейшая часть дня!».

( Читать дальше )

Возможности внутридневной торговли / Результаты полугодия 2020

- 01 июля 2020, 07:44

- |

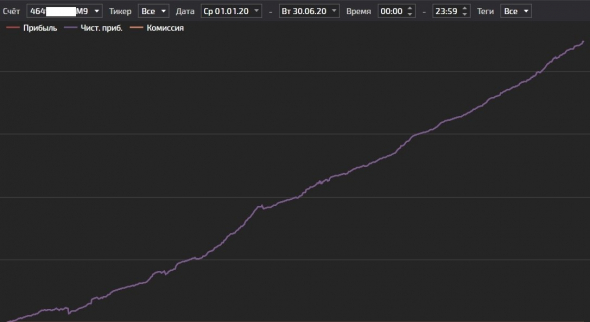

Лично я продолжаю планомерную внутридневную торговлю (фьючерсами BR; RI):

120 торговых дней;

550 сделок (Long 228;Short 322);

94,6% Win Rate;

3010 тиков;

5,47 тиков — средний размер сделки (с учетом лосей);

24,1 тиков за день в среднем (с учетом лосей).

Вывод по торговле: результатом удовлетворён, но есть над чем работать.

Выводы за полугодие:

1. Многие долбят в личку «покажи, расскажи, научи». Поймите, наконец, что это бренный путь. Ручной трейдинг вещь — очень индивидуальная и в первую очередь зависит от личного психологического восприятия. Рассказать человеку, как я работаю и что использую — не поможет никак. Торговый алгоритм должен быть прежде всего понятен и комфортен.

( Читать дальше )

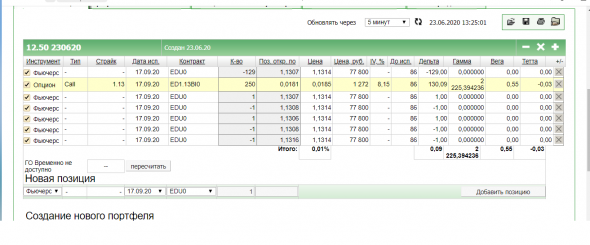

динамический дельтахедж-2

- 23 июня 2020, 13:42

- |

&list=PLC1-T8QPDnKKbu_pKlWfSfQm2MSnMn5wP

Что дали 10 лет алготрейдинга?

- 19 июня 2020, 10:01

- |

В этом году у меня своеобразный юбилей — 10 лет назад придумал и запустил первый портфель торговых роботов. Как вспомню те времена аж ностальгическая слеза наворачивается… Под роботов купил с рук отдельный компьютер, поставил в чулан, установил на него teamviewer для контроля с работы. Тогда в ЖЖ можно было почерпнуть много информации по алготрейдингу, тема была «на волне», много энтузиастов любителей писали интересные статьи с идеями и практически готовыми стратегиями. Что-то с тех времен даже до сих пор работает.. На моем веку с 2010 было как минимум 4 года, когда можно было удвоить депозит (2011, 2014, 2015, 2018) и это не считая текущего. Были и неудачные года с серьезной просадкой, сильно давившие на психику. Отключал торговлю я только раз на месяц в марте 2013, так сказать на пике своего эмоционального разочарования в алготрейдинге (хорошо потом переработав портфель и поразмыслив, перезапустил все обратно, следующий год «девальвации» и «Крыма» с лихвой отбил все предыдущие потери). Но не об этом. Решил я кратко и тезисно изложить проблемы, с которыми пришлось мне столкнуться за годы активного алготрейдинга.

( Читать дальше )

Закрыл счет в IB

- 10 июня 2020, 01:31

- |

После того как я поймал очередную громадную просадку по плечевому етфу TQQQ, я понял что не готов целыми днями смотреть за графиками и обнулять в нем годовую прибыль. Вышел из него с небольшой прибылью. Пересмотрел свою ТС, решил завязать со спекуляциями и податься в дивидендные инвесторы. В связи с чем возник вопрос, а нужен ли американский брокер при такой ТС? Я решил, что не нужен. Закрыл счет в IB и перешел в ВТБ, для инвестирования через Питерскую биржу.

Вот основные причины, которые побудили закрыть счет:

1) Самостоятельная подача налоговой декларации (основная причина).

Сначала я собирался самостоятельно подать декларацию за 2019г. Выгрузил из пдф в эксель. Получил кривая, косая. Пару дней ее правил. Потом понял, что некоторые строчки я не знаю как учитывать в декларации. В декларации очень много инфы — проценты, дивы, сделки. Все это нужно пересчитывать в рубли и каким то образом еще правильно посчитать прибыли и убытки + нужна пояснительная записка. Вообщем я плюнул на это дело, заплатил X рублей и мне сделали за пару ней. Профессионально и быстро. Оставалось только загрузить уже заполненный файл через личный кабинет ФНС. Никаких данных вводить не нужно было.

( Читать дальше )

Кудрин анонсировал усиление цифрового контроля за расходами россиян...

- 10 июня 2020, 00:19

- |

это что за бред вообще ??

Ну уж от кого — от кого, но только не от Кудрина такое ожидал.

Ну видите вы чеки Супермаркета или Петровича и что ??? даже если это сопоставить с номером карты которой оплатили и идентифицировать плательщика — как это соотносится с его доходами ???

Ну пригласят его в налоговую спросят на что икру покупаешь — ответит — взял в долг( в тумбочке, от родителей осталось, друг подарил) — короче трачу ранее заработанное....

Для госслужащих правда все немножко хуже, но зачем народ в общей массе пугать, то ??

------------

— К вопросу о цифровизации и прозрачности. Большой резонанс во время карантина получило внедрение системы цифровых пропусков для передвижения граждан и социального мониторинга, которые были внедрены в Москве и некоторых регионах. По вашему мнению, не дискредитирует ли этот механизм саму идею цифровизации? Ведь цифровизация должна упрощать жизнь общества, а не усложнять ее. Как соблюсти баланс между сохранностью и тайной личных данных и открытостью, прозрачностью? Вообще, на ваш взгляд, этот эксперимент можно назвать удачным?

( Читать дальше )

Как я искал аналог долларовому депозиту на бирже, а заплатил 137% НДФЛ на прибыль и получил отрицательную доходность

- 05 июня 2020, 11:26

- |

История началась в октябре 2019 года.

Так как закупаться акциями на исторических максимумах было как-то страшно, а о надвигающемся кризисе трещали из каждого утюга, я принял решение перевести остаток средств в доллары.

Но чтобы доллары не лежали просто так и не портили общую доходность, их нужно куда-то было положить под процент. Долго думал над решением, и как обычно я делаю в таких случаях, где нет простого решения, разложил по трём «кучкам» — заодно получился неплохой эксперимент с выявлением подводных камней в каждом из вариантов. Возможно, информация будет полезна читателям в будущем.

Сейчас расскажу подробно о каждой «кучке»

Кучка первая. Облигация Минфина РФ «Россия-2028» (RUS-28)

Куплено 3 облигации за 170% от номинала ($1700 за штуку) + НКД. Конечно же, я не планировал держать облигацию до момента её погашения в 2028 году. Идея заключается в том, чтобы продать её в конце июня.

Комиссионные и налоги: 0,15% за покупку + 0,15% за продажу. НДФЛ по купонам — 0%. Налог на доход от «валютной переоценки» – 0%. Итого с $5100 комиссионных ожидается $15.30, налогов — 0.

Купонная доходность — $63.75 на одну облигацию (2 купона в год) или 7,5% годовых к цене покупки. Комиссионные срежут доходность до 7% годовых. Интересная штука заключается в том, что я пережил с ней мясорубку в марте 2020, и сейчас она стоит 175% от номинала. Скрещивая пальцы, жду конца месяца.

Здесь всё предсказуемо, есть только одна переменная – цена облигации в момент продажи.

Кучка вторая. FXRU – ETF на корпоративные еврооблигации российских компаний

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал