Блог им. sng

Как я искал аналог долларовому депозиту на бирже, а заплатил 137% НДФЛ на прибыль и получил отрицательную доходность

- 05 июня 2020, 11:26

- |

История началась в октябре 2019 года.

Так как закупаться акциями на исторических максимумах было как-то страшно, а о надвигающемся кризисе трещали из каждого утюга, я принял решение перевести остаток средств в доллары.

Но чтобы доллары не лежали просто так и не портили общую доходность, их нужно куда-то было положить под процент. Долго думал над решением, и как обычно я делаю в таких случаях, где нет простого решения, разложил по трём «кучкам» — заодно получился неплохой эксперимент с выявлением подводных камней в каждом из вариантов. Возможно, информация будет полезна читателям в будущем.

Сейчас расскажу подробно о каждой «кучке»

Кучка первая. Облигация Минфина РФ «Россия-2028» (RUS-28)

Куплено 3 облигации за 170% от номинала ($1700 за штуку) + НКД. Конечно же, я не планировал держать облигацию до момента её погашения в 2028 году. Идея заключается в том, чтобы продать её в конце июня.

Комиссионные и налоги: 0,15% за покупку + 0,15% за продажу. НДФЛ по купонам — 0%. Налог на доход от «валютной переоценки» – 0%. Итого с $5100 комиссионных ожидается $15.30, налогов — 0.

Купонная доходность — $63.75 на одну облигацию (2 купона в год) или 7,5% годовых к цене покупки. Комиссионные срежут доходность до 7% годовых. Интересная штука заключается в том, что я пережил с ней мясорубку в марте 2020, и сейчас она стоит 175% от номинала. Скрещивая пальцы, жду конца месяца.

Здесь всё предсказуемо, есть только одна переменная – цена облигации в момент продажи.

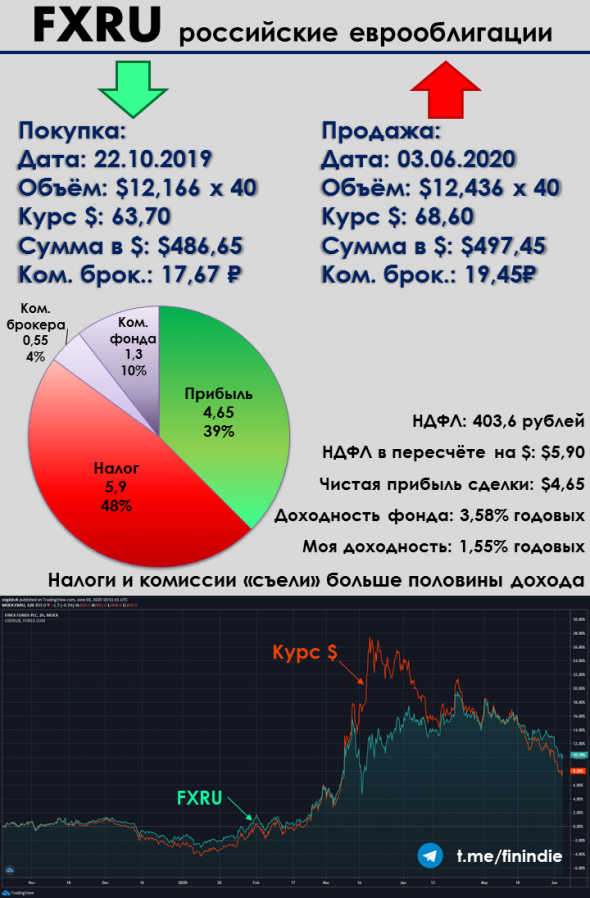

Кучка вторая. FXRU – ETF на корпоративные еврооблигации российских компаний

На графике здесь и ниже — время с октября по июнь. Курс доллара — оранжевый, курс FXRU — голубой

Куплено 40 ед. на $486.65 (на момент покупки 22.10.19 доллар 63,70).

Торгуется в рублях и в долларах. Спред — это как раз долларовая доходность фонда. Идея состояла в том, чтобы продать их через 6-7 месяцев и получить количество рублей, кратное $486.65 минус комиссии и налоги и + доходность сколько-нибудь % годовых.

Комиссионные и налоги: 0,057% за покупку + 0,057% за продажу. Комиссия за обслуживание в размере 0,5% годовых от всей стоимости доли мной не платится, но фонд удерживает её сам, т.е. она вычитается стоимости пая по чуть-чуть, каждый день. Примерно по 1 копейке в день с одной доли. Налог – 13% с рублевой прибыли (если она будет).

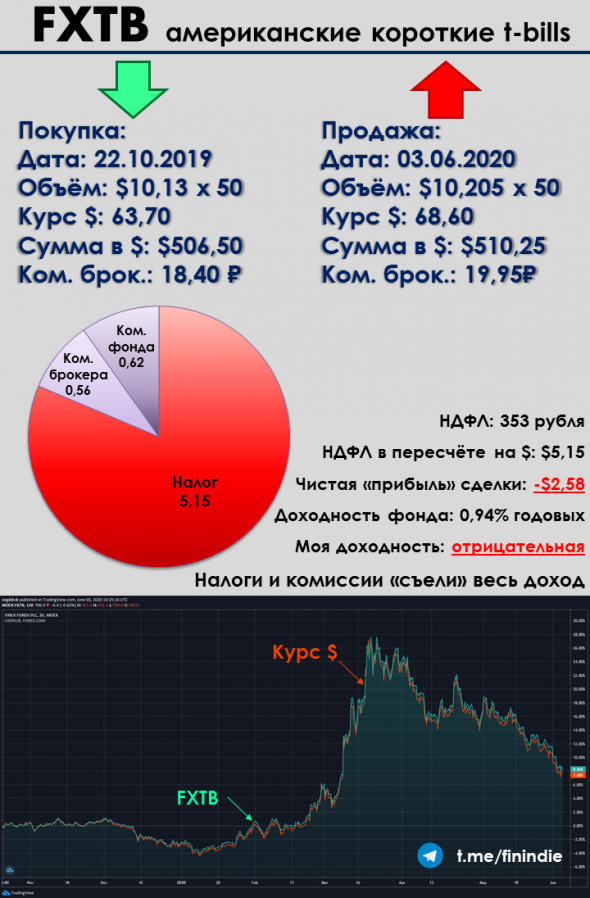

Кучка третья. FXTB — ETF на краткосрочные US Treasury Bonds (госдолг США)

Курс доллара на протяжении эксперимента — оранжевый, курс FXTB — голубой

«А вы госдолг США видели?» :D Я не только видел, но и прикупил себе на небольшую сумму.

Куплено 50 ед. на $506.60 (на момент покупки стоимость доллара 63,70).

Торгуется в рублях и в долларах.

Идея заключалась в том, чтобы продать их через 6-7 месяцев и получить количество рублей, кратное $506.60 минус комиссии и налоги и плюс доходность около 1-2% годовых.

Комиссионные и налоги: 0,057% за покупку + 0,057% за продажу. Комиссия за обслуживание 0,2% годовых от всей стоимости мной не платится, но фонд удерживает её сам, т.е. она вычитается стоимости пая по чуть-чуть, каждый день. Примерно по 1 копейке за 3 дня с одной доли. Налог – 13% с рублевой прибыли (если она будет).

Итак, прошло 7,5 месяцев. Я прошел с этими «кучками» через время, когда на бирже текли реки крови. Ни один мускул не дрогнул (хотя нет, я был готов продать RUS-28 9 марта в день грандиозного обвала по 172% от номинала, но у меня её не купили, а по 170 уже жалко было продавать, и я решил отставить панику). Я уже закрыл две «кучки», оставив только первую до конца месяца. Поэтому промежуточные итоги эксперимента есть, и… Они противоречивые :D

Результат по второй кучке

Курс рубля к доллару «скакнул» в марте, а по нашему законодательству НДФЛ рассчитывается не от реальной прибыли (которой возникло примерно $11 или 3,58% годовых), а по правилам валютной переоценки. Скачок валюты? Кого волнует! Прибыль в рублях получил? Плати налог!

Это ещё рубль немного укрепился, и облигации внутри фонда восстановились в цене до прежних значений, а то и выше. Если вы посмотрите на график на скриншоте, то увидите, что примерно с начала марта по середину мая из-за того, что облигации внутри фонда были дёшевы, я бы вообще продал FXRU в минус при том, что по валютной переоценке у меня был бы жирный плюс. Буквально неделю назад была ситуация, при которой в $$$ у меня был бы плюс, но с учетом валютной переоценки налог бы «съедал» больше 100% прибыли 🌚

Итог эксперимента с FXRU: несмотря на доходность фонда, равную 3,58% годовых (около 2,3% за 7,5 мес), я получил доходность 1,55% годовых в долларах — и то, потому что с железными нервами пересидел волатильность и дождался более-менее адекватного курса рубля. Налог съел половину реальной прибыли. Комиссионные фонда (0,5% в год) и комиссии брокера просто меркнут на фоне НДФЛ.

Результат по третьей кучке

Я положил деньги, чтобы они просто так не лежали на брокерском счёте, а работали как на депозите… А они мне дали отрицательную доходность 🌚

Как же так?

А вот так. Фонд-то неплохой. Конечно, ставку в США в скором времени после начала эксперимента начали снижать (от неё зависит доходность фонда), и в марте её снизили до нуля. Как итог — доходность фонда, состоящего из коротких американских трежерей, составила 0,94% годовых. Я отдавал себе отчёт, что это самый низкодоходный из трёх вариантов, и что такую доходность можно ожидать.

На прибыль $3.75 возник налог $5.15, или 137% от прибыли :D

Фонд хорош тем, что он очень чётко «ходил» за долларом. Вы можете увидеть это на графике. Этим он отличается от FXRU, который просаживался вниз относительно доллара, просто потому что все панически бежали из российских корпоративных облигаций в марте.

Но вот девальвация рубля сыграла злую шутку, и в рублях возникла прибыль, которой наверное можно было порадоваться. А в пересчёте на доллары получилось не очень.

Сейчас, при нулевой ставке ФРС США, покупка FXTB вообще теряет всякий смысл, имейте это ввиду.

Вывод 1: Доллары на счёте лучше хранить просто в долларах, если это не долгосрочный план с держанием денег в одном инструменте более трёх лет (с освобождением от налога по ЛДВ) и если это не ИИС типа Б.

Вывод 2: FXRU (ровно как и российские корпоративные облигации) — это не защитный инструмент. Март 2020 года нам прекрасно это продемонстрировал. FXTB и просто доллары на счёте — это прекрасные защитные инструменты, но на FXTB возникает налог, в отличие от долларов (если вы на них впоследствии что-то покупаете конечно же, а не просто храните чтобы обменять потом на рубли).

Вывод 3: Будет про облигации, и его пока нет, будет в конце июня.

P.S.: настоящий инвестор — это когда акции в лонг на 99 лет, а облигациями трейдишь :D а не наоборот

Телеграмъ

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- LQDT

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- акции США

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- заблокированные активы

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Лукойл

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- портфель инвестора

- премиум

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс

специально для таких случаев

есть етф с рефинансированием по типу FXRB там баксовые активы автоматом пересчитываются в рубли… и купон рефинансируется — а значит ндфл не платится каждый раз

Вы бы еще в 17 году написали — в битках все активы обвалились в 20 раз, а с меня взяли налог

ак налоговая узнает, что человек торговал именно валютой?

Валютная переоценка возникает только если вы покупаете или продаете ETF за доллары.

И вы правильно выбрали инструменты. Но неправильно выбрали валюту ETF. Поэтому ушли в минус. Именно с этого нужно было начать пост.

Соответственно:

1) если ждёте рост пары USD\RUB, то нужно покупать FXRU и FXTB за рубли. Т.е. вам нужно было на момент покупки продать доллары и тут же купить ETF за рубли. Тогда бы вы ушли от переоценки. Более того, FXTB в марте не скакал так как FXRU. И показал бы лучшую доходность.

2) есть интересная особенность FXRU и FXTB(да и других ETF которые имеют аналоги в RUB и USD, торгуясь под! одним и тем же тикером!). Можно покупать ETF за рубли, а продавать за доллары. И наоборот. Некоторые даже умудряются конвертировать валюту таким образом. Главное учитывать, что как только при продаже или покупке используется валюта (например USD), так сразу возникает валютная переоценка.

Я покупал в рублях. Но мне пофиг на рублевую доходность., я купил фонд, который самой компанией-оператором позиционируется как «25 валютных вкладов в одной акции»: https://finex-etf.ru/university/news/fxru_etf_pochti_kak_valyutnyy_vklad_no_s_nyuansami/#:~:text=25%20%D0%B2%D0%B0%D0%BB%D1%8E%D1%82%D0%BD%D1%8B%D1%85%20%D0%B2%D0%BA%D0%BB%D0%B0%D0%B4%D0%BE%D0%B2%20%D0%B2%20%D0%BE%D0%B4%D0%BD%D0%BE%D0%B9,%D0%BC%D0%B5%D0%BD%D0%B5%D0%B4%D0%B6%D0%B5%D1%80%20%D1%84%D0%BE%D0%BD%D0%B4%D0%B0%20FXRU%20%D0%B8%D1%85%20%D0%BF%D0%BE%D0%BA%D1%83%D0%BF%D0%B0%D0%B5%D1%82.

Жаль, что вы не разобрались до конца

Но от валютной переоценки нужно уходить правильно подбирая валюту ETF на момент покупки и продажи.

Вы этого не учли. Поэтому словили переоценку и получили убыток, а не прибыль.

Варианты:

(А) если хотим долларовую доходность на долларовые вложения без риска возникновения валютной переоценки, то выбираем долларовые вклады. Либо инвестируем на зарубежных площадках(например через IB).

(В) Если всё же хотим организовать долларовую доходность на долларовые вложения на российском рынке(ну или подстраховаться на случай кризиса), при этом не попасть на валютную переоценку, то

1) если ждем рост пары USD\RUB — продаем USD на валютной секции и покупаем ETF за рубли

а) если пара выросла на момент продажи, то продаем ETF за RUB и покупаем USD на валютной секции.

б) если пара упала на момент продажи(или потери по валютной переоценке не существенны), то продаем ETF за USD

2) если ждем падения пары USD\RUB — покупаем ETF за USD и продаем за USD, когда пара USD\RUB упала. Потерь от валютной переоценки не возникнет.

Главное во всём этом деле определиться с валютой, сроками, целями вложений и трат. Затем разобраться с инструментами и не попадать на «скрытые» комиссии и налоги. Собственно, чево вам желаю в будущем.

Честь имею ©

Владимир Сергеевич, а разве при подаче декларации в налоговую РФ вам не придется пересчитывать в рубли ВСЕ ваши сделки по валютным инструментам на зарубежных площадках?

Получаем прибыль 2800, из которой вычитаем 13% НДФЛ (364р) и 40р комиссия брокера, получаем прибыль 2400р, на которые в тот же день можем купить 35 $

Знаете, вы бы больше уважения вызвали если бы просто признали некорректность своих рассчётов, а не пытались теперь юлить в ответ на уже вторую мою просьбу опровергнуть мои рассчёты вашей торговли.

По факту же имеем: 1. Покупали вы рублёвые активы, 2. Никакого налога на переоценку рублёвых активов вы не платили (я уверен, что вы пока что и НДФЛ не заплатили), 3. В итоге вы оказались в плюсе. Всё это относительно FXTB, на другие инструменты время тратить не буду, ибо я понял вашу ошибку, поймёте ли её вы — мне всё равно.

Жаль, что вы не совсем разобрались в инструментах, но зато нашли время на срач в интернете. Лучше бы потратили это время на изучение того, что такое FXTB и зачем оно в портфеле нужно

FXTB рекламировали активно как альтернативу валютному вкладу, но из-за отсутствия истории я его не брал.

FXRU — график совсем скучный, проще было сами облигации купить.

Рубли выгоднее вкладывать в FXRU,SBCB, FXGD

На пересидеть девальвацию ни в коем случае.

Или что вы имеете ввиду, когда говорите «вкладывать»? От того, что вы их купите за рубли, вы меньше налогов не заплатите.

SBCB торгуется в рублях в моменты паники норм доходность.

Торгуется то в рублях, а номинирован в долларах. В моменты паники из-за рисков облигаций просаживается в баксах и растет в рублях. Растет меньше простого доллара.

В посте есть графики.

Вы понимаете что купив просто баксы вы в них можете встрять на долгосрочное укрепление рубля? Бакс в таком случае принесет убыток, в то время как SBCB принесет 0 или небольшой плюс.

Если вы боитесь укрепления рубля, то надо инвестировать в рублевые облигации (ну или FXRU с хеджем). FXRU — это мало того, что позиция посередине между баксом и рублем (растет медленнее доллара на панике, падает тоже, то есть это тот же доллар, но с меньшей бетой), так еще и обладает вшитым налом на переоценку, о чем и написал свой пост автор. От того, что вы купили FXRU за рубли, эта переоценка никуда не денется. Она просто будет на табло.

Инвестиции это всегда некая ставка.

Если вы говорите о сроках более трех лет, то купить FXRU/SBCB и прочие — это хороший выбор.

А если есть доллары то просто держать в кеше или на депозите.

Крохотные инвестиции на микросрок?

Или спекуляции изощренными продуктами?

Я для себя сделал выводы еще в январе, и плотно дозашёл в рус-28. Абсолютно не жалею. Специально для вас буду умножать теперь всё на 1000, чтоб инвестиции не казались вам «крохотными» ведь здесь же надо письками меряться, да?

Скринер ETF — найди лучший ПИФ для инвестора пригодится народ.

Я не критикую. Я предупреждаю тех, кто забыл.

Вы точно читали начало поста и пояснение, почему всё в долларах считаю? FXMM не брал, потому что мне нужны были аналоги просто кешу в долларах на счёте, но с % доходностью, пускай минимальной.

Вот и платите в рублях.

Цена вопроса сейчас $50. Можно в принципе и сейчас выйти, но я жадный

каким образом?

Так как все равно основное значение доходность к погашению, то при стабильной ставке цб со временем бумага будет дешеветь и даже на сроке в несколько месяцев бумага подешевеет.

А может и наоборот быть. Ставку поднимут и облигация рухнет.

Это инвестиция с отрицательным матоожиданием

Чтобы получить 7.5% доходности при купоне 7,5% нужно чтобы цена облигации стояла на месте.

если условия рыночные не меняются на сроке до погашения, то в этом случае цена облигации стоять на месте будет только при условии, что ее цена при покупке была равна 100%.

Если цена равна 170, то при статичных условиях будет равномерное снижение цены от 170 до 100.

Снижаться будет каждый день.

То есть у нас три вероятных предположения развития ситуации, все стоит на месте, все растёт, все падает.

Теперь берем статистику, и видим, что плюс минус 75% времени ситуация развивается по принципу все стоит на месте. Флет. Боковик. Пила.

Остается 25%. Из них половина, то что растет, половина, падает.

Итого, 87,5 % за то что купив по 170 получим доходность меньше 7.5% при продаже.

Доходность офз к погашению была плюс минус 5%.

Потом упали, и к аналогичной доходности вернулись к осени 2019,

Полтора года пересиживать пришлось.

Проявите немного фантазии)

Ну, или купите там крипту и продайте в России.

Да много вариантов

Я с теми же мыслями в конце октября 2019 решил попробовать SBCB. Покупал за рубли, с довнесением, продавал тоже за рубли. Процент прибыли указан за вычетом комиссии, но без учета НДФЛ.

В рублях на данный момент так выглядит:

В пересчете на USD так:

Ну то есть понятно было изначально, что да, есть валютная переоценка.

— Если ожидаете шухера, то не стоит под нее попадать, надо остаться в баксах.

— Если это инвестиция с целью снизить риск долларового портфеля акций, по которой можно будет получить какой-то вычет, то велкам.

— Если вам просто жалко под 0% держать баксы, выводим баксы на вклад.

— Если девальвации не ожидаем, то получаем большую доходность в рублях.

По-моему так должен рациональный человек мыслить, который знает нюансы налогообложения, а вы знаете.

Но в качестве обучения новичков — очень полезно.

Согласен на все сто, cash is king в такие моменты, но вы же понимаете, что это первый серьезный шухер, нужно это было прочувствовать на своей шкуре, чтобы понять.

Мне кажется инвестора должна закалять посадка а-ля начало нулевых, вот это настоящая проверка, останется ли инвестор таковым или переобуется. А лучше начинать быть инвестором в 1999м году, чтобы тебя размазало дважды за 10 лет с отрицательно реальной доходностью на выходе.

Это я про DM естественно.

А cash is the king — это не наши пословицы и они ничего не говорят про нашу налоговую систему, а кэшем называют обычно то, что представлено FXTB)

В кризис 2014 года с владельцами обошлись кроваво -

сама бумага упала со 180% до 150% и при этом чудовищный НДФЛ

пришлось заплатить) Так что ничего нового…

у финекс FXTP появился фонд,

FXTP / FINEX US TIPS UCITS ETF

Гособлигации США с защитой от инфляции

Но это не совсем долларовый депозит, но на какой то период можно купить

за 2021 год дал 6% годовых по доллару