Избранное трейдера Rezident

Биржевой триллер. Фронтраннинг. Смерть.

- 21 апреля 2018, 08:42

- |

Я уверен, что далеко не все знакомы с одним литературным шедевром. Виктор Ильин. «Инсайдер. Биржевой триллер».

По понятным причинам ссылку не даю. Просто скажу, что любой желающий может найти в интернете.

Я хорошо помню те события 2004-го года.

Шортите Моську на хаях.

(Трейдерская мудрость)

Вы сможете окунуться в то время, в мир диких биржевых «заработков» и проигрышей. Кровь, слёзы, смерть...

И просто побыть там, посмотреть на те игры глазами участников. Изнутри.

Я, когда читал и перечитывал, ощущал себя перед терминалом, с колотящимся сердцем и потными ладонями, сжимающими мышку. И дрожащий палец на спусковом крючке.

Корнер в «Моське» — событие крайне редкое для всех рынков, а тут у нас, в России!

( Читать дальше )

- комментировать

- 6.1К | ★19

- Комментарии ( 43 )

Кого стоит прочитать на смарт-лабе

- 17 апреля 2018, 12:12

- |

MadQuant

КРЫС

Amigotrader

А. Г.

rockybeat

Frend

Антон Кротов

ves2010

Евгения Случак

Oleg Mubarakshin ~ Quant-lab

Pratrader

XXM

Стас Бржозовский

Светлана Орловская

silentbob

ELab

wrmngr

( Читать дальше )

Взял Модельный портфель с Алексеем Анохиным от 23.03.2018 и наложил на текущую ситуацию!

- 09 апреля 2018, 22:06

- |

Среднесрочные позиции 15 февраля 2017 на 11:30

- 15 февраля 2018, 11:43

- |

В связи с отсутствием интереса к моим постам, это крайний пост на сайте.

| 14.02.2018 | Среднестрочные позиции по рынку Время 11:30 | |||

| Инструмент | Позиция | Цена входа | Текущее значение | ПРОФИТ |

| S&P | ЛОНГ | 2642 | 2714 | 72 |

| НЕФТЬ | ШООРТ | 69,7 | 64,61 | 5,09 |

| ЗОЛОТО | ЛОНГ | 1329 | 1355 | 26 |

| ММВБ | ЛОНГ | 2227 | 2274 | 47 |

| fRTS | ЛОНГ | 121250 | 126820 | 5570 |

| БИТКОИН | ЛОНГ | 8485 | 9855 | 1370 |

| СБЕРБАНК | ЛОНГ | 256,35 | 266,42 | 10,07 |

| СБЕРБАНК-П | ЛОНГ | 208,25 | 214,6 | 6,35 |

| ГАЗПРОМ | ЛОНГ | 138,85 | 139,42 | 0,57 |

| МАГНИТ | ЛОНГ | 4860 | 4843 | -17 |

| РОСНЕФТЬ | ЛОНГ | 329,9 | 329,9 | 0 |

| ЛУКОЙЛ | ЛОНГ | 3729,5 | 3743 | 13,5 |

| АЭРОФЛОТ | ЛОНГ | 136,75 | 138,1 | 1,35 |

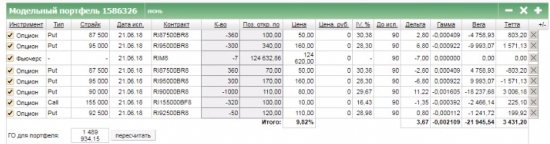

Опционы для Гениев (способы ДХ)

- 05 февраля 2018, 18:27

- |

Речь пойдет о дельта нейтральных стратегиях. Если вы решили запустить такую стратегию, то можно смело закрывать график БА. Вас больше не интересует где там цена, куда она идет. Но задача при этом не упрощается. Вы открываете график волатильности опциона и начинаете торговать его. Как это делать, тема другая. А пока мы посмотрим, что значит дельта нейтральная стратегия и как эту дельту обнулить.

Вы продали два опциона на ЦС или рядом с волой 20. Дельта -1, если это колы. Автоматически вы покупаете один фьючерс и дельта становиться 0. Теперь возникает вопрос. Когда, снова ровнять дельту? Ну с двумя опционами все понятно. Там дельту ровняют на экспари. Поэтому надо брать 100 опционов, тогда мы возьмем 50 фьючей и будем их открывать закрывать через каждые сто рублей. При этом шаг цены на скорость пули влиять не будет. Что мы дельту от 1 к нулю приводить будем, что от 5, что от 10. Тут главное, что бы ваш ДХ не распилил наш временной распад (тету). Сам ДХ мы можем брать от волатильности опциона. Но я бы рекомендовал чуть выше. Это от стратегии зависит, и потом мы это разберем. Теперь цена у нас ходит туда и сюда, и вы помните, как это было в сетке. Купили, сработал стоп и т.д. Мы же ждем изменения волатильности. Как только вола падает на 19% мы откупаем свои опционы. Когда и как она упадет смотрим на графике волатильности опциона. И это способ номер один.

( Читать дальше )

Биотехнологические Компании. Краткая справка по клиническим испытаниям, или почему мы придаем этому большое значение.

- 20 января 2018, 18:55

- |

Введение в вопрос:

Фазы клинических испытаний (clinical research phases) — стандартизированный процесс имплементации лекарственного препарата от стадии разработки до стадии розничных продаж. Все препараты, которые в данный момент находятся в разработке той или иной компании, объединены в стек под названием drug pipeline (обычно легко находится на сайте самой компании: пример, пример). Сlinical Research Phases имеет четко определенные фазы:

- Preclinical. Доклиническое тестирование препарата на животных в целях сбора данных об эффективности, токсичности и прочей фармакокинетической информации

- Phase I. Тестирование препарата в малых группах на здоровых добровольных участниках. Средний процент успеха прохождения компаниями первой фазы, — около 70%

- Phase II. Тестирование препарата на пациентах для оценки эффективности общего действия и наличия побочных эффектов. На данном этапе не оценивается терапевтический эффект препарата. Средний процент успеха прохождения второй фазы компаниями, — около 33%

( Читать дальше )

Результаты публичных рекомендаций. 2017

- 12 января 2018, 08:14

- |

23 января 2017 года я провел бесплатный вебинар «Стратегия инвестиций 2017», запись которого доступна на YouTube. На вебинаре рассказал об идеях, которые будут в лидерах в новом году. Тогда я рекомендовал к покупке ETF на фармацевтический, технологический и финансовый сектор, дивидендные ETF и фонд на индийский рынок.

На 26 декабря 2017 результаты следующие:

iShares U.S. Financials ETF (AMEX:IYF)

Тезис идеи: Финансовый сектор США получит преимущество от умеренного ужесточения денежно-кредитной политики за счет удорожания кредитования.

( Читать дальше )

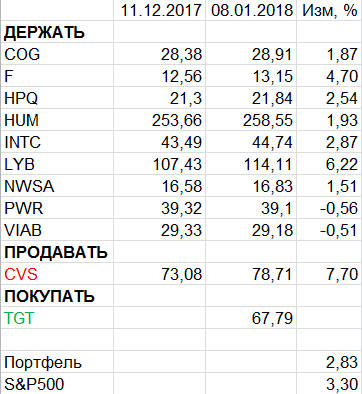

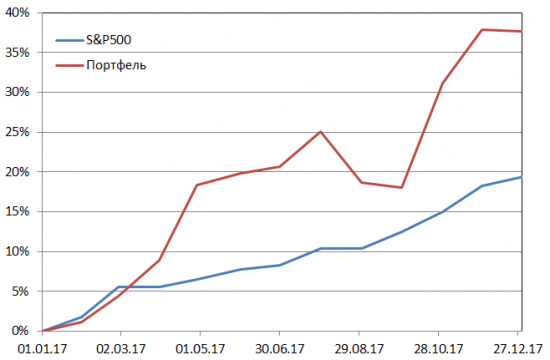

Пересмотр портфеля американских акций 08-01-2018

- 09 января 2018, 15:05

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

График доходности счета в долларах США

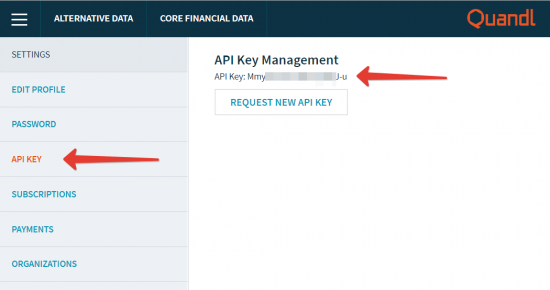

Исторические данные американских акций для TSLab

- 28 декабря 2017, 05:25

- |

Сразу скажу, что программист из меня никакой, так как только пару дней изучаю язык R. Поэтому всё сделано «в лоб» путём гугления необходимых функций.

Итак, поехали.

Для начала, нам нужен источник данных. Я для себя выбрал Quandl. Во-первых, потому что он бесплатный (правда ограниченное количество тикеров и только дневные данные, интрадей за деньги), а во-вторых, и что самое главное, он выдаёт скорректированные цены не только закрытия, как это делает Yahoo, а ещё и открытия, максимума и минимума, что очень важно для написания и тестирования роботов.

Поэтому, первым делом, идём на сайт и регистрируемся. Получаем в личном кабинете ключ, который нам понадобится позже.

Выглядит это так:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал