Избранное трейдера Айрат Бариев

Кровавая баня на рынке продолжается, насчитал 21 исторический минимум по акциям

- 16 декабря 2024, 13:06

- |

Тону вместе с рынком😁 Мониторинг лоёв.

Сегодня обновляем лои, самое время порефлексировать

⚡️📉BELU исторический лой и -8%. Хитрый план Мечетина по увеличению капитализации за счет увеличения уставного капитала походу не сработав.

Говорят, что новые выпущенные акции кому-то уже конвертнули в нормальный ISIN и тот ливанул их на бирже))

📉ТГК-14 лой за 1,5 года. Самый дорогой генератор становится чуть дешевле.

⚡️📉FIXP -4,5% новый рекорд лой после див отсечки

⚡️📉CARM -5% новый рекорд лой

⚡️📉VSEH -4,5% рекорд лой 70 руб, уже почти в 3 раза ниже IPO

📉SVAV -4.2% новый лой 1,5 года

📉LSRG -4,5% но как акции еще не обнулились при дохе бондов под 40% — непонятно

📉RNFT -4,2% вовремя SFIN вышел из акций😁 А так 2-летний лой, 86 руб

⚡️📉MVID -4% рекорд лой. Доха бондов 1Р4 = 70%. Тут SFIN не успел продать пока)

📉OZON -3,8% и годовой лой.

⚡️📉DELI -3% рекорд лой 159

📉GMKN -3,3% цена близка к минимуму за 7 лет

⚡️📉SMLT -3,2% рекорд лой. Бонды Самолета уже 45-55%

📉RUAL -3,3% цена близка к минимуму за 4 года

⚡️📉ПИК — лой 4,5 года, -3% сегодня

📉Эталон -3% годовой лой

📉ЦИАН -3% лой 20 мес, правильно: когда все строители разорятся, кто будет платить ЦИАНу?

📉Распад -2,8% лой 2 года

⚡️📉WUSH исторический лой -3%, 129 руб

⚡️📉МТС 10-летний лой, -3%

📉ТМК -3%, лой 20 мес

📉БСПБ -3% лой 9 мес

⚡️📉ELMT -2,8% разогнался, рекорд лой, -42% от цены IPO

📉DIAS -2,5% около историч минимума

📉VSMO -2,8% лой 4 года

⚡️📉RTKM -2,5% лой 20 лет

📉NMTP -2,4% лой 20 мес, 7,67 руб

⚡️📉Совкомбанк, браво, маэстро, исторический лой! Почти вернулись на цену IPO

⚡️📉Европлан -2,8% исторический лой

⚡️📉Алроса -1,9% = 10 летний лой 45,92

⚡️📉Астра -2,3% рекорд лой, 402 руб, но все еще на 20% выше цены IPO!!!

⚡️📉SOFL -2,4% рекорд лой

⚡️📉ОГК-2 -1,6% лой 8,5 лет

⚡️📉Евротранс -1,6% рекорд лой

📉Транснефть -2% лой 20 мес

⚡️📉Газпром = 111 руб = лой 11 лет, -1,7%

⚡️📉Новатэк = 781 руб = лой 4,5 года, -1,1%

📉IRAO -1,1% лой 20 мес

Какие подлы почти не падают?

Сургут -0,5%, преф +0,1%

Фосагро -0,6%

PLZL 0%

RENI +0.4%

Сегежа 0%

ЮГК +2,5%

OZPH 0%

MDMG -0,5%

- комментировать

- 22.6К | ★10

- Комментарии ( 191 )

Дюрация облигаций: что это и почему она важна (на примере Васи и Пети)

- 10 сентября 2024, 20:25

- |

Облигации — это на первый взгляд очень простой, хотя на самом деле очень интересный инструмент со множеством нюансов. Ранее я простым языком рассказал про тонкости оферты и амортизации облигаций, а также о том, как некоторые компании пользуются моментом, чтобы узаконенно «развести» держателей своих бондов на деньги. Ещё мы затронули тему доходности облигаций.

⏳Сегодня рассмотрим ещё один важный параметр - дюрацию. Новоиспеченные инвесторы-бондоводы часто путают дюрацию и срок до погашения. Не надо так.

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

⏱️Что вообще такое дюрация

⏳Хотя «дюрация» (duration) буквально переводится как «длительность», в инвестициях она скорее отражает меру риска, чем время.

Простым языком: дюрация — это средний срок полного возврата инвестиций. Т.е. за сколько дней/месяцев/лет вложенный капитал вернется инвестору.

( Читать дальше )

- комментировать

- 11.3К |

- Комментарии ( 14 )

Снова купил дивидендных акций! Портфель приближается к 4 млн рублей.

- 08 мая 2024, 12:37

- |

Сегодня получил очередную зарплату и большую её часть отправил на брокерский счет. В данной статье покажу как выглядит мой текущий инвестиционный портфель спустя 4 года и 2 месяца инвестирования, какие акции я купил и какая сейчас у меня «дивидендная зарплата».

Мой портфель

Я использую дивидендную стратегию, трейдингом не занимаюсь, все покупки акций совершаю с целью держать бумаги долго (мой горизонт инвестирования лет 15), поэтому изначально стараюсь выбирать качественные компании с хорошим потенциалом роста котировок на будущее и, самое главное, стабильными и щедрыми дивидендами.

На данный момент мой портфель выглядит так:

( Читать дальше )

- комментировать

- 11.1К |

- Комментарии ( 53 )

Расшифруем значение Индекса гособлигаций RGBI и рассмотрим его ценность для частных инвесторов с возможностями его применения в инвестиционных стратегиях.

- 28 сентября 2023, 19:18

- |

У инвестора есть несколько способов для отслеживания общей ситуации на рынке и относительно определенного портфеля ценных бумаг. Фондовые индексы — это важные инструменты для анализа рынка, которые показывают, как активы определенной группы покупаются и продаются. Такие индексы доступны как для зарубежных, так и для российских бирж, с Московской биржей считается главным источником таких данных.

Поскольку ОФЗ являются наиболее надежными облигациями, многие инвесторы включают их в свои инвестиционные портфели. Однако они сталкиваются с проблемой быстрого сравнения общей доходности по данным ценным бумагам с доходностью других возможных вложений.

Мосбиржа является надежным источником поддержки в данной ситуации. Эксперты осуществляют расчеты и публикацию информации по различным облигационным индексам, наиболее популярными из которых являются RGBI и RGBITR.

В данной статье мы рассмотрим следующие вопросы:

- Что представляет собой RGBI?

- Как инвесторы применяют RGBI?

- Как производится расчет RGBI?

( Читать дальше )

- комментировать

- 11.6К |

- Комментарии ( 0 )

🏗 Стоит ли покупать недвижимость в РФ? Мой опыт

- 28 сентября 2023, 18:16

- |

Когда я пришел в сферу инвестирования, капитал был очень небольшим, мой первый серьезный взнос составил всего 40 тыс. руб. в 2016 году. С этого все и началось.

По мере роста портфеля, появляется огромное количество искушений. Когда накапливаются первые 100 тыс. руб. начинаешь думать, а может плюнуть на все и купить хороший телефон, который давно хотел… Когда капитал превышает 1 млн. руб. начинаешь задумываться про новый автомобиль… Потом квартира, дом… Нужно бороться с такими соблазнами.

❓ Но, в 2022 году не выдержал и я… Но, в моем случае подход был чисто математический. Зачем покупать квартиру за наличку сразу, когда есть возможность взять средства в ипотеку под относительно низкий процент?

❗️В РФ есть приятный бонус, что ставка по кредиту/ипотеке фиксируется на весь срок, у кого-то это 10 лет, у кого-то 30 лет, как у меня. В западных странах такого нет, например. Зная высокую волатильность инфляции в РФ этим можно пользоваться.

🧮 Я посчитал, что средняя инфляция за последние 10 лет находилась на уровне 7%. Таким образом, если получится взять ипотеку под более низкую ставку, то это хорошее вложение. Если вы живете в РФ и тратите деньги тоже в РФ.

( Читать дальше )

Конспект выступления Орловского на конференции Смартлаба

- 10 июля 2023, 17:17

- |

Недавно Тимофей выкладывал видео, я захотел сделать конспект, потому что принципы выступающего и его уровень погруженности в детали мне весьма импонируют. Итак, что же думает Максим «давай посмотрим» Орловский про российский рынок.

Про перспективы разных компаний (что я могу подытожить в целом из выступления):

Особенно интересны: Сбер, Сургутнефтегаз, ВТБ (но лучше через суборды), Совкомфлот

Больше неопределенности, но все равно интересно и перспективно: Озон, Магнит

Хорошо (hold; либо buy — для долгосрочного инвестора): Лукойл, Роснефть, Новатэк, НМТП

Акции:

▪️ Сбер по-прежнему очень дешевый, одна из самых дешевых акций на российском рынке. Лучший из банков

▪️ Алроса неинтересна: «платочек, чтобы вытереть слёзки». Даже если выплатят дивиденды, они будут небольшими. Конъюктура бриллиантового рынка негативная

▪️ в нефтянке все очень непрозрачно, предпочитает диверсификацию по интересным компаниям. Лукойл и Роснефть — хорошо. Башнефть продал, потому что хуже понимает ее бизнес.

▪️ Сургутнефтегаз оценивает положительно. Исторически Сургутнефтегаз, несмотря на непрозрачность, прилично себя вел по отношению к инвесторам.

( Читать дальше )

10 идей для грамотного инвестирования

- 12 июня 2023, 14:09

- |

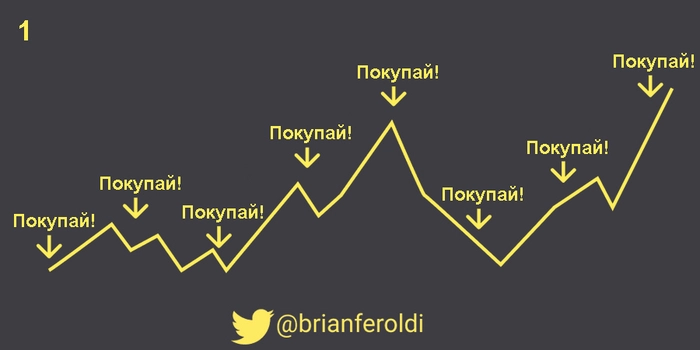

Брайан Феролди (Brian Feroldi) известен своими наглядными картинками на тему инвестиций. Одну из его коллекций (10 идей грамотных инвестиций в лаконичных картинках) я перевел и добавил к каждой небольшой комментарий.

1. Регулярные инвестиции делают выбор момента входа на рынок неважным.

Если предположить, что срок инвестирования составляет 10 лет, то каждый ежемесячный взнос — это всего 1/120 от вложений. Поэтому даже если вы удачно войдете в рынок, допустим, при падении его на 50%, в общий результат портфеля это добавит лишь 0,42% за 10 лет или 0,041% годовых.

>>> Небольшое исследование: Как выбрать момент для покупки активов? Спойлер: это неважно.

( Читать дальше )

ИНДЕКС МБ СЕГОДНЯ

- 27 января 2021, 09:44

- |

Выше 3360.

Индекс открылся сильнее ожидаемых 3370 и до конца дня провел в вялотекущем боковичке междусобойчике.

Сегодня ожидаю нейтрального открытия в районе 3380.

Далее аналогичные вялотекущие торги на пониженных объемах.

Ждем ФРС. После него волатильность должна повысится.

Ожидания прежние.

Удачи

vk.com/id448095944

Полный курс по фондовому рынку для вас и ваших знакомых

- 18 февраля 2020, 11:34

- |

Всем привет :)

Недавно наткнулся на пост, который имел все шансы на звание — смешной, если бы не был грустной правдой ( https://smart-lab.ru/blog/594449.php )

2019 год принес на рынок действительно много новых частных инвесторов, но как показывает общение с ними, уровень понимания инструментов и процессов у них на уровне нескольких статей из интернета в лучшем случае. С другой стороны понятно, что найти качественную информацию, да и вообще понять, информация качественная или нет на начальном этапе достаточно трудно.

Считаю, что мне в плане первого источника информации по ФР очень повезло. Так как я являлся студентом, на тот момент, то активно пользовался образовательными платформами, в частности cursera, где и наткнулся на специализацию от Высшей Школы Экономики (ВШЭ) «Финансовые инструменты для частного инвестора». Где подробно, профессора одного из ведущих экономических вузов РФ, раскладывают теоретические знания прям по полочкам. Сам курс бесплатный, но заметил, что люди все равно обходят его стороной, так как он бесплатный только на первые 7 дней (никто не мешает отменить подписку и подписаться снова на 7 дней бесплатно). Сам курс свободно распростроняемый, но с бесплатной подпиской не получить сертификат от сайта о прохождении курса (но нам то не бумажки, а знания важны)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал