Избранное трейдера Алекс Смирнов

RGBI - кто-то видит разворот, а я вижу падение..

- 16 октября 2023, 21:49

- |

Перед вами график индекса гособлигаций RGBI.

После ужесточения правил продажи валютной выручки RGBI немного подрос.

В телеграм даже стали звучать призывы покупать облигации, т.к. дно пройдено.

Вот уж несогласен с этим, хоть и озвучивают эту идею весьма именитые люди.

Ниже мои аргументы за продолжение снижения индекса облигаций:

- Цена все еще ниже как средней линии боллинджера, так и 14-периодной EMA. Это означает, что разворота еще не было. Собственно, и разворотной фигуры не видно: ни V-образной, ни двойной вершины, ни другой какой..

- Объемов на покупку еще не было. Последние большие объемы были на снижении.

- Ну и самое главное: по большинству ОФЗ мы еще не имеем 13% доходности к погашению. Она около 12% сейчас. Безусловно, есть корпоративные облигации с более высокой доходностью, но среди коротких (1-3 года) ОФЗ таких нет.

( Читать дальше )

- комментировать

- 7.4К | ★2

- Комментарии ( 27 )

Сколько заработано на IPO Астры

- 16 октября 2023, 18:59

- |

Инвесторы стоят в очереди на подсчёт заработка на акциях группы Астра. Прошло всего пару дней., а акции Астры выросли 70% с начала торгов. Правда сегодня рост составил всего 21%. И это довольно интересно.

Группа Астра решила провести IPO по ценовому коридору 300-333 рубля за акцию, вбросив на биржу 5% общего количества акции, отдав инвесторам-новичкам 10,5 млн штук.. Однако уже тогда смелые, небритые лица прогнозировали высокий спрос. Так и вышло. К моменту начала IPO книга заявок на приобретение акций Астры переподписали более 20 раз. Чтобы вы понимали, по подписанным заявкам можно было продать всю компанию по предложенной цене. Из этого положения как-то нужно было выходить. Решения могут быть различные. Можно было бы, например, удовлетворить на 100% заявки на суммы ниже 100к рублей, а остальным раздать процент, но Астра решила поступить иначе.

Акции Астры покупали лишь на некоторый процент на таких условиях:

- не меньше 10 акций в руки

( Читать дальше )

- комментировать

- 12.4К |

- Комментарии ( 40 )

Все, что нужно знать о Сбере «в моменте».

- 16 октября 2023, 17:12

- |

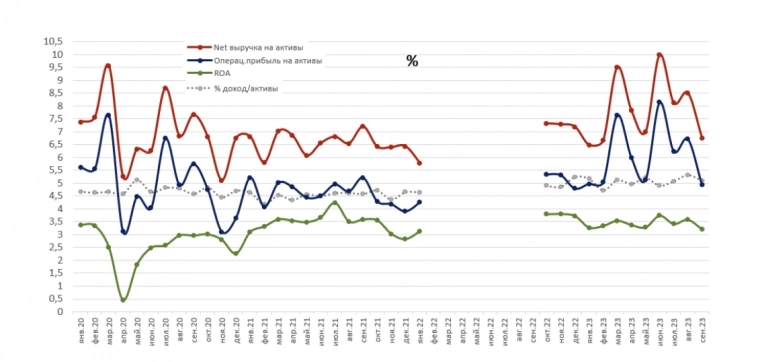

Кредитная активность в сентябре оставалась высокой. Нужно больше времени, чтобы проявились эффекты от действий ЦБ. В сентябре у Сбера наблюдалась стабилизация ситуации со стоимостью риска, которая в летние месяцы составляла очень высокие значения (>3%). Расходы на резервы сократились, но чистая прибыль не отреагировала позитивно к уровням июня-августа, т.к упали и прочие чистые доходы, которые не относятся к net % и комиссиям. По итогам 9М2023 уже заработали 50 рублей на акцию. Ориентируюсь по итогам года на range 65-67. При 50% пэйауте дивиденд ~33 рубля.

Сбербанк – один из лучших генераторов прибыли в мире. Нет сопоставимых по размеру банков, которые зарабатывали бы (как %) на общие активы и капитал столько же. На высокой достаточности капитала Сбер генерирует 30-35+% возврат на капитал до резервов и уплаты налога на прибыль. Конечно, он может абсорбировать высокую стоимость риска, демонстрируя выдающуюся для своего размера чистую рентабельность капитала. У меня средняя покупок в Сбере была в районе 150-155 рублей.

( Читать дальше )

Текущая ситуация на первичном рынке корпоративных рублевых облигаций

- 16 октября 2023, 16:57

- |

На прошлой неделе первичный рублевый корпоративный рынок сохранял активность. Поддержку рынку оказал начавшийся укрепляться рубль, после сообщений в СМИ поздно вечером 11 октября об обязательной продаже экспортерами валютной выручки. В результате на вторичном рынке рост доходностей сменился снижением. Отметим наиболее интересные рыночные сборы книг заявок/размещений.

Селигдар разместил свой второй выпуск «золотых» облигаций в первый день только на 16,9% от заявленного объема в 1,47 млрд руб. (см. подробнее: https://smart-lab.ru/company/mozgovik/blog/950232.php).

Интересным стало размещение якутского газодобытчика ЯТЭК, по выпуску которого первоначальная доходность по квартальному купону к оферте в 16,82% была снижена в итоге до 16,26% при дюрации 1,4 г. Объем был увеличен на 1 млрд руб., до 6 млрд руб.

У Элемент Лизинга доходность по месячному купону также снизилась с 17,23% до 16,65% при дюрации 1,3 г., а объем был увеличен с 1 млрд руб. до 2,5 млрд руб.

Сборы книг заявок у Асфальтобетонного завода №1 (АБЗ-1) и IT-компании Т1 прошел на уровне маркетируемых доходностей – 15,79% и 16,42% соответственно.

( Читать дальше )

Сравнение брокеров по тарифам срочного рынка

- 16 октября 2023, 11:40

- |

Так как торгую в основном на срочном рынке и только фьючерсами, рассматривал именно тарифы срочного рынка. Если тарифов у брокера несколько, выбирал самый выгодный для сумм 1-10 млн. рублей при условии не очень активной торговли (несколько сделок в месяц).

К сожалению, московская биржа больше не публикует статистику по объемам торгов каждого брокера, поэтому взял брокерские компании из всяких «народных» ТОПов, в т.ч. со смартлаба.

Вот какая картина в итоге получилась (заранее извиняюсь за кривую таблицу, не знаю, как правильно вставить):

| Брокер | Тариф | Ежемесячная комиссия | Комиссия за 1 фьючерсный контракт |

| Открытие | Спекулятивный | 250р | 0.1-0.24р |

| ВТБ | Мой онлайн | 0р | 1р |

| АйТиИнвест | Общий | 0р | 1.5-1.9р* |

| Финам | Единый дневной | 0р-177р | 0.45р |

| БКС | Трейдер | 0р-299р | 0.47-1р |

| Тинькофф | Premium | 0р-1990р | 2-25р** |

| Альфа | Трейдер | 0р-199р | 2р |

| ПСБ | Трейдер | 0р | 0. |

( Читать дальше )

- комментировать

- 10.8К |

- Комментарии ( 46 )

Решил продать акции и вложить 7 мультов в себя

- 16 октября 2023, 11:08

- |

И вот почему. Лично у меня рынок жрет огромные мыслительные и временные ресурсы, хотя терминал я практически не открываю. Покупал дивиденды, выкупал мобилизацию, ковид, результат положительные, но считаю это расточительством. Отечественные инвесторы очень любят дивидендные акции, ну а что, купить на просадках дивиденды? Прибыльное предприятие снимает кэш от деятельности и пускает в карманы собственников, а дальше кто куда, как правило деньги идут на скупку активов, также плательщиков ренты. Большинство хотят жить на проценты быть свободными.

Если же компания инвестирует в модернизацию бизнеса, рост её капитализации растет, в нормальных условиях.

А чем отличается отдельный взятый трудовой человек который рассматривать как предприятие? Так же выручает за свой труд зарплату, часть на жизнь, другая часть в сбережения. Сначала на три месяца жизни, если зарплата хорошая формируется солидный излишек, в дело идет скупка квартир, акций. Мечта жить на проценты.

Теперь вопрос, если предприятие покупает не профильный актив? Как правило со временем стремиться избавиться от активов где нет компетенций. Какое отличие от человека который будучи программистом покупает квартиры и чистит за жильцами толчки? По факту происходит снижение профессиональных компетенций, ради чего? Что бы нарисовать красивую картинку раньте?

( Читать дальше )

🚂 Лучшее место для открытия ИИС-1,2 или как запрыгнуть в последний вагон

- 16 октября 2023, 08:21

- |

С 1 января 2024 года Минфин планирует ввести новый финансовый инструмент – Индивидуальный Инвестиционный Счет третьего типа (ИИС-3) на смену «выполнившим свои задачи» ИИС-1 и ИИС-2. Соответственно с началом 2024 пропадет возможность открытия старых счетов. При этом ИИС первых двух типов, открытые до конца 2023 года, будут иметь прежние условия пользования.

А именно:

1) Возможность получать до 52 тыс. руб. в виде вычета по НДФЛ или не платить налог на доход от биржевых операций на ИИС;

2) Минимальный срок вложений — 3 года (иначе потеря льготы). Затем можно продолжить пользоваться налоговыми льготами либо закрыть ИИС в любой момент — например, на 4-й или 7-й год.

А что по ИИС-3?

Четкие характеристики нового счета пока не до конца ясны, но основные моменты уже не раз обговаривались:

1) Объединение налоговых льгот для счетов двух первых типов: право на вычет, как у счета типа А, и на освобождение от налога на биржевой доход, как у типа Б;

2) Планируется, что при возникновении «особой жизненной ситуации» инвесторы смогут снимать деньги с ИИС-3 без прекращения договора;

( Читать дальше )

- комментировать

- 13.9К |

- Комментарии ( 68 )

Доходности ВДО. Деньги начинают и выигрывают

- 16 октября 2023, 08:01

- |

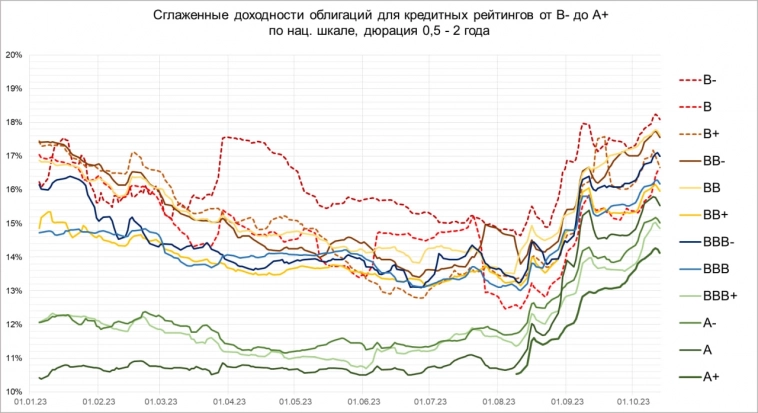

Рост облигационных доходностей – общий тренд, не только российский. В ответ на более дорогие деньги. Которые в свою очередь стали ответом на глобальный скачок инфляции после массированных экономических стимулов в пандемию. Хотя у нас немного своя история.

Денежные и особенно депозитные ставки становятся конкурентнее. Что напрямую давит на облигации.

• Первый график. Видим прирост доходностей во всех рейтинговых сегментах облигаций (на графике рейтинги от B- до A+). Это фиксация промежуточного итога, в будущее она не заглядывает.

• Второй график – для предположения, продолжится ли рост доходностей (и падение облигационных цен) дальше. На нем рост облигационных доходностей не увеличивает их премии к доходности денежного рынка. Есть даже небольшое сокращение. Т.е. повод подумать о том, что погружение облигаций не завершено.

( Читать дальше )

Возможный дивиденд Ростелекома и почему не стоит покупать привилегированные акции

- 16 октября 2023, 07:09

- |

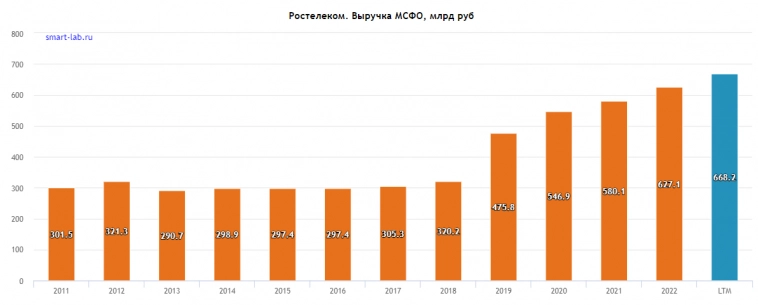

Ростелеком – крупнейший российский провайдер цифровых услуг и сервисов. Часто инвесторы воспринимают эту компанию исключительно как государственного поставщика телефонной и интернет связи.

Но это не совсем так, внутри солянка из множества различных услуг и сервисов. У каждого разная динамика. Долгое время выручка Ростелекома просто не росла, но с консолидацией Теле2 ситуация изменилась (консолидирован в конце 2019 года).

( Читать дальше )

Нервы натянуты как струна. Я устал бурно реагировать на малейший негатив

- 15 октября 2023, 21:57

- |

Прости, братиш...

Тебе могло показаться что я говно-человек, но это пока еще не так.

Просто моя психика еще не адаптировалась к тому густому потоку событий и ответственности, который происходит в последнее время.

В интернетах все дохрена крутые, никто не пишет о своих слабостях. Но я сознаю свои слабости, свои ошибки, потому что только так можно что-то исправить.

В общем запрос мой следующий:

Я ХОЧУ СПОКОЙНО И ПОЗИТИВНО РЕАГИРОВАТЬ НА НЕГАТИВНЫЕ СОБЫТИЯ.

а вместо этого моя психика натянута, я раздражителен, и легко выхожу из себя, легко расстраиваюсь, легко повышаю голос и матерюсь...

Сам себе стал напоминать Олега Тинькова. Да, хочу чтобы везде все было идеально, поэтому когда оно по-другому, я свирепею.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал