Избранное трейдера Ozzy7

Моя стратегия инвестирования (обновление)

- 09 марта 2021, 10:35

- |

Формирование своей стратегии инвестирование один из основных базисов, на которой должна строиться ваша система принятия решений. Создание стратегии дело не из легких и потребует от Вас сосредоточения и учета всех фаворов, которые могут повлиять на прибыльность инвестирования. Как создать стратегию конкретно вам, мы поговорим в моем будущем обучающем курсе, а сегодня я хотел обновить свою стратегию, о которой писал ранее.

В рынке я уже почти 8 лет и в силу своей работы в качестве аналитика, постоянно отслеживаю сотни компаний. Я разбираю их отчеты по МСФО, РСБУ, дивидендную политику и весь новостной фон. Все эти факторы мне понадобятся для того, чтобы определить, в какую компанию инвестировать, а от какой стоит отказаться. Далее, давайте по пунктам разберем шаги:

1. Сначала я выбираю компанию, которую буду изучать. Для этого я могу провести сравнительный анализ сектора, либо выбрать из моих предпочтений. Благо знаний хватает это сделать без дополнительных фильтров. Если компания малознакома, составляю сводную таблицу, в которую вношу все компании сектора, динамику результатов, основные мультипликаторы и дивиденды. Выбираю самую перспективную.

2. Далее я иду на сайт самой компании и изучаю ее бизнес. Сайт компании самый надежный и полный источник, в котором содержится весь перечень интересующих меня показателей. Это и сегментация продаж, и география деятельности. Часто просматриваю историю и последние события.

3. Затем я беру на исследование отчет компании за последний большой период. Скачиваю его также на сайте самой компании. Квартальные отчеты в этом случае менее важны, а вот за 9 месяцев и год подойдет в самый раз. В нем для меня важна динамика финансовых показателей (выручка и прибыль). Обращаю внимание на то, как компания справляется с операционными расходами и себестоимостью. Также смотрю на статьи доходов/расходов, которые выбиваются из стандартных отклонений.

4. На последнем этапе изучения бизнеса, я просматриваю все новости по компании за год, которые могут оказать ощутимый эффект на деятельность, перспективы и угрозы. Удобнее всего это сделать на смартлабе, выбрав в разделе акции нужную компанию и нажав вкладку «новости компании».

( Читать дальше )

- комментировать

- 8.2К | ★41

- Комментарии ( 50 )

Заполнение 3 НДФЛ при наличии сальдированных убытков

- 08 марта 2021, 00:39

- |

Пришло время сделать 3-НДФЛ, чтобы получить социальный (за медицинские услуги) и инвестиционный вычеты, заплатить дивиденды, полученные от иностранных эмитентов (W8-ben подписана).

Нюанс — за год были убытки от коротких позиций по акциям и убытки по фьючерсам на акции.

И при формировании 3-НДФЛ получается каша в доходах и вычетах, которую пришлось разобрать.

Задокументирую свой вариант заполнения, проверим результаты летом, когда налоговая будет обрабатывать декларации.

Что найдено

В личном кабинете при заполнении 3-НДФЛ ждет сюрприз от ВТБ и ФНС:

- от ФНС — задвоение всех данных по доходам за 2020 год,

- от ВТБ странная 2-НДФЛ, которая содержит такие данные, что по мнению ФНС надо еще внести в казну значительное количество тысяч (у меня получалось в разных вариантах от 40 до 125 тысяч). Все потому, что часть вычетов на приобретение бумаг и вычетов по убыткам была передана не принимаемым со стороны ФНС образом.

ВТБ действует строго по поговорке «От пирожка, предложенного москвичом, нельзя отказываться, потому что обязательно запихнет и не факт, что в рот» и заталкивает в личный кабинет ФНС декларацию.

ФНС ее отобразить нормально не может, потому что она содержит данные поперек логики применения вычетов, и теряет часть данных о вычетах, что приводит к необходимости ввести данных о доходах в 3-НДФЛ заново.

( Читать дальше )

Удача любит тех, кто подготовился

- 17 февраля 2021, 17:34

- |

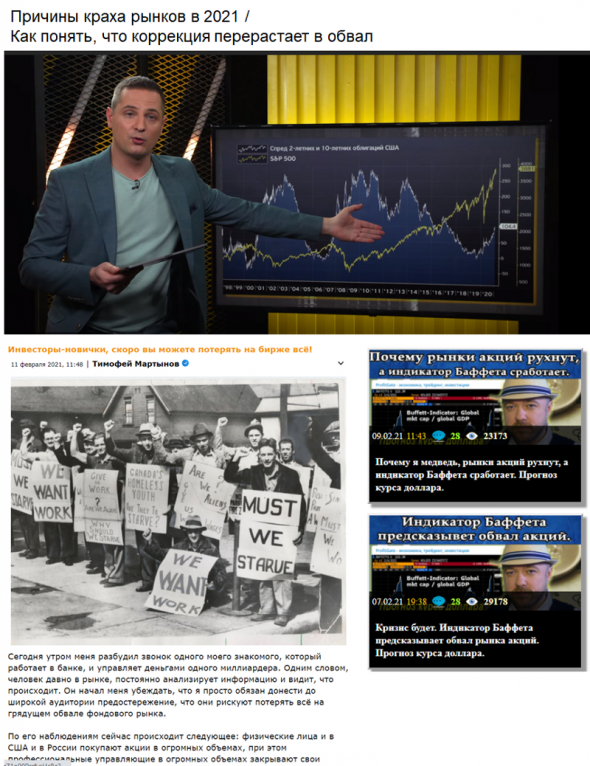

Пролог: покайтесь, ибо грядет!

Думаю, вы читали эти блоги. Если посмотреть на доводы комментаторов (см. ниже):

то у них 3 общих аргумента:

(1) Сигнал от кривой доходностей гособлигаций США (она становится круче, т.е. ожидаемые ставки выше текущих коротких).

(2) Ставка на большую толпу новичков на рынке (там действительно киш-миш. и они обычно пугливы при падениях / учитывая социальность трейдинга «reddit», могут повести себя иначе и не выкупать просадки, а, наоборот, начать сразу шортить).

и (3) Переоцененность рынка акций (например, индикатор Баффета показывает, что акции = 170% ВВП США).

Несмотря на то, что объективно стоимость денег растет и судя по всему будет расти, а акции дорогие, нам важно попробовать разобраться, почему рынок не упал ещё вчера и когда будет уязвим.

Индикатор Баффета зашкаливает — что это значит / чего не учитывает?

Индикатор Баффета — это соотношение стоимости рынка акций к ВВП. Поскольку ВВП = своеобразная выручка экономики, то этот индикатор похож на Price/Sales для отдельной компании.

( Читать дальше )

- комментировать

- 10.6К |

- Комментарии ( 42 )

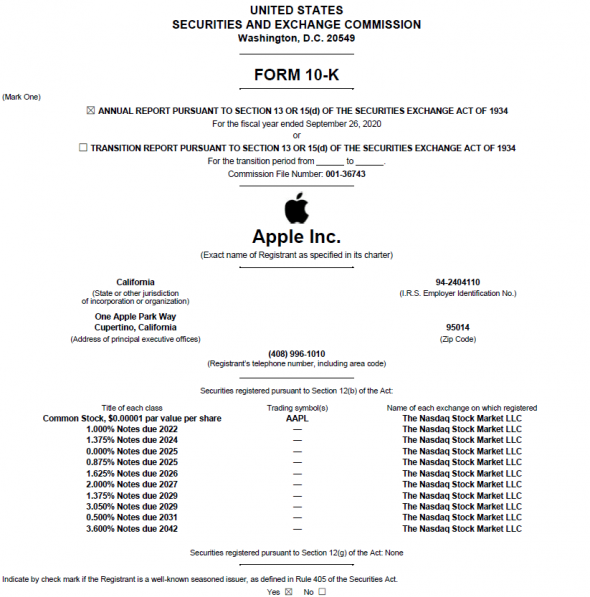

Прежде чем инвестировать в акции американской компании — прочти её 10-K отчёт

- 04 февраля 2021, 20:54

- |

В этой статье я попытаюсь коротко рассказать о том, как оптимально читать годовые отчеты компании (речь пойдет о 10-K форме), и на что стоит обращать внимание. Это будет программа-минимум для того, чтобы получить базовое представление касательно состояния бизнеса той или иной компании.

Что такое форма 10-K?

Форма 10-K представляет из себя годовой отчет деятельности компании, который включает такие разделы, как обзор бизнеса компании, основные риски, финансовая отчетность и комментарии к ней, корпоративное управление и т.д. Каждая компания, чьи акции торгуются на американской фондовой бирже, обязана ежегодно подавать форму 10-K в SEC.

( Читать дальше )

ДЕКЛАРАЦИЯ 3-НДФЛ по налогам с дивидендов от иностранных эмитентов (акции США, АДР, ГДР). ЧАСТЬ 1

- 17 января 2021, 19:59

- |

Как и обещал, сделал видео по тому, как учитывать и декларировать налоги от иностранных эмитентов, таких, как акции США, ГДР и АДР, которые торгуются на биржах РФ.

( Читать дальше )

Я заработал 37 миллионов рублей и получил депрессию.

- 14 января 2021, 22:12

- |

Написать мою историю меня вдохновила статья Metzger: «Инвестиционное болото. Путь от эйфории к глубочайшей депрессии. Туда, но не обратно».

( Читать дальше )

Методы учета доходности портфеля

- 12 января 2021, 17:56

- |

Достаточно частый вопрос о том, как вести учет доходности своих портфелей в экселе. За 4 года я выделил для себя 2 наиболее удобных способа. Автоматизированный учет на сторонних ресурсах (вроде Интелинвест) сегодня разбирать не будем.

Способ 1. Ежемесячный учет доходности.

Это самый первый метод, к которому я пришел. Здесь все просто, каждый месяц вы учитываете то, сколько денег было в портфеле на начало месяца, сколько вы довнесли или сняли за этот период и сколько осталось на конец месяца.

Пример:

1 ноября в портфеле было активов общей стоимостью 95 000 рублей.

За месяц ничего не снимали и не пополняли.

30 ноября в портфеле активы стоили 100 000 рублей.

Доходность за ноябрь = (100 000 — 95 000) / 95 0000 * 100% = 5,3%

1 декабря сумма активов в портфеле была 100 000 рублей.

10 декабря вы довнесли 50 000 рублей.

31 декабря в портфеле было 153 000 рублей.

Доходность за декабрь = (153 000 — 100 000 — 50 000) / 100 000 * 100% = 3%, таким образом, все довнесения и снятия влияют только на доходность одного месяца.

( Читать дальше )

Как подать налоговую декларацию онлайн для дивидендов с акций США торгуемых на бирже СПБ?

- 11 января 2021, 18:14

- |

Извините, что не про коронавирус!

Как доплатить налоги с акций США биржи СПБ?

Это очень частый вопрос на данном сайте… к сожалении очень мало информации. По умолчанию снимают 30% в США. Если вы подписали форму W8-BEN, то снимают в США 10%, но тогда вам надо доплатить 3% в России.

Никаких экселей не надо! Ничего считать не надо!

Краткая инструкция:

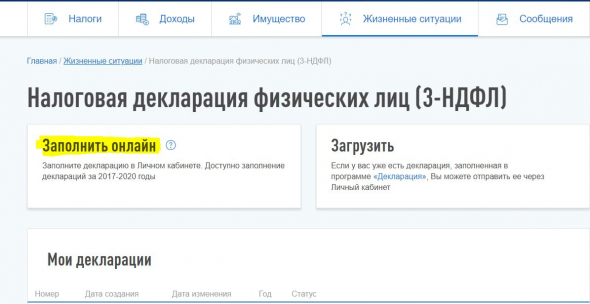

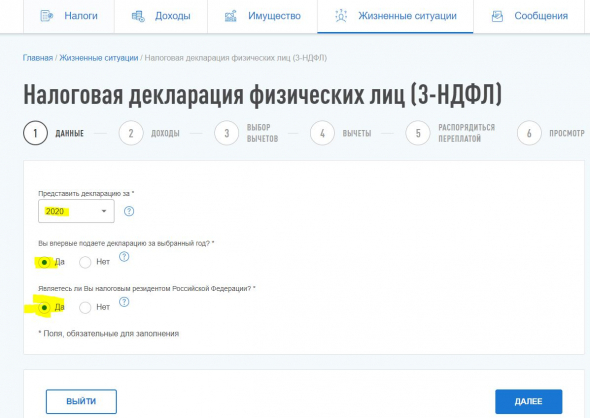

1. На сайте налоговой заходим в личный кабинет налогоплательщика (если он у вас есть)

2. В личном кабинете налогоплательщика в меню «Жизненные ситуации» выбираем пункт «Налоговая декларация физических лиц»

дивидендов с акций США торгуемых на бирже СПБ?" title="Как подать налоговую декларацию онлайн для дивидендов с акций США торгуемых на бирже СПБ?" />

дивидендов с акций США торгуемых на бирже СПБ?" title="Как подать налоговую декларацию онлайн для дивидендов с акций США торгуемых на бирже СПБ?" />

Нажимаем пункт «заполнить онлайн»

3. Далее заполняем титул декларации:

( Читать дальше )

- комментировать

- 22.7К |

- Комментарии ( 84 )

«Инвестиционное болото. Путь от эйфории к глубочайшей депрессии. Туда, но не обратно». Время удивительных историй от новичков в инвестициях

- 09 января 2021, 20:37

- |

Много букв, как и нет системы повествования,

но надеюсь, мой опыт будет полезен новичкам

Предисловие

В этой пространной статье я изложу свой путь новичка в инвестициях, дам некоторые советы по психологии тем, кто только собирается пожертвовать рубли. Сейчас молодая поросль хвастается подросшими портфелями и вечным зеленым летом в мобильных приложениях. Я же начал свой пусть с двух крупных обвалов – «Мартовское дно 2020» и «Августовское снижение 2020». От новичков меня отличает отсутствие эйфории, но наличие глубокой депрессии, утрата веры в рынок и вообще в светлое будущее.

Мне 36 и за моими плечами уже два разорения под ноль. Обнуление, как это сейчас модно говорить. В первом своем обнулении я погорел в реальном секторе экономики (неудавшаяся попытка бизнеса), второе обнуление мне обеспечила бывшая супруга, пустив меня по миру в ходе бракоразводного процесса. Первый опыт забрал у меня 2 млн рублей в пресловутом 2008 году, развал брака в 2017 унес почти 9 млн.

( Читать дальше )

Разумный инвестор 2021

- 03 января 2021, 12:12

- |

«Только тот, кто видит невидимое, может достичь невозможного». Фрэнк Гейнс

За полтора месяца с крайнего поста про портфель Разумного инвестора — Разумный инвестор: перезагрузка не произошло больших изменений. В ноябре 2020 г. получена рекордная прибыль от переоценки портфеля за один календарный месяц! Миллион за месяц! 30 декабря 2020 г. счет закрылся на ист.хаях. Да и весь 2020 год оказался очень хорошим, рекордным по прибыли. Вот и кризис.

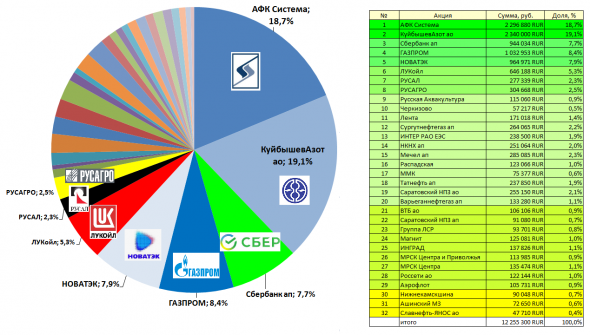

Портфель на конец 2020 года выглядит вот так

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал