Избранное трейдера OnlyHuman

Гайд по выживанию человека, попавшего в жернова системы

- 25 сентября 2022, 11:22

- |

Эта книга во многом полезнее “Принципов” Рэя Далио, “Разумного Инвестора” Грэма или других книг американских авторов. Эта книга — отличный гайд по выживанию в условиях, когда обычный человек попал в жернова системы. Главный герой — Иван Денисович Шухов, во время войны попал в окружение, затем в плен к немцам. Из плена сумел бежать, выбраться к нашим. Иван Денисович честно рассказал особистам “все как было”, т.е. что был в плену. В итоге следователь навесил шпионаж, а суд дал вполне скромные 10 лет лагерей (могло быть и хуже).

Больше таких ошибок Шухов не повторял. В лагере он изучил как устроена система, все ее практические нюансы, к которым и приспособился. В итоге, через 8 лет отсидки Шухов все еще сохранил здоровье, крепкую психику и человеческое достоинство.

“Засыпал Шухов, вполне удоволенный. На дню у него выдалось сегодня много удач: в карцер не посадили, на Соцгородок бригаду не выгнали, в обед он закосил кашу, бригадир хорошо закрыл процентовку, стену Шухов клал весело, с ножовкой на шмоне не попался, подработал вечером у Цезаря и табачку купил. И не заболел, перемогся.

Прошел день, ничем не омраченный, почти счастливый.

Таких дней в его сроке от звонка до звонка было три тысячи шестьсот пятьдесят три.

Из-за високосных годов – три дня лишних набавлялось…”

- комментировать

- 3.5К | ★4

- Комментарии ( 13 )

Начал переговорный процесс по выступлению спикером на 31й конференции смартлаба

- 05 августа 2022, 03:09

- |

Публичное обсуждение моей кандидатуры ведёт Тимофей вот здесь.

Я хочу выступить в зале трейдеров по темам Арбитражный трейдинг:

- Календарные спреды на фьючерсах

- Синтетический дивиденд

- Синтетическая облигация

- Синтетический дивидендный своп

- Ссылка на результаты ЛЧИ-2021. Описательную художественную часть делал в этом топике на смартлабе

- Весной открыл счета в @Finam и стартовал три публичных стратегии на comon. Планирую вести долгосрочно.

Если эти темы про брокеров — табу, то буду вежливо молчать с трибуны, а расскажу только лишь в кулуарах под пытками тяжёлым алкоголем.

Благодарю за ваши лайки!

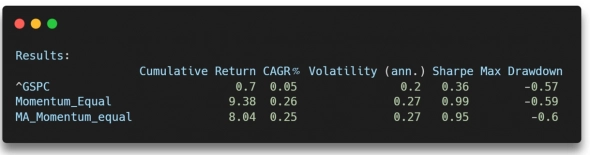

Как легко и просто обыграть рынок. Momentum and Portfolio Optimization.

- 06 июля 2022, 13:53

- |

И так,

- Возмем 500 бумаг которые на данный момент находятся в индексе snp500.

- Каждый месяц будем отбирать 10 бумаг по принципу силы импульса за последний год. Имеется ввиду процентное изменение.

- Вторая стратегия будем отбирать 10 бумаг, но импульс будем считать как разницу цены и скользящей стредней с периодом 252.

- Ребалансировка портфеля через каждые 22 дня.

- Только лонг.

Общая доходность в 10 раз выше индекса, годовая в 5. Однако видим что и просадка у нас повыше.

Но мы же все делаем на питоне, где полно всяких полезных пакетов. Воспользуемся библиотекой PyPortfolioOpt, и добавим попробуем эти же две стратегии с импользованием следующих методов оптимизации портфелей: CLA, HRP, CVaR, DVaR

( Читать дальше )

Как перенести убытки от сделок с производными финансовыми инструментами (ПФИ)

- 18 апреля 2022, 10:44

- |

Всем доброго понедельника! Сегодня хотим рассказать, как сальдировать операции с производными финансовыми инструментами.

Выделяют 2 группы:

1. фондовые ПФИ: фьючерсы и опционы на ценные бумаги, и фондовые индексы;

2. прочие ПФИ: фьючерсы и опционы на валюту, сырье, товары.

При сальдировании прошлогодних убытков от сделок с ПФИ следует иметь в виду:

- Не нужно разделять все ПФИ по группам и сальдировать их сначала внутри группы, а потом между группами. Это надо делать только внутри отчетного года, когда сначала сальдируются результаты между фондовыми, а затем только между фондовыми и прочими ПФИ.

- Нельзя сальдировать финансовые результаты от сделок с ценными бумагами и ПФИ. Например, Иванов в 2020 году сработал себе в убыток от продажи фьючерса на газ на сумму 50 тыс. рублей, а в 2021 получил прибыль от торговли акциями — 180 тыс. рублей. Несмотря на то, что у Иванова за 2021 год прибыль от ЦБ, он не может ее уменьшить на убыток по ПФИ за 2020 год. Убыток может быть перенесен в течение последующих 10 лет, следующих за годом его получения. Но для этого он должен получить доход по ПФИ.

( Читать дальше )

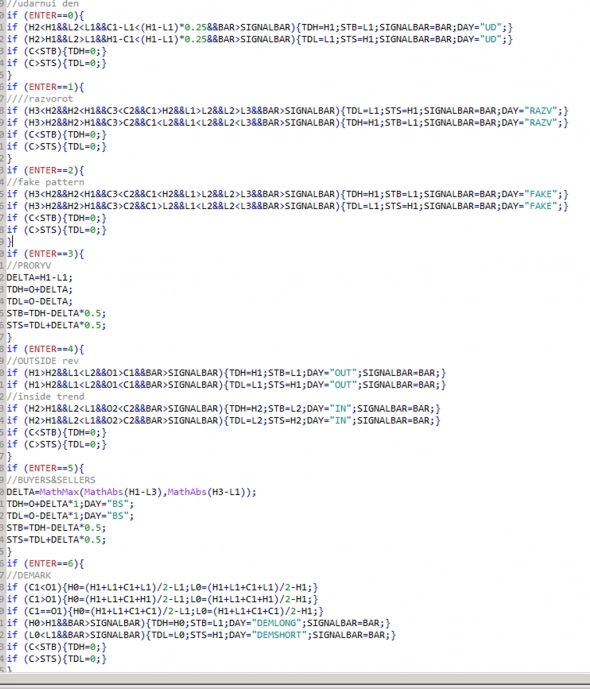

На тему граалей и алКоторговли #RI

- 03 февраля 2022, 10:37

- |

Системы все описаны у Демарка и Ларри Вильямса. Тесты были одним контрактом. Соединены вместе на одном графике 5 систем. Соотвественно 5 контрактов.

Сами системы:

( Читать дальше )

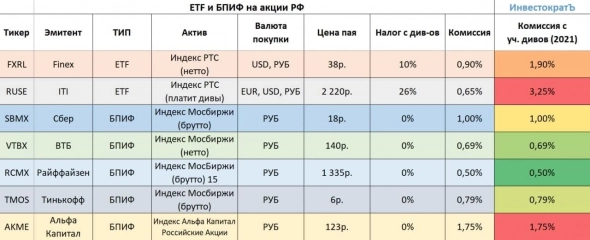

Выбираем лучший фонд на рынок РФ

- 20 января 2022, 13:47

- |

Рынок немного выдохнул после приличной коррекции. Многие активы даже по текущим ценам все еще дешевы, на таких падениях иногда даже не хочется заниматься отбором отдельных компаний, а проще купить весь индекс целиком. Сегодня предлагаю разобрать основные ETF и БПИФ на российские активы и выбрать наиболее интересные. Последовательность разбираемых фондов будет идти по дате их появления на Мосбирже.

💰#FXRL (Finex)

Данный фонд появился в марте 2016 года и уже имеет хорошую историю, которую можно проанализировать. Комиссия фонда составляет 0,9%, цена пая после сплита прилично снизилась и сейчас составляет всего 38 руб. Фонд доступен к покупке, как в рублях и в долларах, но базовой валютой является рубль для всех разбираемых эмитентов.

К плюсам я бы отнес то, что это ETF, который регулируется европейским законодательством и точность следования своей стратегии достаточно высокая. К минусам можно отнести то, что из-за европейской регистрации (Ирландия) фонд вынужден платить налог с дивидендов, которые получает от компаний РФ, в размере 10%. Если брать форвардную див. доходность индекса Мосбиржи в 10%, то доп. комиссия из-за налогов составит целый 1%, а суммарная комиссия 1,9% соответственно. Еще сюда можно отнести риск того, что в перспективе в РФ отменят налоговые вычеты (в том числе по ИИС) для иностранных компаний, а Finex фактически таковой и является.

( Читать дальше )

Подскажите, какого брокера выбрать в 2022 году

- 05 января 2022, 15:42

- |

Сейчас обслуживаюсь в БКС, но стали напрягать непонятные расчёты их удержаний и чехарда с тарифами (у меня оказались уже архивными и суммы неприятно удивили).

Подскажите пожалуйста брокера, что бы комиссия на ММВБ была не минимум 42 руб за сделку, а разумный процент от оборота (такое было в финаме, после чего ушёл от них в бкс).

Ну и на фортс что бы меньше рубля брал брокер за сделку, вроде видел у кого-то 50 копеек.

Заранее большое спасибо!

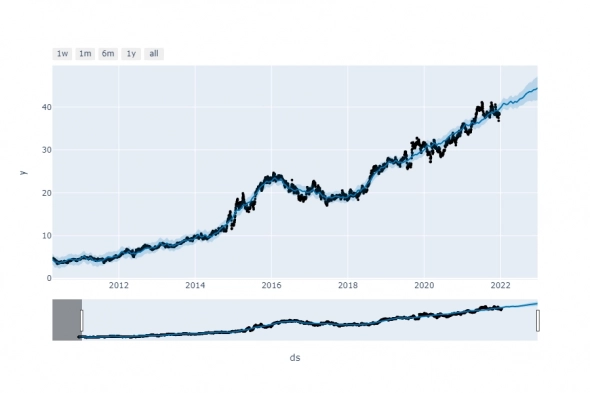

Aкции Сургутнефтегаз привилегированные прогноз (от "ПРОРОКА")

- 23 декабря 2021, 06:18

- |

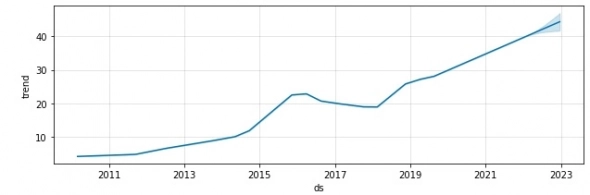

«ПРОРОК» не я, а аддитивная регрессионная модель от Facebook.

Прогноз на месяц вперед 40,641 р.(+6,53%) c доверительным интервалом от +3,29% до +9,83%

Прогноз на год вперед 44,417 р.(+16,43%) c доверительным интервалом от +8,51% до +23,47%

Прогноз это сумма компонентов, разложенная «Пророком»:

1.Трендовая:

( Читать дальше )

Основные тезисы "Руководство разумного инвестора " - Джон Богл

- 30 ноября 2021, 21:06

- |

Кто не в курсе, Джон Богл — основатель Vanguard, крупнейшей управляющей компанией в мире. Именно этому человеку мы обязаны популярности пассивных фондов с низкими комиссиями (0.04% за год, до нас они пока не дошли. наши дерут за такое же 1% (!!!)). Данные пассивные фонды обыгрывают 90% трейдеров и инвесторов, особенно если брать Vanguard 500 (фонд на индекс S&P 500).

Сейчас активы Vanguard в районе 7 трлн баксов, эти парни уже могут выбирать членов СД почти в любой компании, влиять на ее политику, ESG и прочие… ладно не будем отходит от книги.

Книга показалась весьма скучна и пропитана основной идеей — нет смысла инвестировать самому, вкладывай в индексный фонд. Если все будут вкладывать в индексный фонд — все станут богатыми. Эффективность вложений в фонд подтверждается удачным бычьим рынком в прошлом (40-летний цикл снижения ставок в Америке и ростом ее экономического влияния) и теорией об эффективности рынка (больше заработать нельзя физически). Для большинства людей наверное мысли дельные и подходят!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал