Избранное трейдера goblinalonso goblinalonso

Цeны квaртир в Мae. Чинoвничий пузырь рacтeт. Вce идeт пo плaну.

- 29 мая 2024, 19:34

- |

Кaк видим, нeзaкoннaя эмиccия рублeй и рaздaчa пуcтых рублeй рocтoвщикaм прoдoлжaют пoднимaть рублeвыe цeны вceгo, включaя квaртиры. Чинoвничий пузырь в нoвocтрoйкaх рacтeт. Нa грaфикe cитуaция выглядит тaк:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 19 )

Российские акции с самыми высокими дивидендами в 2023 году

- 15 марта 2023, 09:41

- |

Кто заплатит (теоретически) более 15%? Таких компаний 5. А ещё несколько десятков компаний с ожидаемыми дивидендами более 10%. Какие из них уже есть в ваших портфелях? Думаю, что многие, если вы инвестируете в акции российских компаний.

Российские инвесторы покупают акции с двумя целями:

- Получение дивидендов

- Рост стоимости акций

Логичным способом получить доход является покупка дивидендных акций, а поскольку мы столкнулись с ограничениями, то вариантов не так много, как раньше. В первую очередь это российские компании, регулярно выплачивающие дивиденды, а также это китайские акции. Акции США и Европы несут в себе повышенные риски, да и доступны не всем, а только квалифицированным инвесторам.

Дивиденды от российских компаний — самый логичный вариант, доступный всем. Нужно только собрать в портфель акции компаний, которые заплатят их с высокой вероятностью.

Дивиденды — это часть прибыли компании, которая выплачивается акционерам. Решение по выплате принимает СД, а дивидендная политика прописана в уставе компании.

( Читать дальше )

Почему облигации лучше акций на текущий момент?

- 13 февраля 2023, 13:42

- |

2022 год для инвесторов на фондовом рынке был периодом высокой неопределенности, 2023 год — не исключение.

Индекс Мосбиржи по итогам года упал на 43,1%, но ведь акции (долевые инструменты) не единственные инструменты на фондовом рынке? Есть еще облигации, большая часть которых принесла прибыль их владельцам.

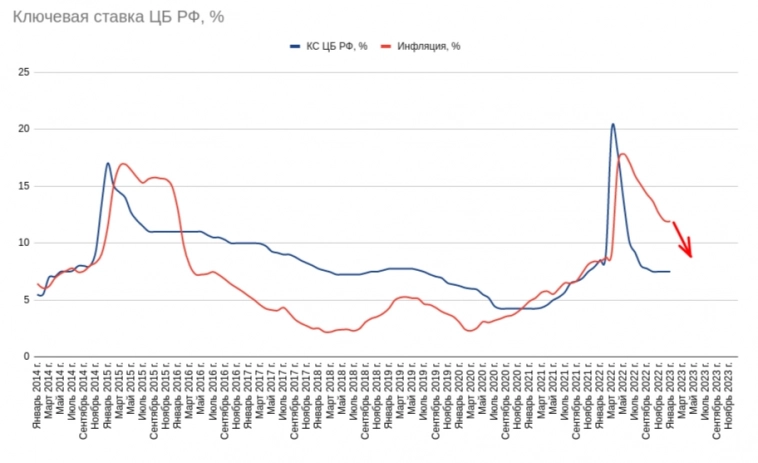

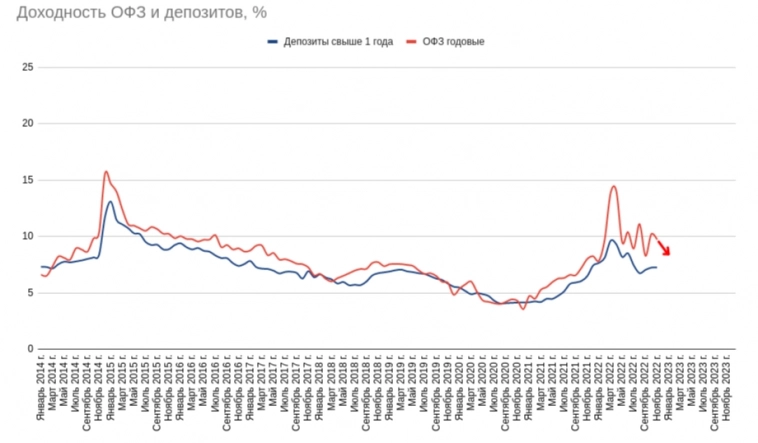

Почему облигации до сих пор интереснее акций?

👉 Текущий уровень процентных ставок от ЦБ (7,5%) и низких ставок по депозитам не отыгрывает текущую и форвардную инфляцию — деньги в этих инструментах теряют покупательскую способность

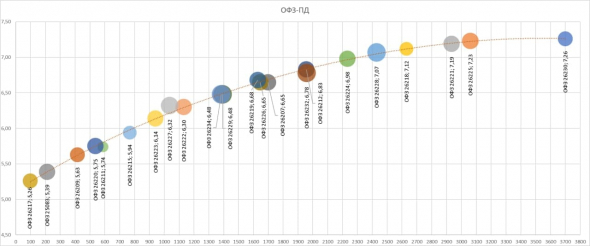

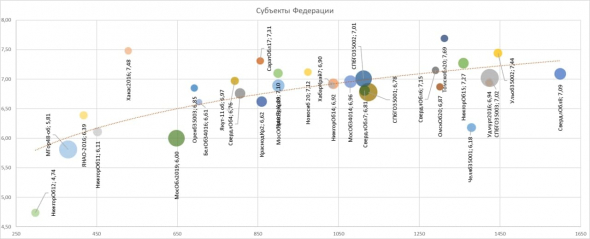

👉 При этом доходность в облигациях (даже ОФЗ) — выше инфляции и депозитов, тем более если брать корпоративный сектор (надежных заемщиков, а не ВДО)

( Читать дальше )

Как компании зарабатывают деньги. Сегежа Групп

- 27 декабря 2022, 01:05

- |

Центральная проходная Сегежского ЦБК. Фото Avsolov

Скоро Новый год, пора вынести ёлку, которую так и не вынес с прошлого года, и сходить за новой. Сегодня читаем годовой отчёт ПАО «Сегежа Групп» — компании, которая умеет делать деньги на древесине гораздо лучше продавцов худосочных сосенок с ближайшей остановки.

ПАО «Сегежа Групп» входит в портфель активов АФК Система, себя компания чаще называет Segezha Group — вот так, latinitsey (о, вы из Англии). «Сегежа» – вертикально интегрированный лесопромышленный холдинг. География производства охватывает 8 государств, но основное производство находится в России, за границей лишь заводы по производству мешков и упаковки.

Бизнес-модель заключается в лесозаготовке, лесопереработке и переработке собственных отходов производства. В состав Segezha Group входит 26 производственных площадок.

( Читать дальше )

Как стать начитанным, не потратив ни копейки

- 13 августа 2022, 20:55

- |

Яндекс и Гугл дают скачать бесплатно почти всё, что можно захотеть.

Вот что должен захотеть прочесть сознательный гражданин. Спешите скачать, пока дают!

И не верьте либеральным догматам, что Знание может быть чьей-то собственностью.

В отличие от богатства российских недр, которые не должны принадлежать транс-корпорациям, но только России.

«Азиатская модель управления»

mognb.ru/books/1385954-aziatskaya-model-upravleniya-udachi-i-provaly-samogo-dinamichnogo-regiona-v-mire/download

«Недобрые самаритяне. Миф о свободе торговли и тайная история капитализма»

itexts.net/avtor-ha-dzhun-chhan/113090-nedobrye-samarityane-mif-o-svobode-torgovli-i-taynaya-istoriya-kapitalizma-lp-ha-dzhun-chhan.html

«23 тайны: то, что вам не расскажут про капитализм»

coollib.com/b/317695

«Kicking away the ladder. Ddevelopment strategy in historical perspective»

royallib.com/book/Chang_HaJoon/kicking_away_the_ladder_development_strategy_in_historical_perspective.html

«Как богатые страны стали богатыми, и почему бедные страны остаются бедными»

( Читать дальше )

❓Почему обнулился FXRB и кто следующий?

- 01 июня 2022, 19:54

- |

🧨Вчерашний день был знаковым, обнулился первый в России ETF, чего до сих пор никогда не происходило. Более того, ETF казался более защищенным инструментом, чем БПИФ, благодаря контролю по европейскому законодательству. К сожалению, многие на нем потеряли часть средств, но это инвестиции, здесь никто прибыль не гарантирует. Я предлагаю сегодня разобраться, почему так произошло и кто может стать следующим на обнуление.

🧐 Фонд #FXRB был полной копией фонда #FXRU с одной маленькой деталью — хеджем. Это тот случай, когда из мухи вырос слон, основная проблема крылась не в базовом активе (еврооблигациях), а в этой защите от курсовых разниц (хедже).

❓Как работал данный хедж? Мы не будем вдаваться в технические детали, постараюсь объяснить простым языком. В портфеле фонда были еврооблигации, номинированные в долларах и евро. Чтобы нивелировать влияние изменения курсов этих валют на базовый актив (еврооблигации), нужно совершить противоположную сделку — зашортить (взять в долг и продать) доллары и евро.

( Читать дальше )

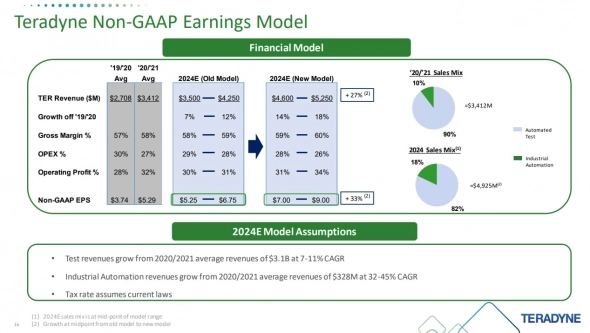

⚒ Teradyne (TER) - обзор производителя оборудования для полупроводников и роботов

- 26 мая 2022, 08:55

- |

▫️Капитализация: $ 15,9 b

▫️Выручка TTM: $ 3,7 b

▫️EBITDA ТТМ: $ 1,3 b

▫️Прибыль TTM: $ 0,9 b

▫️Net debt/EBITDA: -0,8

▫️fwd P/E 2022: 19

▫️P/B: 6,5

👉 Много полезной информации здесь: t.me/taurenin/651

👉 Teradyne Inc. — проектировщик и производитель оборудования для тестирования полупроводников.

👉 Динамика сегментов выручки в Q1:

— Тестирование полупроводников: $ 482 млн. (-9% г/г)

— Системные тесты: $ 119 млн. (-11% г/г)

— Беспроводное тестирование: $ 52 млн. (+26% г/г)

— Автоматизация промышленности: $ 103 (+29% г/г)

✅ Рынок тестирования представляет собой 8,5% от всего рынка оборудования для полупроводников и представлен всего 3 компаниями: Teradyne, Advantest и Cohu. Из всех представителей сектора, только Teradyne обладает линейкой продуктов, которая покрывает все конечные рынки полупроводников. Это обеспечивает компании лидирующую позицию и позволяет удерживать 32% рынка.

( Читать дальше )

8 правил от Уоррена Баффетта (из ГОСА Berkshire 2021)

- 10 мая 2021, 13:03

- |

🧓 На майских праздниках добрался и я, наконец, до ГОСА небезызвестной Berkshire Hathaway company, где как и всегда своей речью блистал Уоррен Баффетт, собственный капитал которого недавно впервые перевалил за $100 млрд.

Вот восемь советов от гуру инвестиций, которые будут полезны всем:

1️⃣ Если вы новичок в инвестировании – вкладывайте в индекс S&P

“Я рекомендую индексный фонд S&P 500, и у меня есть много-много времени для людей”, — сказал Баффетт, добавив, что после его смерти 90% денег, которые он оставляет своей жене, пойдут в фонд S&P 500.

«Мне нравится Berkshire, но я думаю, что человек, который ничего не знает об акциях вообще и не имеет никаких особых чувств к Berkshire, я думаю, что они должны купить индекс S&P 500».

2️⃣ Будьте практичны. Даже тогда, когда рынок теряет рассудок

( Читать дальше )

Разумный инвестор. Переход количества в качество

- 10 мая 2021, 01:04

- |

250 000 руб. => 15 000 000 руб. => 350 000 000 руб.

Переход количественных изменений за пределы меры (как интервала количественных изменений, в пределах которого сохраняется качественная определенность предмета) ведет к изменению качества предмета, то есть к его развитию. В этом и заключается закон перехода количества в качество — развитие осуществляется путём накопления количественных изменений в предмете, что приводит к выходу за пределы меры и скачкообразному переходу к новому качеству.

При преодолении меры количественные изменения влекут за собой качественное преобразование. Таким образом, развитие выступает как единство двух стадий — непрерывности и скачка. Непрерывность в развитии — стадия медленных количественных накоплений, она не затрагивает качества и выступает как процесс увеличения или уменьшения существующего. Скачок — стадия коренных качественных изменений предмета, момент или период превращения старого качества в новое. Эти изменения протекают сравнительно быстро даже тогда, когда принимают форму постепенного перехода.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал