Блог им. gofan777

❓Почему обнулился FXRB и кто следующий?

- 01 июня 2022, 19:54

- |

🧨Вчерашний день был знаковым, обнулился первый в России ETF, чего до сих пор никогда не происходило. Более того, ETF казался более защищенным инструментом, чем БПИФ, благодаря контролю по европейскому законодательству. К сожалению, многие на нем потеряли часть средств, но это инвестиции, здесь никто прибыль не гарантирует. Я предлагаю сегодня разобраться, почему так произошло и кто может стать следующим на обнуление.

🧐 Фонд #FXRB был полной копией фонда #FXRU с одной маленькой деталью — хеджем. Это тот случай, когда из мухи вырос слон, основная проблема крылась не в базовом активе (еврооблигациях), а в этой защите от курсовых разниц (хедже).

❓Как работал данный хедж? Мы не будем вдаваться в технические детали, постараюсь объяснить простым языком. В портфеле фонда были еврооблигации, номинированные в долларах и евро. Чтобы нивелировать влияние изменения курсов этих валют на базовый актив (еврооблигации), нужно совершить противоположную сделку — зашортить (взять в долг и продать) доллары и евро.

В таком случае получается, что при росте курса доллара цена еврооблигации в пересчете на рубли растет, а хедж (шорт долларов) падает на такую же сумму и наоборот. Таким образом, вы получаете только ту доходность, которую дают еврооблигации, независимо от курсовых разниц.

🧨Но после 24 февраля произошло несколько событий, которые по сути и привели к произошедшему. Вначале резко вырос курс доллара (до 120 руб. в пике), что привело к тому, что по нашему хеджу образовался огромный убыток. А еврооблигации на иностранных биржах (которые являлись обеспечение по хеджу), упали более, чем на 70%. Finex является европейской компанией, поэтому, покупка евробондов шла именно на иностранных площадках, а не в РФ, где падение отечественных бумаг было в разы сильнее, чем на нашем рынке из-за отсутствия желающих покупать. В тот момент российские бумаги были токсичными, что и привело к такому падению.

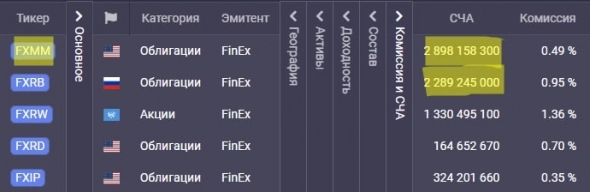

🧰 Какие еще активы Finex имели хедж в своей структуре?

❌ FXRB

✔️ #FXRD

✔️ #FXIP

✔️ #FXRW

❗️ #FXMM

На самом деле их не мало, к сожалению, главный вопрос, что с фондом #FXMM, в котором сидели многие и где самая высокая СЧА (стоимость чистых активов). По сути FXMM это #FXTP с рублевым хеджем. В отличие от FXRB, в FXMM базовым активом являлись американские короткие трежерис, которые не упали в момент начала спецоперации, это вселяет надежду на то, что полного обнуления не произойдет, но можем увидеть убыток, это касается и остальных вышеуказанных фондов.

📌 Вывод — никогда не используйте плечи, если не разбираетесь в том, как они работают. Даже в таком надежном активе, как облигации, опытные управляющие умудрились все слить в 0 (а может и в минус). Понятное дело, что ситуация была беспрецедентная и непредсказуемая, но такое оправдание можно использовать всегда, когда теряются деньги.

Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте, Дзен

теги блога Георгий Аведиков

- CHMF

- ETLN

- FIVE

- fix price

- Globaltrans

- GMKN

- HeadHunter

- Henderson

- IPO

- IPO 2024

- MDMG

- MGNT

- MOEX

- MTSS

- mvid

- NVTK

- Ozon

- PHOR

- PLZL

- Positive

- ROSN

- Sber

- SBERP

- SMLT

- softline

- SPO

- Whoosh

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- Астра

- АФК Система

- Аэрофлот

- банк санкт-петербург

- белуга групп

- Брокеры

- втб

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа Позитив

- Делимобиль

- дивиденды

- европлан

- Займер

- золото

- инвестиции в недвижимость

- ИнтерРАО

- Лента

- Лукойл

- м.видео

- Магнит

- Мать и Дитя

- Мечел

- ММК

- Московская биржа

- мтс

- Налогообложение на рынке ценных бумаг

- НЛМК

- НМТП

- Новатэк

- обзор рынка

- Облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- Полиметалл

- Полюс Золото

- портфель

- прогноз компании

- прогноз по акциям

- Рентал ПРО

- Роснефть

- Россети Ленэнерго

- ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- селектел

- Селигдар

- Совкомфлот

- сургутнефтегаз

- татнефть

- ТГК-1

- Тинькофф Банк

- трейдинг

- Фосагро

- ЭНЕЛ РОССИЯ

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс

это взято с 8 страницы отчета cdn.finex-etf.ru/documents/FinEx_Funds_ICAV_31.03.2022.pdf

Подскажите что значит ETF-USD share class и ETF-RUB share class, я так понял это значит что fxrb и fxru это один фонд просто с двумя классами активов?

Управляющий-то имеет долю от прибыли, а убыток на клиентах.

Но скорее всего в данном случае управляющий фондом просто ничего не стал делать. Трейдер кастодиан банка просто выполнял те поручения, которые были даны фондом согласно контракту.

В этом опасность ETF и кучи разных посредников. Когда их много, и отказ хотя бы одного приводит к беде… Три с надежностью 80% дают на выходе уже 50%, а если их пять…

Что касается опасности ETF, то это скорее риск работы на российском рынке. Где нет ни нормального регулирования со стороны ЦБ, ни защиты прав инвесторов.

Вопрос почему ей не управляли в части шорта?

Да не было и нет у них не хрена (никаких активов), просто пирамида. И при первом шухере…

А. Г., вот я и подозреваю худшее — ой не спроста учат «хеджироваться» всякими фьючерами и прочей шелупонью...

В акциях-то можно просто пересидеть, но как тогда ваши денежки в чужой карман переползут?

Если же Вы купите акцию или облигацию, а продадите фьючерс на соответствующий индекс, то это будет шорт спред «индекс vs базовый актив»+вышеупомянутая облигация.

В случае с Финексом мы имели шорт рублевого спреда «доллар vs еврооблигация» + «короткие» ОФЗ. По логике первый инструмент должен был падать со скоростью примерно равной рублевой доходности еврооблигации, но он вырос и в разы.

К чему я это? А только к тому, что надо «за деревьями видеть лес». И какие в реальности «цены» стоят за красивыми конструкциями, якобы «без риска».

Это как это на одни и те же деньги и лонг, и шорт, и плеча нет, и вынесло при этом? :)

Очень просто: по вармарже Вы должны 40 тыс.руб., а денег у Вас 15 тыс. (ГО)+24 тыс.(120 руб.*200$)=39 тыс. руб. Итого -1 тыс. руб.

А позиции были противоположны: лонг долларовая (!) облигация и шорт доллар на одну и ту же сумму в 1000$ при наличии 1187,5$ на счёте.

> имея 15 тыс. руб. под ГО

Насколько я понимаю правило конкретного фонда, никаких 15 тыс под ГО там не было. Фонд был на 100% в бондах (как и FXRU), и их же сдавал в залог. Это плечо.

Ну и я не знаю ирландских правил, но на мосбирже ваша формула бы не сработала :) Потому что при движе доллара на 50% ГО у вас бы на месте не стояло :)

А как конкретно было в Финексе — это вопрос не ко мне.

А что касается Мосбиржи, то с 25.02 до открытия торгов в режиме закрытия позиций ГО подняли в 3 раза, а Si вырос с 83 тыс. до 97 тыс. гэпом. Если б СЧА других(!) Ваших активов за это время упала бы ниже стоимости 14 тыс.руб.×число контрактов Si-ГО на 25.02, то «результат» от наличия шорта в Si был бы тот же: счёт обнулился бы. Причем совершенно независимо от того, какая СЧА других Ваших активов была, например, на 18.02 (т. е. до признания ДНР и ЛНР).

И это ещё без учёта ликвидности: в режиме только закрытия позиций офера в Si суммарно на 1 млн. долларов надо было поискать.

Да и просто с точки зрения управления рисками нельзя на такое надояться, акции и фьючерсы это даже разные секции биржи, которые могут в разное время торговаться или вообще одна торговаться одна нет.

Вопрос стоял в другом: зачем 2000 руб. для такой позиции, чтобы она была «бесплечевой».

А риски от изменения цен? Ну они такие же как при покупке гослигации на сумму 1000 руб. -ГО при 1000 руб.+ГО на счете. Гособлиги тоже могут падать в цене.

Другие специфические риски позиции. Нет риска дефолта, зато есть риск банкротства фьючерсной биржи. Еще конечно есть риск банкротства брокера, но этот риск никак не связан с этой позицией, он есть для любой позиции.

Вот почитайте, только сегодня запостил: smart-lab.ru/blog/808126.php. Если бы я продал фьючерс на $, то, с Вашей точки зрения, я бы безрисково выходил в 0 при любых раскладах? Ну и где бы я был сейчас с этим проданным фьючерсом?

А относительно того, каким образом я покупал доллар: моя цель была не получить долларовую доходность, а проспекулировать на курсе, обменяв рубли на доллары пока рубль сильный, и произведя обратный обмен, когда рубль ослабнет. Мы уже видели как на месяц закрывали биржу. Война всё ещё идёт, и как дела будут развиваться дальше лично я без понятий. Я не могу быть уверенным что завтра биржу опять не закроют на месяц. Я счёл, что вероятность того, что я не смогу перевести доллары в рубли в нужный мне момент времени в банке ниже вероятности того, что я не смогу их перевести через биржу.

Только причем здесь «плечо»? Дискуссия то о том, что у позиции лонг БА-шорт фьючерс на БА в одной валюте и при одинаковых объемах при расчете фьючерса по номиналу, при наличии на счёте стоимость позиции в БА + ГО под фьючерсы, «плеча» нет. Я Вам больше скажу у нее плеча нет, если и стоимость позиции в БА — ГО под фьючерсы, но только Вам никто не даст ее сформировать при таком счёте без кредита на 2*ГО. А смысла в этом кредите нет, потому что с вероятностью 0,999 ставка кредита будет больше ставки гособлиг и Вы будете терять в доходности.

А с точки зрения непредвиденного риска и мнимого логического равенства «плечо=возможность обнуления счета», можно говорить, что и покупка облигации «на свои» — это тоже с «плечом», потому что при дефолте эмитента Ваш счёт обнулится.

я такого не утверждал.согласен, но в формулировке: покупка облагации «на свои» — это тоже возможность обнуления позиции.

Но без плеч обнуление любой позиции ведёт к обнулению только этой позиции. Со схемами «использовать одну позицию как гарантию по другой» обнуление одной позиции действительно может привести к обнулению всего счёта.

Так как беседа зациклилась, объясню свою позицию на стороннем примере:

Я до торговли на бирже играл в букмейкерских конторах. Там ты делаешь ставку, и она либо сыграла, и ты полачаешь свои деньги назад + надбавку, либо ставка не сыграла и ты теряешь 100% поставленного. Та же психология у меня осталась и сейчас. Кажды раз, когда я формирую позицию, я психологически готов что 100% вкладываемых денег сгорят. И когда одна позиция не зависит от другой, это как разные ставки: по одной ты не угадал, но остальные ещё в деле. А когда одна позиция каким-либо образом зависит от другой, это как экспресс ставки — что бы тебе вернули деньги, нужно что бы в твою пользу сыграли несколько различных событий.

Reshpekt Fund Russia, они таки жгут!

Высокая диверсификация, дополнительная доходность...

А потом УПС и все — денег нет, но вы держитесь...

Так же разматывают и спекулей на бирже — имхо в 90% случаев как бы можно было бы пересидеть, но с плечами вам никто сидеть не даст — сразу кроют в минус по невыгодным ценам.

Там скорее всего и рыночных цен не было уже, их вынесли, как наших опционщиков при пустых стаканах. Это мутно, но как раз логично.