Блог им. gofan777 |🔥 Дивиденды, золото, налоги и другие новости текущей недели

- 26 ноября 2023, 20:06

- |

💰 Совет директоров Магнита #MGNT рекомендовал выплатить акционерам 412,13 руб. дивидендов на акцию за 2022 год. К текущей цене акции див. доходность составит около6,5%. Но главное здесь даже не факт выплаты, а то, что компания наконец-то решила выйти из тени. На сайте раскрытия появилась информация об избрании нового совета директоров и его плановый состав. На фоне этих новостей акции эмитента показали лучшую доходность в индексе по итогам недели, прибавив более 7,1%.

📈 Сам индекс Мосбиржи #IMOEX за неделю вырос всего на 0,36%. Негативное воздействие было со стороны акций Полиметалла, которые снизились на 25,3% и бумаг металлургического сектора. Акции Русала #RUAL и Эн+ #ENPG потеряли более 2,6%, акции НЛМК #NLMK упали на 4,3%, Северстали #CHMF на 2,5%.

🥇 Золото вновь вернулось к отметке в $2000 за унцию, получится ли пробить в этот раз данный уровень пока сказать сложно, но шансы есть. С одной стороны, нарастает нестабильность во всем мире, с другой стороны, растет себестоимость добычи металла, а месторождения постепенно истощаются. Долгосрочных драйверов на снижение цен на желтый металл я не вижу, а драйверов роста цен хоть отбавляй.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. gofan777 |📈 Обоснован ли позитив в акциях Северстали?

- 25 октября 2022, 17:33

- |

Последние дни акции Северстали растут быстрее рынка после выхода операционного отчета. С чем это связано и стоит ли в этом участвовать, попробуем разобраться в сегодняшней статье.

⛏ Производственные показатели

Первым позитивным сигналом стало то, что Северсталь не снизила темпы производства даже в столь трудный для металлургов период, после потери европейского рынка. По итогам 9 месяцев этого года производство чугуна увеличилось на 1% г/г, производство стали снизилось на 8% г/г (из за ремонта оборудования).

По итогам 3 квартала наблюдается бодрое восстановление. Производство стали: +10% кв/кв, чугуна +16% кв/кв.

📊 Продажи

Продажи по итогам 9 месяцев остались примерно на одном уровне с прошлым годом, что очень хорошо. Квартал к кварталу также видим восстановление на 38% в стальном сегменте.

( Читать дальше )

Блог им. gofan777 |⛏ НЛМК: не так страшны санкции, как сильный рубль

- 29 июля 2022, 11:51

- |

На прошлой неделе мы разобрали операционный отчет ММК за 2 квартал. Сегодня рассмотрим вышедшие данные по НЛМК, еще одному металлургу из большой тройки.

В отчете мы видим снижение производства и продаж, как и у ММК:

📉Производство стали: -2% кв/кв и -4% г/г.

📉 Экспортные продажи: -33% кв/кв и -17% г/г.

📉 Продажи на «домашних» рынках: -3% кв/кв и -7% г/г

📉 Продажи на экспортных рынках: -33% кв/кв и -17% г/г

Падение продаж было ожидаемо, однако результаты нельзя назвать катастрофическими, снижение производства пока весьма символическое.

❗️Нельзя забывать, что НЛМК, в отличие от других российских металлургов, имеет производственные мощности в США и Европе. Поэтому, в сегмент «домашних» рынков, в своем пресс-релизе компания включает сбыт продукции с этих заводов на местные рынки. Так поставки на американском рынке снизились всего на 3% кв/кв, а на европейском и вовсе выросли на 20%! Вот оно конкурентное преимущество НЛМК в действии, пока другие российские металлурги останавливают отгрузки в западные страны, НЛМК вовсю продолжает там работать.

( Читать дальше )

Блог им. gofan777 |НЛМК отчитался первым из металлургов

- 14 октября 2021, 19:12

- |

Сталевары традиционно открывают сезон отчетности (пока операционной) за 3 квартал и 9 месяцев. Этот год для них выдался весьма успешным с финансовой точки зрения и не очень успешным с точки зрения изменения налогового законодательства. Давайте разбираться, на сколько все хорошо или плохо.

Начнем с налогов, в правительстве уже полгода обсуждается законопроект, в рамках которого хотят уравнять сумму выплат на дивиденды и сумму капексов за период. С точки зрения здравого смысла, для государства весьма справедливое решение, но в рамках циклического бизнеса это невозможно реализовать. У сталеваров есть периоды высоких капексов, потом периоды, когда вложения начинают генерировать доход, это также циклично влияет и на дивиденды, то густо, то пусто.

Финального решения пока нет по налогам, отправили на доработку. В текущей версии это звучало примерно так: «Мы хотим, чтобы снег выпадал не только зимой, а ежеквартально и в равных пропорциях». Это весьма образная картина, но она позволяет понять металлургов, для них это выглядит именно так.

( Читать дальше )

Блог им. gofan777 |НЛМК получит двойной удар

- 14 июля 2021, 21:08

- |

📈Производство стали выросло на 19% г/г до 4,6 млн. т.

📉Продажи стали сократились на (1% г/г) до 4,3 млн. т.

С 4 квартала прошлого года производство начало постепенно восстанавливаться, оборудование после реконструкции запущено на полную мощность. Основная часть реализации продукции была на внутреннем рынке (+19% г/г), включая США и ЕС, т.к. там тоже у компании есть производственные мощности.

Вышла не очень позитивная новость для бизнеса пару дней назад. НЛМК поставляет слябы на свои заводы в США и ЕС, для производства конечной продукции. С 1 августа в РФ вырастут экспортные пошлины на многие металлы. На 1 тонну сляба пошлина составит $115. Эта мера призвана сдержать рост цен на внутреннем рынке.

С 2018 года в США действует импортные пошлины на ввозимую металлургическую продукцию из ряда стран, включая РФ. На сталь пошлина составляет 25%. Таким образом, НЛМК придется платить оброк 2 раза, первый раз при экспорте из РФ и второй раз при импорте в США. Либо нужно будет искать альтернативные источники для получения сырья.

( Читать дальше )

Блог им. gofan777 |Металлурги, рост или падение, последние новости

- 08 апреля 2021, 20:53

- |

По прогнозам аналитиков, мировое производство стали в 2021 году достигнет 1,9 млрд. т., что на 5,6% выше, чем в 2020 г. Только Китай производит почти 1 млрд. т. стали в год, что составляет около 57% от общего объема. Стоит, правда, отметить, что и крупнейшим мировым потребителем черных металлов является тоже Поднебесная, в 2020 году на них пришлось около 950 млн. тонн.

Ключевыми потребителями стали являются строительная отрасль и машиностроение. В прошлом году из-за пандемии эти отрасли оказались под давлением, из-за чего мы видели приличную коррекцию цен на данный металл. Но уже по итогам 2 полугодия цены вернулись к докризисным уровням, сейчас же мы видим, как цены на сталь продолжают обновлять свои максимумы.

За последние 12 месяц цены на акции наших металлургов выросли более, чем на 50%, цена на сталь за этот же период выросла на 60%:

Северсталь — 71,7%

НЛМК — 82,5%

ММК — 58,3%

( Читать дальше )

Блог им. gofan777 |НЛМК, обзор результатов 4 квартала

- 15 февраля 2021, 13:14

- |

Вышел неплохой отчет компании по итогам 4 квартала 2020 года.

Выручка выросла на 1% г/г до $4,2 млрд.

EBITDA выросла на 85% г/г до $890 млн. Такой рост связан с начислением возмещения по мировому соглашению с Минторгом США и эффектом от реализации проектов Стратегии 2022.

Чистая прибыль выросла в 2,8 раза г/г до $558 млн. Основная причина роста — рост операционной прибыли.

Свободный денежный поток снизился на (32% г/г) до $229 млн. Снижение связано с увеличение оборотного капитала в связи с ростом цен на металл и сырье.

Комментарий вице-президента по финансам Группы НЛМК Шамиля Курмашова:

«Структурный эффект от реализации проектов Стратегии за 12 мес. 2020 года достиг $261 млн к базе 2019 года. Вклад программ операционной эффективности составил $176 млн, а инвестиционных проектов – $85 млн. На Липецкой площадке была завершена модернизация доменного и сталеплавильного производства, что позволит увеличить мощности по производству стали на 1 млн т в год с 2021 года. На Алтай-Кокс завершено строительство установки трамбования угольной шихты, что позволит снизить зависимость Группы НЛМК от дорогих и дефицитных марок угля. Эффект полного года от этих проектов отразится в финансовых результатах компании в 2021 году.»

( Читать дальше )

Блог им. gofan777 |НЛМК. Разбор фин. отчета за 3 кв. и 9 месяцев

- 22 октября 2020, 01:02

- |

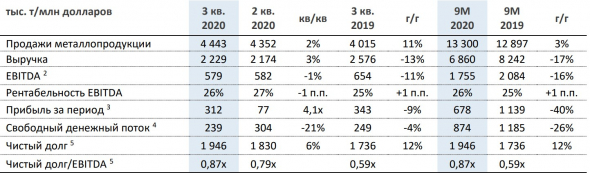

Вышел отчет по МСФО за 3 квартал, но мы попробуем оценить результаты за 9 месяцев в целом.

Выручка снизилась на (17% г/г) до $6,9 млрд. Негативным фактором стали более низкие цены на продукцию по сравнению с прошлым годом и рост реализации полуфабрикатов.

EBITDA снизилась на (16% г/г) до $1,8 млрд. Рентабельность EBITDA составила 26%.

Чистая прибыль снизилась на (40% г/г) до $678 млн. На чистую прибыль оказали влияния бумажные списания во 2 квартале в том числе.

Свободный денежный поток снизился на (26% г/г) до $874 млн.

Чистый долг подрос на 12% г/г до $1,9 млрд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс