Избранное трейдера Игорь Морозов

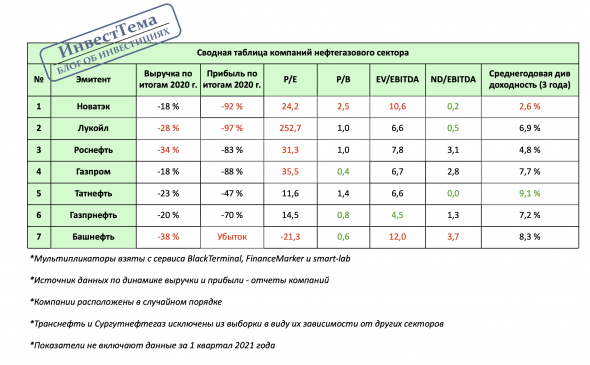

Сводная таблица нефтегаза. Кто лучший?

- 13 мая 2021, 12:57

- |

Искали практические кейсы. Сошлись на нескольких компаниях, которые можно будет скоро подбирать, коррекция тут кстати. По итогам, получилась вот такая сводная таблица. По традиции, выводы сделаете сами.

- комментировать

- 4.1К | ★9

- Комментарии ( 13 )

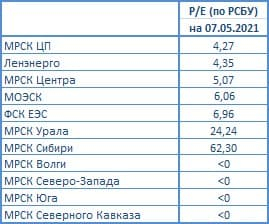

Сравнительный взгляд на МРСК и российский электросетевой сектор (осторожно, мультипликаторы)

- 07 мая 2021, 12:26

- |

📊 Добрался я всё-таки до анализа российских электросетевых компаний, которые уже дружно отчитались по РСБУ за 1 кв. 2021 года. Правда, теперь сижу и думаю – а нафига я потратил на это несколько часов? Мой внутренний максимализм и желание быть в курсе текущего финансового самочувствия большинства российских компаний мешают моему здоровому сну, надо что-то с этим делать.

Графиками с динамикой выручки и чистой прибыли по каждой из компаний я не буду вас перегружать, ограничусь своими небольшими комментариями ниже и сравнительной картинкой с мультипликатором P/E:

✔️ Анализировать компании для удобства изложения на сей раз буду группами, а потому начну с МРСК ЦП, МРСК Центра, МОЭСК и Ленэнерго. Эти компании в целом продемонстрировали положительную динамику основных финансовых показателей, а драйверами роста стали схожие факторы: рост операционных показателей (=энергопотребления) и/или положительная тарифная конъюнктура, что вызвано более холодной зимой и постепенным выходом российской экономики из ковидного кризиса прошлого года.

( Читать дальше )

Взаимоотношения в обществе

- 14 апреля 2021, 16:44

- |

Цицерон так описал взаимоотношения граждан Рима (43 год до Рождества Христова):

1. бедный работает и только работает

2. богач — использует труд бедных

3. солдат — охраняет первых двух

4. налогоплательщик — содержит этих троих

5. банкир — обкрадывает всех четверых

6. адвокат — вводит в обман всех пятерых

7. доктор — выставляет счет всем шестерым

8. преступник — является угрозой всех семерых

9. политик — живет счастливо благодаря всем восьмерым...

Причины боли в трейдинге. Механизм работы с болью.

- 12 апреля 2021, 14:20

- |

Торговля на рынке связана с периодической потерей денег, а поэтому соприкосновение с болью неизбежно. Так ли это, будем разбираться.

Изменились цифры на счете, а трейдер испытывает боль, порой очень сильную, в чем причины? Все дело в том, что в изменение этих цифр закладываются определенные смысли и вот именно они доставляют боль. Разве, если бы трейдер мог запускать мыслительный процесс, который хочет, было бы так больно?

Итак, возможные причины боли:

1) Боль возникает, когда есть угроза ценностям. Кстати, их важно осознавать, они являются опорой. Так, при потере денег могут быть нарушено удовлетворение основных базовых потребностей. Вспоминаем пирамиду Маслоу. (Безопасность, любовь, ощущение ценности, признания, потребность в самовыражении).

2) Когда Я-идеальное не совпадает с Я-реальным. Вы заходите в рынок, полны сил, энергии, надежд, в ожидании победы всех и вся, а тут раз и не случилось. И если в реальном секторе неуспех можно замазать созданием какой-либо видимости, то здесь голые цифры. Жестко и прямо. Они-либо растут или же уходят в ноль.

( Читать дальше )

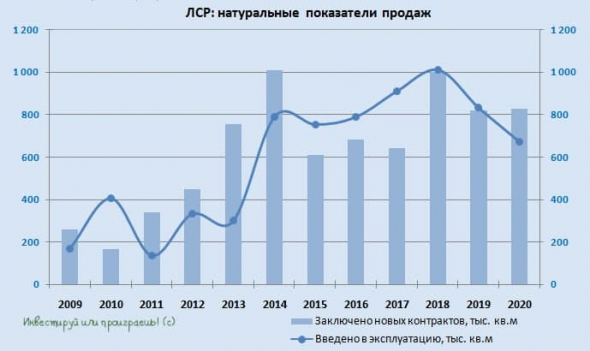

ЛСР: радоваться дивидендам в 59 рублей или нет?

- 26 марта 2021, 23:00

- |

💰 Совет директоров ЛСР накануне рекомендовал собранию акционеров выплатить по итогам 2020 года финальные дивиденды в размере 39 руб. на акцию, что вместе с промежуточными выплатами означает совокупный дивиденд за весь 2020 год на уровне 59 руб. и ДД=7,1%.

😔 Признаюсь, я ждал возвращения к привычным нам 78 руб. на акцию, что давало бы хоть какую-то дивидендную определённость на будущее. Но по факту мы увидели 59 руб., что красноречиво намекает на норму выплат в 50% от ЧП по МСФО (из финансовой отчётности компании за 2020 год следует прибыль на акцию 120 руб):

❓Расстраиваться этому или нет? На мой взгляд, чуток расстроиться можно, учитывая второй год кряду невразумительный размер выплат, хотя с другой стороны ориентир ЛСР направлять на дивиденды не менее 50% от ЧП по МСФО, к которому компания уже давно пытается прийти, становится всё более осязаемым. Могу ошибаться, но у меня ощущение примерно такое.

( Читать дальше )

Разбираемся с налогами: большой и полезный пост

- 25 марта 2021, 11:01

- |

👨🏻💼 Сегодня хочу остановиться над системой налогообложения доходов, полученных от инвестирования.

«Лучший способ рассказать детям о налогах — съесть 13% от их мороженого» ©

По большому счёту, ничего сложного в налогах нет, но почему-то большинство начинающих инвесторов этой теме не уделяют должного внимания, а в некоторых случаях знания в этой сфере очень поверхностные, хотя есть особенности, которые могут значительно сократить издержки. Об этих особенностях я и предлагаю поговорить более подробно.

Налогообложение буду рассматривать с точки зрения обычного Гражданина РФ (резидента), совершающего сделки с помощью брокера на бирже. С точки зрения нерезидентов смысл тот же, только ставки, как правило, выше.

Итак, в нашей стране в обычной ситуации доход от инвестиций облагается налогом на доходы физических лиц в размере

( Читать дальше )

ЛСР: на дивиденды в размере 78 рублей готова!

- 23 марта 2021, 22:35

- |

🧮 ЛСР вчера представила финансовую отчётность по МСФО за 2020 год:

🏙 В то время, как большинство российских компаний в лучшем случае объявляют о снижении чистой прибыли по итогам прошлого года, а в худшем – фиксируют убытки, девелоперы радостно рапортуют о росте основных финансовых показателей.

🦠 И, как это ни парадоксально, спасибо здесь нужно сказать тому самому злополучному COVID-19, который заставил ЦБ резко снижать ключевую ставку, а государство – экстренно включать программы льготной ипотеки и другие формы поддержки российских семей. Об этом я даже писал отдельный пост в середине января, кто забыл – почитайте ещё раз и восстановите в памяти основные моменты.

( Читать дальше )

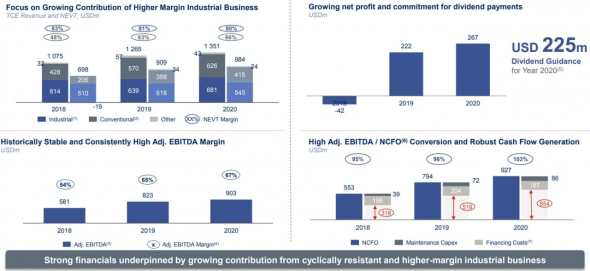

Перспективы компании Совкомфлот

- 23 марта 2021, 21:21

- |

Попробуем оценить перспективы компании и интересные цены для покупки.

Совкомфлот развивает достаточно перспективное направление — Северный морской путь. Это кратчайший морской путь между Европейской частью России и Дальним Востоком, для сравнения, расстояние от Санкт-Петербурга до Владивостока по нему составляет около 14 тыс. км (а через Суэцкий канал — около 23 тыс. км). Транспортировка грузов, в первую очередь нефти, нефтепродуктов и СПГ занимает меньше времени и стоит дешевле, а следовательно, это направление является достаточно перспективным, если смотреть в долгосрок.

Подробнее с бизнесом мы знакомились, когда оценивали компанию перед IPO.

Совкомфлот зарабатывает на 2 крупных сегментах — конвенциональный, куда входит транспортировка нефти и нефтепродуктов, а также индустриальный, который включает транспортировку СПГ и обслуживание шельфовых проектов. По итогам 2020 года распределение выручки от данных сегментов составило примерно 50/50%. Наиболее перспективным выглядит индустриальный сегмент, здесь компания имеет долгосрочные контракты с Новатэком (Ямал СПГ и Арктик СПГ 2), Газпромом, BP, SHELL, Total и прочими компаниями. Серьезных конкурентов в сфере транспортировки СПГ и нефти в Арктической зоне у компании пока нет. К 2025 году по прогнозам менеджмента, доля индустриального сегмента в выручке должна увеличится до 70%.

( Читать дальше )

МКБ: позитивные результаты, но купить акции хочется дешевле

- 23 марта 2021, 09:36

- |

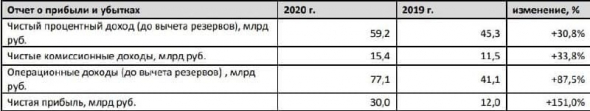

🔸 Чистые процентные доходы увеличились на 30,8% (г/г) до 59,2 млрд рублей, благодаря росту кредитного портфеля и снижению стоимости привлечения средств. Темп прироста оказался самым высоким отрасли, а чистая процентная маржа увеличилась на 0,4 п.п. до 4%, что лучше среднеотраслевого значения.

🔸 Чистые комиссионные доходы увеличились на 33,8% (г/г) до 15,4 млрд рублей, благодаря росту доходов от открытия аккредитивов и торгового финансирования. Темп прироста также оказался максимальным в отрасли!

🔸 В отчётном периоде банк создал 18,9 млрд рублей резервов под возможные кредитные убытки, против 6,8 млрд руб. годом ранее, что вызвано последствиями пандемии COVID-19. Значительный рост резервов характерен для всей отрасли, и МКБ не стал исключением.

( Читать дальше )

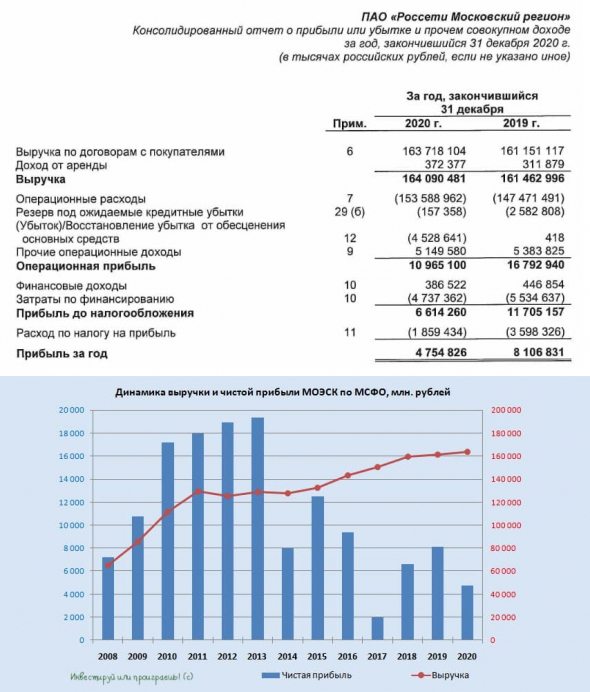

МОЭСК: не самый удачный год

- 22 марта 2021, 09:33

- |

🙅🏻♂️ А, судя по уже рассмотренным в течение последних нескольких дней компаниям в отрасли, приоритеты нынче таковы, что главной задачей является максимальное срезание дивов. Может быть, команда сверху такая пришла из Россетей, может какие-то другие причины. Но в любом случае впечатление складывается именно такое, а акционеры МОЭСК вряд ли остались очень рады внезапному появлению солидного убытка от обесценения основных средств в размере 4,5 млрд рублей, который в итоге съел операционную прибыль (-34,7% до 11,0 млрд) и чистую прибыль (-41,3% до 4,8 млрд).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал