Избранное трейдера Задача трех тел

Код торговой стратегии на javascript с использованием второго закона Ньютона

- 12 января 2024, 01:27

- |

<code class="language-javascript">// Второй закон Ньютона: F = m * a

// Strategy основана на движении цены

// Если цена растет, покупаем, если цена падает, продаем

function calculateForce(prices) {

// Подсчитываем разницу между текущей и предыдущей ценами

const priceDifference = prices[prices.length - 1] - prices[prices.length - 2];

// Подсчитываем силу

const mass = 1; // Масса (может быть настраиваемой величиной)

const acceleration = priceDifference; // Ускорение равно разнице в цене

return mass * acceleration;

}

function executeTrade(force) {

if (force > 0) {

// Если сила положительная, покупаем

console.log("Покупаем");

// Дополнительные действия по покупке акций, например:

// placeOrder("buy", "AAPL", 100);

} else if (force < 0) {

// Если сила отрицательная, продаем

console.log("Продаем");

// Дополнительные действия по продаже акций, например:

// placeOrder("sell", "AAPL", 100);

} else {

// Если сила равна нулю, ничего не делаем

console.log("Ждем");

}

}

// Пример использования

const priceData = [100, 105, 110, 108, 115, 120];

const force = calculateForce(priceData);

executeTrade(force);

</code>( Читать дальше )

- комментировать

- 561 | ★1

- Комментарии ( 2 )

Пример торговой стратегии на javascript с использованием теоремы косинусов.

- 12 января 2024, 01:21

- |

<code class="language-javascript">// Предположим, что у нас есть массив данных с курсами акций

const stockPrices = [100, 110, 120, 130, 140, 150, 160, 170, 180, 190, 200];

// Функция для вычисления угла между двумя курсами акций

function calculateAngle(price1, price2) {

return Math.acos((price1 * price2) / (Math.sqrt(price1 ** 2 + price2 ** 2)));

}

// Функция для принятия решения о покупке или продаже акций на основе угла

function makeTradingDecision(stockPrices) {

// Получаем две последние цены акций

const lastPrice = stockPrices[stockPrices.length - 1];

const secondLastPrice = stockPrices[stockPrices.length - 2];

// Вычисляем угол между двумя курсами акций

const angle = calculateAngle(lastPrice, secondLastPrice);

// Если угол больше заданного порога, то покупаем акции, иначе продаем

const thresholdAngle = Math.PI / 4; // пример порога угла в радианах

if (angle > thresholdAngle) {

return 'Buy';

} else {

return 'Sell';

}

}

// Пример использования стратегии

const decision = makeTradingDecision(stockPrices);

console.log(decision);( Читать дальше )

Как ежедневно сфокусироваться на своей цели.

- 09 января 2024, 02:48

- |

Первое с чего нужно начать, это четко сформулировать цель в жизни. Я понимаю что есть люди для которых само прибывание на этой планете уже является счастьем, они испытывают радости от простых вещей. но если вы не относитесь к таким типам личности не стоит им подражать, потому что Ваш мозг устроен иначе, подсунув ему чужую программу вы будете обманываться до тех пор пока не произойдет у Вас сбой и вы уйдете в депрессию, от того что не добились чего хотели.

Я отношусь к такому типу людей, которые всегда хотят чего то добиваться. Если нет цели, у меня начинается самокопание и развивается депрессия. Так устроен мой мозг, что ему нужно постоянно ставить какую то задачу. И лучше всего поставить глобальную задачу.

( Читать дальше )

До сих пор помню автора и техники

- 06 января 2024, 15:45

- |

Аналитики предсказали, какие акции будут лучше рынка в 2024 году - Доход

- 29 декабря 2023, 12:39

- |

Ниже перечислены фавориты, которые по мнению ДОХОДа покажут динамику лучше рынка.

👉Больше всего шокирует что убрали из топ-идей АФК Систему😁😁😁, которая является безусловным фаворитом начальника отдела аналитики Дохода — Александра Шадрина.

👉Роснефть. Рейтинг 17 из 20. ДД 12 мес = 11,3%. Strong Buy

👉Лукойл. Рейтинг 19 из 20. ДД 12 мес = 1000+ руб, если не будет выкупа акций у нерезов. Strong Buy

👉Татнефть-ао. Рейтинг 18 из 20. ДД 12 мес = 15%. Больше зависит от продаж на внутреннем рынке и больше зависит от демпфера. Strong Buy

👉Транснефть-ап. Рейтинг 16 из 20. Buy. ДД 12 мес = 14,3%.

👉Башнефть. Рейтинг 16 из 20. Buy. ДД 12 мес = 15,9%.

👉Сургут-ао. Непонятно зачем покупать.

👉Новатэк. Есть проблемы с газовозами. В конце 23г получен Форс-мажор от оператора Арктик СПГ-2.

👉НЛМК: могут перенести запрет поставок с 24 на 28 г. Долга нет, дивов нет. Возобновление выплат — драйвер. Рейтинг 16 из 20. Buy

( Читать дальше )

- комментировать

- 11.8К |

- Комментарии ( 23 )

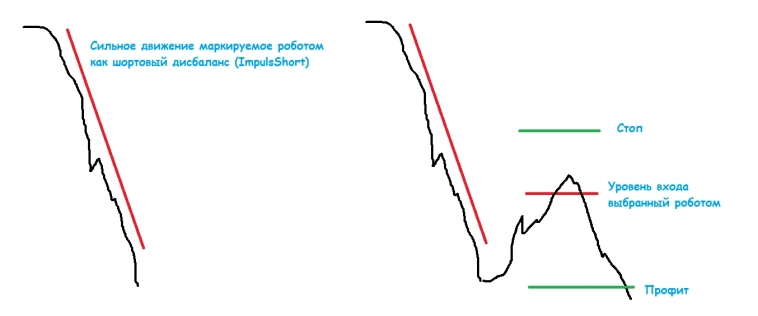

Разработка: новый робот Alfa - А15. Cтатистика алго-портфелей. Сколько приносит в месяц кнопка "Бабло"?

- 17 декабря 2023, 09:42

- |

В алго-портфеле Etalon — А10 эта идея торгуется на:

6B (BRITISH POUND FUTURES) 2контракта,

ES (E-MINI S&P 500 FUTURES) 1контракт,

CL (CRUDE OIL FUTURES) 1контракт,

6Е (EURO FUTURE) 1контракт,

NG (NATURAL GAS HENRY HUB FUTURE) 1контракт,

NQ (E-MINI NASDAQ 100 FUTURES) 1контракт,

RTY (E-MINI RUSSELL 2000) 1контракт,

ZF (5 YR TREASURY NOTE FUTURES) 2контракта,

ZN (10Y TREASURY NOTE FUTURES) 2контракта,

ZT (2 YEAR TREASURY NOTE FUTURES) 4контракта.

10 стратегий запущенных одновременно на разных ФИ диверсифицируют риски, уменьшая общую просадку по портфелю одновременно увеличивая чистую доходность. Итак, чистая статистика сделок (без ReOpen на клиринг) за ~14 лет (165,57 торговых месяцев) / 1696 сделок:

( Читать дальше )

Формирую ИИС на 1 миллион из облигаций на 3 года. Купить и забыть

- 16 декабря 2023, 03:49

- |

Задача

Сформировать портфель из облигаций по следующим условиям:

— держать всё планирую до погашения

— срок погашения должен быть до 3 лет (срок окончания ИИС)

— доходность YTM по каждой бумаге выше 15% в рублях

— сбалансированный риск

— небольшие суммы в каждой облигации, чтобы можно было при необходимости продать любой неликвид

— минимальное время отводить на управление портфелем (заглядывать раз в несколько месяцев и докупать на поступившие купоны эти же бумаги)

Предполагаемый состав портфеля

Квази-ОФЗ

Московская область 15,1% / 1 год RU000A101988

Красноярский край 15,4% / 2 года RU000A1029G6

Ульяновская область 15,3% / 2,5 года RU000A1077U6

Валютный хедж

ПИК (замещающая, USD) 8,2% в USD / 3 года RU000A105146

Газпром (замещающая, EUR) 6,2% в EUR / 2 года RU000A105WH2

Борец (замещающая, USD) 8% в USD / 3 года RU000A105GN3

Ковбойские идеи

Мани Мен (IDF Eurasia) 22% / 1 год RU000A103PS8

АйДи Коллект (IDF Eurasia) 20,6% / 3 года RU000A106XT3

( Читать дальше )

Индикатор Fractal и бесплатные роботы на нём.

- 04 декабря 2023, 19:10

- |

Сегодня рассмотрим историю появления индикатора Fractal.

Также к данной статье будут прикреплены готовые скрипты роботов на этом индикаторе с возможностью торговать на нашей платформе OsEngine.

Оглавление.

1. История появления индикатора Fractal.

2. Как проводятся расчеты индикатора Fractal.

3. Какие сигналы может подавать индикатор Fractal.

4. Роботы для OsEngine на индикаторе Fractal.

4.1. Стратегия на индикаторах Fractal и CCI.

4.2. Стратегия на пробой Fractals с индикатором ATR.

4.3. Стратегия на пробой Fractal, Parabolic и Stochastic Oscillator.

5. Общая таблица результатов тестирования.

1. История появления индикатора Fractal.

Индикатор Fractal был разработан Биллом Вильямсом – американским трейдером и автором книг о торговле на финансовых рынках.

Имя «Fractal» было выбрано Вильямсом из-за взаимосвязи индикатора с математической концепцией фрактала. Фрактал — это структурный элемент, который повторяется в разных масштабах и имеет характерные свойства. Вильямс обратил внимание, что на финансовых рынках существуют аналогичные повторяющиеся структуры, и решил использовать эту идею для создания индикатора.

( Читать дальше )

Арбитраж волатильности на Si

- 01 декабря 2023, 20:50

- |

На опционах подобный арбитраж есть всегда.

Остается только увидеть эти возможности и успешно реализовать.

Поскольку БА разные по срокам экспирации, при текущем профите позицию лучше закрывать в удобный момент в течение срока «жизни» ближней ноги.

Горизонтальные спрэды бывают прямые или обратные, медвежьи или бычьи, дебитовые или кредитовые.

Теория это хорошо, но практика всегда полезнее.

Где еще найти разницу IV в 22 и 32%, как не на FORTS?

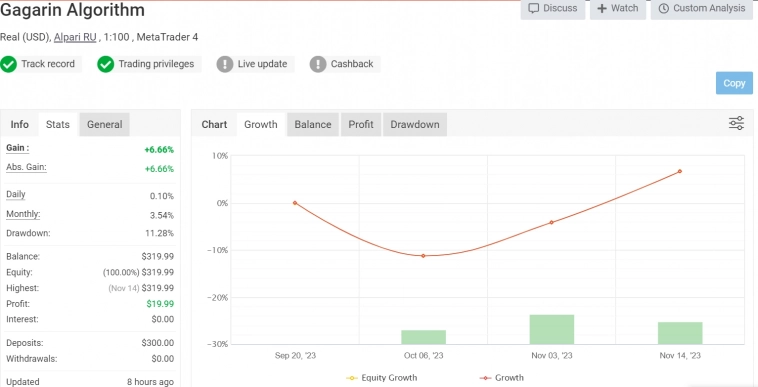

Gagarin Algorithm. Итоги торговли первых 2 мес.

- 25 ноября 2023, 06:04

- |

Поставил робота на реальный счет.

За два месяца 6% в USD

А ожидается такой график доходности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал