Избранное трейдера MOROLF

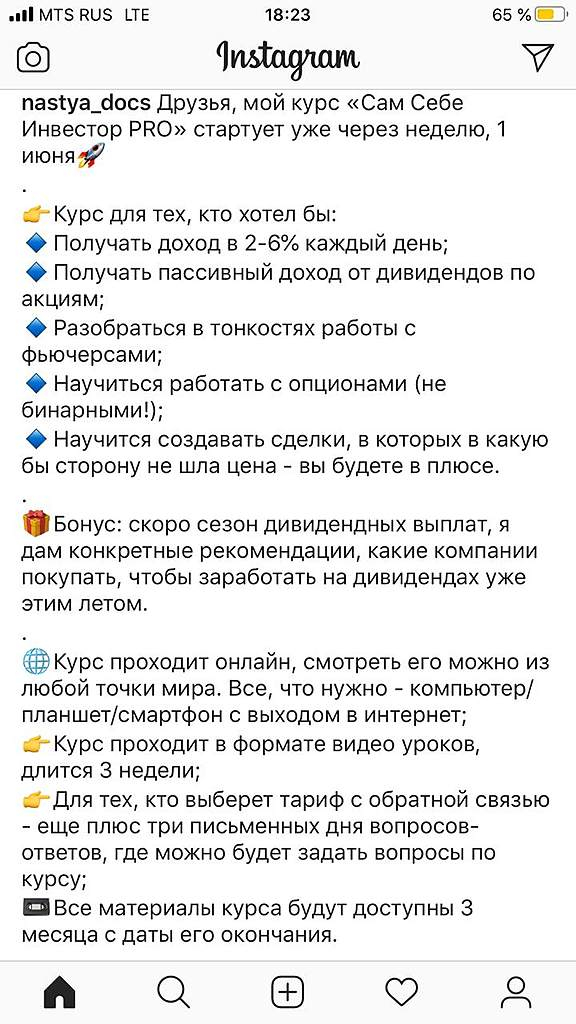

Околорыночная Настя, кормится от курсов

- 26 мая 2020, 14:42

- |

Её эпитеты для наивных новичков, типа: «торопитесь, мне конечно это не нужно, но специально для вас так уж и быть, я научу вас как каждый день делать 6% от депозита»

Естественно, когда я ей написал все как есть, она тут же занесла меня в чёрный список

И наивные новички, жаждкщие халявы платят ей за курсы

- комментировать

- 4.1К | ★1

- Комментарии ( 64 )

До покупки акций банковского сектора посмотрите на результаты их деятельности (1 квартал 2020)

- 22 мая 2020, 00:45

- |

Использованы данные ресурса BLACKTERMINAL blackterminal.ru/companies/PSBR:RM

— — — — — — — — — — — — — — — — — —

🔸 ПАО «Бест Эффортс Банк» #ALBK Чистая прибыль по РСБУ за 3 мес. 2020 г. составила ₽15,124 млн., что в 9.5 раз ниже по сравнению с ₽147,096 млн. в предыдущем году.

— — — — — — — — — — — — — — — — — —

🔸 ПАО Банк «ФК Открытие» #OFCB Чистая за первый квартал 2020 года сократилась на 97% — до 823 миллионов рублей. Этот показатель в 28 раз ниже, чем за аналогичный период прошлого года.

— — — — — — — — — — — — — — — — — —

🔸 Банк ВТБ (ПАО) #VTBR Чистая прибыль по РСБУ за 3 мес. 2020 г. составила ₽38,492 млрд., что на 23,3% ниже по сравнению с ₽50,169 млрд. в предыдущем году.

— — — — — — — — — — — — — — — — — —

🔸 ПАО Банк «Кузнецкий» #KUZB Чистая прибыль по РСБУ за 3 мес. 2020 г. составила ₽13,981 млн., что на 6,2% ниже по сравнению с ₽14,9 млн. в предыдущем году.

— — — — — — — — — — — — — — — — — —

🔸 ПАО РОСБАНК #ROSB Чистая прибыль по РСБУ за 2019 г. составила ₽11,279 млрд., увеличившись на 30,5% по сравнению с ₽8,643 млрд. в предыдущем году.

( Читать дальше )

Соглашение W8-BEN действует НЕ на все иностранные акции!

- 18 апреля 2020, 19:15

- |

1) Иностранные компании, зарегистрированные не в США. Налоги с дивидендов по акциям таких компаний нужно платить по законам страны, в которой они выпущены. Например, с дивидендов по акциям Ferrari удержат 23% вместо 10+3%. Перед тем, как купить акции, уточните налоговую политику страны-эмитента. Если спишут больше 13%, то доплачивать в пользу ФНС ничего не нужно.

2) Инвестиционные фонды недвижимости. Или REIT (Real Estate Investment Trust) — компании, которые зарабатывают на застройке, аренде, управлении и продаже недвижимости. До 100% своей прибыли REIT выплачивают инвесторам в виде дивидендов еще до уплаты налога на прибыль в CША — поэтому с дивидендов по их акциям в любом случае удержат 30% налога.

Спасибо ТЖ!

https://help.tinkoff.ru/trading-account/intaxes/w8-ben-for-others/

Хайп на COVID-19: PUMP&DUMP - GEMA (iММЦБ ао) - "РынкиДеньиВласть (РДВ)" (upd на 17.04.2020 - падение цены на 20%)

- 16 апреля 2020, 14:43

- |

Написал жалобу в ЦБ:

Добрый день.

Сегодня, 16.04.2020 в 12:21 в Telegram канале «РынкиДеньиВласть (РДВ)» t.me/AK47pfl

вышла новость следующего содержания:

#анализ_сектора

ОТРАСЛЕВОЙ АНАЛИЗ. ПЕРЕОЦЕНКА КОМПАНИЙ МЕДСЕКТОРА.

Из-за поиска лекарства от коронавируса происходит переоценка компаний медсектора, которые могли бы стать поставщиками этого лекарства.

С начала этой недели акции ИСКЧ (Институт Стволовых Клеток Человека, MOEX: ISKJ) +223%.

Однако именно Гемабанк (MOEX: GEMA), дочка ИСКЧ, является главным бенефициаром

(https://t.me/AK47pfl/4464) возможного лечения коронавируса с помощью стволовых клеток.

12:21

---

В другой группе по платной подписке этого же канала новость вышла на 20 минут раньше (@RDVPREMIUMbot)

Ровно через 20 минут прошел рост стоимости бумаги на 40%.

Выкуплены все бумаги в свободном доступе.

Рост с 740 рублей за акцию до 1025, объем 18 млн на закупе.

Оценочная сумма ущерба около 25 млн рублей.

Скриншот торгового терминала и сообщения прикладываю.

Все попытки критики в чат-граппе жестко пресекаются модераторами, людей исключают на постоянной основе.

( Читать дальше )

Правительство опубликовало полный список системообразующих компаний: в нём McDonald’s, Coca-Cola, «Фонбет», ЦУМ и «Красное и Белое»

- 03 апреля 2020, 14:55

- |

Включение в список позволяет компаниям получать в том числе доступ к льготному кредитованию и госгарантиям — например, на инвестиционные проекты, рефинансирование долгов и другие цели.

На организации может распространяться мораторий на банкротство в ближайшие полгода — так же, как и на компании из пострадавших от пандемии отраслей. Этот пункт включен в проект постановления правительства, подготовленный Минэкономразвития.

Полный список из 646 компаний опубликовал «Интерфакс». 3 апреля Минэкономразвития пообещало расширить список — дополнительный перечень организаций уже составлен и обсуждается в министерстве,

( Читать дальше )

Время лечить идиотизм и не коронавирус!

- 26 марта 2020, 00:39

- |

Итак, что нужно знать, что б быть в адеквате:

1. Это обычная инфекция, которая чуть быстрее дает осложнения на легкие.

2. Профилактика: Витамин С-2000мг/сут, Ацетилцистеин -1200мг/сут, Инозин Пранобекс- 1000 мг/сут, Витамин Д3- 5000 МЕ/сут.

3. Маски надеваем если заражены сами, а не наоборот.

4. До 40 лет вероятность умереть меньше 0,3% (проще выиграть в спортлото)

5. Реальная смертность преувеличена. Потому что в Китае, Италии, Испании люди если умирают не от насильственной смерти, и не от явно проблем ССС- их вносят как жерты коронавируса.

6. В Европе велико количество пенсионеров (там и в 70 лет у дедов по 2 любовницы), потому и смертность высокая

7. Умирают в основном те, кто уже имеет целую пачку заболеваний, типа диабета, гепатита, туберкулеза и прочих тяжелых хроней, т.к. пневмония в этом случае протекает в разы тяжелее.

Поэтому, если мыть руки перед едой, а гениталии перед и после секса. Вести хоть иногда здоровый образ жизни. Не трахать летучих мышей за гаражами. Использовать для осмысления голову, а не жопу, то хрена лысого коронавирус вас возьмет.

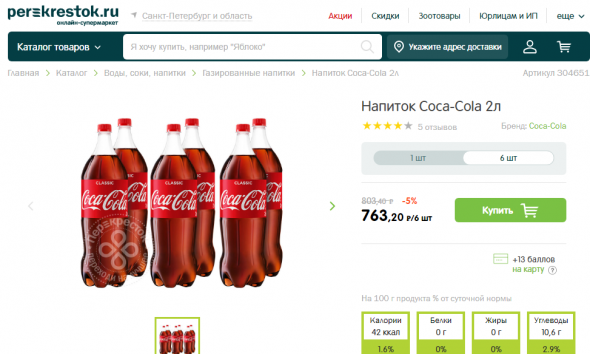

23 марта 2020: Курс CCOIL: 5.5 (нефть почти в 6 раз дешевле Coca-Cola).

- 23 марта 2020, 16:38

- |

Нефть WTI: 22,76 доллара за баррель (на момент написания поста).

Напиток Coca-Cola — 12л — 763.2 руб. (Перекресток, цена со скидкой)

Американский нефтяной баррель — почти 159 литров.

Плотность нефти — 730—1040 кг/м³

Плотность колы — 1040 кг/м³

Биржевой курс доллара на момент написания поста — 80.080 руб.

Кризис & Короновирус - что покупать? (юмор)

- 18 марта 2020, 12:02

- |

После сильного… очень сильного как бы падения, ошарашенные инвесторы, опомнившись, задумались о покупках.

… хоть чего-нить.

Что покупать?

с учетом, что весь мир накрыло кризисом, так еще и вирус всем в помощь.

лучшее предложение на сегодняшний день, чтоб при покупке не получить второе и третье дно в подарок.)

Всем удачи, профитов и терпения!

Всех лю, всем чмоки!

Ваша Gella!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

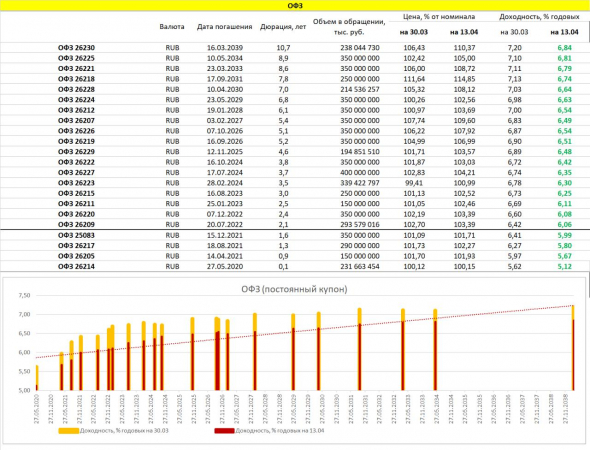

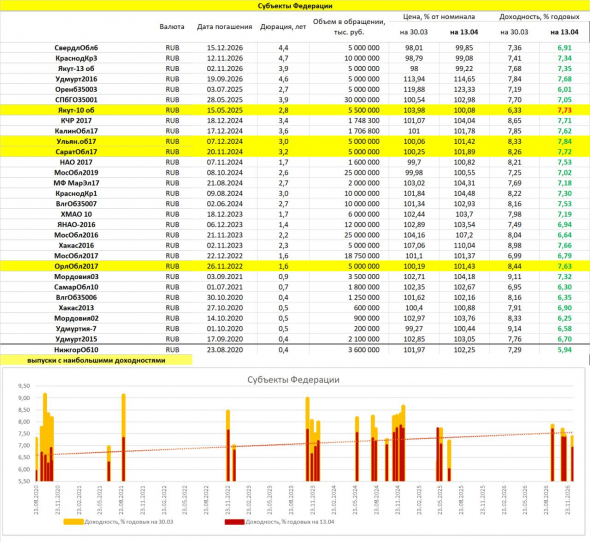

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал