Избранное трейдера LevNNN

☃️ Замещающие облигации: последний разумный шанс инвестировать в валюту? Топ-5 лучших ЗО на 2025 год!

- 26 декабря 2024, 21:06

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как заработать на рынке после последнего заседания ЦБ", а также разобрал самые глупые ошибки, которые совершают в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

Последний выпуск:🔮Экстрасенс. Неожиданное решение ЦБ открыло новый подтип инвестора? Мнение о КС 21% и что оно значит для вас!?

☕#86. За чашкой чая..

После исчезновения доллара и евро с торговых площадок, одним из самых разумных вариантов инвестирования в валюту остаются — замещающие облигации (ЗО).

2024 год заканчивается для рынка ЗО не особо приятно. Что произошло и почему они перестали быть актуальными?

- Переоценка рублёвых активов. Замещайки в глазах инвесторов стали проигрывать на фоне рублёвых активов.

( Читать дальше )

- комментировать

- 11.4К | ★27

- Комментарии ( 19 )

ВЫ ГРАЖДАНИН РФ, ЗНАЧИТ — ВАЛЮТНЫЙ РЕЗИДЕНТ. ЧТО ВАМ МОЖНО И ЧЕГО НЕЛЬЗЯ

- 10 сентября 2022, 19:57

- |

Итак:

Невнимательное отношение к своему валютному статусу (резидент/нерезидент), а также к перечню разрешенных валютных операций может грозить штрафами, которые достигают 40% от суммы незаконной операции. Как этого избежать, знает Ольга Морозова (АБ ЕПАМ).

Последние несколько месяцев 2022 года ознаменовались существенными изменениями в сфере валютного регулирования и валютного контроля. Участникам рынка пришлось максимально оперативно приспосабливаться к новым правилам игры, обыватели с беспокойством следили за новыми ограничениями на трансграничные переводы. Очевидным образом в центре внимания оказались особенности новых правил валютного регулирования. В погоне за их соблюдением на второй план ушли «традиционные» ограничения, установленные валютным законодательством. Однако забывать о них стоит.

( Читать дальше )

Проверяем грааль на прочность

- 01 июля 2022, 10:18

- |

Что необходимо для того, чтобы стоимость акций компаний росла?

Чистая прибыль должна расти каждый год, и чем быстрее этот рост, тем больше заработают акционеры.

Но как правило, когда у компании устойчиво растет прибыль, рынок уже заметил эту компанию, и ее мультипликаторы находятся на высоком уровне.

Покупать такие компании уже смыла нет, потому что потенциал роста не такой большой. Зато всегда есть риски замедления темпов роста по мере того, как компания становится достаточно большой.

Поэтому взамен прибыли можно посмотреть натемпы роста выручки. При этом если у компании надежный и качественный бизнес, компания будет повышать рентабельность прибыли до уровня среднего значения по отрасли, или даже выше.

Таким образом, рост выручки может выступать как опережающий показатель.

Второй критерий, как Вы уже поняли, компания не должна стоит слишком дорого.

Мы проверили портфель, который составили из компаний на бирже NYSE, отвечающих 2-м критериям:

( Читать дальше )

Набиуллинский запрет на продажу бумаг у зарубежных брокеров: чем всё закончилось (и закончилось ли?)

- 23 июня 2022, 07:58

- |

Лицо Эльвиры Сахипзадовны, когда она разрешила выводить средства к зарубежному брокеру и торговать там, но запретила получать деньги от продажи бумаг...

10 июня на пресс-конференции ЦБ Набиуллина шокировала российских инвесторов новостью о том, что получение валюты от продажи ценных бумаг на зарубежных счетах запрещено (по крайней мере, без разрешения специальной комиссии – которое, естественно, не получал примерно никто).

Когда я опубликовал об этом новость, многие комментаторы поспешили заявить, что это всё полная ерунда и раздутый из ничего хайп: дескать, Эльвира Сахипзадовна просто «устала и ляпнула, не подумав», – и можно, в соответствии с более ранними разъяснениями ЦБ, смело торговать своими бумагами у тех же Interactive Brokers в любую сторону, не опасаясь карательных последствий.

( Читать дальше )

10 самых умных инвесторов в мире об идеальном портфеле

- 16 октября 2021, 16:03

- |

Есть ли идеальный портфель для инвесторов? Этот вопрос задали 10 самым уважаемым людям инвестиционного сообщества.

Шесть имеют Нобелевские премии по экономике: Гарри Марковиц, его протеже Уильям Шарп, создатель модели ценообразования капитальных активов, Юджин Фама, разработавший гипотезу эффективного рынка; Майрон Скоулз и Роберт Мертон, двое соавторов модели ценообразования опционов; Роберт Шиллер – экономист, работа которого поставила под сомнение понятие рыночной эффективности. Остальные четверо — управляющие портфелями, инвесторы и авторы бестселлеров, которые продали миллионы книг по инвестициям, в том числе основатель The Vanguard Group Джек Богл, Марти Лейбовиц, Чарльз Эллис и Джереми Сигел.

Неудивительно, что среди них нет консенсуса, учитывая их разный опыт и интересы. Различные точки зрения этих финансовых корифеев иллюстрируют сложность управления портфелем.

Марковиц предлагает, в первую очередь, диверсифицировать. Сосредоточьтесь только на портфелях ценных бумаг и, в частности, на тех, которые имеют самый высокий уровень ожидаемой доходности при заданном уровне риска. Та же концепция применяется ко всем классам активов. Ключевым моментом для инвестора является поиск ценных бумаг и классов активов с низкой корреляцией друг с другом, чтобы движения в одном из них не обязательно отражались в других.

Идеальный портфель Шарпа — это именно то, что предлагает его знаменитая Модель ценообразования капитальных активов: инвестирование в рынок в целом. Шарп рекомендует общий фонд фондового рынка США, облигаций США и других стран.

Портфель Богла был полностью основан на индексных фондах акций и облигаций, таких как ETF Vanguard. Его идея заключалась в том, чтобы снизить ваши затраты за счет индексных фондов и не предпринимать действий, которые могут разрушить целостность.

Для Мертона, в конечном счете, идеальный портфель должен быть вашим собственным безрисковым активом. Для достижения вашей пенсионной цели в идеале вы должны взять свои сбережения при выходе на пенсию и купить аннуитет, который обеспечит пожизненный доход для удовлетворения ваших ожидаемых потребностей.

Идеальный портфель Лейбовица — это размер риска, который вы можете нести лично. Будьте готовы принять во внимание все свои обстоятельства, включая потенциальные жизненные события, текущие налоги. В дополнение к акциям нужно иметь облигации, чтобы снизить общую волатильность. Составьте план действий на случай непредвиденных обстоятельств.

По мнению Шиллера, ваш идеальный портфель должен быть широко диверсифицирован не только по основным классам активов, но и на международном уровне. Придавайте больший, чем обычно, вес акциям со всего мира.

По мнению Эллиса, одного из первых сторонников пассивного инвестирования, ваш идеальный портфель, конечно же, должен включать индексные фонды. Вам следует инвестировать в индексные фонды облигаций и недорогие международные индексные фонды. Обратите внимание на свои налоги.

Сигел говорит, что чем дольше ваш инвестиционный горизонт, тем большая часть вашего идеального портфеля должна быть в акциях. Наконец, создавая идеальный портфель, подумайте о степени вашего неприятия риска, величине вашего текущего и будущего желаемого богатства, а также величине ваших текущих и будущих финансовых потребностей.

Все советы вобщем-то неплохие, но опять же, универсального рецепта нет и быть не может.

фьючерс на S&P500 ETF: как считать, о чём говорит бэквордация

- 25 мая 2021, 22:32

- |

Ежеквартальная экспирация.

Доступны 4 ближайших контракта.

Пока ликвидный только ближайший контракт, малоликвиден второй контракт, остальные 2 — неликвид.

SFM1 (SPYF- 6.21) оборот в моменте на вечёрке с 19-00 до 22-15 = 52,9 млн. руб. (для первого дня торгов, отличный оборот).

SFU1 (SPYF- 9.21) оборот в моменте на вечёрке с 19-00 до 22-10 = 7,7 млн. руб.

SFZ1 (SPYF-12.21) оборот в моменте на вечёрке с 19-00 до 22-10 = 0,9 млн. руб.

SFH2 (SPYF- 3.23) оборот в моменте на вечёрке с 19-00 до 22-10 = 0,0 млн. руб.

Стоимость шага = 0,01$ по последнему клирингу, сейчас шаг = 0,73468.

Стоимость контракта = цена х стоимость шага х 100.

В моменте, стоимость контракта = 417,99 х 0,73468 х 100 = 30 709р.

ГО продажа = 2411, ГО (покупка) = 2393, т.е. максимальное плечо 12,8.

Обычно открываю позиции на ФОРТС с коэффициентом ликвидности около 1,5, т.е., при таком подходе, плечо = 8,5.

Обратите внимание:

SPYF — 6.21 = 418,83

SPYF — 9.21 = 415,00 (минус 3,65% годовых)

( Читать дальше )

Вспомним основы в ожидании грядущего обвала рынков

- 07 мая 2021, 16:47

- |

Возможно, грядёт экономический армагедонопесец.

Опасения многих абсолютно обоснованы. Давайте разберёмся, как мы до такого докатились.

1. Легальное мошенничество.

Всё начинается с хитрого мошенничества — частичного резервирования депозитов ростовщиками.

Понятное дело, такая жадная практика и есть основная причина классических банковских кризисов неплатежей.

Всё это усиливается механизмом кредитного мультипликатора.

Здесь проблема не сколько в самом частичном резервировании, сколько в абсурдномсмешивании банковских вкладов до востребования и срочных. Первые по своей юридической природе представляют скорее аналог договора хранения (иррелугярного по аналогии с однородными взаимозаменяемыми вещами, например, зерном). Второй же по сути аналог классического договора займа.

Получается ассиметрия активных и пассивных операций:

А) в части выдачи кредита (активная операция) кредитная организация требует обеспечения, в части привлечения денег вкладчиков (пассивная операция) полное резервирование отсутствует.

Б) В активной операции применяются по большей части юридические принципы договора кредита / займа. В пассивной операции – по большей части принципы договора хранения.

В) По активным операциям срочность есть, по пассивным же законодатель искусственно обязует применять принцип «до востребования».

Г) Активы в балансе отмечаются обычно, по рыночной оценке (следовательно, есть риск переоценки). Пассивы же носят фиксированный характер

( Читать дальше )

А ты заплатил налог с ВАЛЮТЫ? Считаем, разбираемся...

- 31 января 2021, 00:35

- |

Рубль в прошедшем году сильно подешевел, многие получили прибыль от продажи подорожавшей валюты, но брокер не является налоговым агентом :(

Решил проявить сознательность и заплатить налог за 2020 год и потратил немало времени, чтобы разобраться. Всё, что узнал постараюсь донести)

Информации об это очень мало, во многих источниках она некорректная и содержит простейшие примеры, которые не помогут трейдеру посчитать налог.

1. Обязанность платить налог и подавать 3-НДФЛ есть (валюта считается имуществом)

НДФЛ нужно подавать если была хотя бы одна продажа личного имущества (в т.ч. иностранной валюты), даже если сделка была убыточной или налог равен 0 в связи с применением вычетов. Штраф за неподачу 3-НДФЛ равен 1000 руб + налог + пени и т.д.2. Считать налог — та еще головная боль

Здесь может быть несколько вариантов.Вариант 1: продажи валюты и прочего имущества в сумме составили менее 250 т. р. Здесь просто можно воспользоваться имущественным налоговым вычетом и налогооблагаемая база станет равна 0, как и сам налог.

( Читать дальше )

- комментировать

- 21.9К |

- Комментарии ( 92 )

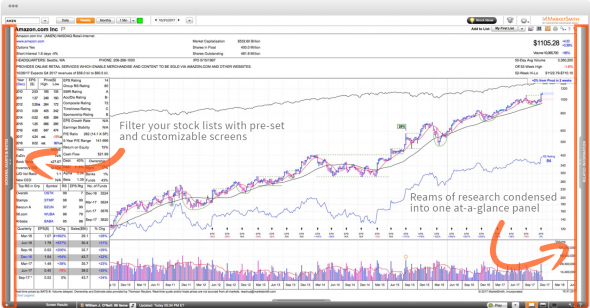

5 хороших сервисов для фундаментальной оценки акций

- 16 июля 2020, 19:45

- |

Сделал подборку полезных сервисов. Большинство из них платные, но есть возможность демо-периодов. Рекомендую посмотреть и попробовать.

Investor's Business Daily

Сайт: investors.com

Стоимость: ~$20 за продукт в месяц

IBD считается второй деловой газетой в США после издания The Wall Street Journal. На основном сайте газеты много новостей, мнений, аналитики. Также есть различные скринеры и рейтинги — по дорогим акциям, дешевым акциям, ETF.

Наибольшую популярность сервису принесла аналитика акций по системе CAN SLIM. Это инвестиционная стратегия, которую основатель IBD Уильям О’Нилл описал в книге “Как делать деньги на фондовом рынке”. Стратегия сочетает фундаментальные данные и ценовую динамику, чтобы находить компании-победители. Во многом благодаря CAN SLIM издание и стало успешным. Сегодня оно имеет почти миллион человек регулярной читательской аудитории.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал