Избранное трейдера Олег

Узнайте, как можно заработать 43% за год. Забирайте расчет и название инструмента

- 25 сентября 2024, 22:39

- |

Я скептически отношусь к номинальным активам из-за риска гиперинфляции. Считаю, что лучшее вложение капитала — это реальные активы. Впрочем, про реальные активы и риски номинальных активов я писал в этих статьях (про номинальные активы, про реальные активы).

Но тем не менее, иногда и в моем инвестиционном портфеле появляются номинальные активы. Появляются они там по двум причинам:

- Отложить часть капитала для покупки акций в будущем, если я считаю, что акции хорошего бизнеса могут стать еще дешевле. Как правило, это не больше 15-20% от капитала. Я использую флоатеры, фонды денежного рынка или даже просто накопительные счета с хорошей процентной ставкой.

- Если я вижу, что номинальный актив может принести мне существенную прибыль при минимальных рисках. К такому инструменту я сейчас отношу длинные ОФЗ.

Я расскажу, как я выбираю ОФЗ — по каким критериям и характеристикам, какие ОФЗ можно рассматривать к покупке именно сейчас. Параллельно читателю станет понятно, почему именно сейчас можно ожидать от длинных ОФЗ очень хорошую номинальную прибыль с минимальными рисками.

( Читать дальше )

- комментировать

- 10.7К | ★13

- Комментарии ( 1 )

Ведение облигационного портфеля в Excel и «Google Таблицах» с привязкой к API Московской биржи

- 14 июля 2024, 16:52

- |

Опыт показывает, что большое количество людей хотят вести подсчёт всех показателей своего облигационного портфеля в таблицах Excel. Об этом говорят сотни репостов, лайков, комментариев под постами по таблицам, что я публиковал.

В ведении excel таблицы с облигациями есть много преимуществ. Одним из главных считаю возможность кастомизации всего, что угодно. Если вам нужен любой из десятков параметров, вы можете без труда их указать. Миксовать по своему усмотрению всё, что только вздумается.

Привязка к API Московской биржи позволяет тянуть всю информацию напрямую с первоисточника, что гарантирует вам наиболее достоверные данные.

В этой статье собрал абсолютно все материалы по работе с таблицами excel и гугл, что написал более чем за год.

Статья состоит из следующих разделов:

- Подготовка таблицы Excel к работе

- Принцип работы формул с привязкой к API Московской биржи

- Пример практического использования таблицы

- Работа с ОФЗ в Excel

( Читать дальше )

- комментировать

- 16.9К |

- Комментарии ( 24 )

Гайд по алгоритмической торговле от OsEngine

- 31 мая 2024, 21:03

- |

Обновляемый сборник статей, касающийся различных подходов к алгоритмической торговле и программирования роботов на Os Engine. Всё в одном месте. Сборник сборников.

Часть 1. OsEngine. Знакомство с программой и окружением.

0. Рекомендуемый вход для новичка.

1. Скринеры акций. Стартовый набор роботов.

1. Знакомство.

1. Системные требования. Текст. Видео.

2. Знакомство с Os Engine. Скачивание и Запуск терминала. Текст. Видео.

3. Зачем нужны спец-терминалы для алготрейдинга? Текст. Видео.

4. Сервер приёма крашей в OsEngine. Текст. Видео.

5. Поддержка OsEngine по направлению MOEX. Текст. Видео.

6. Поддержка OsEngine по направлению крипты.

7. Поддержка OsEngine по направлению международной торговли.

8. Почему Os Engine написан на С# (си шарп) Текст. Видео.

9. Профконнекторы для MOEX. Сертификаты.

10. Обновление движка для OsEngine. Переехали на .NET 9 Текст. Видео.

2. Базовые интерфейсы.

1. Главное меню. Текст. Видео.

2. Os Data 2.0. Текст. Видео.

( Читать дальше )

- комментировать

- 54.3К |

- Комментарии ( 0 )

ГМК Норникель: причины падения и риски для инвесторов

- 21 февраля 2024, 18:57

- |

📉 С момента нашего последнего разбора Норникеля всего несколько дней, а котировки акций компании с тех пор упали ещё на -4%, обновив 9-месячные минимумы. И на этом фоне складывается впечатление, что компания, являющаяся лидером отечественной цветной металлургии, на фоне корпоративных новостей быстро превращается в главного аутсайдера индекса Мосбиржи.

📣 Накануне директор департамента Норникеля по работе с инвестиционным сообществом Михаил Боровиков и директор департамента маркетинга Денис Шарыпин приняли участие в эфире, в рамках которого был сделан ряд важных заявлений.

❗️Как мы знаем, по итогам 2023 года соотношение NetDebt/EBITDA практически не изменилось, составив на конец отчётного периода достаточно скромные 1,2х. Более того, в абсолютном выражении чистый долг в прошлом году даже снизился — с $9,8 млрд до $8,1 млрд. И на этом фоне тезисы менеджмента ГМК о росте долговой нагрузки, которые они регулярно подчёркивают, вызывают удивление, поскольку в последние годы компания всегда утверждала, что комфортный уровень долговой нагрузки составляет менее 2х.

( Читать дальше )

Список дивидендных аристократов на 2024 год

- 15 февраля 2024, 10:10

- |

Пора уже готовиться к дивидендному сезону и выявлять дивидендных аристократов, которые продолжают платить дивиденды не смотря ни на что.

Что такое дивидендный аристократ. На Западе это те компании, которые 25 и более лет ежегодно платят дивиденды и к тому же из года в год повышают их выплату. Но у нас гораздо всё скромнее. Как знаете, по сравнению с другими странами, наш рынок молодой. Дивидендные пенсионеры только начинают щупать его на наличие приличных компаний, которые платят дивиденды, да не абы как, а повышают их размер из года в год. Поэтому принято российские компании считать дивидендными аристократами, если они:

- Платят дивиденды минимум 5 лет подряд

- Ежегодно увеличивают сумму дивидендов последние минимум 5 лет

Начнём список с дивидендных аристократов, которые потеряли это звание из-за снижения суммы выплаты дивиденда или пропуск их выплаты.

- Мосбиржа утратила своё звание когда не выплатила дивиденды за 2021 год. Причины нам всем известны.

( Читать дальше )

- комментировать

- 16.2К |

- Комментарии ( 27 )

Будет ли пенсия у родившихся в восьмидесятых?

- 14 февраля 2024, 17:02

- |

Сразу прошу прощения за огромное полотно текста и расчетов. Но тема сложная и важная, так что по-другому никак. Для ленивых я специально сделал выжимку в самом конце поста, уместив весь смысл в 6 предложений.

1). Текущее положение дел

За основу для данной публикации взяты цифры по состоянию на 01.01.2023. Все ссылки есть в конце поста, здесь и далее использованы официальные источники. Конечно, данные годовалой давности могут показаться устаревшими, но статистика за полный 2023 год выйдет ближе к лету 2024, а важные для нас метрики не меняются очень быстро. Можно предположить, что актуальные данные не будут отличаться более чем на 1-1,5%.Взносы в Социальный фонд России

Если говорить о стандартном тарифе, то взносы в СФР сегодня составляют 30% от дохода работника. Совсем недавно фонды пенсионного и социального страхования объединили, но ставка (ранее разделявшаяся на три составляющие: пенсия, соцстрах, медстрах) не изменилась. Такая базовая ставка действует для доходов, составляющих в сумме 1,917 млн рублей в год на каждого работника. Со всего, что выше взносы взимаются по пониженной ставке — 15,1%.

( Читать дальше )

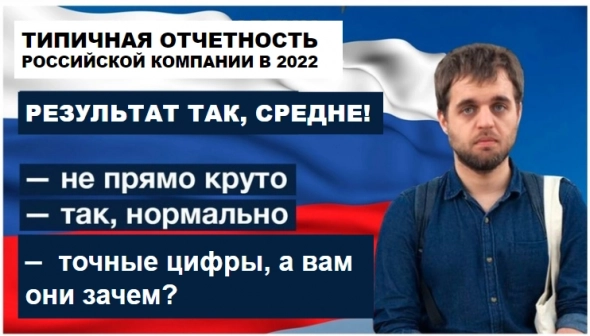

Рынок акций в России - это казино?

- 19 сентября 2022, 12:10

- |

«Мы очень не хотим, чтобы фондовый рынок двигался в сторону казино»

М. Мамута, Руководитель Службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России.

Банк России (в простонародии ЦБ) очень бы не хотел, чтобы мы с вами именно так называли российский рынок ценных бумаг. Многие из вас знают меня как упоротого оптимиста и долгосрочного инвестора, не продавшего до сих пор ни единой акции, несмотря ни на что. Скажите мне год назад, что я буду писать статью с таким заголовком, и я бы не поверил! Но давайте по-честному: то, что происходит сейчас — никуда не годится. И вот вам 5 причин, которые превращают фондовый рынок в России в 2022 в лютое казино.

1). Отсутствие отчетности

( Читать дальше )

Автоматизируем торговлю с помощью TradingView

- 04 ноября 2021, 18:35

- |

Часто вижу на форуме вопросы типа «Как написать простого робота, чтобы автоматизировать торговлю?». Несколько раз отвечал, а сегодня делать нечего и решил в одном посте соединить всё воедино, надеюсь пригодится начинающим писателям скриптов. Если коротко: не занимайтесь написанием роботов, всё что вам нужно для успешной торговли уже реализовано в TradingView: рисуете на графике области, линии тренда и прочие фаллосы. Далее создаёте уведомление, например на выход из области или пересечение линии тренда или на закрытие выше линии или на любое другое событие которых в TV огромное количество. TV позволяет на уведомление повесить webhook, то есть может «дёргать» внешний скрипт. Арендуете сервер с внешним IP адресом (далее IP_сервера) и пишете элементарный скрипт, который делает «продать всё по рынку» или «продать всё по цене, которую передал TV» и т. д. Таким образом вся логика у Вас будет на графике, любые сценарии программируются за 5 минут наглядно рисованием.

А теперь скрипты и примеры их использования:

Webhook скрипт на PHP для фонда (на примере Тинькова): https://telegra.ph/webhookListenerTinokphp-11-04

Для него требуется установить в папку со скриптом с помощью composer пакет github.com/jamesRUS52/tinkoff-invest, запуск скрипта на сервере из консоли командой php -S IP_сервера:80 ./webhookListenerTinok.php

Замечание: в TIAccountId можно вписать идентификатор нужного счёта если их несколько (например брокерский и ИИС), lot нужно указывать только для валютных пар.

( Читать дальше )

- комментировать

- 12.1К |

- Комментарии ( 18 )

Шпаргалка для экспресс-оценки справедливой стоимости акций

- 18 июля 2021, 16:49

- |

Цель данной статьи – сфокусировать внимание инвесторов на том, как можно быстро определить целесообразность инвестиций в ту или иную акцию.

Как правило, в интернете, СМИ или блогах популярных гуру-инвесторов описывается компания и ее уникальность. Приводятся, в качестве доказательства роста, красивые диаграммы с финансовыми показателями и т.д. и т.п.

Но тут стоит заметить, что зачастую у пассивных читателей или слушателей нет полного понимания общей картины. А точнее, на сколько выгодны будут для них, к примеру, акции компании, и на сколько справедлива их сегодняшняя цена?

Давайте представим, что у вас нет возможности проверить рыночную цену акции, нет возможности чертить линии поддержки или сопротивления на графике. При этом перед глазами есть отчетность к-н компании с показателями 3-х летней давности.

Вопрос: Сколько должны стоить акции такой компании? Интересно, согласитесь?

Первое, на что обращают внимания распространители финансовой информации (в том числе и я):

( Читать дальше )

- комментировать

- 16.6К |

- Комментарии ( 58 )

Повальная лоботомия инвесторов на фондовом рынке

- 13 июля 2021, 11:40

- |

Инвесторы теряют способность критического мышления, становясь овощами фондового рынка. Вот из этих овощей и рубают салаты околорыночники, телеграмм-каналья и всякая брокерня.

Что мы знаем о лоботомии?

Те, кто знает многое, может пропустить эту часть и перейти ближе к концу. Остальные могут почитать для развития и понимания взаимосвязи.

В 1848 году в США подрывник Гейдж получил травму. Несмотря на многолетний опыт работы со взрывчаткой, он высек случайную искру, при забивании пороха железным прутом. Последующий взрыв дал такое ускорение этому пруту, что он вошёл в голову Гейджа под левой щекой и вышел через макушку, пролетев ещё около 100 метров. Стоит ли говорить как люди узнали, что это был именно тот прут? (спойлер: по кусочкам мякоти Гейджа)

Конечно, далее были судороги, но потом Гейдж пошёл на поправку с некоторыми нюансами. Дело в том, что у Гейджа изменились личностные характеристики. Из-за повреждения обоих префронтальных кортекса (лобных долей), Гейдж стал социально неадаптированным. Он стал ненадёжным, непредсказуемым, неуправляемым. Прошлая его обходительность и добросовестность была стёрта будто ластиком с листа бумаги. Проще сказать, что у «выздоровевшего» исчезло равновесие между интеллектом и животными инстинктами. Потеряв тем самым регулирование своего поведения, контролирование импульсов, планирование будущего и принятие сложных решений.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал