Избранное трейдера Bobby Axelrod

Зачем инвестору фьючерсы

- 29 февраля 2024, 16:58

- |

Вместо предисловия

Фьючерс (от англ. future — будущее, будущий) — это биржевой контракт на поставку актива в будущем по заранее оговоренной цене.

Вы можете выступить как покупателем фьючерса, так и его продавцом. При этом физически поставлять или принимать товары не нужно — по большинству контрактов биржа просто рассчитает финансовый результат каждой из сторон.

Минимизация риска

Вы удивитесь, но это именно то, для чего и создавались фьючерсы.

Да, сегодня существенную долю в торгах фьючерсами занимают спекулянты. Но этот рынок был создан и до сих пор поддерживается хеджерами — теми, кто страхует свои риски. Сам процесс такого страхования называется хеджированием (от англ. hedge — отгораживать).

Как это работает

Допустим, вы вложились в российские акции. На протяжении многих месяцев рынок рос, а вместе с ним и ваш портфель. Но теперь вы опасаетесь, что рынок может перейти к снижению. Либо оно уже началось.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 10 )

Никому не нужное золото

- 29 февраля 2024, 16:40

- |

Из сектора золотодобытчиков я держу акции Полюс Золото и вот сегодня как раз вышел отчёт.

Выручка — 5,4 млрд $ против 4,2 млрд $ годом ранее (+28,6%).

Операционная прибыль — 3,7 млрд $ против 1,9 млрд $ годом ранее (+105%).

Скорректированный показатель EBITDA – 3,9 млрд $ против 2,6 млрд $ годом ранее (+50%).

Чистый долг составил 7,3 млрд $ против 2,2 млрд $ годом ранее.

Рост долга произошёл из-за выкупа 40,8 млн акций (около 30%) по 14 200 рублей за акцию.

Для компании текущие результаты являются рекордными за всю историю.

Мультипликаторы:

EV/EBITDA 6,1х

Долг к EBITDA – 1,9х.

Почему же я купил акции?

В позитивном сценарии выкупленные акции будут полностью или частично погашены, как это было в прошлых периодах.

Если вы откроете отчёты с 2006 года, то увидите, что компания планомерно уменьшала количество акций в обращении с пиковых 191,5 млн акций до текущих 133,6.

В 2016 году компания также выкупила примерно сопоставимый пакет акций и сразу же погасила их.

( Читать дальше )

Сбербанк опубликовал сокращенную годовую консолидированную финансовую отчетность в соответствии с МСФО за 2023 год и по состоянию на 31 декабря 2023 года

- 28 февраля 2024, 15:30

- |

Отчет Сбера, ожидаемо, сильный. В 2023 году единственное, что было далеко от нашего прогноза – это рост прочих операционных расходов. Но как пояснил на конференц-звонке Герман Греф, это по большей части разовое доначисление обесценения активов. Также порадовала динамика стоимости риска, в конце года удалось улучшить показатель.

На звонке также была подтверждена приверженность менеджмента к рекомендации по распределению 50% чистой прибыли на дивиденды.

( Читать дальше )

Идея сработала: Магнит вырос на 38% и дал дивидендами еще 7%. То ли еще будет!

- 28 февраля 2024, 14:13

- |

Заметку от 27 сентября о том, почему мы повысили рейтинг мы уже открывали ранее.

Сегодня мы открываем для всех еще один пост: Совпадают ли интересы Александра Винокурова с интересами миноритариев Магнита?

Полгода назад большинство участников рынка думали, что в Магните обязательно будет какой-нибудь «кидок», но мы постарались поставить себя на место мажоритария и постарались детально рассмотреть, в чем состоит его выгода. Данный анализ усилил нашу веру в то, что ситуация будет развиваться в положительном направлении.

Совокупно с конца сентября идея дала +45% к текущему моменту против +7% у индекса Мосбиржи полной доходности

❗️ Открытость и диалог – не простые слова для ЮГК: хотим прокомментировать новости про Светлинский горно-обогатительный комбинат (ГОК), входящий в состав нашего Уральского хаба.

- 28 февраля 2024, 13:42

- |

🔸 Светлинский ГОК продолжает работать на полную мощность и в штатном режиме.

🔸 Сообщения об остановке конвейера на Светлинском месторождении касаются одного из способов доставки руды на золото-извлекательную фабрику (ЗИФ). Основная часть руды доставляется на ЗИФ карьерными самосвалами.

🔸 Недавно на одном из участков Светлинского мы внедрили новое техническое решения – циклично-поточную технологию. Она позволяет дробить часть руды прямо в карьере и поставлять ее на ЗИФ по конвейеру.

🔸 Регулирующие органы остановили работу конвейера из-за отсутствия одной из экспертиз. Мы уже предоставили регулятору необходимую экспертизу и надеемся добиться возобновления работы конвейера в ближайшем будущем.

🔸 Данная ситуация не повлияла на работу Светлинского ГОК. Мы продолжаем добывать руду на Светлинском месторождении, доставлять ее на ЗИФ при помощи самосвалов и производить золото.

Ваш ЮГК

Опционные лайфхаки часть 2: пропорциональный колл-спрэд

- 28 февраля 2024, 11:13

- |

Добрый день!

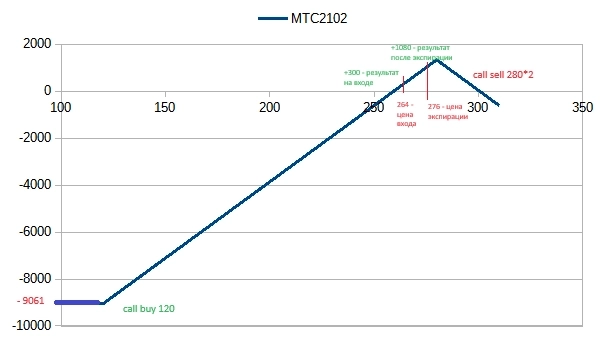

Сегодня рассмотрим одну из популярных стратегий в опционном трейдинге: пропорциональный колл-спрэд (в нашем случае бычий). Для примера возьмём стратегию, которую я использовал с МТС на месячных опционах с экспирацией 21/02/24 (график и таблица ниже).

( Читать дальше )

Погашение Шредингера. Владельцы еврооблигаций VEB-23 и GMKN-23 так и не получили номинальную стоимость при погашении

- 28 февраля 2024, 11:12

- |

Ассоциация направила обращение в Банк России с просьбой разобраться в ситуации неполучения инвесторами номинальной стоимости при погашении облигаций VEB-23 (ISIN: XS0993162683) и GMKN-23 (XS1589324075), а также проверить данные факты на предмет нарушения закона о рынке ценных бумаг и Регламента торгов Московской биржи.

Напомним, в Ассоциацию обратились частные инвесторы, приобретавшие данные бумаги незадолго до погашения и не получившие выплат. При погашении облигации были списаны, однако, денежные средства были получены не по всем бумагам, а купленным только до определенной даты. Списки держателей на выплаты составлялись ранее последнего дня торгов, в результате инвесторы приобретали только бумаги, но не следующее за ними право (на выплаты).

К сожалению, многочисленные обращения инвесторов и Ассоциации к эмитентам, брокерам и организатору торгов не приблизили инвесторов к разрешению вопроса. 🔹

SFIN: падение близко

- 28 февраля 2024, 10:34

- |

С начала года капитализация инвестиционного холдинга «ЭсЭфАй» (MOEX:SFIN), контролируемого семьей Гуцериевых, на ожидании погашения квазиказначейских акций и проведения IPO лизинговой компании «Европлан» выросла на 222% при росте IMOEX на 3,5% за аналогичный период.

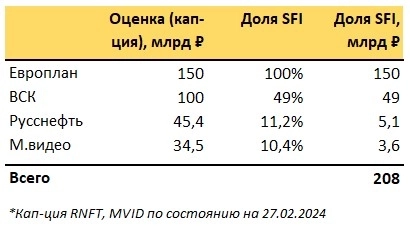

Капитализация SFI, которая на закрытие вчерашних торгов составляла 192 млрд ₽, приближается к стоимости долей в 4 основных активах, принадлежащих холдингу: 100% Европлана, 49% страховой группы ВСК, 10,4% М.видео, 11,2% Русснефти, которые суммарно можно оценить в 208 млрд ₽.

Европлан для целей вероятного IPO весной этого года оценили в 120-150 млрд ₽. ВСК по аналогии с торгуемым «Ренессанс Страхованием» можно оценить чуть больше, чем сумма собираемых страховых премий, которые в 2022 году составили 97 млрд ₽.

Оценка стоимости SFI по стоимости долей в основных активах, млрд ₽

5 апреля на собрании акционеров должно быть одобрено решение о погашении 61 400 786 квазиказначейских (55% от размещенных акций) акций, принадлежащего дочерней компании «ЭсЭфАй Трейдинг». Цена акций изменится при погашении, но это не должно повлиять на стоимость компании.

( Читать дальше )

ЦБ начал снова печатать деньги

- 27 февраля 2024, 15:42

- |

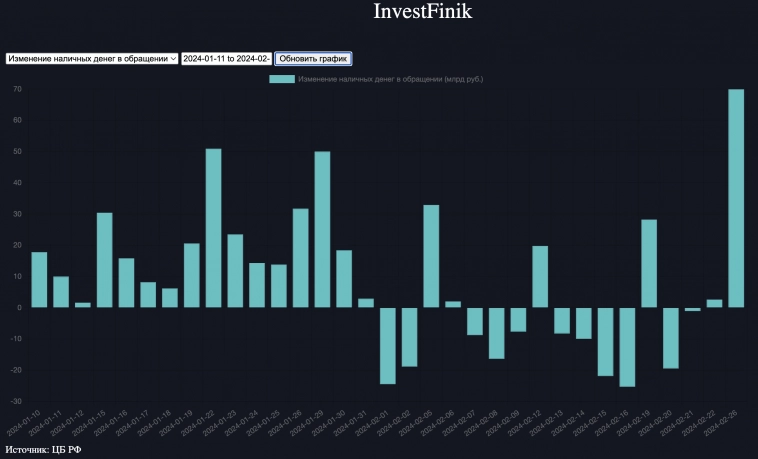

На протяжении почти всего февраля происходило систематическое изъятие денежных средств из системы(). Но вчера Банк России напечатал рекордный с начала года, не считая первый рабочий день года, объем денежных средств. В систему были направлены новые 69,9 млрд рублей.

Весь февраль регулятор то изымал, то вновь печатал наличные денежные средства, однако вчера сумма вновь созданных купюр наконец-таки привела к росту наличных средств.

Рост недежной базы (наличных денежных средств), если это носит постоянный характер, обычно приводит к увеличению стоимости финансовых активов и ослаблению курса национальной валюты.

Европлан - высокорентабельный бизнес

- 27 февраля 2024, 14:59

- |

Лизинговый рынок в 2023 году показал существенное восстановление, а что самое главное, может продолжить рост. По данным Эксперт РА, объем нового бизнеса автолизинга может вырасти с 1,8 трлн руб. в 2023 году до 3,1 трлн руб. к 2027 году. На этом фоне новость, которая прилетела к нам по Европлану, выглядит еще более интересной.

Напомню, что «Европлан» – крупнейший независимый лизингодатель на российском рынке с долей ~11%, принадлежащий холдингу ЭсЭфАй. Ранее ходили слухи, что руководство планирует провести IPO Европлана на Московской бирже, разместив свои акции на 10-15 млрд рублей, благо емкость рынка позволяет сделать это.

На днях организаторы IPO оценили бизнес в 140 млрд рублей, что ориентирует нас на P/E в 8-10. Такая оценка учитывает высокие темпы роста портфеля, доходность на капитал в 40% (выше, чем у банков), а также высокую достаточность капитала в 20%.

Причем хорошие уровни достаточности капитала позволят и далее наращивать объемы бизнеса двузначными темпами. По итогам 2023 года объем нового бизнеса вырос на 49% до 239 млрд рублей. Кол-во заключенных лизинговых сделок перевалило за 55 тысяч, прибавив 49%. Число клиентов достигло порядка 146 тысяч, а кол-во филиалов составило 85 шт. на конец 2023 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал