Избранное трейдера Hunter2k

W-8BEN Сбербанк. Инструкция

- 24 октября 2020, 20:14

- |

Наконец-то я успешно зарегистрировал форму W-8BEN в Сбербанке, для истории решил написать, как это было, может кому-то это актуально.

1. Нужно проверить, заполнен ли ИНН, если нет, то указать его.

Для этого открываем Сбербанк Онлайн, переходим в раздел брокерский счетов и нажимаем ссылку «Управление счетами».

( Читать дальше )

- комментировать

- 40.5К | ★88

- Комментарии ( 57 )

Потрфель Гуру Хренова – 20 лет спустя. Часть 2

- 14 октября 2020, 23:12

- |

Первая часть была здесь

Ну чо, давайте пройдемся по следующей части моего портфеля, который составлялся последние лет 20, и посмотрим, какие уроки долгосрочный инвестор может из этого получить

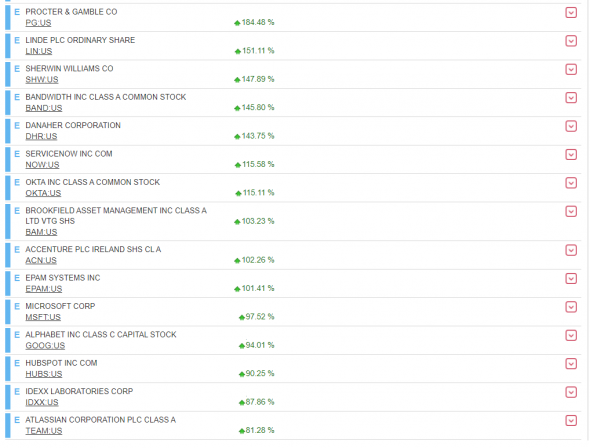

Procter and Gamble 184% — казалось бы, неплохой рост в 184 процента, но эти акции были куплены, если я не ошибаюсь, где то в 2002-м что ли году. Как подсчитать CAGR в таком случае? Переводим проценты роста в целое число (1.84), добавляем 1 и возводим полученное число (2.84) в степень 1/N, где N- это количество лет (18), после чего вычитаем обратно 1

Формула в экселе: =POWER(2.84,1/18)-1

Получается около 6% CAGR в год, плюс еще процента 2 дивидендов, всего 8%

Но в целом, конечно – это мало если вы хотите хорошего роста для портфеля. Но риск, конечно, при инвестициях в таких унылых эмитентов как PG, намного ниже

Linde PLC 151% — это компания, которая продает промышленные газы. Куплена кажется лет 10 назад. Тоже не супер какой рост, но зато стабильно. Это соответствует моей стратегии продажи лопат на золотом прииске. Самые стабильные бизнесы – это продающие расходники по долгосрочным контрактам, где стоимость продаваемых расходников является несущественной в структуре затрат клиента. При таком раскладе клиент подписывает счета и не парится поиском другого поставщика. CLTV очень высокий.

( Читать дальше )

☝️Привычка включать голову по 1 числам месяца

- 01 октября 2020, 12:11

- |

Сегодня 1 число месяца, а значит сегодня я занят весь день стратегическим и тактическим планированием.

Кто еще не делает так, попробуйте, очень полезное упражнение, может дать на интервале нескольких лет невероятные результаты.

Что лично я делаю по 1 числам?

👉считаю сколько заработал/потратил

👉вспоминаю о чем мечтаю и чего хочу добиться через 10-20 лет

👉ставлю цели на месяц

👉смотрю как исполнил то, что планировал месяц назад

👉думаю думаю и еще раз думаю, как при всем при этом добиться своих целей и сохранить гармонию, не перенапрягать психику

Однажды в вашей жизни наступит такое 1 число, когда вы посмотрите чего добились, и натурально кайфанете от того, что смогли сделать ЭТО.

p.s. сука, «запомни этот твит» ведь рано или поздно так и будет👍

Как правильно выбрать облигации?

- 29 сентября 2020, 09:24

- |

Сегодня я покажу, как можно выбрать облигации для своего портфеля с точки зрения их качества.

Базовая идея достаточно проста — кредитный рейтинг облигаций определяет уровень надежности эмитента/бумаги. Чем ниже рейтинг, тем выше должна быть запрашиваемая инвестором доходность, и на хорошо развитых долговых рынках, есть премии к каждому кредитному рейтингу. Но проблема такой оценки в том, что она не дает понимания в таком вопросе: «насколько оправдана именно такая премия?» А может она должна быть на 1 процентный пункт больше, или наоборот меньше.

Решение этой задачи предложил Джонкарт. О его методе оценке я уже писал в своей статьей "Корпоративные бонды под табу для частного инвестора!". Вкратце: основной сутью метода является представление ожидаемого потока платежей (у облигаций купона и погашения тела) в виде математического ожидания, которое учитывает вероятность дефолта в каждом году. Оценка облигаций методом Джонкарта позволяет существенно легче сравнивать между собой облигации с разным кредитным рейтингом опираясь не только на потенциальную доходность, но и риск дефолта.

( Читать дальше )

Портфель на 10 000 000 р. Цель достигнута!🔥

- 28 сентября 2020, 14:24

- |

Цель создать портфель 10 000 000 руб.

Это 16-ой отчёт. Предыдущий можете посмотреть здесь.- Цель создать портфель на 10 000 000 руб.(выполнено!);

- старт дан 25.07.2017;

- ориентировочный план акции, облигации, валюта;

- портфель пополняю постоянно, по мере возможности.

- Текущая стоимость портфеля: 10 421 000 руб.

- текущая прибыль с начала инвестирования: +1 310 000 руб.;

- текущая доходность годовых: +10%

- времени с начала инвестирования: 3 года 2 месяца 3 дня.

В самом первом посте в 2017 году я думал что это займёт 7 лет, получилось даже быстрее. Что дальше? Дальше продолжу увеличивать инвестиционный портфель. Какая цель? Цель есть, но озвучивать её не хочу пока.

Будешь ещё писать? Не знаю, возможно это последний пост. Что-то сюда написать, это для меня в напряг. Если вдруг возникнет такое желание, то напишу…

( Читать дальше )

Совкомфлот IPO

- 27 сентября 2020, 00:53

- |

Первое.

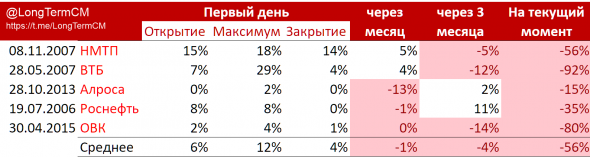

Для начала посмотрим на немногочисленные примеры размещений государственных/около государственных компаний. Хотя в целом это и так все знают, мы всё же покажем для наглядности. В таблице представлена доходность к цене IPO, всё пересчитано в долларовом выражении:

Стоит, однако, заметить, что мы не учитывали дивидендные выплаты, поэтому это неполная доходность.

Также из этих размещений у АЛРОСА акции по факту уже торговались на рынке до так называемого IPO, поэтому их динамика просто сошлась к оценке IPO, и мы просто видим около нулевые значения в первый день.

Стоит также учитывать, что 2006 и 2007 года были совершенно иными с точки зрения инвестиционного климата в России, и даже в мире. Иными в лучшую сторону. С другой стороны, сейчас имеется повышенный энтузиазм со стороны розничных инвесторов.

( Читать дальше )

Газпром. Отчет за 2 квартал. Моя маленькая шпаргалочка инвестора

- 07 сентября 2020, 16:07

- |

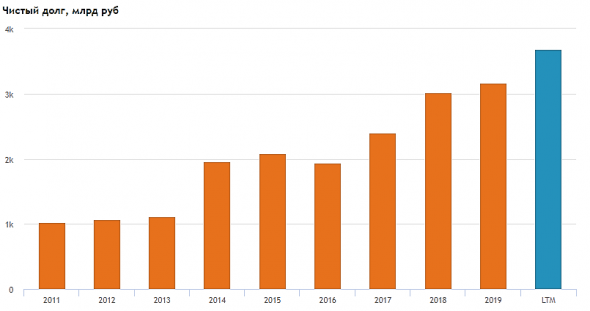

Долговая нагрузка у Газпрома рекордно высокая. Уже доплатились дивидендов в долг до DEBT/EBITDA почти=3. Идет геополитическое давление.

С другой стороны, Газпром сейчас в ситуации хуже быть не может. А значит, и акции, возможно, дешевле не бывает. Но я не уверен. Я бы сказал 50/50. Див.доходность средняя 2020-2021 пока вырисовывается в районе 5% годовых.

В целом на что мы можем рассчитывать в Газроме? Что ситуация их хуже не бывает вернется к нормальной.

1. объемы поставок в европу восстановятся

2. цены восстановятся

НО...

2 года назад цена газа была $250, объем на экспорт был 250 млрд м3

FCF=500 млрд руб, а цена акций даже выше 160 руб особо не поднималась.

Позитивным отличием на этот раз может быть что?

✅курс рубля ниже

✅ставки ниже

✅к 2022 перейдут на 50% дивидендный payout

Меня как долгосрочного инвестора беспокоит, что конъюнктуру колбасит, а вот бизнес как таковой не развивается в пользу акционеров. То тема с газификацией всей страны, то очередной инвест-проект на $20 млрд придумают.

Все что надо знать про Газпром:

с 2013 года долг вырос с 1 трлн до 3,7 трлн, то есть на 2,6 трлн руб.

дивиденды за это время выплачены 1,66 трлн руб.

https://smart-lab.ru/q/GAZP/f/y/MSFO/net_debt/

( Читать дальше )

Почему при росте курса доллара прибыль экспортеров падает и плохо ли это для инвестора

- 02 сентября 2020, 20:24

- |

Как видно из отчетов экспортеров за 1-ое полугодие 2020 их прибыль в рублях сильно упала, хотя курс доллара вырос (за одну и ту же сумму выручки в долларах можно получить больше рублей). Почему же падает прибыль при росте курса доллара, и что это означает для инвестора, — рассмотрим далее.

( Читать дальше )

Будет ли новый цикл роста в Emerging Markets?

- 25 августа 2020, 15:10

- |

Моя статья в ДОХОДЪ про цикличность Emerging Markets.

Пункт назначения: 2030 год.

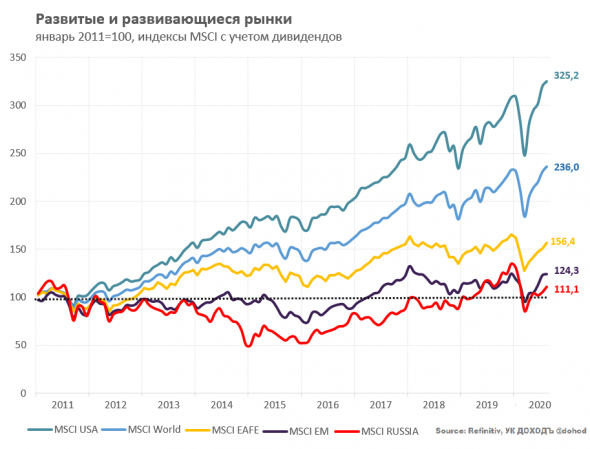

Последнее десятилетие рынки акций развитых стран (Developed Markets, DM), и главным образом, рынок США, показывали опережающий рост относительно рынков развивающихся стран (Emerging Markets, EM), а также индексов сырьевых товаров. Кроме того, стоимостные инвесторы по всему миру терпели поражение перед инвесторами в «компании роста».

С 2011 года по сей день мы наблюдаем расхождение между рынками Emerging Markets и Developed Markets. Индекс развитого рынка MSCIWorldпринес инвесторам +136% (индексы учитывают дивиденды) против MSCI EM с результатом +24,3% и MSCI Russia лишь +11,1%.

Отметим, что существенный вклад в результат индекса развитых стран внесли акции США: MSCI USA с феноменальным результатом +225,2% относительно индекса

( Читать дальше )

На рынке микропроцессоров становится все интереснее: почему делать ставки нужно не на AMD, а на Intel

- 21 августа 2020, 12:22

- |

Как утверждают специалисты, на срезе человеческого волоса можно разместить примерно 1,5 млн современных транзисторов, сделанных по 7-нанометровому техпроцессу. Это в четыре раза больше, чем в процессоре Intel 4004 1971 года производства.

В данный момент только TSMC (Taiwan Semiconductor) и Samsung в массовом производстве применяют 7-нанометровые микропроцессоры, в пилотных чипсетах — 5-нанометровые, а также работают над внедрением 4- и 3-нанометровых техпроцессов.

Какие прогнозы?

По прогнозам, в 2020 году продажи микропроцессоров в мире превысят $433 миллиарда (+5,9% год к году):

Объем рынка полупроводников в мире с 1987 по 2021 год (в миллиардах долларов США). Источник: Statista

Аналитики PricewaterhouseCoopers (PwC), международной компании в области консалтинга и аудита, оценивают, что до 2022-го ежегодные среднегодовые темпы роста (здесь и ниже CAGR) рынка полупроводников составят:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал