Избранное трейдера Gasm

Алгоритмизация трейдинга

- 19 марта 2018, 17:50

- |

Приветствую!

В данной статье хотелось бы рассказать о недавнем опыте процесса алгоритмизации ручной торговли.

Немного предыстории. Пришел человек с желанием сделать робота из серии, имею желание, но не имею возможности (не могу программировать). Ну это довольно распространенное явление. Суть алгоритма не такая и сложная для трейдера, НО обьяснить программисту, который не имеет опыта трейдинга — довольно таки сложно, имхо.

Собственно обычно, даже «гури» рынка, не всегда могут обьяснить принцип своей торговой системы (ну кроме великих обучателей, которые легко могут обьяснить что покупать нужно дешевле, а продавать дороже!)

С чего же начинать процесс описания системы, в таком случае?

Как мне кажется, необходимо следовать простым правилам

1 не врать самому себе (если данный алгоритм не приносит в ручной торговле 50% в месяц, естественно цифра условная, то и после алгоритмизации не стоит ожидать большого профита)

Лично для меня это самый важный пункт в процессе алгоритмизации.

2 Делать для себя заметки, максимально детализируя принцип принятия решения о входе.

Помимо того, что мы рисуем индикаторы и каналы, на которые ориентируемся в торговле, всегда присутствует множество факторов, особенно если трейдинг активный, внутредневной. Это и время в которое мы торгуем и не торгуем, личные ощущения (ну например цена слишком сильно выросла или слишком сильно упала для данного инструмента и мы приняли решение «ловить падающий нож»), новости, «коррелируемые тикеры (ну например нефть подросла, бакс упал и мы решили срочно пора покупать ртс), плотность в стакане (возможно), накопление кластера (»аля volfix"), усреднение убытка (желание не закрывать своего лося, а тянуть неизбежное) и тд и тп. Реально лучше описывать абсолютно все детали. Чисто теоретически алгоритмизировать можно практически все, от слов, все покупали и я решил купить.

3 Описать личный мани и риск менеджмент (если такой имеется)

После этих довольно не сложных шагов уже начнется выжимка алгоритма. Тут есть два пути. Первый — это все описанное абсолютно все, реализовать, и потом методом проб и ошибок отсекать то, что делает результат только хуже (так как анализом уже совершенных сделок, редко какой трейдер занимается). Второй же путь обратный, начинать реализацию от основного сигнала, и в дальнейшем наращивать дополнительные условия (удобнее всего делать в виде настроек, для того чтобы было проще ту или иную настройку вкл/выкл).

Естественно в дальнейшем будет огромное количество изменений и дополнений в алгоритме потому тут или уж нанимать постоянного программиста себе или упереться и научиться самому(правильнее имхо)

Цель, автоматизации алгоритма, не всегда сводится к тому, что робот торгует, а я кайфую на островах. Нет, это абсолютно не так, и если перестать анализировать рынок то довольно быстро упираемся в отсутствии идей трейдинга. Чаще всего сталкиваюсь с тем, что вроде бы у человека есть алгоритм, но это по большей части «теоретический трейдинг», то есть когда основной заработок только в теории. Далее после алгоритмизации и анализа результата сводится или к разочарованию (что тоже не плохо, ведь лучше разочароваться так, чем после слива денег) или к более правильному выходу — совершенствованию системы, в плоть до полного отказа от первоначального алгоритма и рождению нечто нового!

Понятно что в случае с совершенствованием системы, процесс бесконечен, но что делать если разочаровались в алгоритме? Хоть и субьективно, но все же, по моему опыту, большинство трейдеров просто уходят с рынка, после разочарования. Единственно что могу посоветовать — делайте перерывы в торговле с изучением нового для себя, новый софт, новые «индикаторы», новые методы и тд.

Теперь к конкретному примеру, с которым ко мне пришел человек. Суть в двух словах — ловить импульс рынка, выходить когда встретили сопротивление (объемы накопленные в кластерах) или по стопу. Конечно это упрощенное изложение, но не могу же чужие секреты расскрывать (хоть секретов и нет, но все же не этичненько)

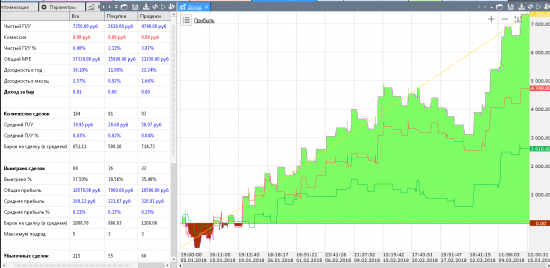

В целом для внутредневного трейдинга алгоритм довольно нормальный. Не топчик, но как к минимум потенциально интересный. На данном этапе осталось только управление размером позиции доделать и будет уже интереснее результаты, но пока что дела обстоят так:

Тут результаты по rih

( Читать дальше )

- комментировать

- 8.2К | ★18

- Комментарии ( 23 )

Облигационный портфель "Денежный поток". Часть 2: Корпоративные облигации. Для ИИС. Оправданы ли риски?

- 13 марта 2018, 00:04

- |

update: добавлны доходности каждой облигации к погашению/оферте.

В работе с корпоративными облигациями добавляется множество других нюансов:

1. Риск дефолта эмитента (ВАЖНО!), зачастую — очень трудно или неадекватно оцениваемый (в т.ч., из-за несоблюдения эмитентом стандартов раскрытия информации).

2. Наличие оферт, большое количество амортизационных выпусков. Затрудняет расчеты и отслеживание.

3. Налогообложение купонов (ВАЖНО!), зависящее от даты гос.регистрации выпуска (до 2017 — налог 13%, после 2017 — купоны по корпоратам налогом не облагаются, за исключением превышающих ключевую ставку (КС) на 5% и более; но тогда действует не 13%, а 35% с превышения… в общем, в эти дебри лучше не лезть, тем более, что с доходностью более 5%+КС торгуются только очень рискованные бумаги).

( Читать дальше )

Облигационный портфель "Денежный поток". Часть 1: ОФЗ. Для ИИС первого типа.

- 12 марта 2018, 21:44

- |

UPDATE после комментария Максима: есть вариант портфеля с дюрацией 3.52 года и купонной доходностью 6.84%. Получается двумя заменами: 26212 на 26211 и 26225 на 26214.

update 2: добавлны доходности каждой облигации к погашению.

Постановка задачи

Создать портфель из максимально надежных инструментов для стратегии «почти» пассивного инвестора, с необходимостью не более чем раз в месяц открывать терминал и/или подавать одно голосовое поручение.

Срок: 3 -6 лет (среднесрок).

( Читать дальше )

мой список мест откуда брались алго идеи

- 01 ноября 2017, 11:15

- |

Решил выложить все источники инфы и идей по алго и трейдингу которыми пользовался, так как недавно появлялся такой вопрос.

Мне абсолютно не жалко, и ничего не зажал, может просто не всё сразу вспомнил и лень вспоминать.

На чтение и исследования потрачено несколько лет фултайм работы и чтобы кто-то сделал роботов лучше то ему скорее всего придётся потратить времени и сил ещё больше, но и я ведь тоже на месте не сижу, поэтому конкуренции особо не боюсь.

( Читать дальше )

Нюансы алготорговли

- 26 июля 2017, 21:12

- |

Работа над ошибками...

Хотелось давно написать об ошибках в алгоритмической торговле.

Скажу сразу-есть ли у вас робот или вы торгуете руками алгоритмы, ниже написанное касается и того и другого случая.

В такой торговле есть некие нюансы, которые стоит осветить...

Способ заработка. Есть несколько способов зарабатывания денег на бирже- следование тренду, контртренд, и количественные стратегии.

Системы следования тренду зародились давно и показывают на трендовых рынках впечатляющие результаты.

Это оптимальный вариант для начинающего алготредера, всего лишь нужно выбрать трендовый рынок и протестировать стратегию...

Большинство алготрейдеров выбирает путь следования тренду. На это есть причины- тренды длительны и сломать сильный тренд достаточно трудно.

Можно выбирать разные варианты страт- пробои, пересечение МА, Болинджеры и прочее, главное ТЕСТ. У вас должно быть положительное матожидание, т.е. прибыль за минусом комиссий от сделок.

Лучший вариант если у вас % выигрыша >50 и фактор восстановления >2-10, это влияет на психику при больших суммах.

Тестировать можно в любой проге Велслаб, Тслаб, Амиброкер, Метасток...

Меньшинство( по личной статистике) выбирает котртрендовые стратегии, на рынке акций это стратегии, основанные на продаже акций в шорт. Но здесь нужно иметь ввиду, что это крайне затратная стратегия. Здесь вы платите % за шорт в отличии от трендовых стратегий. К тому же исторически акции долго растут и быстро падают, и поймать момент падения крайне сложно.

Отдельно нужно упомянуть стратегии, которые можно использовать не часто, но точечно. Эти стратегии используют дивидендные гэпы. Как пример-покупаем после гэпа-откуп по цене отсечки. Надо иметь свободный кэш на просадку, которая будет ТОЧНО. Плюс вам понадобится терпение, чтобы закрыть сделку в плюс.

Теперь о вопросе реинвестирования прибыли при положительной торговле и уменьшении сайза при отрицательной.

Для реинвеста можно использовать метод оптимальной F или критерий Келли, об этих методах можно почитать или в википедии или в словаре смартлаба… мне ближе Келли.

Другой метод для реинвеста, более простой- увеличивать сайз каждый квартал при положительной торговле. При квартальных просадках не менять сайз если у вас система с положительным матожиданием.

Есть отдельный класс систем- количественные системы со стопом по времени, это низкочастотные торговые системы, в основном с удержание позиции больше одного дня.

К этому классу систем стоит отнести идеи Новогоднего ралли ( если к октябрю актив вырос на N%-покупать, продажа в конце декабря), систему НДПИ… Автор Анотолий Уткин anatoly-utkin.livejournal.com. Эти стратегии очень просты в реализации и доступны начинающим.

Лучше всего если у вас будут в портфеле системы всех этих трех классов, высокочастотные стратегии оставим за строкой.

Торговля портфелем систем избавит вас от глубоких просадок при должном выборе систем и активов.

Теперь о нюансах.

Проскальзывания. Это в бэктестах не проверишь. В лучшем случае вы можете задать закрытие позиций по рынку по клозе минуты, если алгоритм не HFT… Придется проверять в реальной торговле. В стоп-приказах, если у вас много контрактов, попробуйте разные проскальзывания, 10-20-30-50 и т.д. пунктов. Ведите статистику, что где и как. Особенно в 10-00. Иначе можно ОЧЕНЬ много денег отдать на этих проскальзываниях.

В общем все. Из нюансов еще момент-если ваша позиция в минусе на клозе, то лучше не переносить позу. Но это кому как удобно, а риски сократить можно.

Всем удачи!

Опыт трейдера и его ФИЛОСОФИЯ 13 (Вывел прибыль - спи спокойно!)

- 08 мая 2017, 06:38

- |

Торгую без плеча и шорта, только от лонга, дивидендные акции ММВБ, усредняюсь (пересиживаю убытки в том числе). Доходность по этому году +7,15%. Депо в двух акциях на 87% — минимум диверсификации — максимум эффективности)). А вот и график доходности:

(на графике доходности учтены все налоги и комиссии, отмечены значимые дивидендые отсечки, а соответственно гепы, в которых я участвовал, но не учтены все выведенные дивиденды)

Всех с Днем Победы и удачи!

p.s. А знаете, почему у меня фондовая биржа ассоциируется со стабильностью, уверенностью, с будущими доходами, с хорошим здоровым сном, и тому подобное, а никак не с убытками? Конечно не потому, что я торгую без плеча и шорта, только от лонга дивидендные акции ММВБ, усредняюсь и пересиживаю убытки, хотя конечно и это тоже, а потому, что я из года в год, на протяжении 9 лет, вывожу прибыль полученную в виде дивидендов от акций, которые я могу держать длительное время, а также часть прибыли полученную от положительной разницы (удачных спекуляций) в курсовой стоимости каких-либо других акций, которую я тоже вывожу только через текущие дивидендные отсечки.

( Читать дальше )

Обзор книги "Компьютерный анализ фьючерсных рынков" (Чарльз ЛеБо, Дэвид В. Лукас)

- 19 декабря 2016, 16:28

- |

Правда о "черепахах"

- 29 марта 2013, 11:37

- |

«Торговые записи показывают, что, например, Джеймс ДиМариа (James DiMaria) заработал в 1985 году 74%, в 1986 — 132%, 1987 — 97% и в 1988 —31%. Выдающийся результат, не так ли? Однако, что более интересно, другие Turtles показали близкие результаты. Поль Рабар (Paul Rabar) принес соответственно 71%, 98%, 90% и 63%, Лиз Чевал (Liz Cheval) — 52%, 135%, 178% и 125%, Джери Паркер (Jerry Park- er) — 129%, 125%, 39% и 49%. И это еще не самые успешные результаты! Куртис Фэйв (Curtis Faith) заработал за четыре с половиной года работы на Денниса 31 млн $. Сам Куртис считал, что его более успешные, ч ем у других Turtles, действия связаны с тем, что по своей молодости, а ему было тогда лишь 19 лет, не испытывал страха.»

В-общем, «картина маслом». Прямо как из советской песни: «Мы рождены, чтоб сказку сделать былью!». Но при внимательном «разборе полетов» выясняется куча «но».

Откуда мы знаем эти цифры? Ну, во-первых, из популярной книги одного из участников Куртиса Фэйва «Путь черепах», об этом же пишет и более независимый исследователь «черепах» Майкл Ковел «Черепахи-трейдеры: легендарная история, ее уроки и результаты». Последняя книга написана с явной симпатией к проекту, но при этом содержит огромное количество статистического материала, на который можно взглянуть и «под другим углом» и этот взгляд, как ни парадоксально, развевает миф абсолютной успешности проекта.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал