Избранное трейдера Falcone

Чего мы требуем от эмитентов облигаций? И почему нормальных эмитентов днем с огнем?

- 31 мая 2019, 08:53

- |

Какие требования мы предъявляем к эмитентам облигаций?

#колумнистика #эмитенты #нашевсё

• Есть базовые требования:

o Компания должна быть прибыльной в течение последних хотя бы 3 лет.

o Совокупный долг не должен превышать половины выручки/совокупного дохода.

o Годовая выручка должна быть не ниже 300 млн.р.

o Облигационный долг, по итогам размещения выпуска, не должен превышать 70% всего портфеля заимствований эмитента.

• Далее – оценочные категории:

o Рукопожатность менеджмента и бенефициаров.

o Реалистичность финансовой модели в расчете на обслуживание и возврат долга.

o Достаточность и качество собственного капитала (стараемся не иметь дела с компаниями, чей капитал в сравнении с долгом ниже 20% и не станем работать с компаниями, основной капитал которых – нематериальный).

o Требования к структуре владения и управления активами эмитента (в России нередки случаи, когда прямыми владельцами активов являются бенефициары бизнеса, в обход самой компании, или руководителями – номинальные лица; все это – гарантия отказа выводе на биржу).

( Читать дальше )

- комментировать

- 1.1К | ★7

- Комментарии ( 10 )

Как я переводил ценные бумаги из "Открытия" в ВТБ

- 29 мая 2019, 08:07

- |

В «Открытии» у меня было два портфеля — ИИС и обычный. Основной причиной решения о переводе ценных бумаг между брокерами для меня стало желание объединить портфели в одном месте, а толчком послужило изменение стоимости депозитарного обслуживания в «Открытии» с 10 до 175 рублей в месяц.

Процесс перехода для меня происходил следующим образом. Для начала в «Открытии» я продал небольшие пакеты ценных бумаги и те бумаги, которые принесли убыток и от которых я уже давно планировал отказаться. Также продал прибыльные бумаги, стараясь, чтобы прибыль по ним примерно скомпенсировала убыток по остальным проданным — таким образом я планировал снизить налогооблагаемую базу при выводе средств. В итоге стоимость налога для меня составила всего 345 руб.

При этом я одновременно откупал в ВТБ те бумаги, которые все-таки желал оставить. Получилось откупить все по цене ниже продажи, кроме двух бумаг, которые я купил по той же цене, что и продал. Таким образом, стоимость переноса бумаг для меня фактически оказалась равной комиссии за продажу-покупку.

( Читать дальше )

Полезные ссылки для работы с облигациями

- 26 мая 2019, 22:27

- |

smart-lab.ru/q/ofz/

blozhik.herokuapp.com/services/bonds

bonds.finam.ru/

navigator.raiffeisen.ru

www.dohod.ru/ik/analytics/bonds/

www.banki.ru/investment/search/

www.rusbonds.ru/compare.asp

ru.cbonds.info/

Поиск глобальных облигаций

en.boerse-frankfurt.de/bonds/bonds-finder

www.boerse-berlin.com/index.php/Bonds

markets.businessinsider.com/bonds/finder

finra-markets.morningstar.com/BondCenter/Screener.jsp

Калькулятор

en.boerse-frankfurt.de/bonds/yieldcalculator

Российские кривые доходности

smart-lab.ru/q/ofz/

ru.cbonds.info/bondmaps/

moex.com/ru/marketdata/indices/state/yieldcurve/

www.moex.com/ru/marketdata/indices/state/g-curve/

Мировые кривые доходности

stockcharts.com/freecharts/yieldcurve.php

ru.investing.com/rates-bonds/usa-government-bonds

www.gurufocus.com/yield_curve.php

Информация о дефолтах

https://www.moex.com/ru/listing/emidocs.aspx?type=4

МОСКОВСКАЯ БИРЖА ДОРОЖЕ 75 Р./АКЦИЯ НЕ ИНТЕРЕСНА: РОСТ ЧИСЛА ЧАСТНЫХ ИНВЕСТОРОВ НЕ ДОЛЖЕН ВВОДИТЬ В ЗАБЛУЖДЕНИЕ.

- 24 мая 2019, 19:49

- |

Не буду плотно засорять своими постами ленту сайта, опубликую последний на сегодня. Данный текст был написан 28.04

СНИЖЕНИЕ ПРОЦЕНТНЫХ СТАВОК СПОСОБСТВУЕТ РОСТУ НОВЫХ УЧАСТНИКОВ, УВЕЛИЧИВАЯ КОМИССИОННЫЕ ДОХОДЫ, НО ПРИ ЭТОМ ПРОИСХОДИТ СНИЖЕНИЕ ПРОЦЕНТНЫХ ДОХОДОВ, КОТОРЫЕ СОСТАВЛЯЮТ ПОЧТИ ПОЛОВИНУ ОПЕРАЦИОННОЙ ПРИБЫЛИ.

Как и для многих финансовых компаний, «хлебные времена» высоких процентных ставок позади. Во время пика процентных ставок, по итогам 2015 года Московская биржа показала 27 млрд. процентных доходов. После того, как ЦБ РФ перешел к процессу снижения ключевой ставки, доходы МБ по данной статье стали стремительно сокращаться (рис. 1). Вместе с этим достаточно активно стало расти число частных инвесторов (рис.4), а это логично привело к росту комиссионной прибыли. Проблема состоит в том, что многие частные инвесторы, выбирая акции МБ в качестве объекта для размещения капитала, совершенно не знакомы со структурой доходов компании и наивно полагают, что линейный рост числа участников с достижением «сакральной» цели в 3 млн. инвесторов приведут к переоценке стоимости акций, ибо произойдет значительное увеличение комиссионных доходов самой компании. Это глубочайшее заблуждение: снижающиеся процентные ставки действительно стимулируют население искать альтернативу пассивному размещению собственных средств, вынуждая выходить на рынок капитала. Данное обстоятельство увеличивает комиссионные доходы Московской биржи, но это лишь компенсирует снижение процентных и прочих финансовых доходов. На рис. 1 вы можете проследить эту закономерность и осознать, что потенциал для роста чистой прибыли (рис.2) у МБ крайне ограничен.

( Читать дальше )

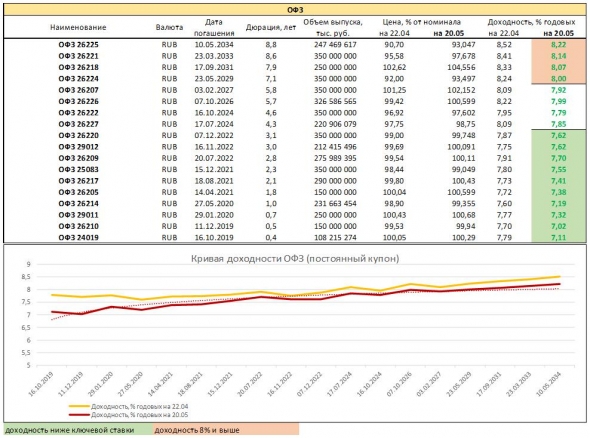

ОФЗ пора упасть (срез доходностей облигаций госсектора)

- 22 мая 2019, 08:16

- |

Вчерашнее сообщение главы долгового департамента Минфина Константина Вышковского, опубликованное Reuters, отразилось в бурном росте котировок ОФЗ. Чиновник указал на то, что Минфин «будет плавно снижать объем предложения на аукционах ОФЗ в связи с перевыполнением программы заимствований». Это главный сигнал, остальные, в т.ч. про то, что вряд ли доля нерезидентов – покупателей ОФЗ продолжит расти, оценочные и не так важны.

• ОФЗ нужны всем. Скажи эту фразу полгода назад – подняли бы на смех.

• Рынок пользуется максимальным спросом в периоды своей максимальной же дороговизны. Многочисленные эксперты в таких исторических моментах видят, в основном, светлое будущие и новые ценовые горизонты. Еще более провоцируя спрос к приходу на рынок здесь и сейчас. Но рынок очень быстро закладывает в цену любые ожидания. А затем спрос успокаивается, цены проседают.

• Слишком похоже, что сейчас в секторе ОФЗ именно это мы и наблюдаем. Так что 5% минуса по 10-летним облигациям – пусть возможное, но нормальное и ближайшее продолжение истории.

( Читать дальше )

FAQ по купле продаже битков в мск.

- 14 мая 2019, 18:07

- |

Для начала знакомимся с обзорной статьёй осени прошлого года

www.vedomosti.ru/technology/articles/2018/09/10/780482-kupit-kriptovalyutu

Все это реально, я всех фигурантов знаю лично, но способ изложенные там не самый чистый и безопасный

Есть более интересные, можете потихоньку начинать плюсовать))

----

Всем привет!

Очередное собрание клуба «Бэнкинг по-русски» объявляю открытым.

Тема дня «Как продать Биткоины с минимальными правонарушениями».

сформулирую ее именно так, ибо совсем ничего не нарушить будет достаточно сложно.

как я писал недавно в коментах:

По мне так, Bitcoin это лишь транзакционный инструмент.В основном для обхода китайцами валютных ограничений в своей стране. Тренд спроса задаётся оттуда. Ну остальной мир контрабандистов и оптимизатор ов периодически вносят свою лепту. Заходить и выходить в биток проще простого, через кэш....

Поэтому мы и будем рассматривать потенциальных покупателей нашего битка именно в этом сегменте.

( Читать дальше )

Основы (торговля волатильностью)

- 14 мая 2019, 10:31

- |

Продолжим наши изыскания. В прошлый раз мы строили каналы и смотрели ошибки. Сегодня мы учтем все и найдем безошибочное решение. Или как из ошибок сделать деньги

Для этого нам надо ввести такое понятие как время. Это важно. Ведь вам надо получать прибыль точно так же как зарплату. Примерно один раз в месяц. Что бы кормить семью и себя. Хотя бы один раз в месяц. А месяц это 21 день. Возьмем файл, лист «расчет погрешности».

Файл https://cloud.mail.ru/public/3jqo/7axdZ44JT

Нам надо ввести такой простенький инструмент как опцион. В черной рамке его расчет. В общем, принцип простой. БА ходит, ходит и из точки А приходит в Б. Ровно на столько, на сколько прошел БА. Было 100, стало 110, опцион стал дороже на 10. За это, в самом начале, оплачивается премия. Главное, что бы это премия не оказалась выше изменения БА.

Премия тоже штука простая. Надо капитал (текущую цену) умножить на 0,39 и умножить на СКО за период обращения опциона. В нашем примере я вял два опциона пут и колл (стреддл, так что умножить на два), а СКО посчитал с приращений цены. В общем, все равно, откуда его брать, так как берется оно от балды. При пересчете (F9) я вижу начальную цену стреддла, фин рез стреддла, а так же я подставил экви стратегии наших уровней. Суммарно это и будет цена конструкции ФР (ФинРез).

( Читать дальше )

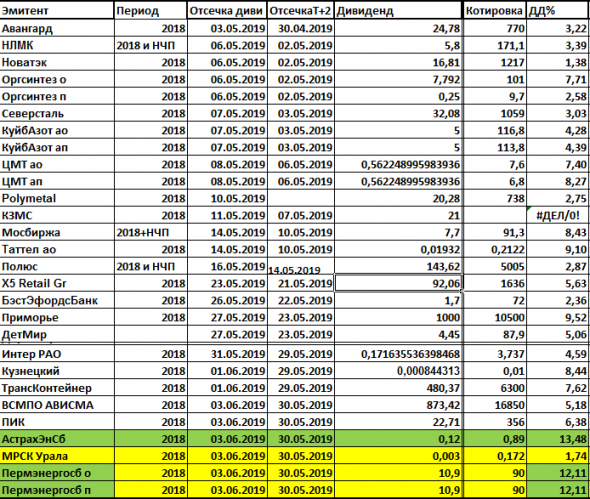

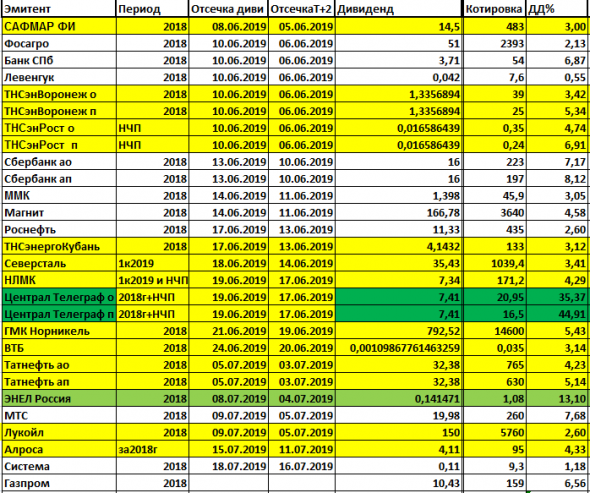

дивиденды2019 и конференция Смартлаба

- 28 апреля 2019, 20:27

- |

За 2017 год в 2018 году выплатили дивиденды по 126 акциям( и АО и АП). На сегодняшний вечер мы знаем размеры дивидендов за 2018 год по 59 акциям. То есть примерно половину общего количества.

Ещё половину нам предстоит узнать.

( Читать дальше )

Вопросы про хранение денег в западных банках гражданами РФ.

- 24 апреля 2019, 03:34

- |

Суммы небольшие, в пределах минимально допустимых, порядка 10 000.

Для евро — Saxo Bank, для долларов — Interactive Brokers.

Как здесь кто-то написал, желательно хранить валюту в банке той страны, где её печатают, поэтому написал именно так.

Есть ли подводные камни?

Например, взимание штрафов или специальный сбор для тех, кто не торгует, трудности с банкоматами и с переводами ( вроде сутки для перевода в рос. банки ) или конские комиссии при переводах?

Украина. Выборы. Весёлые картинки и поп-корн

- 24 апреля 2019, 02:26

- |

Зеленский победил с 73,32% голосов, у Порошенко — 24,45% по данным обработки ЦИК Украины 100% электронных протоколов.

Свежеиспечённого гетьмана всея Укры уже поздравили все страны, кроме РФ. Мы взяли паузу по признанию этих выборов, мол, сначала посмотрим на дела нового гауляйтера презика, а потом примем взвешенное решение. Разумно.

А вот карта голосования, на которой виден полный разгром Пэдро (он победил только в одной области — Львовской):

Петя, Петя-петушок, алкогольный запашок… В общем, всё это выглядит примерно так:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал