Избранное трейдера FARAON

Европа впервые закупила столько же СПГ, сколько российского газа

- 07 февраля 2020, 19:59

- |

Год назад российский газ опережал сжиженный вдвое: в январе 2019-го «Газпром» продал 15 млрд кубометров, а виде СПГ на рынок поступило 7,7 млрд.

Но с тех поставки СПГ выросли на 30%, а экспорт «Газпрома» упал катастрофически — на 33% год к году. В результате уровень использования регазификационных терминалов превысил 50% (против 45% в среднем в прошлом году).

Европейский рынок продолжает тонуть в избытке газа, который уже обрушил цены до уровня, близкого к точке рентабельности «Газпрома». На крупнейших газовых хабах — британском NBP и нидерландском TTF — спотовые контракты в течение января продавались в среднем по 4 доллара за млн БТЕ (британских тепловых единиц). К концу месяца котировки просели до 3,5-3,7 доллара, что эквивалентно 120-130 долларов за тысячу кубов.

( Читать дальше )

- комментировать

- 4К | ★3

- Комментарии ( 30 )

На чем обрушился фондовый рынок под конец этой недели?

- 07 февраля 2020, 18:44

- |

Но сразу же после позитивного открытия рынка в четверг утром, на него вернулись массивные продавцы.

На самом деле, я бы обратил внимание на один график, который довольно многое объясняет. Это график отношения индекса РТС и нефти. Последний раз, наш рынок был так высоко относительно нефти в 2008 году.

Конечно тут есть нюансы. Масса нюансов. Но я сознательно предельно упрощу картинку.

Как вы видели, в январе нефть совершила мощное движение вниз. Последний раз, когда нефть стоила столько, сколько сейчас, индекс РТС был ниже 1100 пунктов.

( Читать дальше )

Инвесторы избавляются от «китайского риска» − плохой знак для рынка в целом

- 06 февраля 2020, 12:19

- |

В расчет CEI входят акции 25 торгующихся в Штатах крупнейших компаний, у которых на Поднебесную приходится как минимум 15% выручки. При этом вес той или иной компании в индексе пропорционален как раз доле китайских продаж в общей выручке.

Как видно на графике ниже, CEI начал снижаться после того, как США и Китай подписали предварительное торговое соглашение. Причем падение резко усилилось на фоне распространения нового смертельного коронавируса в КНР, который постепенно парализует экономическую жизнь страны и грозит китайской экономике «жесткой посадкой». Многие компании уже сообщили об остановке расположенных в Китае заводов и закрытии розничных магазинов.

( Читать дальше )

ОПЦИОНЫ РТС, МОЖЕТ БЫТЬ ПОЛЕЗНО...2

- 06 февраля 2020, 11:38

- |

Особенно молодые! Кто-то даже сохранил себе. Может быть полезно! Т.к. всё идёт почти в режиме реального времени))

Кстати, вот 1-я часть: https://smart-lab.ru/blog/592335.php

Продолжаю.

Что сделал вчера вечером:

На случай Сценария №1 купил по 5к коллов 160000 (по 50) и 162500 (по 20) с экспирацией сегодня (06.02.20).

Решил продать 157500 пут с экспирацией сегодня (06.02.20) 10к по 1070 только удалось. Чтобы застраховаться от Сценария №2 решил взять 157500 пут с экспирацией 20.02.20 тоже 10к (хотел меньше, но решил дельту оставить на ночь в 0).

Что дальше?

Рынок открылся с гэпом вверх, и позиция съехала. Т.к. Сценария №1 не случилось и цена не вышла за вчерашние максимумы, то выставил на продажу 160000 колл по 70 и 162500 колл по 20, потом по 10. Также оказалось, что нет ММ в 157500 пут месячном (с экспирацией 20.02.20), поэтому выставил «на дурака» 10к по 3000. Однако «дурака» не нашлось и ММ конечно встал ниже. Но пока заявка висит.

( Читать дальше )

Почему tradingview пока еще не bloomberg?

- 06 февраля 2020, 10:23

- |

- про бонды молчу, их просто нет

- BALTIC DRY INDEX не смог найти через поиск https://tradingeconomics.com/commodity/baltic (видимо его тоже нет)

- Хочу посмотреть объем активов золотых ETF. В Bloomberg код GLDTONS

- Хочу посмотреть short interest по акциям Tesla — нету

- Как посмотреть див.доходность индекса S&P500? или индекса РТС? тоже нету

- Почему у Теслы нет показателя EV/EBITDA https://www.screencast.com/t/ipw8KoQ7dAl6, Я имею ввиду вот этот показатель https://www.screencast.com/t/47ibBktk (у остальных есть)

- В скринере акций я не могу выбрать компании с капитализацией больше $1 трлн: https://www.screencast.com/t/NuFPKBuKq

- Как мне сделать индикатор: ClosePrice(SPX)- 200dayMoving Average(SPX) не прибегая к программированию индикаторов?

- Капитализация TCS считается неправильно (если выбрать валюту USD ниче не меняется) https://www.screencast.com/t/9GUlcCSVTs Капа там в районе $5 млрд, Причем если выбрать USD, то 185 млрд руб превращаются почему-то в $1,3 млрд

- MOEX символ тоже неправильно считает https://www.screencast.com/t/90h8opKckbFs

- Скринер: установил EV/EBITDA >40. Где уже кнопка “выбрать”? https://www.screencast.com/t/aLMi78rNWXX (неочевидно, что надо просто нажать enter)

- Как образуется график “без названия?” Алгоритм такой: я создаю новый график и хочу его “сохранить как”, чтобы просто сохранить под нормальным именем. Сохраняю, а шаблон без названия остается. Конечно я по вашей логике должен быть переименовать и просто сохранить. Но опыт работы с файлами Windows заставляет меня делать именно так.

- Когда я выбираю экономический индикатор, например MAN_PMI, не надо его пытаться сразу же показывать в виде японских свечей, потому что это будет не то, что юзер хочет увидеть

- Координаты линии $1 трлн выглядят немного странновато) https://www.screencast.com/t/y2IEeIbSgG Неудобно вводить 12 нулей от руки.

Рынок нефти в США

- 06 февраля 2020, 08:59

- |

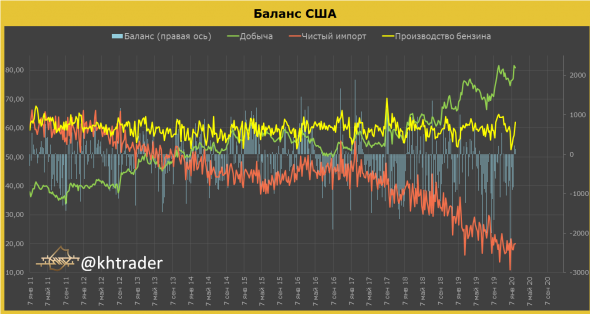

На прошлой неделе нефтяной рынок имеет следующую структуру

ФИЗИЧЕСКИЙ РЫНОК

ПРЕДЛОЖЕНИЕ

▪️Добыча нефти в США отступила от своих исторических максимумов и составляет 12,9 мб\д., что на 8,4% выше, чем годом ранее. При том, что кол-во активных буровых на 20% ниже, чем в начале 2019 года. Доля добычи в нефтепереработке на неделе осталась на отметке 80% (зеленая линия на картинке), из-за спада показателя спроса на сырую нефть.

▪️Показатель чистого импорта без существенных изменений 3,202 мб\д, это на 25% ниже чем годом ранее. Доля чистого импорта держится в районе 20% (красная линия на картинке)

СПРОС

Нефтепереработка остается на низком уровне, после снижения неделей ранее и составляет 15,972 мб/д, что на 4% ниже, чем годом ранее. На картинке зеленая линия — это доля перегонки бензина в общем спросе на нефть, мы продолжаем расти в условиях понижения показателя нефтепереработки.

👉Нефтяной рынок в низком сезоне и уже с приходом весны начинается высокий сезон.

( Читать дальше )

Беда Богатого Человека

- 06 февраля 2020, 07:51

- |

В предыдущей статье я дал такую формулировку:

Богатый Человек (БЧ) — это Индивид, владеющий Очень Ликвидным Имуществом (ОЛИ), достаточным для обеспечения Постоянныех Расходов (ПР) этого Индивида в Период Дожития (ПД).

Многие читатели восприняли эту формулировку, как руководство к действию по созданию накоплений различного ликвидного имущества, пороговая сумма котороговычисляется по предложенной мной формуле.

Богатство = (Число месяцев в ПД) х (ПР в месяц)

Но я предложил эту формулировку только для того, чтобы иметь какие-то приблизительные числа, чтобы основываться на них в своих рассуждениях в этой новой статье.

( Читать дальше )

"Натуральный" природный газ

- 05 февраля 2020, 17:09

- |

История

Природный газ – это наиболее экологически чистый и экономически эффективный энергоноситель, не имеющий ни цвета, ни запаха.

Человечество знает о существовании природного газа давно. По самым осторожным оценкам, природный газ использовался в Китае для отопления и освещения уже к IV веку до н.э. Для его получения бурили скважины, а трубопроводы делались из бамбука. Кроме того, долгое время яркое пламя, не оставляющее пепла, являлось предметом мистического и религиозного культа для некоторых народов.

Природный газ имеет ряд преимуществ по сравнению с другими видами топлива и сырья:

- стоимость добычи природного газа значительно ниже, чем других видов топлива; производительность труда при его добыче выше, чем при добыче нефти и угля;

- отсутствие в природных газах оксида углерода предотвращает возможность отравления людей при утечках газа;

- при газовом отоплении городов и населенных пунктов гораздо меньше загрязняется окружающая среда;

- при работе на природном газе обеспечивается возможность автоматизации процессов горения, достигаются высокие КПД;

- высокие температуры в процессе горения (более 2000°С) и удельная теплота сгорания позволяют эффективно применять природный газ в качестве энергетического и технологического топлива.

( Читать дальше )

Как объяснить ребенку, что NG - это фьючерс на продукт химической реакции?

- 05 февраля 2020, 16:11

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал