Избранное трейдера D-trade

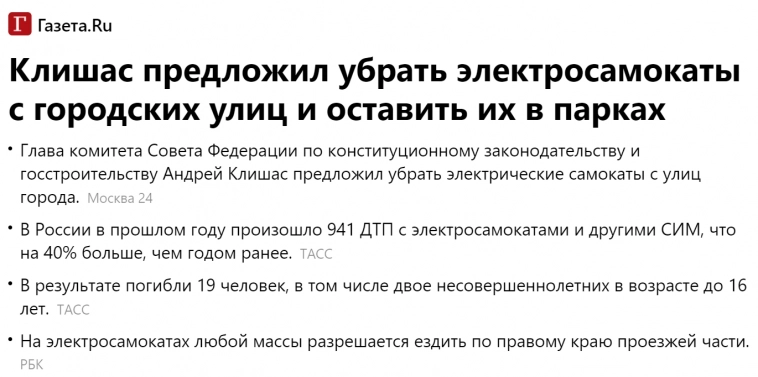

Пока я тут ковыряюсь в чертогах отчета Whoosh за 22 год, самокаты решили запретить

- 03 мая 2023, 23:38

- |

А че, прикольно. Был бизнес и не стало бизнеса.

Легким росчерком пера законотворца.

Как думаете, могут ограничить?

Как думаете, следует ограничить?

- комментировать

- 3.8К | ★4

- Комментарии ( 183 )

ФРС США повысила ключевую процентную ставку на 0,25%

- 03 мая 2023, 21:16

- |

СТАВКА ФРС = 5.25% (ОЖИД 5.25% / ПРЕД 5%)

ФРС открыта к паузе в повышении ставки

ФРС убрала сигнал о необходимости дальнейшего повышения ставки

ФРС: необходимость дальнейшего ужесточения дкп будет зависеть от состояния экономики

Лента - это уже ни в какие ворота…

- 03 мая 2023, 21:09

- |

На фоне уверенно растущей X5 Group и задерживающего выход отчета Магнита, будет интересно взглянуть на нашего любителя гипермаркетов и его отчет за 2022 год. К нам еще подоспели и операционные результаты за 1 квартал, который тоже захватим.

Итак, за 2022 год Ленте удалось нарастить продажи на 11,1% до 537,4 млрд рублей, уступив в динамике своему главному бенчмарку — инфляции. Я не говорю за продуктовую, но даже официальная инфляция составила по итогам года — 12%. Структурная проблема также нашла свое отражение в отчете за 1 кв 23 года, где мы увидели снижение динамики роста выручки до 5,8%.

Вообще ритейлеров стоит оценивать не только по корреляции их выручки с инфляцией, но и посматривать на сопоставимые продажи. Средний чек упал за 2022 год на 3,8%, динамика трафика оставалась отрицательной весь год. В 1 кв 23 года негатив усиливается. Сопоставимые продажи упали на 5,6%.

Может быть онлайн-продажи все вытянут?

Действительно, покупка Утконоса в значительной степени начинает оказывать влияние на сегмент онлайна. За 2022 год бизнес удвоился до 7,5% от общих продаж компании. Но куда делась вся эффективность в первом квартале, остается загадкой. Выручка сегмента выросла всего на 1,1% до 11 ярдов.

( Читать дальше )

ФРС повышает учетную ставку на 25 б.п. до 5-5,25%

- 03 мая 2023, 21:04

- |

Что такое флоатеры и чем отличаются от обычных облигаций?

- 03 мая 2023, 20:09

- |

Минфин, в объеме остатков, доступных для размещения предложил выпуск облигаций с постоянным купоном и новый выпуск флоатера.

Флоатер — это облигация с плавающей процентной ставкой. Размер выплат по таким бумагам не фиксирован заранее, а зависит от внешних индикаторов. Размер ставки флоатера чаще всего определяется ставкой Ruonia, но также может определяться относительно ключевой ставки ЦБ или индекса потребительских цен.

Плавающий купон защищает инвестора от процентного риска

Для облигации характерны два основных риска: кредитный (ухудшение платежеспособности эмитента) и процентный (снижение рыночной цены облигации).

Снижение рыночной цены связано с тем, что при росте ставок доходность новых выпусков увеличивается, а ранее выпущенные бумаги с постоянным купоном становятся невыгодны, их рыночная цена падает.

При продаже такой облигации до даты погашения цена сделки может быть заметно ниже номинала. У бондов с плавающим купоном доходность бумаги привязана к внешнему индикатору, поэтому ее цена существенно не меняется (в отличие от выплачиваемых купонов).

( Читать дальше )

Вводная к заседанию ФРС

- 03 мая 2023, 19:58

- |

Общая ситуация

Настроение инвесторов печальное, если ранее главным страхом были высокие ставки ФРС, которые приведут к рецессии, то теперь к страху рецессии добавились риски продолжения банковского кризиса, что может превратить рецессию из умеренной в глубокую и длительную, а игры Конгресса США с Белым домом по потолку госдолга вызывают шок.

Геополитика не улучшилась, риски эскалации торговых отношений США и Китая увеличились.

Всем понятно, что фондовый рынок упадет, но экономические отчеты продолжают утверждать, что рецессии пока нет, хотя сигналы о её приближении становятся все более ясными.

Падение доллара отодвинет время наступления рецессии в США, ибо экспортные заказы растут, а значит и прибыль компаний может вырасти выше прогноза.

Инвесторы находятся в состоянии «покупать страшно, а шортить может быть рано», заседание ФРС сегодня может кинуть на чашу весов камушек, который выведет из состояния затянувшего равновесия.

Заседание ФРС

Решение ФРС сегодня будет трудным.

Члены ФРС во главе с Пауэллом не могут не понимать абсурдность повышения ставки в текущей ситуации продолжения банковского кризиса, но опасаются, что отсутствие ожидаемого повышения ставки может усилить панику.

( Читать дальше )

Акции покупали разбогатевшие бедняки

- 03 мая 2023, 18:46

- |

Количество бедных людей уменьшилось. Именно так рапортовал Росстат. Судя по всему, люди богатели и деньги им было девать некуда. Посему они рванули на рынок и покупали акции, чем вызвали возмутительный рост. Шутка конечно, но куда делись бедняки?

Внезапно выяснилось, что количество людей, живущих за чертой бедности, упал ниже 10%

( Читать дальше )

💡6 соток. Каждому!

- 03 мая 2023, 17:05

- |

Если каждой семье дать 6 соток ( а их всего 53 млн в России), то потребуется территория размером со Ставропольский край – 64 тыс кв км. Это при учете, что половину этого участка будет занимать инфраструктура: дороги, парки, детские сады, школы.

Для сравнения площадь Сахалина – 87 тыс кв км., площадь Челябинской области – почти 88 тыс кв км. В общем территории у нас хватает, и каждому можно вполне выделить участок для жизни, не обязательно всем жить в 20-этажных скворечниках.

Земля есть, материалы, технологии, ресурсы – можно найти. Но кому это нужно? Только самим гражданам. 60 процентов строящегося жилья – это частное жилье ( данные не проверял).

🍏Плюсы частного жилья:

— Меньше шумных соседей.

— Меньше зависимости от коммунальных компаний. Если есть своя скважина, электричество – солнечная панель или ветряк, теплица, печка – электро или газовый котел – то вы становитесь более автономным. Хотя зачем эти проблемы жителю города?

🍎Минусы:

( Читать дальше )

В ответ на "Какую пенсию я уже заработал в свои 36 лет..."

- 03 мая 2023, 13:18

- |

Добрый день, друзья! Написать данный пост меня побудила оптимистическая заметка: « Какую пенсию я уже заработал в свои 36 лет, какую буду получать в 65 " smart-lab.ru/blog/899879.php

По роду своей работы, всегда интересовалась социальным обеспечением граждан РФ, ну и естественно отслеживала собственные Сведения о состоянии индивидуального лицевого счета застрахованного лица, мой ИПК был более 100, прикинула и поняла, что на период выхода на пенсию доход будет сносным, ну а далее в 2015 г. мой ИПК изменился (уменьшился в 1.5 раза) обратилась в Пенсионный фонд, на что мне пришел ответ, что все правильно, т.к согласно ст. 32. ФЗ от 17.12.2001 N 173-ФЗ «О трудовых пенсиях в РФ» «1. При определении размера страховой части трудовой пенсии начиная с 1 января 2002 года ожидаемый период выплаты трудовой пенсии по старости, предусмотренный пунктом 1 статьи 14 настоящего Федерального закона, устанавливается продолжительностью 12 лет (144 месяца) и ежегодно увеличивается на 6 месяцев (с 1 января соответствующего года) до достижения 16 лет (192 месяцев), а затем ежегодно увеличивается на один год (с 1 января соответствующего года) до достижения 19 лет (228 месяцев)». Да сейчас данный ФЗ не действует, но кто мешает нашему Правительству придумать, что то аналогичное.

( Читать дальше )

Книга "Маги рынка". Часть 2.

- 03 мая 2023, 11:53

- |

Книга: «Маги рынка»: Bruce Kovner.

(в продолжение к предыдущему посту)

Из всех трейдеров в книге этот трейдер, пожалуй, самый мощный. Настоящий титан. В списке интервьюируемых он идёт вторым.

В одном 1987 году он заработал $300 млн. На секундочку, это больше, чем сделал Paul Tudor Jones том же году. И это больше, чем всё состояние легендарного Ричарда Денниса. При этом он оставался довольно непубличной персоной. И если карьера, скажем, Ричарда Денниса, закончилась не очень, то Bruce Kovner, похоже, остался непобеждённым. Его собственный капитал сегодня — 6.6 млрд. долл. Какое еще нужно доказательство, кого именно надо слушать и читать очень внимательно?

Bruce Kovner — это яркий пример победы интеллекта над рынком. По-другому это назвать сложно. Начинал он как академик. Очень сильный фундаментальный background. И уже самой первой его сделкой была операция на кривой доходности. Т.е. в плане практики он сразу начал, можно сказать, с высшей математики. И сразу был успешен. В 80-90-х годах, он был одним из самых крупных валютных трейдеров в мире.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал