Избранное трейдера Данковский

О, чего нашёл на просторах интернета

- 13 января 2018, 01:19

- |

Не знаю, как про остальных, а про нас (тогда ИК Форум) с точки зрения цифр все точно написано. Правда, убыток округлен в тексте до 2 млн., но из скрина видно, что финрез — 2,129 млн., из которых — 370 тыс. - это вывод клиента, т. е. убыток со всеми комиссиями и расходами (там есть ссылки на расходы на плазу и фикс и комиссии биржи и брокера) составил 1,759 млн.. Так все и было за те 6 месяцев, о которых он пишет. Мы этого и не скрывали, то же самое было и на всех наших публичных счетах автоследования (Церих, Комон, Риком). Единственное, что неточно: счёт был на женщину, хотя все предварительные переговоры вёл мужчина (с его слов нас ему рекомендовал Шепелев из Аиста). И текст в ссылке написан от мужского имени.

PS. Если б он был повнимательней, то заметил бы, что из всей суммы убытка 1 млн. приходится на один день: день после объявления результатов голосования по Брекзиту. Да, это был второй по размеру день нашего убытка за всю историю: первый 12.02.2015 - день заключения Минских соглашений.

( Читать дальше )

- комментировать

- 15К | ★47

- Комментарии ( 386 )

Простые правила успешного трейдинга

- 19 октября 2017, 12:40

- |

Написал под впечатлением вчерашнего поста о недостатке времени на трейдинг при активной торговле.

Может показаться странным, но с моей торговлей обратная ситуация. Сейчас ежедневная работа настолько упростилась, что даже как-то неудобно. Неудобно перед рынком. Вроде бы полностью нужно окунуться в атмосферу, коли активно торгуешь. Быть в теме: следить за новостями, строить какие-то прогнозы, искать информацию… Но вроде и не нужно этого. Почему?

Подобное произошло, поскольку удалось сформулировать перечень правил, следуя которым, во-первых, фокусируешься на том, что действительно важно для твоего подхода. А во-вторых, игнорируешь большое количество неважного. Отрезаешь массу сжигателей времени, которые только «сбивают прицел». Попробую перечислить эти правила.

- Полностью игнорирую новостной фон. Исхожу из того, что все в цене. А первым новость все равно не узнаешь.

- Не знаю, куда пойдет рынок. И не пытаюсь предсказать. Давно-давно пытался –только сбивало. Мешало отрабатывать сигналы и своевременно проводить ребалансировку.

- Не торговать интрадей. Не подходит к моему психотипу. Отвлекаюсь много. Как итог, все свелось к 250-350 сделкам в год. Хотя, когда пробовал включить в кое-что из интрадея портфель (5-6 лет назад), доходило до 600.

- Работаю с малым числом инструментов. Не распыляю внимание и средства. Идея – если будет тренд на рынке, достаточно и такого количества инструментов для того, чтобы его поймать. Критерий – ликвидность, так как объем средств в работе достаточно большой. В итоге торгую 6 акций и 4 фьюча. И все.

- Готов к редким заработкам. Остальное время сижу в просадке. Непопулярная концепция. Может из-за этого весьма доходная.

- Отключить эмоции, отрабатывая сигналы. Что может повлиять на трейд: размер позиции, глубина и длительность просадки, бумажная (не зафиксированная) прибыль, желание отыграться после неудачи и т.п. Все описано и регламентировано. А поэтому неэмоционально.

- Не гнаться за модой. Может биткоин? Или дивидендные истории? Или Si два года назад? А может просто купить и держать акции или доллар? Нет. Буду торговать свой набор инструментов. Как делаю уже много лет.

- Стоп-лимиты освобождают день. Выставляешь утром по заранее заготовленному плану входы и стопы. И день свободен. После 18 делаешь сделки по рынку, если есть сигналы. Как результат, час-полтора работы. И все… Вроде нужно бы немного автоматизировать, да стресса нет.

( Читать дальше )

Растущие компании и их преимущества

- 16 октября 2017, 15:06

- |

Пост по мотивам II-го Сибирского Форума биржевого и финансового рынка, прошедшего 14-го октября в Новосибирске.

Мероприятие было очень полезным во всех смыслах. Общение, новости, выступление, организация все супер. Судя по всему есть шансы, что класс инвесторов и трейдеров существенно расширится. Критическая масса способствующих этому событий копится.

Моя презентация была про один из вариантов инвестирования, или выбора идей для инвестирования. В США его называют «истории роста».

На одной из конференций Смартлаба, Анатолий Радченко продемонстрировал 10 компаний которые могут за 10 лет вырасти в 10 раз. И сказал, что бы удивлен, что для «удесятерения» надо прирастать на 26% ежегодно.

Смотрите, есть несколько математических закономерностей:

Чтобы вырасти в два раза за 10 лет надо ежегодно расти на 7,2%

Чтобы вырасти в два раза за три года надо ежегодно расти на 26%

( Читать дальше )

- комментировать

- 15.1К |

- Комментарии ( 49 )

13 месяцев регулярного инвестирования. Счет - 10,000,000 рублей!

- 05 октября 2017, 13:59

- |

Прошел очередной месяц и время подвести итог. Рынок за сентябрь порадовал нас бычьим трендом. Надеюсь на его продолжение, но рынок слаб.

Что изменилось у меня?

1) ОПД (ожидаемый пассивный доход = ожидаемые дивиденды /12мес — НДФЛ) упали с 89,100 рублей в месяц до 23,333 рублей. Падение почти на70,000 рублей. Ниже в посте объясню, что произошло.

2) Сумма инвестированных средств выросла за месяц с6,750,000 рублей до 10,000,000 рублей. Прирост более3 млн.

3) Ликвидационная стоимость портфеля на сегодня составляет 9,965,000 рублей. Также я смог получить в этом году более 500,000 рублей дивидендов + около 100,000 по облигациям от распродажи в сентябре. Эти деньги выведены.

Теперь обо всем по порядку:

1) Как так произошло, что ОПД смог так сильно упасть при росте капитала на3 млн? Очень просто. Большую часть своего портфеля я перевел в доллары. Да. Я становлюсь быком по доллару

( Читать дальше )

Бюджет 2018 и плановые 2019-2020 года

- 30 сентября 2017, 14:38

- |

1) Нефть заложена в размере 2850 рублей за бочку.

2) Доллар будет стабилен.

3) Инфляция не выше 4%.

4) Доходы бюджета как и расходы будут стагнировать.

5) Внутренний долг будет расти.

6) Резервные фонды прекратят тратить.

7) Бюджет очень консервативен по всем параметрам.

Основные параметры бюджета на 2018-2020 гг. (млрд рублей):

Показатель 2018 2019 2020

Инфляция 4% 4% 4%

Цена на нефть ($ за баррель) 43,8 41,6 42,4

ВВП 97 462 103 228 110 237

Курс рубля к доллару 64,7 66,9 68

Дефицит (% к ВВП) 1 271,4 (1,3) 819,1 (0,8) 869,8 (0,8)

Доходы (% к ВВП) 15 257,8 (15,7) 15 554,6 (15,1) 16 285,4 (14,8)

Нефтегазовые доходы 5 479,6 5 247,5 5 440,4

Ненефтегазовые доходы 9 778,2 10 307,1 10 845

Доходы в виде дивидендов 379,877 425,613 456,926

Расходы (% к ВВП) 16 529,1 (17) 16 373,7 (15,9) 17 155,2 (15,6)

Условно утвержденные расходы 428,9

Источники финансирования дефицита:

Заимствования 785,7 805,6 1 044,6

ФНБ 1 113,7 4,5 3,8

Приватизация 13 12,2 11,4

Прочие источники (-) 641 (-)3,2 (-)190

Объем ФНБ на начало года 3 901,2 3 756,9 4 409,9

Пополнение ФНБ 716,6 547,1

Объем ФНБ на конец года 3 756,9 4 409,9 4 488

Внутренний госдолг на конец года 10 501,8 11 416,1 12 701,2

Внешний госдолг на конец года $71,6 млрд $73,2 млрд $71,9 млрд

чистое привлечение на внутреннем рынке через выпуск бумаг 817,041 782,597 1 211,6

чистое привлечение на внешнем рынке через выпуск бумаг -29,2 22,9 -172,9

Расходы:

Общегосударственные вопросы 1 305,8 1 243,5 1 238,8

Нацоборона 2 771,8 2 798,5 2 807,9

Нацбезопасность 2 108,1 2 131,0 2 140,7

Нацэкономика 2 404,1 2 376,9 2 438,7

Образование 663,2 653,4 668,9

Здравоохранение 460,3 428,5 499,4

Соцполитика 4 706,1 4 741,8 4 873,3

Обслуживание гос. и муниц. долга 824,4 819,2 869,8

Межбюджетные трансферты 835,3 795,4 808,2

Год регулярного инвестирования. Завершающий пост на смарт-лаб.

- 04 сентября 2017, 12:30

- |

Вот и подошел к концу первый год моего регулярного инвестирования в российский фондовый рынок. Какие результаты?

1) Сумма проинвестированных (вложенных) средств за год составила 6,750,000 рублей. За месяц изменилась на 50,000 рублей. Начинал я с 10,000 рублей и откладывал свободные средства от основного бизнеса.

2) Ликвидационная стоимость моего портфеля на сегодня составляет6,850,000 рублей. Таким образом это на 3% больше средств, которые я инвестриовал. Индекс ММВБ за тот же период (год) вырос наМИНУС 2%.

3) За год я смог получить дивидендов на общую сумму более 500,000 рублей. Эти 500,000 не входят в сумму ликвидационной стоимости.

4) Таким образом общая прибыль на сегодняшний момент составила немного более 700,000 рублей или более 10% от инвестиционных средств. В реальности — больше, т.к. деньги инвестировались постепенно. Это выше депозита и лучше рынка в целом.

( Читать дальше )

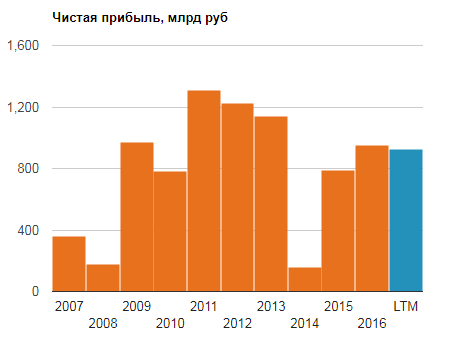

Добавили LTM значения финпоказателей на их годовые графики

- 17 августа 2017, 10:29

- |

https://smart-lab.ru/q/GAZP/f/y/

Смотрим значения LTM прибыли и сразу становится понятно, почему Газпром падает:

Потому что с таким свободным денежным потоком (FCF) за последние 4 квартала нам светят совсем небольшие дивиденды в следующем году.

LTM — это значения показателей, рассчитанные за последние 4 квартала (Last Twelve Months).

Теперь мы еще сделали, что можно зайти в любой показатель и посмотреть его LTM:

например, https://smart-lab.ru/q/GAZP/f/y/MSFO/net_income/

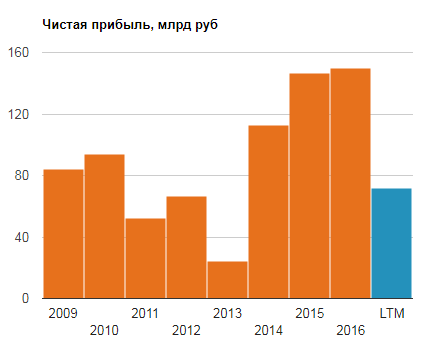

А вот например LTM Норникеля:

Чувствуете какая разница с значением за 2016 год?

Вы хоть скажите, вам полезны или бесполезны такие вещи? А то программист думает что он делает какое-то «говно».

- комментировать

- 11.1К |

- Комментарии ( 36 )

Отбор акций на Московской Бирже. Правила, к которым я стремлюсь (Пэт Дорси + Арсагера).

- 14 июня 2017, 21:43

- |

1. Мультипликаторы. Тут всё очевидно. Лично я придерживаюсь минимального в отрасли P/E, желательно меньше 8 (100/8 = 12% — это купон ОФЗ, умноженный на 1,5, т.е. с премией за риск) Пример: в отрасли черной металлургии это ЧМК и Ашинский метзавод. Контрпримеры: в отрасли ритейла Магнит, в банковском секторе ВТБ.

2. Компания работает на своих акционеров, т.е. существует конечный выгодоприобретатель роста цен на акции и дивидендов. Компания выкупает и гасит свои акции при необходимости, стремится выплачивать дивиденды. Примеры: АФК Система, Северсталь, Лукойл. Контрпримеры: Газпром, ФСК ЕЭС.

3. Прозрачность компании и предсказуемость дивидендов. Четкая дивполитика, отсутствие сомнительных цифр в отчете, нет противоречий между решениями СД и ГОСА. Примеры: ФосАгро, Энел Россия.

( Читать дальше )

Предсказания, измерение производительности и действия инвестора при росте и спаде.

- 15 мая 2017, 07:11

- |

На каждом приросте курса Татнефть ап меня спрашивают не пора ли продавать, на каждом снижении курса Лукойла вопрос тот же. Поэтому публикую очень поучительный отрывок из письма Баффета партнерам от 12 июля 1966 года.

Я не занимаюсь предсказанием поведения фондового рынка или колебаний конъюнктуры. Если вы считаете, что я могу делать это, или полагаете, что это принципиально важно для инвестиционной программы, то вам лучше не вступать в товарищество.

Конечно, это правило можно раскритиковать, как нечеткое, сложное, неоднозначное, туманное и т. п. Так или иначе, я считаю, что большинство партнеров хорошо понимают, о чем идет речь. Мы не покупаем и не продаем акции на основании того, что другие люди думают о предстоящем движении фондового рынка (у меня нет никаких предположений относительно этого), мы исходим из того, как, на наш взгляд, будет вести себя компания. От направления движения фондового рынка зависит, в значительной степени, когда мы будем правы, а от точности нашего анализа компании – будем ли мы правы вообще. Иными словами, нам нужно концентрироваться на том, что должно произойти, а не когда это должно произойти.

( Читать дальше )

ETF FXMM - Лучший вариант для парковки свободных денег.

- 14 мая 2017, 23:39

- |

И хочется, чтобы они не просто так лежали — а приносили какую-то денежку.

Многие сразу вспоминают про ОФЗ или про вклады.

Теперь вот ещё появились ОФЗ-н.

Но есть ещё один прекрасный и очень удобный инструмент, про который многие забывают или аообще не знают про него.

Это покупка ETF FXMM на ММВБ.

Доходность около 8%.

Деньги можно снять в любой момент, без потери дохода, в отличии от вкладов и ОФЗ-н.

Отсутствуют просадки, которые могут быть у ОФЗ.

Комиссия брокера и биржи ориентировочно 0.06% (зависит от брокера), спред 20коп.

Высочайшая ликвидность: в бидах и оферах маркет-мекер ставит по 13млн.р .

Ликвидность полностью восстанавливается через 30 секунд после того, как бид или офер полностью расходуется.

Расходы на спред и комиссии в обе стороны отбиваются доходом от владения инструментом FXMM примерно за неделю.

Недостаток этого инструмента — налог на доход 13%, как и у других акций.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал