Избранное трейдера DanVi

Новатэк - мсфо 9 мес 2019г

- 30 октября 2019, 16:17

- |

Новатэк – рсбу/ мсфо

3 036 306 000 акций http://fs.moex.com/files/12122

Free-float 24%

Капитализация на 25.04.2019г: 3,631.42 трлн руб

Общий долг 31.12.2016г: 203,213 млрд руб/ мсфо 306,114 млрд руб

Общий долг 31.12.2017г: 165,720 млрд руб/ мсфо 268,503 млрд руб

Общий долг 31.12.2018г: 177,791 млрд руб/ мсфо 329,775 млрд руб

Общий долг на 30.06.2019г: 196,307 млрд руб/ мсфо 329,580 млрд руб

Общий долг на 30.09.2019г: ______ млрд руб/ мсфо 379,564 млрд руб

Выручка 2016г: 429,335 млрд руб/ мсфо 537,472 млрд руб

Выручка 9 мес 2017г: 333,858 млрд руб/ мсфо 414,161 млрд руб

Выручка 2017г: 468,542 млрд руб/ мсфо 583,186 млрд руб

Выручка 9 мес 2018г: 402,055 млрд руб/ мсфо 594,591 млрд руб

Выручка 2018г: 560,648 млрд руб/

( Читать дальше )

- комментировать

- 173 | ★1

- Комментарии ( 0 )

Татнефть – Прибыль рсбу 3 кв 2019г: 56,677 млрд руб (-18% г/г); Прибыль 9 мес 149,989 млрд руб (-8% г/г).

- 30 октября 2019, 15:51

- |

Татнефть – рсбу мсфо

2 178 690 700 Обыкновенных акций http://fs.moex.com/files/12122

Free-float 32%

Капитализация на 30.10.2019г: 1,639.47 трлн руб

147 508 500 Привилегированных акций

Free-float 100%

Капитализация на 30.10.2019г: 96,913 млрд руб

Общий долг 31.12.2016г: 103,885 млрд руб/ мсфо 385,693 млрд руб

Общий долг 31.12.2017г: 145,084 млрд руб/ мсфо 388,725 млрд руб

Общий долг 31.12.2017г: 186,249 млрд руб/ мсфо 424,507 млрд руб

Общий долг на 30.06.2019г: 225,129 млрд руб/ мсфо 446,306 млрд руб

Общий долг на 30.09.2019г: 234,525 млрд руб

Выручка 2016г: 486,176 млрд руб/ мсфо 580,127 млрд руб

Выручка 9 мес 2017г: 417,537 млрд руб/ мсфо 486,151 млрд руб

Выручка 2017г: 581,537 млрд руб/ мсфо 681,159 млрд руб

Выручка 9 мес 2018г: 586,577 млрд руб/ мсфо 675,157 млрд руб

Выручка 2018г: 793,237млрд руб/ мсфо 910,534 млрд руб

Выручка 1 кв 2019г: 205,152 млрд руб/ мсфо 227,326 млрд руб

( Читать дальше )

Новатэк - чистая прибыль по МСФО за 9 месяцев выросла почти в 7 раз

- 30 октября 2019, 14:40

- |

За девять месяцев, закончившихся 30 сентября 2019 г., наши показатели выручки от реализации и нормализованной EBITDA с учетом доли в EBITDA совместных предприятий выросли по сравнению с отчетным периодом 2018 года до 641,8 млрд руб. и 338,3 млрд руб. соответственно, или на 7,9% и 14,4%, в результате увеличения объемов реализации СПГ и нашей средней цены реализации природного газа на внутреннем рынке. Влияние данных факторов было снижено падением цен на углеводороды на международных рынках в 2019 году.

Прибыль, относящаяся к акционерам ПАО «НОВАТЭК», увеличилась до 370,0 млрд руб. (122,86 руб. на акцию), или в восемь раз, в третьем квартале 2019 года и до 820,9 млрд руб. (272,59 руб. на акцию), или почти в семь раз, за девять месяцев 2019 года по сравнению с аналогичными периодами 2018 года. На прибыль Группы значительное влияние оказало признание в марте и июле 2019 года прибыли от продажи соответственно 10%-ной и 30%-ной долей участия в проекте «Арктик СПГ 2» в общей сумме 675,0 млрд руб., а также признание в обоих отчетных периодах неденежных курсовых разниц по займам Группы и совместных предприятий, номинированным в иностранной валюте.

( Читать дальше )

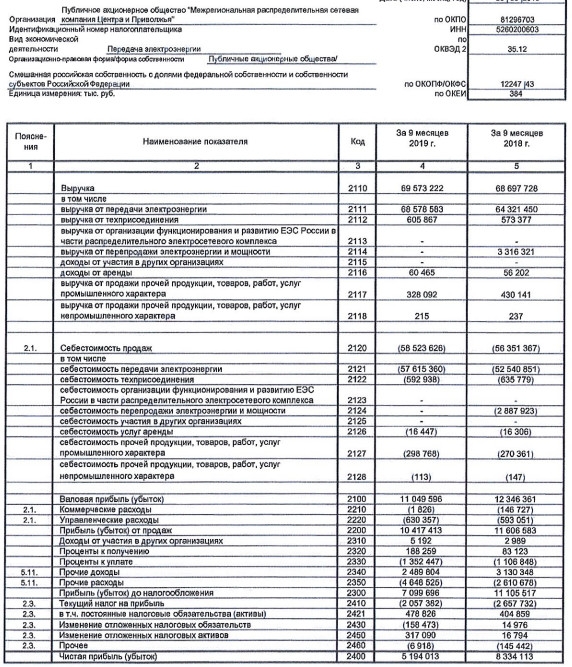

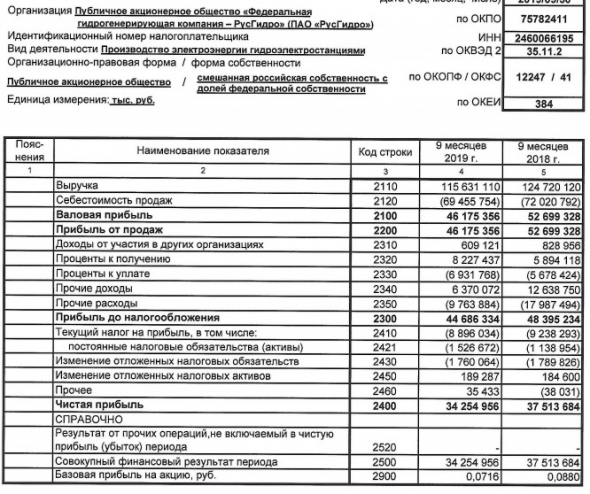

Русгидро - чистая прибыль по РСБУ за 9 мес сократилась на 8,7%, до 34,25 млрд руб.

- 30 октября 2019, 11:24

- |

По итогам 9 месяцев 2019 года показатель EBITDA составил 58,8 млрд рублей.

Общая выручка составила 89,4 млрд рублей.

Себестоимость продаж осталась на уровне показателя прошлого года и составила 43,2 млрд рублей.

Активы увеличились до 1,1 млрд рублей.

релиз

отчет

Как найти недооцененные акции

- 28 октября 2019, 16:26

- |

Недооцененные акции (Undervalued Stocks) – это разновидность ценных бумаг, имеющих стоимость ниже цены ликвидации либо рыночной цены (Market Value), которую они должны иметь с точки зрения финансовых экспертов. Акции предприятия могут иметь заниженную стоимость на фоне малого спроса на его продукцию ввиду отсутствия широкой известности компании на рынке, нестабильной доходной истории, а также по ряду иных причин.

Об этом подробнее в видео:

( Читать дальше )

Прогноз результатов "Новатэка" за III квартал по МСФО: выручка снизилась на 13% г/г

- 28 октября 2019, 12:44

- |

сегодня, 10:52

Аналитики Альфа-банка

Макроэкономическая конъюнктура: цены на нефть марки Brent снизились на 17,9%, тогда как курс рубля немного укрепился в годовом сопоставлении. Отметим также сильное снижение цен на газ: цены на месячные форвардные контракты на голландском хабе TTF снизились на 56,7% г/г, тогда как спотовые цены в Азии опустились на 56,2% г/г.

Объемы реализации: 10 октября НОВАТЭК сообщил предварительные операционные результаты за 3К19, продемонстрировав снижение объемов реализации газа на российском рынке на 1% г/г и жидких углеводородов – на 1,2% г/г. Объемы реализации на международных рынках выросли на 66,8% г/г.

Финансовые показатели: по нашим прогнозам, совокупная выручка NVTK составит 190,5 млрд руб., что на 13,0% ниже г/г. Выручка от реализации газа снизится на 6,6% г/г на фоне поддержки внутреннего рынка; выручка от реализации жидких углеводородов снизится на 18,1% г/г. По нашей оценке, EBITDA дочерних компаний составит 61,8 млрд руб., что на 12,3% ниже г/г.

( Читать дальше )

Жизнь на пенсию

- 26 октября 2019, 15:39

- |

Юнипро - чистая прибыль за 9 мес по РСБУ составила 13,5 млрд рублей (+2,3%)

- 25 октября 2019, 15:57

- |

ПАО «Юнипро» публикует подготовленную в соответствии с российскими стандартами бухгалтерского учета (РСБУ) отчетность за девять месяцев 2019 года.

В январе-сентябре текущего года выручка ПАО «Юнипро» составила 61,4 млрд рублей (+6,9% по сравнению с аналогичным периодом 2018 года).

Более низкая динамика выручки за 9 месяцев текущего года (до +6,9%) относительно первого полугодия (+13%) вызвана сокращением объема генерации в III квартале, которое, в конечном итоге, было полностью компенсировано следующими факторами:

сокращением переменных расходов, связанным с меньшим объемом генерации;

увеличением цены электроэнергии на РСВ и индексацией цены регулируемых договоров;

увеличением платы за мощность в связи с ростом цены КОМ и увеличением объема поставки мощности в результате более высокой готовности оборудования.

( Читать дальше )

Дивидендная доходность ФосАгро может составить 1,8% - Sberbank CIB

- 25 октября 2019, 14:33

- |

Мы прогнозируем EBITDA $320 млн, на 13% выше уровня 2К19, при рентабельности 32%. Мы ожидаем свободные денежные потоки после выплаты процентов в размере $600 млн при доходности 1,2%, т. к. на них, вероятно, оказывал давление рост капвложений. По нашим оценкам, скорректированная чистая прибыль составит около $180 млн. Поскольку 50% от чистой прибыли выше 75% свободных денежных потоков, коэффициент дивидендных выплат, видимо, составит 50% чистой прибыли. Соответственно, мы ожидаем, что «ФосАгро» выплатит около $90 млн в виде квартальных дивидендов при доходности 1,8%.Sberbank CIB

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал