Избранное трейдера DanVi

«Дорогая» Америка или почему может быть S&P500 выше 10000?

- 23 октября 2015, 00:56

- |

«Лучше купить удивительную компанию по достойной цене, чем достойную компанию по удивительной цене» (Уоррен Баффетт)

В продолжение темы инвестиций в американские акции через Санкт-Петербургскую биржу…

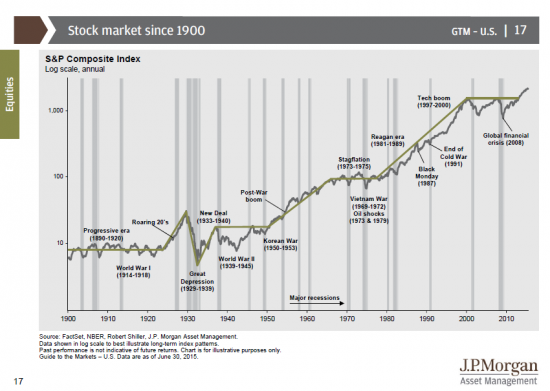

В комментариях у меня спрашивали «а не поздно ли сейчас покупать акции после 6 лет роста», «американский рынок дорог»…

Напишу некоторые мысли в целом по американскому рынку. Конечно, для покупки акций нужно смотреть конкретный бизнес, в частности мне, так как я не люблю покупать индексы.

Сегодня американский индекс растет, S&P500 уже выше 2055 пунктов. Вот и провал рынка выкуплен, а по некоторым акциям и превышены исторические максимумы. Макдоналдс за сегодня целые +8%.

Многие, смотря на график S&P500 (+200% за 6 лет!), покупать совсем не хотят (а он растет и растет, сколько еще шортистов на 1700 погибло), и ждут «падения на -50%, чтобы зайти в акции»…

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 62 )

О том, как правильно зашортить бычий рынок.

- 06 апреля 2015, 20:45

- |

1. Если хочешь продать акции — сначала захеджируй их путами и жди.

2. Если всё еще хочешь продать акции — сначала продай коллы на соответствующий объем и жди экспирации с поставкой.

3. Если всё еще хочешь перевернуться из лонга в шорт и продать чужие акции, сначала вместо этого продай свои и купи казначейские облигации в локальной валюте и подожди.

4. Если всё еще хочешь встать в шорт, сначала купи облигаций в резервной валюте и жди.

5. Если всё еще хочешь зашортить, продай непокрытых коллов около денег на сумму, на которую планировал зайти в шорт.

6. Никогда, никогда, никогда не шорти на бычьем рынке.

Спасибо за внимание.

Без цензуры, лапши и розовых очков. Тестирование стратегии Питера Линча в руках российских инвесторов.

- 04 апреля 2015, 16:36

- |

Добрый день, уважаемая публика.

ПРЕДИСЛОВИЕ

По роду моей деятельности я с определенной периодичностью изучаю новые книги, печатные статьи, публикации на форумах и пр. в области экономики, финансов, инвестиций и т.п. Не так давно прочитал книгу Питера Линча «Переиграть Волл Стрит». Причина, по которой я обратил внимание на эту книгу, достаточно простая. В последние время я замечал ссылки на нее как в других печатных изданиях (написанных американскими авторами), так и от людей делающих определенные шаги в направлении инвестирования в акции на российском фондовом рынке.

Приведу яркий и увлекательный пример. В Рунете есть некий сайт usdup.ру, на котором можно наблюдать, как любители волнового анализа используют известную теорию Элиота. Не так давно (около полугода назад) главрук сайта alexastrader увлекся фундаментальным анализом и начал пропагандировать Питэра Линча и его книгу «Переиграть Волл Стрит». Под впечатлением от этой книги он активно ее советовал всем, кто читал форум на сайте. Стало любопытно, и я решил понаблюдать за происходящим, а также ознакомиться с книгой.

Для начала я хочу поделиться впечатлениями от прочтения работы Линча с широкой публикой.

НАИБОЛЕЕ ЯРКИЕ ВПЕЧАТЛЕНИЯ ОТ ПРОЧЕТНИЯ В ВИДЕ 10-ТИ ТЕЗИСОВ О КНИГЕ

( Читать дальше )

Вниманию трейдеров: расчет налога, который можно вернуть за убыточный год

- 30 января 2015, 09:46

- |

Добрый день всем. Я опять с вами и хочу на примере (на «живых» цифрах) рассказать вам, как правильно рассчитать сумму НДФЛ, которую вы сможете вернуть за убыточные годы, как получить вычет по ценным бумагам.

Итак, вспомним основные правила:

1) Сальдировать убытки по операциям с ценными бумагами и ФИССами можно в течение десяти лет;

2) Сальдировать убытки можно только по той прибыли, которая также получена от операций с ценными бумагами и ФИССами.

Пример 1

Гражданин за 2013 год получил прибыль, а вот 2014 год принес убытки. Можно ли ему вернуть налог за 2013 год, если прошлый год получился убыточный?

( Читать дальше )

«Дивидендные аристократы» – пункт назначения 2019 год!!!

- 18 сентября 2013, 12:34

- |

Три месяца назад — «Модель Гордона» или рассмотрение акции, как облигации с постоянно растущими процентами по купонам, я на примере Coca-Cola Company, используя Модель Гордона и уровень дивидендной доходности пытался найти способы отбора компаний, подобных Coca-Cola, и вообще интересно было тогда, есть ли такие еще «случаи» подобные данной компании.

Компании подобные Coca-Cola Company, условно назову их «дорогими», мне тоже хотелось иметь в своем портфеле, но по моим же критериям они не проходят. Они «дорогие», но они либо еще больше «дорожают», либо остаются на тех же уровнях относительно фундаментальных коэффициентов, и котировки растут сообразно росту прибыли.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал