Избранное трейдера Игорь Димов

Вот такие РЕАЛИИ инвестирования.

- 14 декабря 2021, 19:48

- |

Особенно свидетелей секты «НА ПЕНСИЮ В 35»

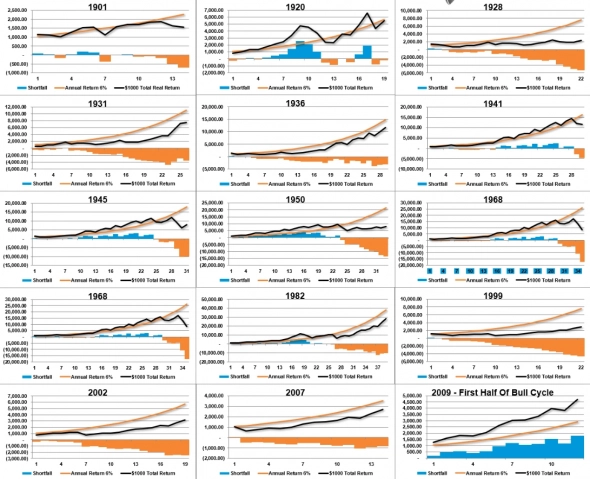

Вводные данные.

Инвестиция 1000 баков.

Разные периоды инвестирования.

Общий период удержания прибыли продлится до смерти.

Вывод средств не производится.

Период с 1983 года и далее все еще продолжается.

Ожидаемая продолжительность инвестиционной жизни составляет 40 с лишним лет.

Оранжевая наклонная линия обещание совокупной доходности в размере 6% в годовом исчислении.

Черная линия представляет то, что произошло с инвестированным капиталом с 35-летнего возраста до смерти.

В нижней части каждого периода удержания столбчатая диаграмма показывает профицит или дефицит целевого показателя доходности в размере 6% в годовом исчислении.

В момент смерти вложенный капитал не достигает обещанной цели во всех случаях

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 59 )

Дивиденды - один из столпов российского рынка - АТОН

- 14 декабря 2021, 19:02

- |

Покупка дивидендных акций – одна из лучших долгосрочных инвестиционных стратегий. Она позволяет инвесторам получать дивиденды, реинвестировать их, а также получать прибыль при росте стоимости самих акций.

Высокие дивиденды характерны для акций стоимости (value), и мы не исключаем, что в ближайшие годы они могут обогнать быстрорастущие акции (growth), которые были фаворитами инвесторов последние десять лет.

Важность дивидендов для инвесторов можно продемонстрировать следующими цифрами. Средняя годовая доходность индекса Московской биржи полной доходности за последние десять лет (2012-2021) составила около 18%. Она рассчитывается в рублях и учитывает дивиденды, выплачиваемые компаниями и реинвестированные за этот период. Без учета дивидендного фактора средняя годовая доходность индекса составляет всего 12%. Это означает, что дивиденды добавляют в среднем 6% к доходности акций.

Многие годы российские акции предлагают одни из самых высоких дивидендных доходностей среди крупных развивающихся и развитых рынков, и последние годы доходности лишь растут на фоне благоприятной ценовой конъюнктуры на различных сырьевых рынках (нефть, газ, сталь, уголь) и ослабления рубля. Средняя дивидендная доходность компаний, входящих в индекс РТС, составляет 8.7% и 9.5% за 2021 и 2022 годы соответственно. При этом около 20 ликвидных бумаг, которые входят в состав индекса, предлагают доходность свыше 10%. По итогам 2021 г основными «дивидендными» секторами являются нефтегазовый, который обеспечивает доходность в среднем 10-11%, а

( Читать дальше )

Как стратег Credit Suisse нас успокаивал :)

- 14 декабря 2021, 14:34

- |

Джонатан Голуб , главный стратег по акциям США в Credit Suisse, напоминает нам, что повышение ставок не обязательно является плохим предвестником для акций.

Он написал сегодня:

“История показывает, что доходность акций остаётся высокой в месяцы до и после первого повышения ставок. За последние четыре цикла (’94, ’99, ’04, ’15) индекс S&P 500 вырос на 9,5% за 12 месяцев до первого повышения и на 26,0% за последующие три года. Реальный ущерб от более высоких ставок обычно возникает на более поздних этапах цикла, когда более жёсткая политика сглаживает / переворачивает кривую. Мы далеки от этого.”

Я решил сам проверить эти данные и взял за основу начало движения роста в Federal Funds Rate из данных от macrotrends.

( Читать дальше )

Эксперимент: как с помощью фондов FinEx получить индекс глобальных акций?

- 14 декабря 2021, 11:59

- |

Нас не раз спрашивали о том, как сконструировать индекс «глобальных акций» с помощью ETF, которые доступны российскому инвестору. Попробуем составить такой портфель из фондов FinEx и сравним результаты.

Краткий дисклеймер: наш эксперимент использует исторические данные и не является инвестиционной рекомендацией. Прошлые результаты не гарантируют будущих доходностей. С полным дисклеймером вы можете ознакомиться здесь

Какая есть альтернатива глобальному индексу на российском рынке ETF

Для начала давайте определимся, какие страны нам нужны. Классический образец индекса глобальных акций — MSCI ACWI. На странице индекса можно увидеть, что в индекс входят 50 стран — 23 развитых и 27 развивающихся.

( Читать дальше )

чет душа болит за газпром

- 14 декабря 2021, 11:50

- |

и чет душа прям болит за газпром

чую вырыли дорогие цены на газ могилку газпрому

при таких ценах стало выгодно возить сжиженный газ через океан

и америкашки почуяли прибыль и как они войдут в европейский рынок то гнить россеюшке под санкциями вечно...

тем более что для санкций повод есть...

все деньги что зарабатывает россия на нефти газе лесе металлах алмазах… трятятся на армию и силовиков т.е на угрозу европе, свободе, демокрашкам, либерде и геям...

пока сидели тихо это терпели… а теперь нато стало понимать что сами вскармливают себе врага своими же деньгами...

и надо понимать, что инфляция бакса и евро это удар прям по россиюшке… по самомому святому… по кубышечке… если в европе и америке инфляция съедает долг, то у россии инфляция съедает звр...

и надо смотреть объем поставок спг в европу

вообщем на газпром и нашу нефтянку смотрю крайне негативно...

( Читать дальше )

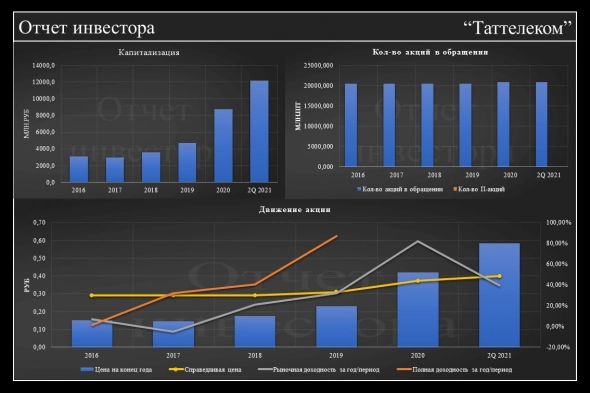

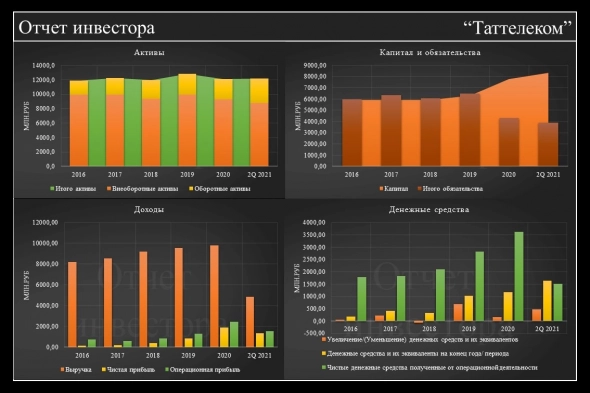

Фундаментальный анализ по !Таттелеком!

- 14 декабря 2021, 09:08

- |

Выкладываю фундаментальный анализ по Таттелеком

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

Купить акции и ждать их роста годами.

- 14 декабря 2021, 08:50

- |

2 года российские акции болтались в боковике.

При этом див доходность по голубым фишкам была в районе нуля.

Причина — высокие ставки по инструментам с фикс доходностью.

Набиулина 17 декабря поднимет ставку еще на 0,5 -1%. Падение продолжится.

Новые деньги на фонду не придут.

Далее, скорее всего ставку поднимут еще.

Рост начнется только тогда, когда последний продавец обуви, будет плеваться на акции, а класс «дивидендный инвестор», как массовое явление исчезнет, как вид.

Пока что из каждого утюга слышится «докупаем, цены сказочные». Народ, судя по пульсу, уже по уши в плечах сидит и верит в манну небесную.

Кто то реально верит, что толпу на этот раз не ошкурят?

Зы Сижу на 100% на вкладах (в т.ч расходных) и облигациях.

60 тыс баксов налом.

( Читать дальше )

Нужны ли плечи инвестору? Или небольшой опыт.

- 13 декабря 2021, 22:58

- |

Всем привет.

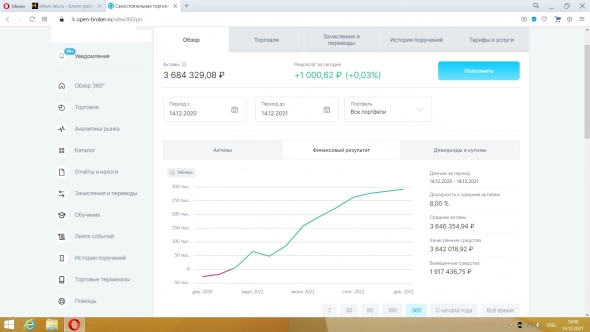

Инвестирую на рынке уже несколько лет. Классическая доходная стратегия. Покупаю хорошие дивидендные фишки, держу, дивиденды реинвестирую, регулярно пополняю счет.

За ~4 года спокойно увеличил капитал примерно в 3 раза. В целом ничего необычного. Обычная доходная стратегия.

Сначала держал около 25-30% в ОФЗ. И регулярно закупался на просадках. Это позволяло комфортно чувствовать себя фактически при любых просадках рынка. В ковидный март-апрель вовсю покупал бумаги.

В общем нормальная стратегия — лет за 10 можно создать капитал для безбедной жизни. И фактически никаких рисков. Хорошие бумаги и диверсификация портфеля делают свое дело. Большинству на бирже эта стратегия подойдет. Ничего другого в принципе не надо. Сложный процент за годы сделает свое дело.

И да -главная моя цель не трейдинг, а рост капитала и обеспеченная старость.

В принципе главное правило инвестора это терпение и никакой паники. Если вас обуял страх, а хуже того паника -дело плохо.

Но мне стало скучно. Я взял калькулятор и сделал несколько выводов:

1. Если бы сразу покупал, а не откладывал в ОФЗ — итоговая доходность была бы выше. Вот прямо тупо — пришла денюшка — купил бумагу. Не знаешь что купить -купи Газпром. По итогу проданы все ОФЗ. На текущем рынке пока ты не пенсионер, а копишь капитал в них смысла нет.

2. От диверсификации настоящему инвестору пользы мало. Есть смысл покупать сейчас хорошие и недооцененные бумаги, чем диверсифицироваться всяким гавном. По итогу наверное надежнее, но доходность падает. Вот если набрать портфель разных шлаков 2-3 эшелона — то там диверсификация необходима. Если покупать голубые фишки нашего рынка — то разбавлять портфель всяким хламом — только терять в доходности.

3. Изучайте бизнес. Для хороших инвестиций важно знать и понимать бизнес компании. Это хорошая психологическая поддержка. Вот сейчас к примеру рынок льют, но бизнес многих компаний и фундаментал никуда не делся.

4. Просадки рынка это возможности. Возможности докупить. И именно для этого лучше всего использовать не свои деньги, а заемные. А именно кредитное плечо. Но использовать этот инструмент надо аккуратно. Берите калькулятор и считайте, считайте, считайте. Чтобы пользоваться этим инструментом у вас в голове должны быть ВСЕ возможные сценарии развития ситуации. И все их надо просчитать. Брать на себя лишний риск не стоит. Но это уже совсем другой уровень, новичкам работать с плечами не стоит. Я только через 5 лет на рынке начал аккуратно использовать плечи.

Это даст возможность увеличить доходность, а плечо потихоньку покроется дивидендами и пополнениями. Но нужно соблюдать баланс и не поддаваться жадности.

5. Следующий уровень инвестора — активно использовать плечи. До этого уровня мне расти и расти. Может и в принципе не дорасту. Но это уже совсем другая история.

А что вы думаете о работе с плечами на рынке?

Ответ на палю грааль. Создание прибыльной торговой стратегии.

- 13 декабря 2021, 21:35

- |

Первое что я его спросил, сколько у вас лотов в торговле, и что стоит в начальном депозите в настройках ноль или какое -то депо?

на что он ответил: максимальная позиция набирается 6 лотов, и в настройках стоит 0.

И мое пояснение вот в таком виде, его конечно же не устроило:

Тслаб не правильно у вас считает проценты доходности, т.к он считает % от первой котировки, если в депо стоит 0. Т.е. доход по СИ в 34 861 рубля, с доходностью 46,54%, и доходностью в год и в месяц сосчитался от первой котировки 2021 года равной 74908 рубля. 34 861/74 908*100=46,54%.

И соответственно депозит у него НЕ равен 74908, т.к. у него набирается 6 лотов, т.к. он усредняется, значит депозит равен 74 908*6= 449 448 рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал