Избранное трейдера Игорь Димов

Реальный ущерб от карантина, о котором никто не говорит

- 03 мая 2020, 17:30

- |

Беларусь, например, пошла другим путем. И в Беларуси при этом НЕТ гуманитарной катастрофы. А у нас будет. Сегодня разбираю неочевидный прямой ущерб человеческому капиталу от карантина.

- комментировать

- ★3

- Комментарии ( 33 )

Паника - хорошее время покупать (США). Продолжение

- 02 мая 2020, 17:44

- |

Если вы торгуете акциями, то здесь ничего не изменилось — покупая с инсайдерами и включив голову, вы получаете более серьезную вероятность роста определенных компаний (подробнее о стратегии как выбирать компании читайте здесь https://smart-lab.ru/blog/586116.php).

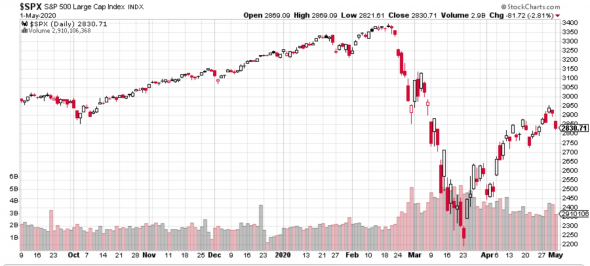

Ну что ж, в целом индекс показал хороший рост с предполагаемого периода (18-19 марта).

Что дальше?

До того момента, пока рост не заставит многих финансовых гуру говорить о необычном хорошем положении на рынке акций и пока не появятся их статьи типа «осторожно можно предположить продолжение роста», бычий тренд вряд ли будет сильно корректироваться вниз. Хотя май похоже станет некой консолидацией с возможностью для новых покупателей. И после этого до второй декады июля, вполне возможно ралли.

Так что будем следить за высказываниями гуру, как сигнал к развороту… И вряд ли это будет просто разворот… экономике, пусть даже и очень сильной, потребуется время для переквалификации под новые условия.

Все удачи и здоровья!

ПРАЗДНИКИ - ВЫХОДНЫЕ МОСКОВСКАЯ БИРЖА!!!

- 30 апреля 2020, 15:47

- |

1 мая 2020 года Торги на Московской бирже не проводятся.

4-8 мая 2020 года Торги на фондовом рынке Московской биржи проводятся в стандартном режиме.

9-11 мая 2020 года Торги Московской бирже не проводятся.

Инфляция. Как спастись. Правильно вкладываем капитал.

- 29 апреля 2020, 21:37

- |

Банки, депозиты

Низкая доходность

Налоги на депозиты

(подробно писал в этом посте)

Вклады. Депозиты. Прибыли. Пассивные инвестиции

https://smart-lab.ru/blog/608308.php

У многих вопрос:

Как сохранить капитал? Как заработать? Куда и во что инвестировать?

Ответ простой: инвестировать нужно туда, где есть выбор. Есть возможности. И главное доходность.

Как сделать портфель инвестиций, пошагово описывал здесь:

Делаем долгосрочный портфель

https://smart-lab.ru/blog/615600.php

Можно дополнить еще:

ETF – долгосрочный портфель

https://smart-lab.ru/blog/610455.php

Допустим, мы хотим инвестировать в мировые рынки.

К примеру: США, Китай, Германия, Лондон, и.др

( Читать дальше )

«Открытие Брокер» значительно снизил комиссии за торговлю на международных рынках

- 29 апреля 2020, 20:12

- |

На фоне роста интереса клиентов к международным финансовым рынкам «Открытие Брокер» значительно улучшил клиентские условия тарифных планов «Стандартный ИТП» и «ВФА Global».

Теперь в рамках тарифа «Стандартный ИТП» минимальная сумма вознаграждения брокера составляет $0,015 за ценную бумагу, но не менее $2 за поручение. Ранее минимальный сбор за сделку составлял $7. Таким образом, комиссия снижена в 3,5 раза. Этот тариф предназначен для долгосрочных инвесторов, которые зарабатывают в основном на росте, а не падении рынка.

Более выгодным стал и тариф «ВФА Global», который подходит начинающим и опытным трейдерам, нуждающихся в аналитической поддержке «Открытие Брокер». Теперь комиссия за сделку составляет 0,2%, но не менее $5 за поручение. Минимальное вознаграждение брокера снижено в 2 раза.

Также отменено вознаграждение брокера за проведение расчетов по каждому выпуску ценных бумаг (с целью расчета заключенных сделок клиента). Ранее эта комиссия составляла $15/ €15/ £15 в зависимости от валюты счёта клиента.

( Читать дальше )

Приоритетность фильтров при формировании портфеля.

- 29 апреля 2020, 19:58

- |

Самый первый фильтр — это DY (Дивидендная Доходность)

Если эмитент платит дивы, сравнимые с ключевой ставкой или выше её, то от этого портфельному спекулянту двойная польза:

1 — это позитивный сигнал, говорящий о том, что эмитент хорошо относится к миноритариям

2 — у портфельного спекулянта благодаря дивам появляется денежный поток, который он может использовать по своему усмотрению

( Читать дальше )

Как увидеть Сигму?

- 29 апреля 2020, 15:25

- |

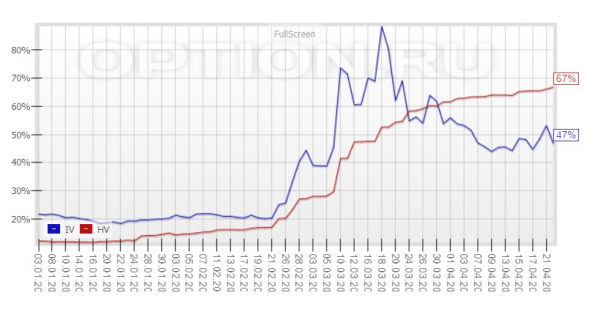

HV, IV, RV, LV, SV – каких только волатильностей не напридумывали….

Куда опционщику смотреть? Что брать за основу? Это я еще про методы измерения не упомянул. Хотя с методами измерения HV – более-менее сошлись во мнении, что Yang-Zhang рулит. Вроде как адекватно описывает.

Не будем оспаривать, по крайней мере не в этой статье.

Я за другое – КАК ЭТО ВСЕ УВИДЕТЬ? В книжках учат наложить два графика друг на друга – HV на IV (ну или на оборот). Посмотреть кто выше – того продать, кто ниже – того купить:

Волатильность — это «медленная цена» или просто стоимость. Т.е. цена опциона зависит от базового актива, дней до экспиры и уровня страха трейдеров. Меняется она очень быстро. Чтобы оценивать именно стоимость опциона (страховки) – как раз и используется IV волатильность. Далее трейдерам нужно понять какая «медленная цена» у самого базового актива – HV волатильность. Вот для нее придумали формулы измерения исторической волатильности. Если погружаться в эти формулы, то начинают появляться новые параметры – приращение доходности, дисперсия и среднеквадратичное отклонение — сигма. Если первые два параметра это промежуточные вычисления, то сигма используется уже более активно. Господин Гаусс когда-то доказал, что в нормально распределенных случайных процессах в 68% случаев изменение величины (у нас это приращение доходности) от среднего не превысит одной сигмы. Те, кто давно в рынке скажут – рынок ни капли не нормально распределяет свои приращения и поправят Гаусса до величины 58%. Всё это интересно, занимательно, но заставляет нас ворошить знания по теорверу и статистике. А нам – трейдерам – дайте лучше кнопку «БАБЛО», а не вот это вот все…..

( Читать дальше )

Вы все еще в Москухне?

- 29 апреля 2020, 00:16

- |

Панические метания Московской биржи из стороны в сторону показывают, почему эта структура никогда не станет цивилизованным и надежным местом торговли для институциональных групп. Не для мелких лудоманов-студентов или безработных с депо в несколько тысяч долларов, а для хэджеров, крупных долгосрочных инвесторов и всех тех, кто управляет значительным суммами и не привык метаться, как ненормальный от каждого шороха.

В цивилизованных биржах фьючерсы служат в первую очередь для хэджирования рисков – процентных, товарных, фондовых и прочих. Соответственно, экспозиция контрактов представлена на несколько лет вперед, где на дальних контрактах открытый интерес распределен достаточно равномерно и составляет не менее половины от ближних (текущий месяц) и средних (следующие два месяца от текущего) контрактов. На всяких кухнях практически весь открытый интерес сосредоточен на ближнем контракте, что сигнализирует о том, что ни хэджеров, ни финансовых институциональных групп в них нет и быть не может, а почему? Проблема не только в ликвидности, хотя это безусловно важно, проблема в доверии к организатору торгов, как важнейшему звену всей финансовой инфраструктуры. Доверие формируется через транспарентность, предсказуемость, отсутствие противоречий в регламенте и через четкое следование установленным процедурам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал