Избранное трейдера Богдан Чугуев

Trumponomics: S&P 500 - вечный двигатель и его природа

- 27 декабря 2019, 21:51

- |

Почему рынок столь иррационален? В чем секрет такого значительного роста последнего времени? Неужели, дед и в правду волшебник...

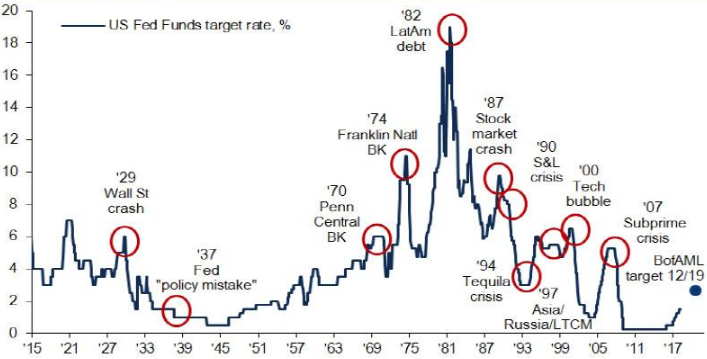

Разберем подробнее. Одна из главных причин — это конечно же неQE от г-на Пауэлла и снижение ставки ФРС, а вторая — которая является больше логическим следствием первой — это накопленное корпорациями огромное количество cash-а, возможность привлечения дармовых денег и продолжающиеся buyback-и, растущие в геометрической прогрессии показатели PEG — price earnings growth.

Глядя на график соотношения цены к прибыли можно смело «плюнуть» в лицо тому, кто заявляет о сбалансированности рынка, дешевых ценах и перспективах дальнейшего роста показателей эффективности в 2020 г., кстати, since last time об этом не говорит только ленивый судя по прогнозам западных инвест-домов и топ-банков. Это самый дорогой рынок в истории исходя из показателя PEG.

( Читать дальше )

- комментировать

- 2.6К | ★5

- Комментарии ( 18 )

Всемирный банк (World Bank): следующий кризис затмит все предыдущие

- 23 декабря 2019, 18:28

- |

Следующий кризис будет отличаться от предыдущих, что сделает его более опасным, предупреждает Всемирный банк.

Всемирный банк (World Bank) проанализировал свыше 100 стран и выявил четыре крупнейших долговых кризиса, которые произошли с 1970-х годов. Ими стали: латиноамериканский кризис 1980-х годов, азиатский финансовый кризис конца 1990-х годов, мировой финансовый кризис 2007-2009 годов и нынешний кризис, который еще не разразился, но уже созрел.

Эксперты банка обращают внимание на несколько различий, которые сделают следующий долговой кризис непохожим на предыдущие.

Во-первых, соотношение долга развивающихся стран (EM) к их ВВП в период с 2010 по 2018 годы вырос больше чем на 50% и достиг 168%. Это — более быстрые темпы роста, чем, например, во время латиноамериканского кризиса.

Во-вторых, в последние годы долговая нагрузка во всем мире одновременно росла как у частного сектора, так и у государственного (ProFinance.ru: на графиках ниже приведен размер долга домохозяйств, нефинансовых компаний, правительств и финансовых компаний (в трлн долларов). На первом графике отражены эти показатели по состоянию на конец 1999 года, а на втором — на конец 2019 года).

( Читать дальше )

Мой сценарий следующего мирового кризиса(он уже начался)

- 23 декабря 2019, 12:20

- |

В чем особенность нынешнего периода рынка? Сейчас каждый мало-мальски занимающийся трейдингом человек ждет и готовится к кризису вроде 2008 года. Не ждать кризиса в инвестсреде сейчас вообще считается чуть ли не дурным тоном. При этом большинство наивно полагают, что они умнее всех и уж их-то кризис врасплох не застанет — они по книжке и доллары закупили, и подушку кеша держат. Но дело в том, что такой массовый мировой психоз на тему краха рынков не может не сказаться на протекании следующей кризисной фазы мирового экономического цикла.

И вот к чему, по моему видению ситуации, он приведет.

— Сильно обесценятся нынешние валюты-убежища — доллар, евро. Обесценятся к остальному миру.

— Сильно ускорится инфляция по этим валютам, перенося обесценение валюты на рост стоимости товаров, выраженных в этих валютах.

( Читать дальше )

О телефонах Айфон, как инструменте прогноза развития экономики

- 17 декабря 2019, 17:31

- |

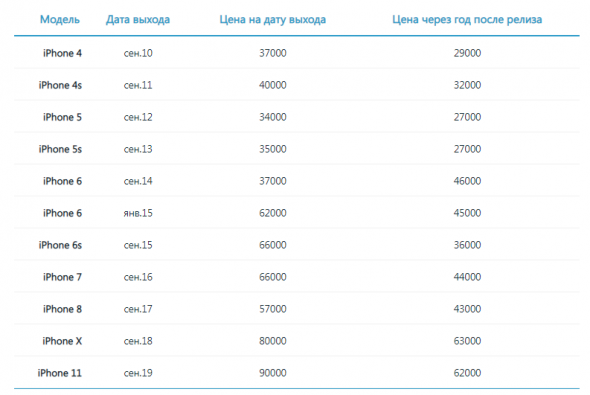

Мы решили сравнить динамику цен на новые модели iPhone за последние несколько лет. Ниже приведена таблица, где указана цена новинок в момент релиза (в рублях), и что происходило спустя год

В среднем, через год после появления на рынке новая модель iPhone теряет от 25% до 30% первоначальной стоимости. Поэтому назвать покупку техники от Apple инвестицией — язык не повернется. Интересный факт, что за второй и третий годы жизни каждая модель дешевеет значительно медленнее. Так, модель 2016 года iPhone 7 сегодня, спустя 3 года, стоит 38 тыс. рублей, что составляет 57% первоначальной стоимости. При этом в первый год новинка потеряла 33%, а за последующие два всего 9%. Знающие (и терпеливые) люди уже давно знают, что покупать новинку нужно, как минимум, через полгода после релиза. При этом, помимо экономии, вы вероятнее всего получите более качественный товар, так как спустя несколько месяцев компания исправляет ошибки и выпускает уже новую, улучшенную партию такой же модели.

( Читать дальше )

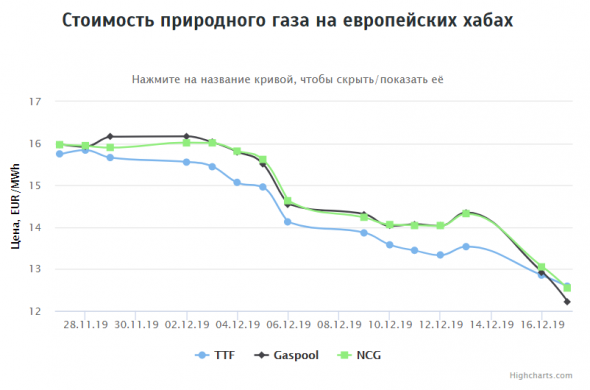

Стоимость природного газа на европейских хабах на 17.12.2019г: ~$146,78 (-21%, 2 нед-к-2 нед)

- 17 декабря 2019, 17:20

- |

1000 м3 природного газа содержит 10,57 MWh

хаб TTF = €12,59 MWh = $148,39 за 1000 м3

хаб Gaspool = €12,23 MWh = $144,15 за 1000 м3

хаб NCG = €12,54 MWh = $147,80 за 1000 м3

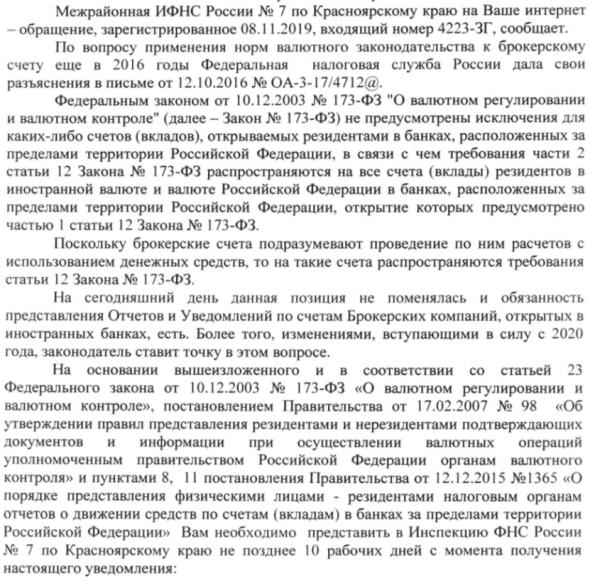

Уведомил ФНС об открытии счета в IB ч.2

- 12 декабря 2019, 12:37

- |

Но потом увидел щедрое предложение от Тимохи по раздаче 2000р.

Это было бы хорошей прибавкой к моему 500р. счету для разгона халявных денег. Считай, 400% разом, за 1 день.

Вообщем ситуация разворачивается довольно инетересно на текущий момент.

После написания топика, народ меня загнобил, что я поторопился и могу получить штраф, так как ФНС может не разобравшись его выписать за несвоевременное уведомление об открытом счете в банке.

Я написал письмо в ФНС (через сайт), что так и так, ребята, мол ошибся. Поторопился с подачей данных, да еще и на бланке банка. Сообщил так же что IB не банк. Выслал им скрин с сайта налоговой, где говорится что уведомлять не нужно раньше 01.01.2020г.

Сижу жду ответа....

Ответа пришел неожиданный:

( Читать дальше )

«Газпрому» придется принять все условия Украины

- 09 декабря 2019, 21:54

- |

Украина поставила «Газпрому» очень жесткие условия по новому транзитному соглашению. Договор должен быть заключен на 10 лет, «покрывать все расходы» Киева, а также отечественный монополист должен погасить всю задолженность по решению Стокгольмского арбитража. И он, скорее всего, в итоге все это сделает.

Уже давно пора вытащить голову из песка и признать, что Россия имеет дело вовсе не с «потерявшей берега» Украиной. Нет, от лица Киева с Москвой говорят Еврокомиссия и Вашингтон. Это они сейчас ломают через колено руководство «Газпрома».

На самом деле, никакой «проблемы украинского транзита» для Европы нет, она есть только для российского монополиста, который по договору обязан поставлять топливо до словацкой границы. «Газовая война» десятилетней давности многому научила ЕС, и тот взял курс на полную независимость от поставок из нашей страны. Немецкое издание DW подвело неутешительные для «Газпрома» итоги этой работы, о чем мы рассказывали ранее. Евросоюз максимально диверсифицировал источники поставок газа. Помимо трубопровода «Северный поток-1», по всему побережью построены многочисленные СПГ-терминалы. Сделаны большие инвестиции в развитие газотранспортной системы ЕС, которые позволяют перебрасывать энергоресурсы по мере необходимости. Подземные хранилища газа заполнены им под завязку, что дает гарантии обойтись без поставок «Газпрома», если те будут перекрыты 1 января 2020 года.

Все, эпоха доминирования российской компании на европейском газовом рынке подходит к концу. Полностью отказываться от ее услуг европейцы, естественно, не намерены, но изменится их предназначение. Ряд экспертов высказывает вполне обоснованное мнение, что теперь значительную роль в энергобалансе Европы будет играть именно СПГ, а не трубопроводный газ. Причин тому две.

Во-первых, при наличии развитой инфраструктуры, СПГ может быть даже дешевле и удобнее, поясняет наш бывший дипломат Николай Платошкин:

( Читать дальше )

Всю голову сломал, что выбрать ETF Finex или самому зайти в американские дивидендные акции?

- 08 декабря 2019, 16:31

- |

Цель: хорошенько рискнуть на долгосрок и агрессивно приумножить капитал, но с мин.заморочками =) Далее потихоньку докупать и т.д.

горизонт думаю от 5 лет и выше...

Как бы вы сделали на моём месте?

Есть доступ к брокерам Альфа-директ и Тинькофф.

Вот думаю:

1. Самому портфель собрать из дивидендных аристократов(через Тинькофф)

2. Тупо вложиться в рублях эквивалентно в ETF от Finex через АД(комиссия меньше чем в Тинькофф)

Что настораживает:

— придётся колупаться с отчётностью для налоговой каждый год с американских дивов

— комиссия через Тинькофф выше

— ну и заморачиваться с выбором акций, наверное каким-то отслеживанием. Пока план немного аристократов, плюс подсмотерть портфель американского ETF NOBL и заходить вот сюда:

Еда

— McDonald's

— Coca-Cola Co.

— Wal-Mart Stores

— Target

— Hormel Foods

Здоровье

— AbbVie Inc.

— Johnson & Johnson

— Colgate-Palmolive

— Cardinal Health

— Walgreens Boot

Телеком

— AT&T Inc (T)

Химия

— 3m

— Exxon Mobil

— Air Products

Машиностроение

— Caterpillar Inc (CAT)

— Eaton Vance

— Leggett & Platt Inc (LEG)

Финансы

— T. Rowe

ИТ

— Activision Blizzard Inc (ATVI)

«Что было, то и будет; и что делалось, то и будет делаться, и нет ничего нового под солнцем. Бывает нечто, о чем говорят: «смотри, вот это новое», но это было уже в веках, бывших прежде нас...»

- 07 декабря 2019, 17:44

- |

Гонка на выживание: Россия и Саудовская Аравия ведут рынок нефти к повторению краха 1980х

В пятницу в Вене завершился очередной саммит ОПЕК+, на котором министры 24 стран-экспортеров «черного золота» приняли решение сократить добычу нефти еще на 500 тысяч баррелей в сутки.

Соглашение о стабилизации нефтяного рынка, которое было заключено еще в декабре 2016 года, подавалось как большая победа и первый скоординированный шаг нефтяных гигантов более чем за 20 лет, захлопнулось, как капкан, из которого невозможно выбраться.

Сделка, которой планировали полгода убрать с рынка излишки нефти, остается в силе уже четвертый год. За это время мировой спрос на нефть вырос на 5 млн баррелей в сутки. Но от нового рынка странам ОПЕК не досталось ничего: их добыча 32,4 млн баррелей в день упала ниже 30 млн.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал