Избранное трейдера Богдан Чугуев

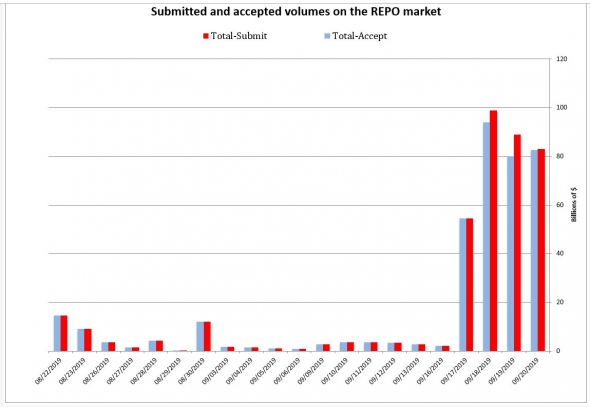

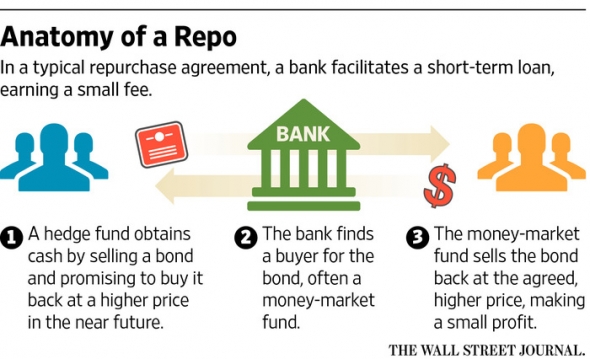

Снова за РЕПО кризис в США

- 16 ноября 2019, 21:26

- |

До 2008 в основном в РЕПО игрались банки. Сейчас это стали небанковские организации (hedge funds, broker-dealers and real estate investment trusts, далее — НФО). Роль банков снизилась, они менее охотно стали заниматься коротким фондированием. Банки раньше не имел избыточных резервов, сейчас же имеют большие резервы, которые размещаются в Фед, а не в рынок. С другой стороны НФО некуда было деваться, как фондироваться через РЕПО, т.к. банки сами снизили обычные кредиты в их адрес или покупку из облигаций. Вклад внесла и новая регуляция, так что с банком за РЕПО стали драть капитал и базельские ratios.

Казна забирала кеш через UST, а еще и Фед начал баланс сокращать — ну и добро пожаловать. Вмешавшись, Фед заменил собой роль частных банков на финансовом рынке.

Ключевые вопросы по кейсу:

1) почему банки не фондируют НФО напрямую?

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 9 )

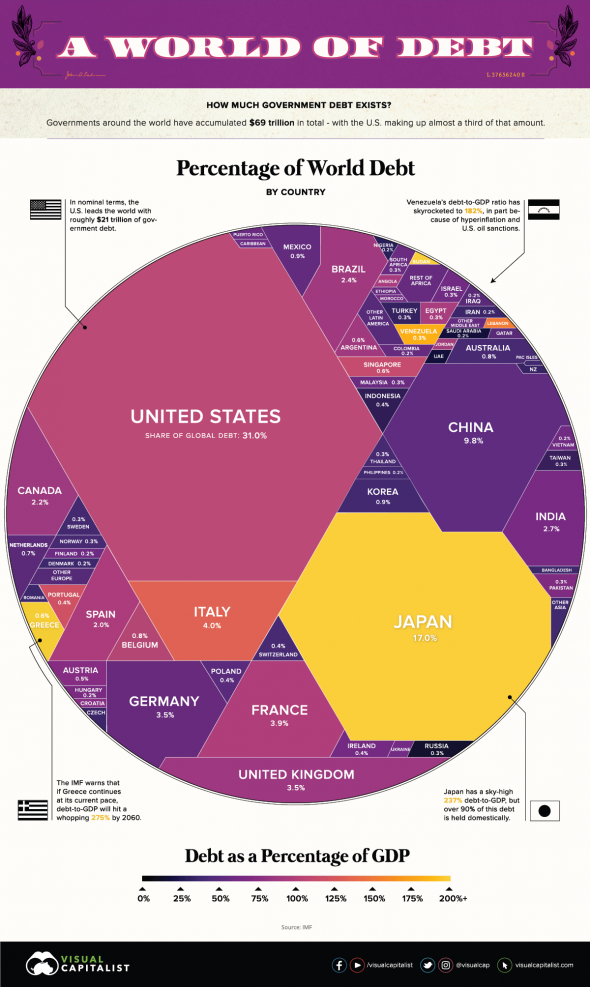

69 триллионов долларов мирового долга в одной инфографике

- 15 ноября 2019, 07:04

- |

Два десятилетия назад общий государственный долг оценивался в 20 триллионов долларов.

С тех пор, согласно последним данным МВФ, это число возросло до 69,3 триллиона долларов при соотношении долга к ВВП 82% — это самый высокий показатель за всю историю человечества.

Какие страны должны больше всего денег и как эти цифры сравниваются?

Региональная разбивкаДавайте начнем с рассмотрения на континентальном уровне, чтобы получить представление о том, как мировой долг разделен с географической точки зрения:

( Читать дальше )

Черный лебедь в виде РЕПО failure или как ФРС национализирует экономику

- 14 ноября 2019, 19:12

- |

Провал существующей финансовой политики и почему это произошло так стремительно быстро, а главное, неожиданно для всех, на этот счет предстоит еще много услышать рассуждений и споров среди великих умов, но факт произошедшего уже вошел в историю...

( Читать дальше )

Мир на грани коллапса. Что вангует Рэй Далио?

- 14 ноября 2019, 16:29

- |

Так вот в его последнем посте в LinkedIn (заблокировано Роскомнадзором), он написал пост на пару страничек. О чем он там?

- основное жопито — это исполнение обязательств пенсионных фондов и здравоохранения. Бэбибумеры счас начнут массово болеть и получать пенсии, и фонды просто не смогут выполнить своих обязательств.

- Почему? Потому чтобы платить нормально, фонды эти должны зарабатывать 7% годовых, а с текущими низкими доходностями они этого делать не смогут.

- Государства продолжают очень много занимать

- нельзя переварить столько госдолга, сколько выпускается сейчас не подняв ставки

- именно поэтому центробанки печатают деньги и выкупают долги

- политика центробанков привела к тому, что много денег у тех, кто хочет инвестировать а не у тех, кто хочет тратить больше.

- самое большое число компаний с дот-ком-баббла не получают прибыли или даже не имеют плана ее получения.

- огромное количество денег у инвесторов позволяет впаривать им мечту.

- бабки бесплатны для тех, у кого они есть и кто кредитоспособен, и недоступны для тех, кто в них нуждается

- это создает разрыв между бедными и богатыми

- снижать пенсии и страховые выплаты

- повышать налоги

- печатать бабки

Если повысить налоги на богатых, то богатые побегут от налогов туда, где классовый разрыв между богатыми и бедными не так велик.

В общем, набор обстоятельство создает неустойчивость и больше нельзя делать то же самое, что делали с 2008 года.

Мир приближается к смене парадигмы.

Небольшое эссе о текущем моменте и почему торговая война не сможет закончиться миром

- 13 ноября 2019, 17:23

- |

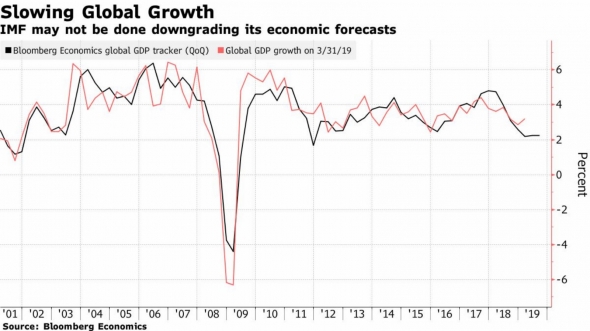

Резюме: Силы природы требуют рецессии. Политические силы делают всё, чтобы избежать спада.

Поговорим об экономике и потенциале ее роста.

Возьмем Китай для примера. Китай рос темпами выше 8-14% с 1991 по 2012 год. Это реальные темпы роста. Если бы Китай рос так 100 лет, то его ВВП увеличился бы в 13 780 раз. Даже если Китай дальше будет расти по 3% в год, его ВВП вырастет в 20. Эти цифры выглядят нереально, а значит и темп роста 3% нереалистичный. Но представим, что действительно темп 3% сохранится. Как это возможно? За счет чего теоретически так можно вырасти?

Например, увеличить население Китая еще в 2 раза. Плюс повысить уровень жизни в 3 раза. Получили 6. Повысить производительность труда в 2 раза. Получили 12. Захватить и застроить половину Евразии и Африку. Получили 20+. Однако если какой-то из этих вариантов кажется вам нереальным, это означает, что Китаю придется расти меньше.

Но важно понимать, что работоспособное население может и уменьшаться, может уменьшаться и производительность труда вслед за падением инвестиций. И уровень жизни тоже может снизиться. Можно конечно вырасти, но если вы забрались высоко в кредит, то можно и упасть. А если торговая война, развязанная США, сработает, это будет означать, что производительность труда упадет вместе с падением экспорта, а вслед за ним может упасть и уровень жизни. Бесконечно расти невозможно, рано или поздно наступает потолок роста, — причина — ограниченная территория и ресурсы земли.

Мой бездоказательный (гипотетический) тезис состоит в том, что Китай уже вырос больше, чем должен был в естественных условиях рынка. А те темпы которые мы видим сейчас, поддерживаются государством искусственно, за счет “насильственного” кредитования. Это в свою очередь рано или поздно должно плохо кончиться. Но Китай я использую здесь лишь как пример. Двинемся дальше.

Мой тезис также состоит в том, что весь мир в целом уперся в потолок роста, поэтому темпы роста экономики замедляются несмотря на все потуги властей.

Когда экономика упирается в «потолок», то эффективность традиционных инструментов ее поддержки (бюджетная и монетарная политика) снижается или вовсе пропадает. Политики слишком увлеклись стимулированием, забывая про то, что кризис — это естественное природное явление, которое расчищает дорогу для дальнейшего роста. Если вы делаете всё, чтобы избежать кризиса, то получите потолок роста. Как мы видим, все потуги ФРС по стимулированию де-факто привели к:

( Читать дальше )

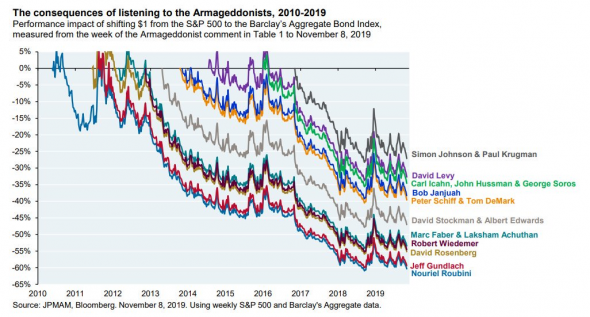

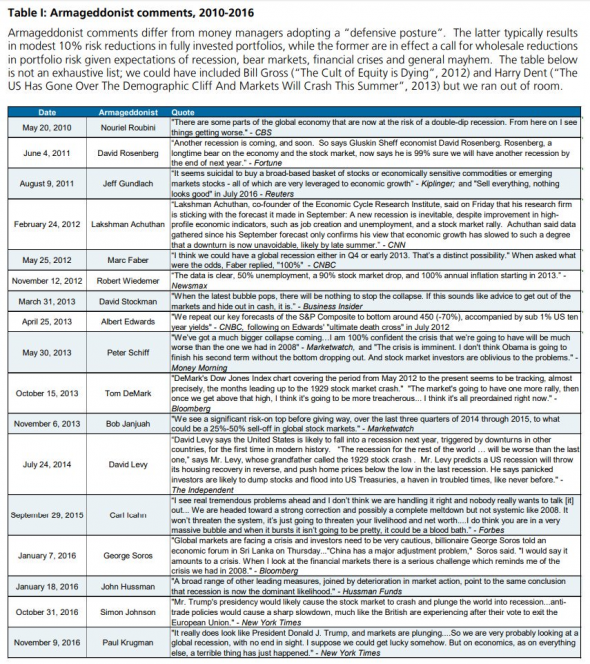

Сколько потеряли бы инвесторы, если бы слушали Армагеддонщиков?

- 13 ноября 2019, 15:03

- |

На графике доходность $1, инвестированного в облигации, по сравнению с доходностью, полученной от индекса S&P500 после очередного прогноза о наступлении кризиса.

«Рынки падают из-за Трампа. Мы идем к рецессии» Пол Кругман, 2016 год

«Я вижу, как рынок идет к огромной коррекции» Карл Айкан, 2015 год

«Я жду мировую рецессию в следующем году. Вероятность? 100%» Марк Фабер, 2012 год

( Читать дальше )

20 рисков для фондовых рынков в 2020 году

- 13 ноября 2019, 13:17

- |

2019 год станет одним из самых успешных для фондового рынка – исторический рекорд индексов S&P500 и МосБиржи, что принесло сверхдоходы инвесторам. Однако накопленные риски могут «взорваться» в 2020 году. Мы сформулировали 20 рисков для рынков на следующий год, чтобы инвесторы могли аллоцировать свои портфели с учетом данных факторов.

1. Эндогенная рецессия в США. К данному периоду в экономике США готовятся как инвесторы, так и потребители. Уже сейчас макроэкономические показатели сигнализируют о серьезном спаде, но критичное замедление, по нашим оценкам, может наступить в 3 квартале 2020 года.

2. Уровень государственного долга США увеличился до 23 трлн долл и его темп роста значительно превышает темп роста ВВП. Это будет влиять на долгосрочные банковские ставки.

( Читать дальше )

Несколько слов об активном и пассивном управлении - Владимир Твардовский

- 12 ноября 2019, 14:40

- |

В августе этого года Morning Star зафиксировало впервые в истории фондового рынка США превышение сумм, инвестированных в фонды пассивного управления над активными фондами. Из этого простого факта многие управляющие и аналитики делают далеко идущие выводы об изменении структуры рынка. Так ли это и есть ли причины полагать, что активное инвестирование умерло, только потому, что объем денег в фондах с пассивным управлением в августе сего года впервые в истории превысил объем средств в фондах с активным инвестированием?

Ну, давайте поговорим о смерти активных инвестиций. Об этом все последние годы говорили исключительно продавцы ETF, да независимые консультанты, которым проще продать «весь рынок», чем строить финансовые модели и искать недооцененные и переоцененные активы для формирования портфеля клиента в соответствии с его риск-профилем. Поговорим о том, чего не понимают продавцы инвестиционных продуктов, ориентированных на пассивное инвестирование.

( Читать дальше )

Инвестиционные идеи Vulcan Materials

- 11 ноября 2019, 10:33

- |

Vulcan завершил 3-й квартал, имея на счетах $90.4 млн. денежных средств и эквивалентов. Общий долг составил $2.78 млрд. В январе-сентябре компания сгенерировала операционный денежный поток в объеме $646.1 млн. (рост на 12.8% г/г), потратила $306.9 млн. на капвложения и выплатила $122.9 млн. в виде дивидендов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал