Блог им. Bogdan_29

«Что было, то и будет; и что делалось, то и будет делаться, и нет ничего нового под солнцем. Бывает нечто, о чем говорят: «смотри, вот это новое», но это было уже в веках, бывших прежде нас...»

- 07 декабря 2019, 17:44

- |

Гонка на выживание: Россия и Саудовская Аравия ведут рынок нефти к повторению краха 1980х

В пятницу в Вене завершился очередной саммит ОПЕК+, на котором министры 24 стран-экспортеров «черного золота» приняли решение сократить добычу нефти еще на 500 тысяч баррелей в сутки.

Соглашение о стабилизации нефтяного рынка, которое было заключено еще в декабре 2016 года, подавалось как большая победа и первый скоординированный шаг нефтяных гигантов более чем за 20 лет, захлопнулось, как капкан, из которого невозможно выбраться.

Сделка, которой планировали полгода убрать с рынка излишки нефти, остается в силе уже четвертый год. За это время мировой спрос на нефть вырос на 5 млн баррелей в сутки. Но от нового рынка странам ОПЕК не досталось ничего: их добыча 32,4 млн баррелей в день упала ниже 30 млн.

Самая горькая пилюля досталась Саудовской Аравии, которая четыре года назад качала 11 млн баррелей в сутки, а сейчас — только 9,8 млн. Россия — второй по квоте участник сделки — нарастила добычу, но лишь на 700 тысяч баррелей в день.

Всю потребность в новой нефти на планете с 2017 года удовлетворяют не входящие в ОПЕК страны: за три года сделки добавили на рынок 7 млн баррелей новых ежедневных поставок — 25 супертанкеров в неделю.

США увеличили добычу на 4 млн баррелей в сутки и стали чистым экспортером нефти и нефтепродуктов, оставив ОПЕК наблюдать, как ее доля на рынке с 33,6% рушится до исторического минимума — 28,5%.

Стратегия Саудовской Аравии заключается в том, чтобы «пересидеть» американский сланец, дождаться, когда бум выдохнется, компании не смогут обслуживать долг и добыча перестанет расти, сообщает Bloomberg со ссылкой на источники в картеле.

Но при ценах около 60 долларов за баррель наращивать добычу готовы не только Штаты. В 2020 году 1 млн баррелей в сутки добавят Норвегия и Бразилия, прогнозирует Rystad Energy. Общий рост поставок из не входящих в ОПЕК стране стран будет максимальным с 1978 года — 2,3 млн баррелей в сутки (в том числе 1,1 млн — из США).

Ситуация на нефтяном рынке полувековой давности повторяется в режиме де-жавю: в 1981-85 гг Саудовская Аравия также сокращала добычу, пытаясь удержать цены около рекордной на тот момент отметки 30 долларов за баррель.

Но стратегия зашла в тупик: потеряв две трети рынка (доля упала с 17,6% до 7,1%), саудиты признали ошибку, резко нарастили добычу и за полгода обрушили цены втрое — до 10 долларов на весну 1986-го.

Когда чихнула Саудовская Аравия, простудился Советский Союз. Привыкшее платить валютой от нефти за импорт зерна, продовольствия и технологий, руководство КПСС обратилось за кредитами в Западные банки и увеличило внешний долг вдвое за три года. К 1989-му, когда обслуживать его стало невозможно, СССР начал закладывать золотой запас (через операции своп), обратился за кредитам к правительствам Запада, сдавая ракетные базы и страны Восточной Европы. Но это не помогло: к январю 1991-го, «исчерпав все запасы централизованных валютных ресурсов, страна оказалась на пороге валютного банкротства со всеми вытекающими социальными и экономическими последствиями», писал в донесении премьеру Павлову тогдашний председатель Внешэкономбанка СССР Юрий Московский.

Когда чихнула Саудовская Аравия, простудился Советский Союз. Привыкшее платить валютой от нефти за импорт зерна, продовольствия и технологий, руководство КПСС обратилось за кредитами в Западные банки и увеличило внешний долг вдвое за три года. К 1989-му, когда обслуживать его стало невозможно, СССР начал закладывать золотой запас (через операции своп), обратился за кредитам к правительствам Запада, сдавая ракетные базы и страны Восточной Европы. Но это не помогло: к январю 1991-го, «исчерпав все запасы централизованных валютных ресурсов, страна оказалась на пороге валютного банкротства со всеми вытекающими социальными и экономическими последствиями», писал в донесении премьеру Павлову тогдашний председатель Внешэкономбанка СССР Юрий Московский.

Это банкротство состоялось 6 декабря 1991 года, когда ВЭБ СССР объявил мораторий на все внешние платежи. Еще через две недели не стало и СССР.

Но на этот раз будет иначе, уверен глава МЭР Максим Орешкин. «Если в середине 80-х годов прошлого века Саудовскую Аравию устраивала относительно низкая цена на нефть, то Советский Союз нуждался в высокой. СССР был слабым звеном и получил все проблемы, когда нефтяной рынок среагировал вниз. Сейчас ситуация зеркальная, мы с саудитами поменялись местами на нефтяном рынке», — объяснил он в интервью ТАСС в сентябре.

Чтобы бороться со сланцем, цены надо опустить до 35-45 долларов за баррель — на этом уровне, по подсчетам Промвсязьбанка находится точка безубыточности большинства сланцевых проектов. Но эта война не по карману саудовскому бюджету, которой сводит концы с концами только при нефти по 84.

Время играет против саудитов: по прогнозу МЭА, эпоха хронического роста спроса на нефть доживает свои последние годы. Уже с начала 2030х миру будет требоваться ежегодно лишь 100-200 тысяч баррелей в день новой нефти — в 10 раз меньше, чем сейчас.

«Мы должны максимально сейчас постараться добыть все, что у нас есть, и продать. Потому что потом это никому не будет нужно», — бил тревогу в феврале председатель комитета ГосДумы по энергетике Павел Завальный.

Потом, по его словам, это никому не будет нужно: за то время, пока есть спрос, «нужно успеть перестроить экономику и страну, чтобы подготовиться к будущему».

мои соображения:

1.

Стратегия Саудовской Аравии заключается в том, чтобы «пересидеть» американский сланец, дождаться, когда бум выдохнется, компании не смогут обслуживать долг и добыча перестанет расти,

в 70 х годах развилась добыча нефти на шельфе. Североморскую нефть арабам и СССР не удалось пересидеть и по сей день. Тогда тоже арабы боролись с Норвежской нефтью как сейчас борются с сланцевой

Нефтяной бум

Сразу же после удачного запуска Экофиска начался североморский нефтяной бум (изрядно подогретый нефтяным эмбарго 1973 года), главными бенефициарами которого оказались Норвегия и Великобритания — остальным прибрежным странам достались «крошки с барского стола». При этом голландская «крошка» оказалась весьма крупной, немецкая и датская — мелкими, а над Швецией природа-мать посмеялась: на шведском шельфе углеводородов нет.

В разработке Экофиска активно участвовала государственная компания Hydro, которая до этого никогда не занималась добычей нефти (ее профилем была гидроэнергетика и цветная металлургия). Поэтому в 1972 году были созданы профильная норвежская госнефтекомпания — Statoil и специализированный государственный отраслевой орган — Норвежский нефтяной директорат (NPD).

Для разведки и добычи преимущественно привлекались иностранные компании с соответствующим опытом и технологиями. А Statoil свою первую операторскую лицензию (на разработку месторождения Гуллфакс) получила только в 1981 году, причем это была вообще первая лицензия, выданная норвежской компании.

В 1985 году был создан SDFI (State’s Direct Financial Interest) — фонд прямого участия государства в нефтяных операциях. До 1996 года доля государственного участия во всех лицензиях составляла 50%. В 1996 году эта доля была сокращена до 30%, а затем и до 15%. Всего деятельность SDFI распространялась более чем на полторы сотни месторождений.

В начале 2000-х годов система SDFI была реорганизована. Около 22% ее отошли Statoil и Hydro, а остальное было передано в управляющую госкомпанию Petro. Норвежские власти участвовали в нефтегазовых проектах через две госкомпании — Hydro и Statoil. 1 октября 2007 года на базе Statoil и нефтегазовых активов Hydro была создана единая компания StatoilHydro, где государству принадлежит 66,4%. Госпакетом управляет министерство нефти и энергетики. На момент объединения Statoil являлась оператором 39 месторождений, Hydro — 13. С 1 ноября 2009 года объединенная компания избавилась от второй части своего названия — Hydro — остался только Statoil. В марте 2018 года компания в очередной раз была переименована — в Equinor. Штаб-квартира компании находится Ставангере, городе на юго-западе Норвегии, считающемся «нефтяной столицей» страны. Здесь же находится и офис NPD.

Стоит также отметить, что все нефтегазовые компании, работающие в Норвегии, часть контрактов обязаны заключать с местными поставщиками и производителями. Этот протекционистский принцип действует практически с момента начала добычи. Цель — стимулировать развитие местной промышленности и территорий. И надо сказать, что норвежцы полностью использовали эту возможность. Уже в 1975 году группа Aker построила 28 морских платформ, причем 14 — непосредственно в Норвегии.

Начиная с середины 80-х годов, норвежское правительство несет основную финансовую нагрузку при проведении геологоразведки континентального шельфа — капиталовложения государства в эту сферу достигают 10 млрд долларов в год. Еще один важный фактор деятельности нефтегазовой отрасли Норвегии — аккумулирование прибыли и налогов от нее в стабилизационном фонде, 100% средств которого инвестируется за границей. В инвестиционный портфель входит около 10 тысяч компаний, средняя доля собственности в каждой компании составляет 1%. 65% средств фонда вложены в акции, 32,5% — в облигации, 2,5% — в недвижимость.

На конец первого полугодия 2018 года общая стоимость активов фонда превысила 8 трлн крон, или 1 трлн долларов. Этот фонд — один из крупнейших и старейших суверенных фондов в мире.

Крупные и гигантские

Доказанные запасы Норвегии — крупнейшие в Западной Европе (прогнозные запасы нефти — 6 млрд тонн, газа — 1,4 трлн кубометров). Существенно и то, что Норвегии повезло на месторождения — гиганты, а также крупные месторождения с эффективными запасами — такими как Статфьорд, Осеберг, Экофиск, Тур-Валхалл, Тролль, Гуллфакс, Фригг, Мерчисон, Дреуген, Халтенбаккен, Сневит, Баллер, Хейдрун, Донателло, Ормен Ланге, и ряд других.

Если говорить о легендарном Экофиске, то и спустя почти полвека после начала добычи первенец норвежской нефти сохраняет свой огромный потенциал. В 1998 году был завершен четырехлетний проект реконструкции инфраструктуры Экофиска стоимостью 2,5 млрд долларов. В результате на месторождении были построены две новые платформы, которые позволили увеличить добычу нефти и газа на 20%. Затем реконструкция продолжилась, и сейчас добыча здесь стабилизирована, нефть с месторождения экспортируется в Великобританию, газ — в Германию. Активная добыча на Экофиске будет вестись вплоть до 2028 года.

Норвежцы неторопливы, но нефтегазовые промыслы они осваивали в ускоренном режиме. К 1975 году было открыто уже более десятка месторождений нефти и газа при успешности бурения около 50% — очень высоком показателе для мировой геологоразведки. Еще через пять лет в Северном море было открыто уже 55 (!) месторождений, из них 32 нефтяных и 23 газовых и газоконденсатных.

В настоящее время в Норвегии эксплуатируются более 70 крупных и средних месторождений нефти и природного газа, на очереди — более 130 малых месторождений, часть из которых находится в стадии подготовки к освоению. Около 90% добываемой нефти идет на экспорт — от норвежских месторождений проложены трубопроводы почти во все страны Западной Европы.

Лицензиями на добычу покрыто только 10% норвежского сектора, около 60% акватории в геологическом плане вообще не изучено. В стране действует запрет на глубоководное бурение и на геологоразведку в районе заповедных Лофотенских островов.

На шельфе Норвегии выделяются три относительно обособленных географических сектора в трех морях — Северном, Норвежском и Баренцевом. Большая часть нефти добывается в Северном море, потенциал которого еще весьма велик. По прогнозам экспертов, в течение ближайшего десятилетия запасы углеводородного сырья в Северном море могут возрасти на 7 млрд баррелей нефти и 30 трлн кубических футов газа. Еще большие перспективы открытия углеводородов имеются в норвежском секторе Баренцева моря, особенно, в пограничной с Россией бывшей «серой зоне», раздел которой велся 40 лет (!) и завершился только в 2010 году.

2.

Сделка, которой планировали полгода убрать с рынка излишки нефти, остается в силе уже четвертый год. За это время мировой спрос на нефть вырос на 5 млн баррелей в сутки. Но от нового рынка странам ОПЕК не досталось ничего: их добыча 32,4 млн баррелей в день упала ниже 30 млн.

кто нибудь знает примеры (кроме Де Бирс с необработанными алмазами) когда при помощи картеля можно было сохранить монополию? и диктовать цены в мировом масштабе. Вообще это возможно при помощи сговора остановить прогресс?

3.

а кто нибудь рассчитывает, что будет с ценами в тот момент, когда венесуэла/иран/ливия — все вместе ли по отдельности смогут продавать свою нефть? Их можно долго не пускать на рынок, но рано или поздно они выйдут — например в течении 3х лет? я задавался этим вопросом в статье «Как страшно жить вРФ»

4.

Но стратегия зашла в тупик: потеряв две трети рынка (доля упала с 17,6% до 7,1%)

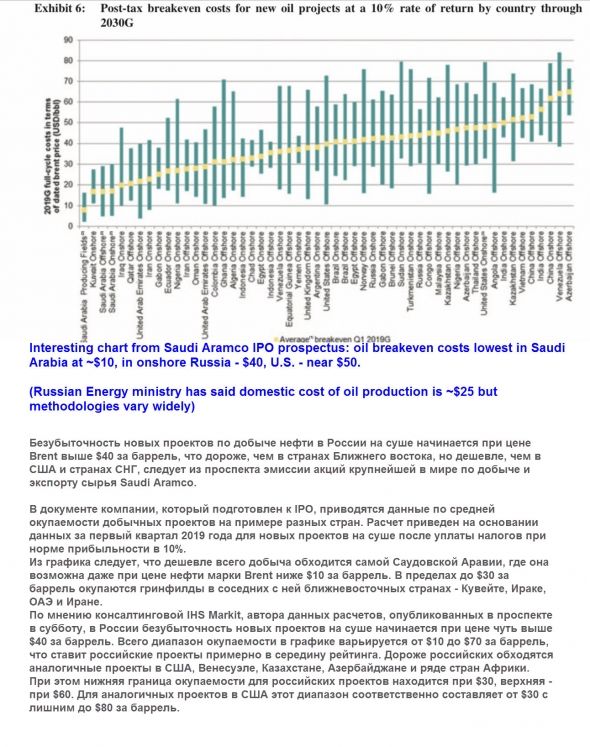

сейчас мировое потребление 102,4 млн барелей в сутки. Добыча аравии 9,8 млн барелей в сутки. Таким образом сейчас доля рынка саудитов — 9,8%. А ведь тогда в 85 году у них не было такого объёма начатых инвестиционных проектов. если посмотреть проспект эмиссии Сауди арамко — видно что себестоимость добычи у саудитов низкая. Лично я бы при таких обстоятельствах — при наличии у меня конкурентног преимущества в виде низкой себестоимости давил бы конкурентов по самое «не могу» — пусть цены опустятся вначале до 45 — у меня меньше прибыли, а все остальные просто сдохнут. Вот тогда можно понемногу поднимать цены. И ведь опыт/навык есть — на сколько упала нефтедобыча СССР (не говоря уже что вообще такой страны не стало) в 89-2000 годах. ПОчему не повторить сейчас? останется сланец и арабы и ещё те кто может иметь себестоимость в районе 30 долларов — зато потом 7-8 лет пусть мои конкуренты стараются отвоевать рынки, а я буду иметь эти 7-8 лет нормальную прибыль.

5.

Стратегия Саудовской Аравии заключается в том, чтобы «пересидеть» американский сланец, дождаться, когда бум выдохнется, компании не смогут обслуживать долг и добыча перестанет расти

6.

мы с саудитами поменялись местами на нефтяном рынке

очень спорный вопрос — какой разработанный потенциал месторождений на территории РФ был в 1985 году и какой в 2019 — если посмотреть лекцию (с 7минуты 45 секунд) очень наглядно показан потенциал разработанных месторождений в РФ

8.

Чтобы бороться со сланцем, цены надо опустить до 35-45 долларов за баррель — на этом уровне, по подсчетам Промвсязьбанка находится точка безубыточности большинства сланцевых проектов. Но эта война не по карману саудовскому бюджету, которой сводит концы с концами только при нефти по 84.

не уверен. А если опустить реал в 2 раза? Пару лет будет сложно, зато потом какие пряники будут? Берите пример по решению буджетного дефицита у «Сказочного»

8.

мы с саудитами поменялись местами на нефтяном рынке

особенно меня смущает диссонанс в словах Орешкина и то что говорят работяги нефтяники (с 3 минуты). Я отчего то верю нефтяникам

10.

«Мы должны максимально сейчас постараться добыть все, что у нас есть, и продать. Потому что потом это никому не будет нужно», — бил тревогу в феврале председатель комитета ГосДумы по энергетике Павел Завальный.

и последний гвоздь в сделку ОПЕК.

Технологический рывок или Кому нужен цап-царап?

Китайская BYD запатентовала новую батарейку для электрокаров.

Использование объема — до 74%

Плотность энергии: +20%

Плотность мощности: +25%

Дальность полета: +30% (600 км по NEDC)

Срок службы: 1.200.000 км

Стоимость: -30%

Начало производства: 1H2020

600 км пробега- мне от Ростова до Краснодара/Сочи хватит.

1млн200тыс – при моём пробеге в 20 тыс/год – одной батарейкиватит на 60 лет эксплуатации авто.

Когда то с восхищением говорили двигатель «миллионник» — а сейчас уже батарейка на миллион км хватает

Китайская компания BYD — третий по величине производитель электромобилей в мире.

По данным агентства JATO, в прошлом году она продала 95 тысяч «электричек», хотя почти все они осели в самой Поднебесной.

Продажи электромобилей впервые превысили миллионную отметку.

Причем спрос растет невероятными темпами: в 2016 году реализована 391 тысяча, в 2017-м — уже 727 тысяч, а результат прошлого года — 1 261 000 чистых электромобилей!

Основной спрос сконцентрирован в Китае (769 тысяч), следом идут США (209 тысяч) и Норвегия (46 тысяч).

Однако самым продаваемым электромобилем в мире стал американский седан Tesla Model 3 (138 тысяч штук), а сама Tesla с результатом 230 000 машин возглавляет рейтинг электрических брендов.

За ней идут китайские BAIC (152 тысячи) и BYD (95 тысяч), и только после них Nissan (92 тысячи).

Второе место в хит-параде моделей — электрический хэтчбек BAIC EC200 (92 тысячи), а на третьем — Nissan Leaf (85 тысяч).

а тут «последний гвоздь» в ОПЕК и РФ наглядно. Очень познавательное видео. После просмотра я решил до 40% пенсионного портфеля вкладывать в электроавтомобили

у меня просьба к читателям и всем — помогите найти ETF который вкладывается в электроавтомобили. До 40% своего депозита для пенсии я наверное вложусь в это дело. Я верю что на протяжении 20 лет это будет лучшая инвестиция из понятных мне. Т.е. я не могу понять тех кто покупает Эйпл (чем он лучше других телефонов?) а вот электроавтомобиль для себя я очень хочу (в годовом содержании автомобиля страховка/транспортный налог/замены масла/потеря в стоимости у меня оплата бензина и замена масла в ДВС/коробка/крестовины у меня 40%) я стал мечтать о более экономном содержании личного транспорта — думаю что в ближайшие 3-4 года таких же «дурачков» среди владельцев авто будет очень много (ну или бензин станет стоить по 20 центов за литр — тогда меня и ДВС будет устраивать). Насколько мне известно по этой теме — фирмы связанные с электроавтомобилями — БУД (Китай) Панасоник (делает батарейки для аавто) Тесла, Фольксваген имеет лидерство среди автопроизводителей нацеленых на электро — кто что ещё знает и какой фонд на эту тематику создан (не верю что не существует ETF заточенного под электрокары). Интересно как в этом дела у Мерседеса/Тойоты/БМВ( сп с БМВ Бриллианс китайский). Такой фонд с прицелом на 20 лет я готов покупать без ожидания просадок — за этим серьёзное будущее, тут не спекуляции. Интересно кто производит электроэнергию в Европе/Китае — машинам нужно будет много электричества, кто производит электрокабели для прокладки от электроопор к электрозаправкам, акции каких производителей электрозаправок существуют в мире?

хочу, как Форест Гамп «вложиться в фруктовый бизнес»

9 декабря.

Прошло 3 дня.

Успокоился, собрал больше информации. Корректировки в мироощущуениях такие:

1. экономия от аккамуляторов конечно есть — правда немного меньше чем первоначально мыслил (за электричество тоже нужно заплатить 15-20% стоимости бензина);

2. лично для меня экономия, если я куплю электро, составляет 50 тысяч рублей в год (1000 долларов грубо говоря) — при нормальной зарплате — что у нас, что в европе и т.д. — выигрыш очень маленький, а если посчитать сколько нужно выложить денег при покупке за электромобиль — окупаемость только через 15-20 лет

3. сегодня ещё не произошло кардинального структурного прорыва в технологиях — когда минусы с зарядкой будут компенсированы плюсами (дешевле эксплуатация, проще устройство двигателя). Прорыв будет скоро (он будет от того, что правительства запретят ездить в городах на бензине. И это правильно — не нужно гадить где живёшь, здоровье потом не купишь. Вся история человечества, вернее существования городов — в приказном порядке делали канализационную систему — иначе очень грязно было - как сейчас невозможно представить город без канализации, так и позже будет непонятно как это кто то ездит в городе и воняет, а все должны это нюхать и терять здоровье).

Как к нему, прорыву, подготовиться? Не совсем ясно, на каких элементах будут батарейки литий — увы не единственный претендент (нужно акции Панасоника, Варты прикупить), однозначно медь будет нужна (смотрим акции меднорудных компаний), думаю много сербра для контактов будет потребление, наработки в производстве электроавтомобилей (тесла, буд, ниссан) будут выкуплены конкурентами (типа тойоты/фольксваген и т.д. елси сами фирмы тесла и др. не разовьются) — можно при коррекции акции электроавто прикупать, но не сейчас.

1.При коррекции на рынке акции аккамуляторные и меднорудные можно брать, немного фьючерсного серебра через ETF чтоб не перекладываться при эспирациях - не прогадаешь, даже если электроавтомобили будут отложены на 15-20 лет.

2.Акции производителей электроавтомобилей + производителей комплектующих + производителей кобальта/лития - покупать только если указанные акции снизятся больше рынка (примерно на 20% больше, чем просадка бенчмарка СиПи) - и то ен более чем на 5-7%

теги блога Богдан Чугуев

- Deutsche Bank

- ETF

- IB

- S&P500

- акции

- армагеддон

- армагеддон бакс рубль российская экономика

- газ

- Газпром

- долг америки

- доллар

- Доллар рубль

- инверсия кривой доходности

- Интерактивброкер

- иран

- Китай

- коррекция

- кризис

- кризис 2008-2009

- Крым

- налогобложение

- Налогообложение на рынке ценных бумаг

- Нефть

- опрос

- офз

- производвство

- ртс

- рубль

- РФ VS сша

- рынки

- Северный поток-2

- сша

- Трамп

- трежериз

- трейжирс

- украина

- фондовый рынок

- ФРС

- фьючерс ртс

- ядерная война

Саудиты могут «заиграться» с понижением и войдут в штопор(экономика в определенный период) не сможет " «переваривать», с только нефти,, то какие симптомы проявляться будут с сползанием нефти? ваше мнение…

моё резюме такое — посмотрел по данным таможни, что РФ продаёт, я пришёл к выводу что фондовому рынку РФ наступает ХАНА в течении 2-5 лет. Лучше сейчас находиться в долларах США (краткосрочных облигациях), не расстраиваясь от недополученной прибыли

всё есть на графиках за период 2015-2016 год. Тогда тоже нефть просела, но её «вытянули» за уши. Однако тенденции, что происходит с какими активами — можно увидеть. Правда сейчас немного хуже — «сухих» патронов уже осталось мало (ну не будет же правительство США не просто освобождать сланцевиков от налогов, но ещё и доплачивать? Венесуэлу и Иран и Ливию уже запрессовали — может РФ теперь будет принесена в жертву, выбита из рынка, чтоб повысить или удержать стоимость нефти?)

это они хоть как то оттянуть свою смерть, не думают о других странах( пусть как «мухи» сдохнут…

большое спасибо. Читаю, выписываю. Нашёл сам ещё Литиевый ЕТФ