Избранное трейдера Антон Ромашов Aromath

Только для очень богатых людей: пособие по доверительному управлению вашим богатством

- 27 января 2022, 16:18

- |

Я только что вернулся со встречи с опытным портфельным управляющим из Москвы, который руководит family office одного из богачей. Знаю этого управляющего уже много лет, он приехал ненадолго в Питер по делам, и заскочил ко мне в село на обед. По горячим следам делюсь впечатлениями от услышанного. Управляющий порассказывал историй о том, как ведут себя ультрабогатые люди, когда дело доходит до доверительного управления их средствами. От историй этих ясное дело у волосы на голове шевелятся. В них нет ничего нового для меня, я это уже всегда знал, просто решил использовать тему разговора как повод для сочного поста на смартлаб.

Самое интересное, что несмотря на всё высокомерие и самомнение, ультрабогатые люди зачастую в вопросах управления деньгами на бирже ничем не отличаются от нас, нищебродов. Как следствие, они и бабки просирают «как дети» из Тинькофф Пульса. Рекомендую вспомнить классическую историю Владимира Кузьмина, которому трейдер проиграл под ноль 2 миллиарда рублей. Чтобы исправить свою ошибку, богач подал в суд на брокера Открытие на сумму потерь.

Руководство для очень богатых людей по доверительному управлению

Теперь собственно руководство для очень богатых людей по доверительному управлению. Что надо делать, чтобы вас не облапошили. Уважаемые грамотные управляющие (не мошенники), можете показывать своим клиентам этот пост, может они теперь вам больше поверят, после того как прочитают эти строки.

Выбор управляющих

Грамотный управляющий активами управляет чужими деньгами, как собственными. Главная цель любого грамотного управляющего — это получение доходности при стремлении максимально снизить риски потерь денежных средств. Снижение рисков — это главное, на что стоит обратить внимание. Почему? Потому что большинство богачей думают только в категории доходности. Это кажется каким-то бредом, но люди реально на полном серьёзе думают, что можно, например делать 1% в день без риска или 30% годовых при нулевом риске. Грамотный управляющий начинает разговор с рисков, в то время как неграмотный богач хочет как можно большую доходность.

Представим, что типичный богач проводит собеседование с двумя кандидатами на должность управляющего.

( Читать дальше )

- комментировать

- 16К | ★59

- Комментарии ( 183 )

21 фактор успеха миллионеров

- 20 октября 2021, 22:29

- |

Исследователь Томас Стэнли опросил 733 миллионера в США о факторах их успеха. В своей книге «Мышление миллионера» он приводит эти факторы.

Вот ТОП-21 из них. Упорядочены по убыванию важности.

1) Честность по отношению к людям.

2) Дисциплинированность.

3) Умение ладить с людьми.

4) Поддержка со стороны супруга.

5) Повышенное трудолюбие по сравнению с большинством людей.

6) Любовь к своей работе/бизнесу.

7) Сильные лидерские качества.

8) Соревновательный дух или индивидуальность.

9) Организованность.

10) Умение продавать свои идеи/продукты.

11) Умение инвестировать с умом.

12) Способность замечать возможности, которых не видят другие люди.

13) Быть начальником самому себе.

14) Готовность пойти на финансовый риск при условии правильной отдачи.

15) Хорошие наставники.

16) Желание стать уважаемым.

17) Инвестирование в собственный бизнес.

18) Видение прибыльной ниши.

19) Необычайная энергичность.

20) Здоровье.

21) Высокий IQ/выдающийся интеллект.

( Читать дальше )

Как улучшить свою жизнь в 2 раза!

- 16 октября 2021, 20:33

- |

Вы хотите получать больше наслаждения от жизни?

После применения рекомендаций из этой статьи ваша жизнь безвозвратно улучшится, как минимум, в 2 раза. Проверено лично. Готовы к изменениям? Начинаем!

1) Составьте список того, что доставляет вам удовольствие. Что вас радует в этой жизни. И теперь начните делать это чаще в 2 раза!!! Только что вы узнали секрет, как улучшить свою жизнь в два раза. Можно в 4 или 16… Делайте больше того, что делает вас счастливым.

Например, мне нравятся поездки на природу, в горы, на водопады. Раньше делал это один раз в год, теперь два раза в месяц. В результате улучшение жизни за год в 24 раза. Или люблю ходить в баню. Раньше парился один раз в месяц, теперь 2 раза в неделю. Увеличение кайфа в 8 раз.

Это так просто, что в это трудно поверить. Делайте чаще то, что вас радует. Найдите этот предел. Нравится ходить в кино, театр, рестораны, парки… так ходите чаще!

( Читать дальше )

- комментировать

- 12.7К |

- Комментарии ( 92 )

Основные тезисы "Разумного Инвестора"

- 10 августа 2021, 09:42

- |

Продолжаю выписывать самые важные тезисы из книг — на очереди великолепная книга Бенджамина Грэма — Разумный инвестор, библия фундаментального анализа. Сразу предупреждаю, пост является длинным, поэтому тем, кто дочитает до конца — ✋. За один раз прочитать пост будет трудновато, но как вариант сэкономить Ваше время и прочитать краткое содержание — вполне. )

С каждой главы выцарапал наиболее интересные мысли. Поехали.

Глава 1. Инвестиции и спекуляции: выбор разумного инвестора

👉 Инвестирование — это операции, цель которых — тщательно анализируя ситуацию, сохранить вложенные средства и получить приемлимую прибыль. Операции, которые не отвечают этим требованиям — спекуляции.

👉 Разумный инвестор обязан помнить не только о возможностях, но и о рисках.

👉 Спекуляции всегда соблазнительны, это увлекательная игра, и люди погружаются в неё с головой.

👉 Независимо от ситуации на рынке часть средств следует вкладывать в облигации, часть — в акции. Соотношение от 50:50 до 25:75.

( Читать дальше )

- комментировать

- 42.5К |

- Комментарии ( 45 )

Стоимостное инвестирование - последняя опора

- 19 июля 2021, 12:19

- |

Текстовая версия презентации с 29-й конференции Смартлаба.

Возможно выйдет более развернуто — смотрел видео видно что спешил, что-то забыл и т.д.

1. Сегодня мы наблюдаем настоящий бум инвестирования и увлечения трейдингом.

Буквально за два дня до конференции, я ездил на ГОСА РУСАЛа в Калининград и коллега, Павел Панкратов, рассказал удивительную историю, как в 2019 они пользовались услугами девушки-фотографа для свадебной фотосессии, а сегодня, зайдя на ее страницу в Instagram, они с большим удивлением обнаружили, что она стала инвесткоучем с тысячами подписчиков!

2. Миллионы инвесторов это не шутки.

И этот бум глобален. Все вокруг инвестируют в криптовалюту, участвуют в IPO, поставили себе приложения на смартфоны и участвуют в торгах!

( Читать дальше )

Нырок доходности S&P в отрицательную зону. Cобытие, которое случается раз в десятилетие.

- 25 мая 2021, 14:06

- |

На рисунке два графика. На верхнем реальная доходность по S&P. Т.е доходность за вычетом инфляции.

Красными точками обозначены моменты времени, когда реальная доходность американских акций становилась отрицательной. Причем последний случился аккурат в последние недели. Что делает подобный анализ особенно актуальным.

Смотрим, что случалось в эти периоды. Получаем аккурат все крупнейшие финансовые кризисы последних 40 лет. 1987, 1997, 2008. Ну и сейчас.

С точки зрения операций на бирже, сразу после выхода реальных доходностей в отрицательную зону, S&P начинал падать. И стремительно, и много.

Физический смысл этого процесса понятен. Вся деятельность, которая изначально называлась инвестированием, как карета у Золушки мгновенно превращается в делание убытков. Поэтому если у тебя актив с отрицательной доходностью, то от него лучше избавиться. Что и приводит сначала к распродажам. а затем и к обрушению S&P.

( Читать дальше )

Осторожно, Сибур!

- 01 мая 2021, 00:55

- |

Я очень давно не интересовался нашей химией.

Мне стало интересно, может я чего пропустил за эти годы?

Может, Сибур — это дружественная компания к миноритариям?

Может, они раскручивают собственные дочки как Система и выводят их на IPO?

Кинем взгляд на историю нашей славной компании Сибур.

В 2008 году на рынке обращались акции следующих дочек этого гиганта:

- Азот Кемерово,

- Воронежсинтезкаучук,

- Пластик (Узловая),

- Яршина,

- Омскшина.

( Читать дальше )

Как совместить падение рынков и гиперинфляцию

- 08 февраля 2021, 09:18

- |

Исходная беседа тут: https://smart-lab.ru/blog/675349.php.

Стартовый пост крайне бестолковый, но комменты там жгут.

Вопрос:

Тоже охреневаю с людей, которые могут ждать и крах рынка и гиперинфляцию. Это же взаимоисключающие вещи на 100%.

Ответ:

Да ладно!

Для понимания, сегодня капитализация Насдак навскидку 23,5 триллиона. Допустим, половина бабла в капитализации — пенсионные деньги, которые никто никуда не будет быстро выводить, но и не сможет быстро пополнять. А вторая половина капитализации — деньги спекулятивные. Парни из УоллСтритБэтс в течении года вливали пособие по безработице в ожидании иксов, с планом пожить год-два на дошираках, а потом остаток жизни — в своем домике в Малибу, на Мустанге, в компании пяти проституток-кокаинщиц.

А теперь рисуем дерево вероятностей, негативную ветку, но не самую ужасную конечно.

Тон речей в телевизоре меняется, гуру начинают говорить, что рынок растет не всегда, а иногда и падает, ФААНГ и Тесла перестают закрываться на +1% в день, и иногда начинают закрываться на -1% в день. Ребята в УоллСтритБэтс коллективно решают, что пора выходить, даже не дождавшись своего домика в Малибу, и весьма оперативно сливают половину Насдака (11,75 триллионов) радостным инвесторам из Житомира и прочих Сомали, которые на первых порах хватают ФААНГ и Теслу по -10% на половину депозита, потом хватают по -20% на вторую половину депозита, потом, одуревая от счастья и открывшихся возможностей, со всеми плечами хватают по -30%. Понятно, что при -50% банки им плечи начнут ломать, и выкидывать маржинколы на рынок до -70%, но нас не интересует санация агрегата М2 в Житомире.

( Читать дальше )

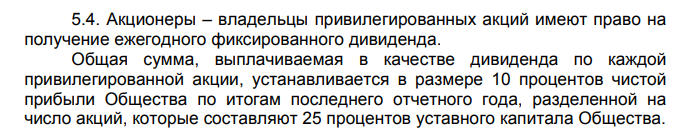

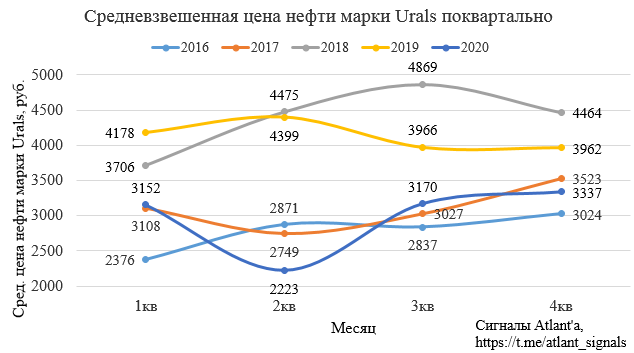

Прогнозные дивиденды за 2020 год на привилегированные акции ПАО "Сургутнефтегаз". Модель для определения целевой цены акции на момент отсечки в 2021 году

- 04 января 2021, 11:12

- |

Курс доллара на 31.12.2020 ЦБ определил, а значит мы можем спрогнозировать дивиденд Сургутнефтегаза за 2020 год.

На завтра, 31.12.2020 г., курс доллара США, официально устанавливаемый Центральным банком РФ, составит 73,8757 руб. Таким образом, курс доллара США повысился на 21,9 коп. по сравнению с сегодняшним курсом.

Сургутнефтегаз имеет валютную кубышку в размере около 49 млрд долларов. Ввиду ее большого размера относительно операционной прибыли курсовая переоценка существенно влияет на прибыль компании и дивиденды.

Средневзвешенная цена на нефть в 4-м квартале была на 5% выше, чем в 3-м.

( Читать дальше )

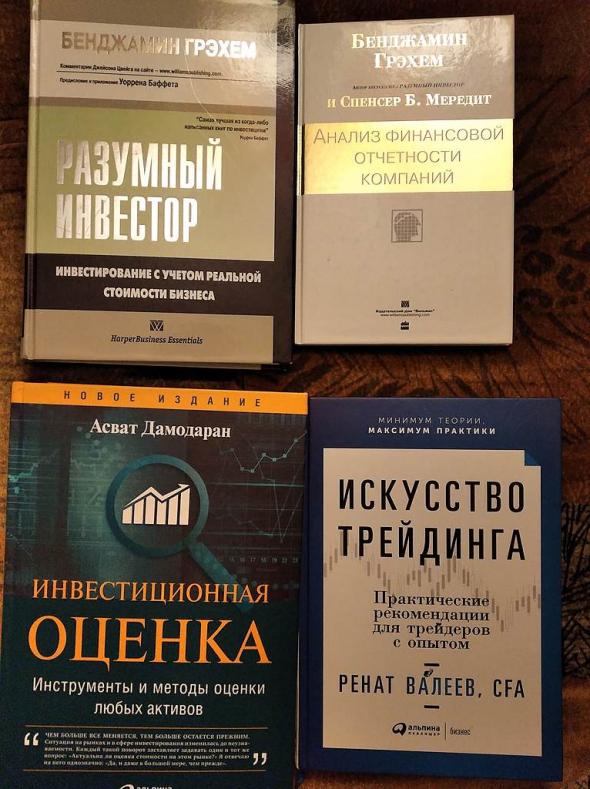

Продам книги по инвестициям и трейдингу

- 10 декабря 2020, 17:26

- |

Цена 500 рублей

2. Анализ финансовой отчётности компаний Бенджамин Грэхем

Цена 500 рублей

3. Инвестиционная оценка Асват Дамодаран

Цена 2000 рублей

4. Искусство трейдинга Ренат Валеев

Цена 400 рублей

Отправлю почтой.

Из дефектов в книгах только немногочисленные пометки в виде подчеркивания немногих предложений.

Если кто-то все 4 возьмёт в одни руки, то отдам за 3000 рублей.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал