Избранное трейдера Andrey79

Можно ли жить только за счёт дивидендов? И сколько для этого нужно денег?

- 18 февраля 2016, 23:11

- |

- комментировать

- 503 | ★53

- Комментарии ( 48 )

Стальные нервы или S&P500 в рублях.

- 18 февраля 2016, 18:27

- |

«Инвестировать сейчас опасно? Опасно. Инвестировать всегда опасно…» (Александр Шадрин)

Кстати, эта картинка пару недель назад была неактуальна, сейчас возвращаемся обратно. На рынке всё циклично.

На следующей неделе планирую, очередные покупки американских акций на СПб, вторая часть покупок по плану, а рынок опять растёт, как так. Как будто мировой капитал знает, когда я буду покупать :)

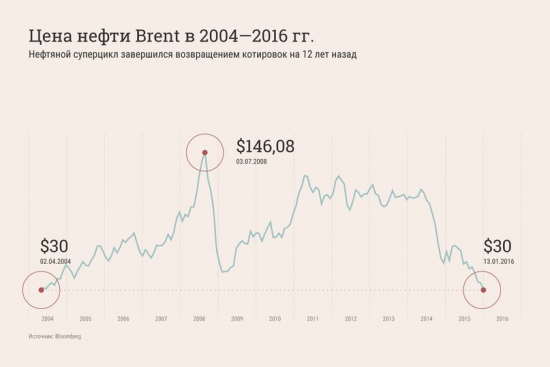

Нефть-кормилица вернулась к ценам 12-летней давности. Плохо это или хорошо покажет время.

( Читать дальше )

Кому на Руси жить хорошо?

- 18 февраля 2016, 17:00

- |

Во времена когда кровь земли Русской ( кто не догадался нефть) продается за медяки нет и не может быть организаций, которые выграли бы от девальвации рубля. Но мне кажется что это не совсем так. Есть предприятия, которые только выграли от снижения стоимости национальной валюты и кто по моему глубоко субъективному мнению рынком серьезно не дооценен. А главное кто может вырасти не 10-15 процентов, а существенно больше. Чтобы долго не растекаться по древу предлагаю в каждом последующем обзоре не просто называть темные лошадки общим списком, а проводить их общий обзор и выводить ту стоимость, которая (по моему мнению) они стоят. Конкретно данный обзор я предлагаю начать со следующего заголовка.

Первым делом, первым делом самолеты.

Предлагаю начать с корпорации Иркут

Создана в 2002 году на базе ОАО «Иркутское авиационное производственное объединение», штаб-квартира находится в Москве. Входит в состав Объединенной авиастроительной корпорации и включает 26 юридических лиц, среди которых ОАО «ОКБ им. А.С. Яковлева», Иркутский авиационный завод, ТАНТК им. Г.М. Бериева и другие.

Создана в 2002 году на базе ОАО «Иркутское авиационное производственное объединение», штаб-квартира находится в Москве. Входит в состав Объединенной авиастроительной корпорации и включает 26 юридических лиц, среди которых ОАО «ОКБ им. А.С. Яковлева», Иркутский авиационный завод, ТАНТК им. Г.М. Бериева и другие.

( Читать дальше )

Все, что вы хотели знать о Майкле Бьюрри

- 17 февраля 2016, 22:23

- |

Перепост из моего чудесного блога

kazai.wordpress.com/2016/02/01/%D0%BC%D0%B0%D0%B9%D0%BA%D0%BB-%D0%B1%D1%8C%D1%8E%D1%80%D1%80%D0%B8/

После кинчика The Big Short аж стало интересно, что за дядька этот Майкл Бьюрри.

Ну во-первых, он настоящий. Основатель хедж фонда Scion Capital LLC, которым он управлял с 2000 до 2008 года, а затем прикрыл, начав заниматься инвестициями на свои собственные средства. Как мы уже знаем, был одним из первых, кто почувствовал кризис ипотечных займов мягким местом.

Бьюрри. Начало.

Бьюрри родился в 1971. Получил степень бакалавра в University of California, Los Angeles (UCLA) по экономике, а также проходил подготовку для поступления в медицинское учебное заведение. Закончил аспирантуру в Vanderbilt University School of Medicine и работал в ординатуре в неврологическом отделении в

( Читать дальше )

- комментировать

- 28.5К |

- Комментарии ( 39 )

Огромное спасибо разработчикам Quik за такое разнообразие!!!!

- 16 февраля 2016, 20:27

- |

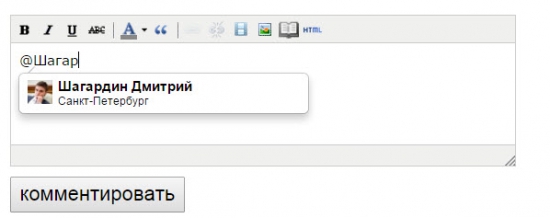

Как вызвать пользвователя в каменты?

- 16 февраля 2016, 17:53

- |

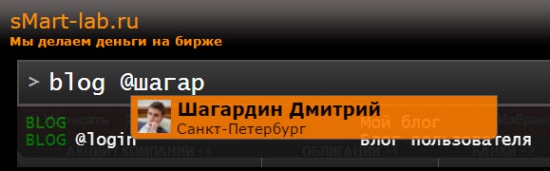

Ту же фичу мы используем в консоли:

Через консоль вы можете моментально:

msg @Шагардин — отправить личное сообщение

blog @Шагардин — перейти в блог

cmt @Шагардин — почитать его каменты

fav @Reshpekt — посмотреть избранное Решпекта

links @Reshpekt — посмотреть его сохраненные на смартлабе ссылки

Россия в долгах

- 16 февраля 2016, 13:23

- |

ЦБ зафиксировал рост просроченных долгов россиян перед банками. За январь плохие долги «физиков» увеличились на 2,1%, тогда как в корпоративном секторе просрочка рванула на 12,1%. Деньги в банковской системе закончатся в этом году, и грядут дефолты частных банков.

www.gazeta.ru/business/2016/02/08/8063009.shtml

Первые дивиденды от американских акций

- 16 февраля 2016, 13:11

- |

«Вы платите высокую цену за входной билет, чтобы только переступить порог. Но когда вы уже оказались внутри, на вас проливается золотой дождь. И чем дольше вы остаетесь там, тем обильнее будет этот дождь». (Уоррен Баффет – «американский Шадрин»)

дивиденды от американских акций" title="Первые дивиденды от американских акций" />

дивиденды от американских акций" title="Первые дивиденды от американских акций" />

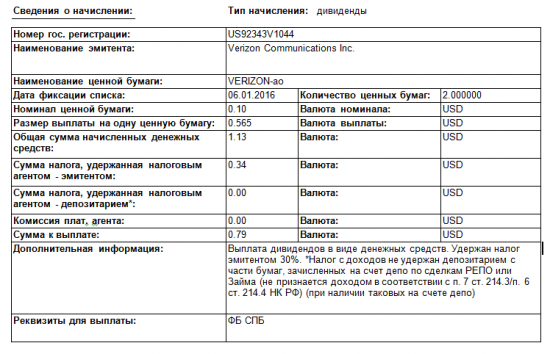

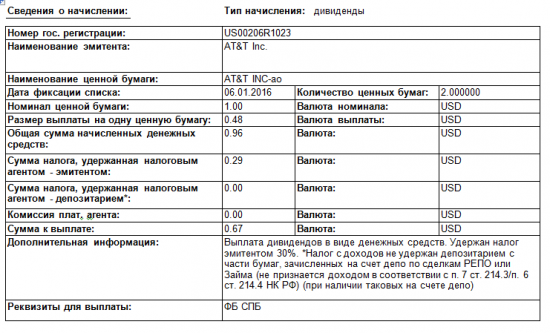

Зима уходит. Пришли первые дивиденды от Verizon Communications Inc. и AT&T Inc. Теплее на душе :)

Данные акции я приобрел на Санкт-Петербургской бирже. Акции реально есть на моем брокерском счете в российском депозитарии через цепочку депозитариев. Регулярно в комментариях мне задают такой вопрос. Акции есть – по ним я получаю дивы, могут переводить в другой депозитарий, могу даже голосовать на ГОСА.

Мир стал глобальным, можно инвестировать по всему миру, и довольно с низкими транзакционными расходами. На СПб мне нравится. В другом месте инвестировав по $500 в месяц в американские акции — я бы тратил на комиссии на порядок больше.

Информация по налогообложению на СПБ:

По получаемым дивидендам российский брокер не является налоговым агентом: налоги уплачиваются в США (взимаются на уровне американского депозитария) и поступают на счет инвестора без налогов. Ставка: 30 %.

Налог на дивиденды пока 30% в связи с тем, что депозитарий не обладает статусом QI – биржа над этим работаем. Как только получит этот статус, будет 10%.

С чем это связано? С тем, что американские депозитарии любого клиента неквалифицированного депозитария по умолчанию считают резидентом США и взимают с него налог 30%.

Я недавно уже раскрывал, смысл фразы «когда вы уже оказались внутри, на вас проливается золотой дождь». Рекомендую подробности читать тут:

Модель Гордона

U.S. Dividend Champions

Дивидендные аристократы

Собаки Доу

В этом вся прелесть дивидендных аристократов — дивиденды растут год от года, и мы получаем по факту «акцию-облигацию», у которой постоянно растет размер купона.

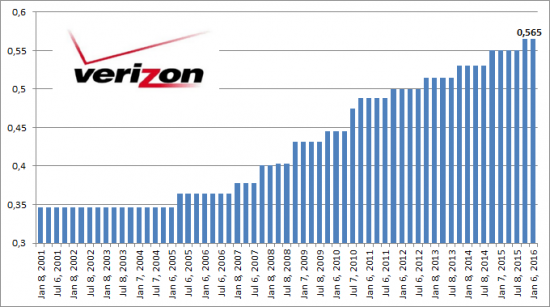

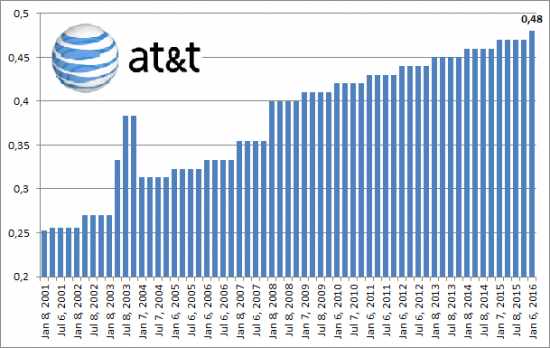

Пример, те же Verizon Communications Inc. и AT&T Inc.

Это графики квартальных дивидендов за 15 лет. За 15 лет!

Мне нравится, что из года в год дивиденды растут – и это происходит больше 10 лет, больше 20 лет…

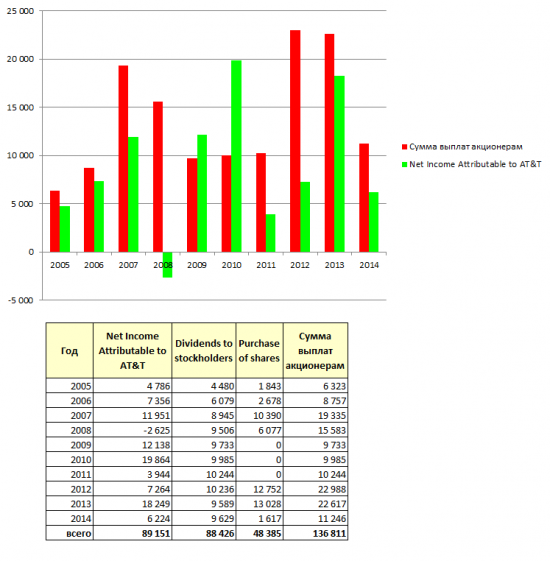

И еще момент, из-за больших налогов американские компании еще любят делать выплаты своим акционерам — в виде обратного выкупа акций.

Пример, AT&T Inc. (совсем скоро новые годовые данные, пока только до 2014 года)

Там думают о кармане акционера… очень хорошо думают.

Даже с убытками по году – компания может продолжать платить дивиденды, в зависимости от ситуации направляет на бай-бек или на дивы.

Смотришь на размер прибыли и размер дивидендов и бай-беков – поражаешься, что делают дешевые деньги. Самый оптимальный план действия в этой ситуации – замена акционерного капитала на долговой. Там умеют считать деньги акционеров. И деньги акционеров – тоже имеют цену, акционерный капитал – не бесплатный!

В России зачастую считают, что акционерный капитал бесплатный, и вообще акционер в конце очереди должен стоять по распределению прибыли, в США – всё наоборот!

Я читал недавно книгу про BlackRock и сделки LBO, советую – «Король капитала». Очень интересно для понимания работы компаний в плане модели управления акционерным капиталом (МУАК).

МУАК – там работает идеально!

По существу можно сказать, что сейчас сами компании стали действовать, как инвестфирмы, которые применяли LBO. Это выгодно акционерам и они это делают.

И еще момент, теперь я стал участвовать не в выводе капиталов из России, а, наоборот, в возврате. Теперь дивиденды от американских компаний моего портфеля будут течь в Россию :)

Я — настоящий Патриот России! :)

Правда, налоги приходится платить в американский бюджет.

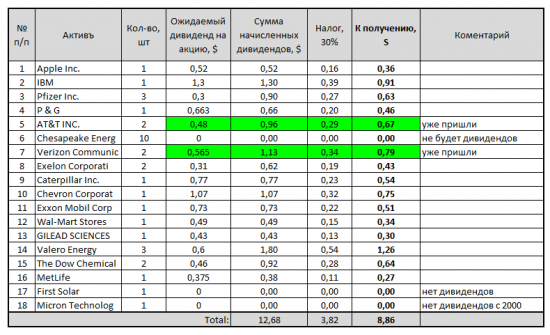

Оценил на ближайший квартал размер дивидендов по своему текущему портфелю:

Подавляющее количество американских компаний платят ежеквартальные дивиденды, почти по всем акциям уже прошли отсечки, скоро придут дивы.

Ожидаю около $8.86 чистыми ($1.46 уже пришли) в квартал на вложения в $1500. Годовой уровень дивидендной доходности получается – около 2,4% годовых. Это кстати, почти равно доходности 10Т (2,3%). Но дивиденды будут расти год от года. Круто!

Время работает на инвестора. Тот же график Кока-колы, который я привожу, как пример, можно вспомнить. Сейчас исходные данные более выгодные. Акции уже дают доходность 10Т.

Показательно растет год от года размер дивиденда от первоначальной инвестиции. И это доход инвестора без учета переоценки акции (так сказать «тела облигации»). А когда растет дивиденд, тогда и цена акции тоже растет.

Вот Вам и золотой дождь!

Успешных инвестиций!

P.S. Когда понимаешь всё это – приходит эйфория и радость за американские компании, и непонимание, почему нельзя сделать тоже самое в России?

Терпимость к рискам инвестирования

- 16 февраля 2016, 12:26

- |

Жизнь состоит из компромиссов. Инвестирование — тоже. Делая инвестицию, всегда приходится искать компромисс между риском и прибылью. Чтобы получить доход от инвестиции, нужно принять на себя хотя бы какой-то риск.

Жизнь состоит из компромиссов. Инвестирование — тоже. Делая инвестицию, всегда приходится искать компромисс между риском и прибылью. Чтобы получить доход от инвестиции, нужно принять на себя хотя бы какой-то риск.

Что же собой представляет риск инвестирования? И сколько риска вы можете себе позволить? Чтобы начать искать ответы на эти вопросы, давайте определимся с основными понятиями.

Риск — это вероятность того, что результативность вашей инвестиции будет отличаться от ожидаемой.

Терпимость к рисками инвестирования — это ваша способность выдерживать колебания рыночной стоимости вашего портфеля и комфортно себя чувствовать, имея портфель с рисками.

Рассматривая концепцию риска, мы говорим о том, что существует возможность потерять какие-то деньги, и о том, насколько комфортно вы переживаете такую возможность. Вторая часть — ваш уровень комфорта — играет важную роль при определении терпимости к рискам. Не стоит принимать на себя большие риски, если это не дает вам спать по ночам. Найти эту грань можете только вы; ваше решение абсолютно не зависит от мнения других инвесторов. Некоторые вполне комфортно переносят более крупные риски, чем другие инвесторы, несмотря на то, что поставленные цели и временной горизонт — одинаковы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал