Избранное трейдера Andrew_Kl

Денежный светофор и прогноз ВВП: +6,4% в 2023 году

- 11 марта 2023, 23:43

- |

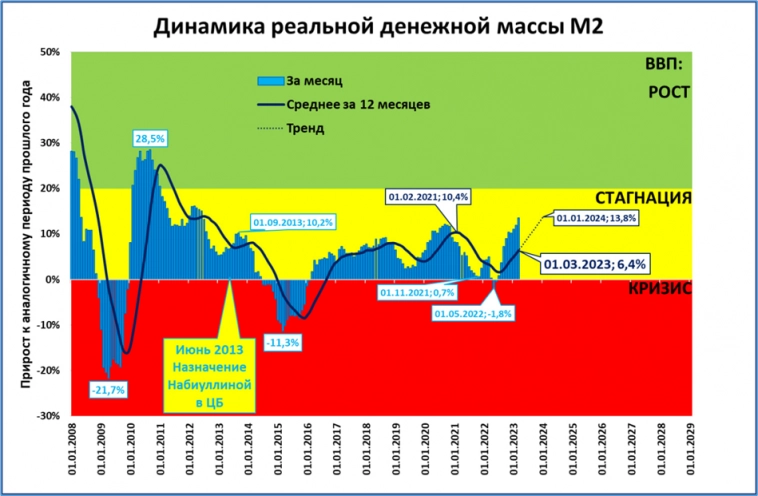

Мы сохраняем свой прогноз роста ВВП на 6,4% в 2023 году.

Динамика реальной денежной массы на нашем традиционном графике «денежный светофор» выглядит так.

Среднегодовой темп роста РДМ к концу года останется в зоне стагнации и составит порядка 14% (более точный расчёт см. «После роста в застой»).

Грубая оценка роста ВВП: +4%

По «таблице умножения ВВП» такому росту РДМ соответствует рост ВВП на 4%.

( Читать дальше )

- комментировать

- 4.3К | ★3

- Комментарии ( 16 )

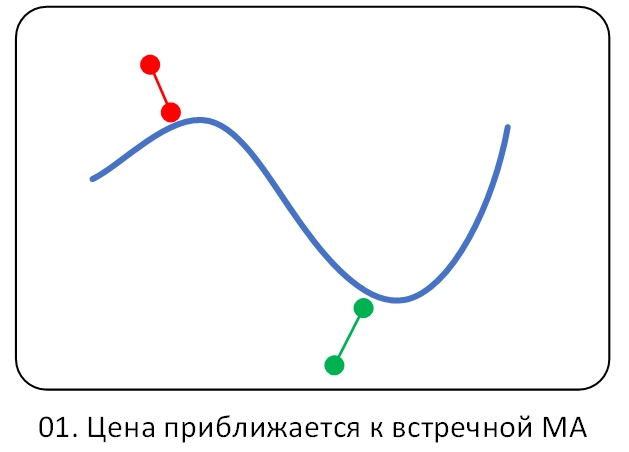

Девять базовых алгоритмов на МА

- 27 февраля 2023, 16:17

- |

Когда я с утра до ночи тестировал теханальные системы, у меня появилась потребность в систематизации исследований, чтобы не ходить кругами и не терять время. Пришлось классифицировать теханальные индюки на базовые и производные и типизировать торговые алгоритмы на базовых индюках. Ниже выкладываю часть проделанной работы. Вдруг кому-то пригодится.

Девять базовых алгоритмов на МА, на основе которых строятся тысячи вариаций (об этом — в конце):

( Читать дальше )

Важная информация для моих читателей

- 16 февраля 2023, 14:53

- |

В связи с неожиданно для меня возникшими обстоятельствами, мои будущие посты временно будут размещаться в режиме «писать комментарии могут только друзья».

Желающие писать комментарии в моих постах могут подать заявку в друзья. Будут приняты все, кроме тех, кто:

— начав писать в блог в сентябре 2022-го или позже, публиковал до 11.02.23 только копипаст в негативном ключе для России или российских компаний,

Люди с пустыми блогами или зарегистрированные 08 февраля 2023 и позднее будут приниматься в друзья по результатам дополнительной проверки.

Прошу отнестись с пониманием к данному действию.

За счёт чего вырастет экономика России?

- 28 января 2023, 12:51

- |

===

Когда меня спрашивают «За счёт чего вырастет экономика?», я честно отвечаю: «Не знаю, но вырастет».

Простейшая аналогия: если ваши доходы выросли в 2 раза, то я могу сказать, что вы можете купить в 2 раза больше товаров или услуг. Но что именно вы купите, мне неведомо.

Поэтому когда говорят, что рост покупательной способности не поможет Автовазу производить больше автомобилей, я отвечаю: проблемы одной отдельной отрасли для макроэкономики не столь важны.

Человек вместо автомобиля купит себе квартиру, домашнюю технику, участок земли, потратит деньги на путешествия — миллион вариантов.

Можно ли вложить валюту в России?

- 31 октября 2022, 14:51

- |

После массовых блокировок всех активов, имеющих отношение к западным юрисдикциям, осталось не так много опций для валютной диверсификации. Варианты с открытием зарубежных счетов оставим в стороне, а пока разберемся, где можно найти валютную доходность внутри страны.

Российские облигации, номинированные в иностранной валюте, не имеют инфраструктурных рисков, их нельзя заблокировать извне. Такие бумаги имеют ISIN, начинающийся на RU, а выплаты могут быть как в иностранной валюте, так и в рублях, по курсу на дату выплаты. Так что даже гипотетический запрет на обращение доллара не приведет к потерям по таким облигациям. С другой стороны, от обесценения рубля они могут защитить, так что для валютной диверсификации подходят.

1. Юань (он же CNY)

Китайская валюта активно набирает обороты, однако пока в России нет бондов китайских эмитентов (во всяком случае, в широком доступе). Так что единственные инструменты — российские бонды, номинированные в юанях. Доходности в основном лежат в диапазоне от 3,1 до 4% при базовой ставке 3,65% (в Китае более сложная система ставок ЦБ, чем в России, но при работе с бондами корректнее опираться на однолетнюю ставку LPR). Иными словами, ставки внутри России нерыночно низкие по сравнению с доходностями международном рынке, из-за дефицита предложения и растущего спроса в юанях. Основные покупатели таких бондов — коммерческие банки, которым нужно балансировать свою пассивную часть в юанях: бизнес стал активнее торговать с Китаем, а значит есть остатки валюты на счетах, а где-то даже появляются депозиты. Но если бонды не должны ничего балансировать, я бы повременил с покупкой. Предложение облигаций в юанях растет, и оно неизбежно будет пополняться эмитентами второго эшелона (например, о планах заявляла Сегежа — это уже сегмент single A по кредитному рейтингу). Без полноценной российско-китайской финансовой инфраструктуры рынок не обязан быть полностью эффективным, но более дружественным к покупателю бондов он будет.

( Читать дальше )

Стратегия, дающая более 85% положительных входов. Делюсь наработками

- 15 октября 2022, 11:47

- |

Привет всем.

Сразу к стратегии, ибо вы все тут за годнотой.

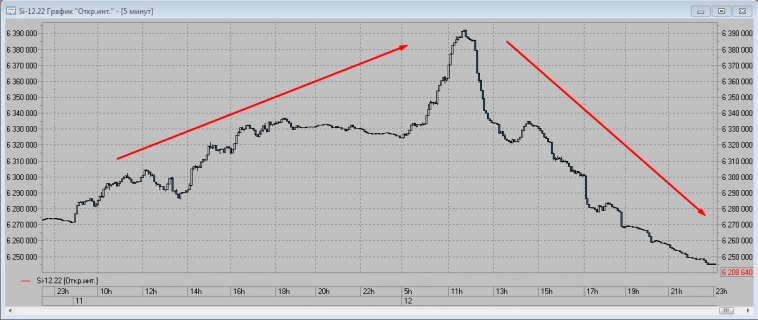

Эта стратегия основана на открытом интересе и объемах.

Инструменты для анализа и торговли фьючерсы РТС и Доллар-Рубль.

Открытый интерес — это так называемое количество «открытых контрактов», работает он только на фьючерсах. Ко всему прочему, только наша московская биржа предоставляет потоковую информацию по открытому интересу, на бирже CME эти данные дают только за прошедший день.

Важный момент, поблагодарить за старания лайком.

Итак, ОИ растет — значит входят в рынок, ОИ падает — закрывают позиции, ОИ не меняется — значит одни выходят, а другие заходят одновременно — это все что нам нужно знать для стратегии.

Ниже график ОИ {Открытый Интерес} с терминала Quik

( Читать дальше )

Как я потерял веру в человечество.

- 22 декабря 2021, 15:59

- |

Второй семинар был о том, как зарабатывать на рынке. Лектор телосложением напоминал маршала Жукова, но ничего конкретного сказано не было. На любой вопрос ответ был стандартный — это вы узнаете на курсе, который вы оплатите. Могли бы, хоть кофием угостить.

Третий семинар — это был монолог нашего АГ. До этого я его уже неск раз видел-слышал на семинарах РТС и конференциях по алготорговле. АГ у меня прочно ассоциировался с длинными хвостами.

На этот раз АГ рассказывал о своей торговой системе, не помню, приглашал ли он делать взносы и стать инвесторами.) Наверное сейчас, после многих лет, что-нибудь перевру, но основная суть его системы: проводим линию регрессии, определяем стандартное отклонение, задаем порог отклонения котировок от линии регрессии, и при превышении этого порога покупаем или продаем активы. Это называется — пороговое устройство. В теории сигналов — это самая простейшая и самая примитивная обработка, которую можно придумать.

( Читать дальше )

Кадровый дефицит.

- 19 декабря 2021, 15:00

- |

На рынке дефицит везде

Свежий Мониторинг РАНХиГС за сентябрь 2021 нам об этом прямо говорит.

«Явные проблемы с набором персонала во II квартале 2021 г. привели к формированию дефицита кадров в российской промышленности. В начале III квартала баланс оценок рухнул до -16 пунктов, что стало 13-летним минимумом показателя. Такого значительного дефицита работников предприятия не испытывали с июля 2008 г»

Нехватка не только в промышленности. Вот, например, ритейлеры жалуются, что не хватает линейного персонала: кассиров, мерчендайзеров, администраторов. Цитата:

«По подсчетам HeadHunter, в октябре число вакансий кассиров год к году выросло на 196%, до 32,9 тыс. Мерчандайзеров ищут на 160% больше, а администраторов магазинов — на 377%. У SuperJob в октябре число вакансий кассира в FMCG-ритейле год к году выросло на 153%, мерчандайзеров — на 57%, администраторов магазинов — на 94%. При этом у SuperJob число резюме по этим профессиям снизилось в целом на 12–17% за год. По сравнению с прошлым годом число желающих работать в рознице снизилось вдвое, констатируют в «VK Работа»

( Читать дальше )

БПИФы и ETFы на Золото и Серебро на Мосбирже.

- 03 сентября 2021, 14:56

- |

Эмитент

ВТБ Капитал — я купил на 10% от портфеля.

https://rusetfs.com/etf/RU000A101NZ2

Тинькофф

https://rusetfs.com/etf/RU000A101X50

FinEx

https://rusetfs.com/etf/IE00B8XB7377

Серебро

( Читать дальше )

Методичка ABC of stock trading от легенды Blastarr_no_1

- 03 февраля 2021, 13:00

- |

Этот человек тогда накатал методичку торговли которую назвал ABC of stock trading. Сейчас ее сложно где-либо найти кроме смартлаба. Из тех, кто сейчас на рынке, мало кто помнит такие далекие времена, поэтому я решил на всякий случай напомнить, вдруг вас заинтересует.

Итак, Методичка ABC от blastarr_no_1 «Основные принципы спекуляции» в 5 частях:

smart-lab.ru/blog/250818.php

smart-lab.ru/blog/250820.php

smart-lab.ru/blog/250824.php

smart-lab.ru/blog/250827.php

smart-lab.ru/blog/250831.php

Чтобы не просрать этот пост, добавляйте его в избранное❤️

- комментировать

- 14.6К |

- Комментарии ( 47 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал