Избранное трейдера Anatole

Бесплатный робот на quik XoraX боковик на lua, нефть Brent (обновление)

- 20 мая 2020, 21:15

- |

https://github.com/koras/robot_xorax

Релизы будут там же

https://github.com/koras/robot_xorax/releases

Старая версия робота сильно устарела за неделю. Есть люди которые тестируют в режиме эмуляции (респект вам ребята, спасибо)

Что нового:

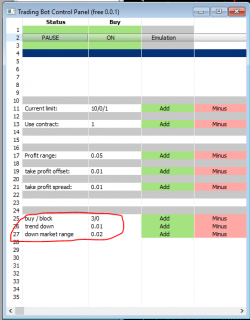

Так как у бота нет стопов, ну он и не рассчитан на большие объёмы торговли, то была добавлена блокировка покупок при условии, что осуществляется покупка более определённого числа контрактов и не было продано за промежуток покупок ни одного контракта.

Так же можно увеличивать промежуток покупок при падении, информация регулируемая(динамически)

Ранее заявки на продажу выставлялись как просто лимитки, теперь выставляются тейк-профиты. Настройки выведены на скрин выше.

( Читать дальше )

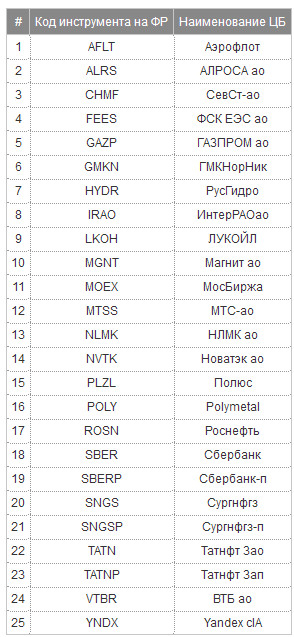

Московская биржа - акции, допущенные к торгам в вечернюю сессию 22 июня 2020 года

- 20 мая 2020, 18:39

- |

Допуск ценных бумаг к торгам в вечернюю торговую сессию осуществляется поэтапно:

- На 1-м этапе – допускается 25 акций из индекса IMOEX

- На 2-м этапе – остальные акции из индекса IMOEX

Рассматривается возможность допуска к торгам в вечернюю торговую сессию биржевых фондов (ETFs и БПИФов), торгуемых на основной торговой сессии.

Допуск к торгам облигаций, остальных ценных бумаг из основной сессии к торгам в вечернюю сессию не предполагается.

Ценная бумага, допущенная к торгам в вечернюю сессию, будет иметь признак «Да» в поле «Допуск к дополнительной торговой сессии» в карточке инструмента.

22 июня допущены к торгам в вечернюю сессию:

релиз

Тренд или контртренд или иного не дано

- 20 мая 2020, 15:48

- |

Про наш рынок на доступном для частного лица ТФ всё ясно. Рынок от полцпроцента или от получаса и выше трендов по сей день.

Но у трендовых систем есть неприятное свойство: как правило, прибыльные сделки идут реже убыточных и потому просадки могут затягиваться и вытрёпывать нервы.

Что периодически предлагается в дискуссиях как панацея? А то, что надо разбавлять трендовухи паттерновыми системами.

Когда такое говорится, не имеются в виду контртрендовые системы, а паттерновые как третий класс систем.

Попробуем разобраться, что же такое паттерновые системы. Тут всё просто. Это некие сложные комбинации (конфигураций) из множества приращений цены в прошлом или из самих свечей. Разобрались.

Интереснее другое. Возможны ли паттерновые системы как третий класс, т.е. паттерн это и не трендовая система и не контртрендовая? Любопытно.

( Читать дальше )

Лучшие онлайн-университеты мира с бесплатным обучением

- 08 мая 2020, 19:38

- |

Ресурсы, позволяющие прослушивать и смотреть лекции онлайн, не потратив при этом ни рубля.

Еще 10–20 лет назад полноценное дистанционное обучение было практически невозможным. К счастью, в настоящее время благодаря этой системе получение полноценного образования практически по любому предмету не является проблемой, было бы желание. Онлайн-обучение по сравнению с классическим имеет ряд преимуществ: учеба в индивидуальном темпе, свобода, возможность восполнить пробелы лишь в определенной области, гибкость и доступность материалов. Более того, такое образование во многих случаях является бесплатным.

Coursera

Coursera запущена в апреле и уже преодолела отметку в 3 миллиона студентов. Сейчас включает более 200 курсов из 33 университетов. Если вы еще не слышали о Coursera — это стартап в сфере онлайн-образования, основанный профессорами Стенфордского университета, который позволяет пройти полный интерактивный курс университета, который преподается настоящим профессором в одной из лучших школ мира. Бесплатно.

( Читать дальше )

Актуальное Interactive Brokers

- 01 мая 2020, 21:20

- |

В этой статье:

ОСНОВЫ — ПРО Interactive Brokers

Interactive Brokers:

стоимость и комиссии, преимущества и виды брокерских счетов,

Что вообще за Interactive Brokers и зачем?

Interactive Brokers

— это брокер США.

Дает доступ к инвестициям по всему миру

Interactive Brokers: стоимость и комиссии

Погружение в тему дается не просто, на сайте IB очень много информации и не всегда она воспринимается понятно. Так что вчерашний пост дался очень нелегко.

Сегодня буду краток.

За что вы платите на IB?

— За различные подписки на данные (например аналитику или онлайн цены — по умолчанию идут с задержкой 15 минут)

— За сделки (комиссии низкие, различаются в зависимости от активов). Аналогично, как и у наших брокеров — куча разных комиссий, в зависимости от инструмента.

— За бездействие! Или точнее просто за содержание счета. Здесь подробнее...

Комиссия за содержание счета:

У вас активов на сумму свыше 100 000$ — вы не платите

У вас активов на сумму свыше 10 000$ — фиксированный сбор 10$ в месяц. При этом он уменьшается на сумму, которую вы платите в виде комиссий от сделок. То есть наторговали на комиссию 5$, фикс составит 10-5=5$. Наторговали на комиссию 20$ — фикс уже не платите.

У вас активов на сумму менее 2 000$ — фиксированный сбор 20$ в месяц и он также уменьшается на комиссию, которую вы наторговали.

Если вам меньше 25 лет, фиксированный сбор будет 3$

Итого:

— Долгосрочному инвестору с портфелем до 2 000$ идти на IB сумасшествие (содержание будет обходиться в >10% ежегодно).

— Долгосрочному инвестору (купил и забыл) с портфелем около 10 000$ нужно подумать (просто содержание счета будет забирать 120$ в год, что 1.2% комиссии). Прибавьте к этому плату за перевод денег (в зависимости от банка) и возможно биржа СПБ полюбится вам больше. С другой стороны за доступ к акциям, которые вы иначе не купите не так уж и критично.

— Активному же спекулянту вероятно понадобятся платные подписки (на те же цены: Запросы по акциям США стоят USD 0.01 за каждый, а по остальным инструментам – USD 0.03.)

Ссылки на подробные расценки:

Комиссии от сделок (https://www.interactivebrokers.co.uk/ru/index.php?f=5..)

( Читать дальше )

- комментировать

- 10.9К |

- Комментарии ( 45 )

Качаем исторические данные с MOEX!

- 24 апреля 2020, 20:29

- |

import requests

import datetime

import pathlib

SECIDs = ["GAZP", "BANEP", "LKOH"]

DISK = "E"

for SECID in SECIDs:

from_date = "2020-05-04"

to_date = "2005-01-03"

while str(to_date) != from_date:

to_date = str(to_date)

to_date = to_date.split('-')

a = datetime.date(int(to_date[0]), int(to_date[1]), int(to_date[2]))

b = datetime.timedelta(days=140)

to_date = a + b

pathlib.Path("{}:/{}/{}".format(DISK, "Database_MOEX", SECID)).mkdir(parents=True, exist_ok=True)

filename = SECID + "_" + str(to_date) + ".csv"

with requests.get("http://iss.moex.com/iss/history/engines/stock/markets/shares/boards/tqbr/securities/{}.csv?date={}".format(SECID, to_date)) as response:

with open("{}:/Database_MOEX/{}/{}".format(DISK, SECID, filename), 'wb') as f:

for chunk in response.iter_content():

f.write(chunk)Для начала пройдемся по его плюсам и минусам. Самый главный минус, что этот парсер качает только определенный период, который уникален для каждой акции, судя по всему для увеличения этого периода надо кинуть бирже на лапу:), и то что информация предоставляется за день, теперь перейдем к плюсам: можно выкачивать историю за определенный период для нескольких инструментов сразу (их количество ограничивается лишь количеством инструментов на мосбиржи), есть возможность назначать диск для сохранения информации, быстрота выгрузки данных.( Читать дальше )

- комментировать

- 17.4К |

- Комментарии ( 41 )

Ещё немного о волатильности❗️

- 23 апреля 2020, 13:30

- |

Я написал два поста про волатильность в рамках тем по развитию финансовой грамотности. Я показал, что ценовую волатильность можно измерять с помощью показателя Average True Range (ATR) и с помощью него неплохо можно выставлять ордера на ограничения потерь (stop loss). Полезно тем, кто активно торгует.

Второй показатель волатильности — это стандартное (среднеквадратичное) отклонение. Применяется для показателей доходности актива и удобен при составление своего портфеля и его последующей оптимизации. (Кстати, на встречи в прошлую субботу в рамках вебинара из курса ТРИ КИТА ИНВЕСТИЦИЙ, я как раз показывал как с помощью Excel можно искать оптимальный портфель для себя, зная доходность и волатильность. В эту субботу я покажу как использовать бету для составления собственного портфеля и как его оптимизировать, а также поговорим о пассивных и активных стратегиях управления портфелем. Кому интересно научиться инвестировать на уровне профессионала — присоединяйтесь. Действует скидка❗️

( Читать дальше )

QLua: таблица крупных "склеенных" обезличенных сделок

- 03 апреля 2020, 15:06

- |

В терминале QUIK ордерлог недоступен, поэтому надо как-то эвристическим образом определить, что набор обезличенных сделок относится к одной и той же рыночной заявке. Например, можно проверять, что инструмент в текущей сделке совпадает с инструментом в предыдущей сделке, направление сделки то же самое, время сделки совпадает с точностью до миллисекунд, и цена при покупке растёт, а при продаже — падает.

Если суммарный объём не менее какой-то границы, которую можно задать для каждого инструмента индивидуально, такие «склеенные» сделки выводятся в таблице. В ней указаны:

— суммарный объём;

— количество обезличенных сделок, которые были склеены;

— начальная цена и конечная цена;

( Читать дальше )

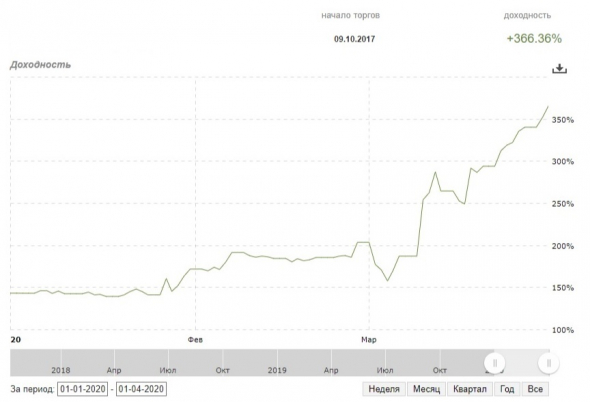

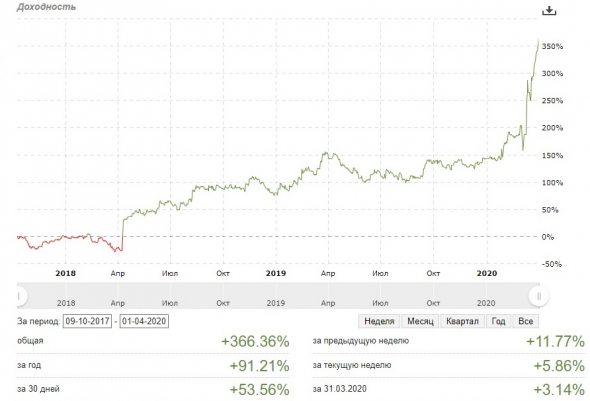

Алготорговля в условиях высокой волатильности. Мини-отчет за первый квартал 2020 года

- 02 апреля 2020, 14:27

- |

Одинокий боец идущий в огонь в рукопашную или взвод роботов не знающий страха, у кого больше шансов выжить?

Всех приветствую!

Не планировал писать квартальные отчеты, однако! Ожидания прошлого года оправдались. Затишье сменилось лютой волатильностью, которая за первый квартал почти удвоила счет +95%.

Общая эквити тут.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал