Избранное трейдера Solo Trader

Информация к размышлению

- 14 февраля 2019, 16:16

- |

О длине временного ряда технических индикаторов

Одним из ключевых вопросов применения большей части индикаторов технического анализа является выбор и настройка длины их временного ряда.

Логика здесь простая. Если единиц информации, назовем это далее – « бит информации « (к примеру, тиков цены), которую пытаемся прогнозировать мало, то мы находимся во власти опасения, что эта величина или событие — были случайными. В противном случае (если количество единиц анализа велико), то нам жалко и ресурсов их добывания, и мы понимаем, что временная (ударение на « нн ») точность их « приведения « к моменту начала исследования, уже другие. Это тоже, что сравнивать мокрое с теплым.

Более того, по Н. Талебу: " сложные системы строятся на информации, и передатчиков вокруг нас куда больше чем мы замечаем. Это явление мы назовём казуальной непрозрачностью. С причинами и следствиями нам разобраться сложно. Отчего традиционные методы анализа, не говоря о стандартной логике непригодны. По этой причине, как я уже говорил предсказать конкретные события почти невозможно. Причина кроется именно в казуальной непрозрачности… , а также нелинейности....» [Н.Талеб, Антихрупкость, стр. 97].

Обычный временной ряд последовательности натуральных чисел – линеен и с позиций поиска « экстремальных « точек, не имеет смысла. Так, по определению « натуральными числами называются числа, которые используются при счете или для указания порядкового номера предмета среди однородных предметов ».

Даже уже и в этом определении – видится подвох. Так как интуитивно, и по Талебу, мы не можем с уверенностью утверждать, что цена, например 7 порядкового номера, « однородна « 2 или 3 или 1-й. События, происшедшие на бирже, в период между ними нам не известны в полной мере, т.е. казуально непрозрачны.

А коли так, то и нет оснований считать цену 7 и любого другого порядкового номера однородными. Именно поэтому, в такой постановке, попытка определить « оптимальный временной ряд » — не имеет решения. И различные практики визуализации (определения визуально начала или конца, искомого временного ряда) предполагают другую логику авторов.

С нашей точки зрения, одной из таких позиций могут быть следующие рассуждения. Если принять, что каждый бит информации нелинейного свойства, то первым числом построения нелинейности, является 5-ка. То есть количества « членов » анализируемого ряда минимально не может быть менее пяти (то есть всегда бывают пять точек, через которых проходит единственная кривая второго порядка). Конечно в варианте теоремы Безу (алгебраическая геометрия), все « несколько « сложение, но нам важна практическая сторона дела.

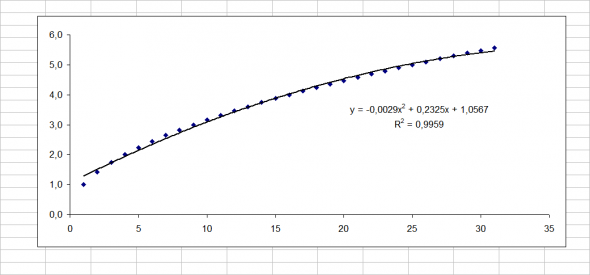

Далее, приближением «нелинейного рассеяния ценности» изучаемой последовательности можно принять, степень ½ — квадратный корень из анализируемых значений. И исследование кривой ( рис.1 ) на экстремум ( первая производная ), дает искомое значение ряда в районе 40-ой точки. То есть с точки зрения исследования информационной « нелинейности » натурального ряда — оптимальное значение лежит в районе 40-вой точки. И если Вы работаете с 5-ти минутными тайм фреймами, желательно ориентироваться на трехчасовый данные (40*5/60=3,3 часа ).

Был приятно удивлён, что остались ещё читатели блогов в духе аля Николая ( фамилию уже забыл, Старченко вроде). Писал больше для себя, хорошо, что ещё кто-то занимается...

- комментировать

- 5.6К | ★15

- Комментарии ( 42 )

Кредитная история бесплатно? Легко!

- 10 февраля 2019, 02:25

- |

Граждане России смогут ДВАЖДЫ в год БЕСПЛАТНО проверить свою кредитную историю.

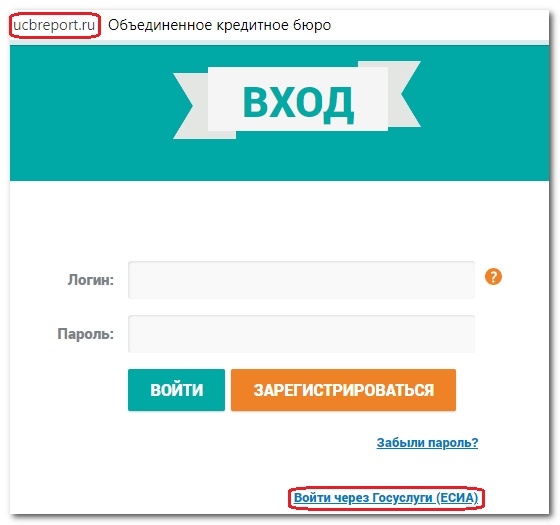

Я получил СВОЮ кредитную историю по пункту 2 за ПАРУ минут (на портале ucbreport.ru c помощью учетной записи Госуслуг)

С 31 января 2019 г. вступил в силу №327-ФЗ от 03.08.2018 «О внесении изменений в Федеральный закон „О кредитных историях“.

Что изменится для россиян после вступления в силу нового закона?

1. Граждане смогут получать 2 кредитных отчета в год бесплатно (но не более одного раза на бумажном носителе) в каждом бюро кредитных историй (БКИ), где хранится их кредитная история. Получить платный отчет можно неограниченное количество раз на любом носителе.

( Читать дальше )

Теперь я "Самозанятый"! Часть первая. Полный расклад.

- 06 февраля 2019, 21:39

- |

Налог на профессиональный доход — это новый специальный налоговый режим, который можно применять с 2019 года. Действовать этот режим будет в течение 10 лет. Пока он вводится в четырех регионах России: Москве, Московской области, Калужской области и Республике Татарстан.

Налог на профессиональный доход — это не дополнительный налог, а новый специальный налоговый режим. На него можно перейти добровольно. У тех налогоплательщиков, которые не перейдут на этот налоговый режим, остается обязанность платить налоги с учетом других систем налогообложения, которые они применяют в обычном порядке.

Физические лица и индивидуальные предприниматели, которые перейдут на новый специальный налоговый режим, смогут платить с доходов от самостоятельной деятельности только налог по льготной ставке — 4 или 6%. Это позволит легально вести бизнес и получать доход от подработок без рисков получить штраф за незаконную предпринимательскую деятельность.

( Читать дальше )

Несколько простых правил по установке стоп-лоссов

- 26 января 2019, 17:18

- |

Несколько простых правил по установке стоп-лоссов

В данной статье я не собираюсь спорить о необходимости установки защитных приказов (стоп-лоссов) при совершении каждой сделки. Каждый волен распоряжаться своими деньгами по собственному усмотрению, и если вы считаете, что можете обходиться без стоп-лоссов, это ваше право. Что касается меня, то уже много лет все мои сделки обязательно сопровождаются стоп-лосом. Я твердо уверен в том, что мы всегда должны ограничивать свои потери и всегда должны понимать, какой максимальной суммой мы рискуем в каждой сделке. В данной статье я приведу несколько простых полезных правил, для тех, кто, как и я, всегда ограничивает свои потенциальные убытки.

Правило 1.

Старайтесь избегать защитных приказов, установленных в процентном отношении к цене покупки. Дело в том, что разные бумаги имеют различный разброс цен в течение дня, т.е. среднедневная волатильность (разность между максимальным и минимальным значением цены в течение дня) по разным бумагам может сильно отличаться. Следовательно, и подход к каждой бумаге должен быть индивидуальным, а не одним для всех. Некоторые акции, например Мечел, торгуются достаточно активно, и разность между ее максимальным и минимальным значением в течение дня может составлять 3-4% и более. Другие же бумаги более “спокойные”. В качестве примера “спокойной” акции можно привести Лукойл, разброс цен у которого внутри дня часто составляет всего 2%. Соответственно установка стоп-лосса на уровне 2% от цены покупки для акций Мечела может привести к частому срабатыванию и, как следствие, потере денег. Так что устанавливайте защитные приказы не в процентном отношении к цене покупки, а в процентном отношении к средней волатильности по бумаге за определенный период (я, например, использую среднюю волатильность за последние 10 торговых дней).

( Читать дальше )

Достучаться до небес

- 20 января 2019, 13:22

- |

Добрый день, уважаемые читатели.

Российский рынок настолько тормоз, что предновогоднее ралли у него идет в январе. 18 января мы закрылись достаточно сильно, а на вечерней сессии фьючерс и вовсе пробил значение 2500. Писать на росте всегда сложнее, чем на падении, но все же обсудим ряд событий прошедшей недели.

Текст не является индивидуальной инвестиционой рекомендацией и не может выступать как побуждение к покупке/продаже финансовых инструментов. Воспринимать позицию автора необходимо критически, т.к. она, как и многое в нашем бренном мире, может быть лишь оптической иллюзией.

Конечно, сейчас не время для покупок. Рынок должен выдохнуть после безоткатного движения. Я понемногу подрезаю позиции, взятые на локальных низах, за неделю высвободилось примерно 10% от счета (с учетом ранее взятого плеча чуть менее 4%, итоговый объем свободных средств стал составлять 7 с небольшим процентов). Новые фьючерсные продажи планирую только при перехае индекса в районе 2550-2600, нужно будет посмотреть по ситуации.

( Читать дальше )

Сопротивление на графике индекса РТС

- 18 января 2019, 21:43

- |

Интересно, чем закончится очередная попытка штурма сопротивления (наклонной зеленой линии), оформившегося еще весной 2011 г.? :

Всем успехов в торгах.

Оформляем возврат на ИИС в 2019 году через личный кабинет сайта nalog.ru

- 14 января 2019, 16:49

- |

Итак по по порядку:

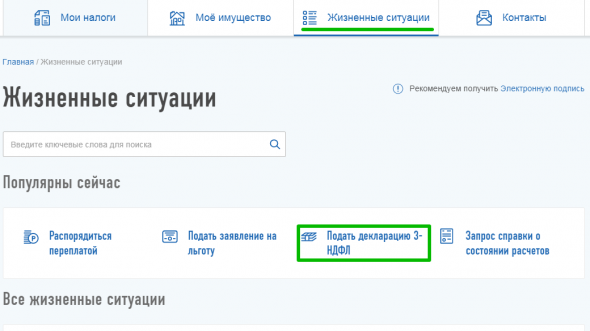

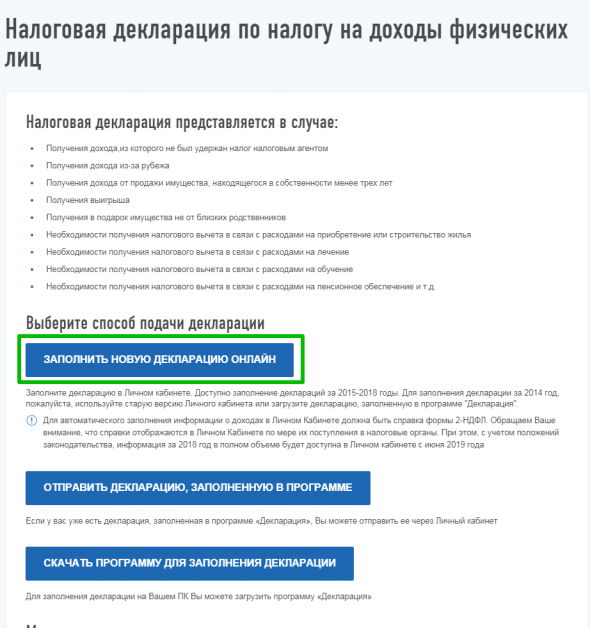

1) Заходим в личный кабинет на сайт nalog.ru, через: либо подтвержденную запись на госуслугах, либо через учетную запись полученную именно в налоговой службе.

2) Выбираем «Заполнить декларацию онлайн».

( Читать дальше )

- комментировать

- 28.2К |

- Комментарии ( 94 )

Нефть. Ждем отскока.

- 25 декабря 2018, 22:08

- |

И тогда получается, что для среднесрочной торговли (от 3-х дней до 2-3 недель) отскок надо ждать вниз, а не вверх. Если восстановление цены будет примерно V-образным без ухода и закрепления ниже 45, то активная зона для открытия/восстановления шорта в районе 58(±).

Смена приоритета и работа от покупки не ниже уровня 64,5.

П.С.: С развитием иной ситуации на графике, уровни будут меняться.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал