Избранное трейдера Alexey214

ФСК ЕЭС. Долгосрочное видение. Часть 1.

- 08 сентября 2019, 01:06

- |

Третий год наблюдаю за бумагой, за это время подробно изучил этот бизнес и накопились мысли, которые наконец хочу оформить в пост и освободить от них свой мозг.

Мыслей много, поэтому многобукв, буду писать и публиковать частями.

Основные тезисы выскажу сразу.

ФСК – это квазиоблигация с хорошей дивидендной доходностью, потенциал роста которой ограничен.

Карнавала номинала не будет (не жду).

Мой прогноз на ближайшие годы: те же дивиденды на уровне 1,6 копеек и болтание цены бумаги в широком боковике от 14-15 до 20-22 копеек.

Теперь попробую это видение обосновать, т.к. смотря на отчётность, в которой постоянно растёт выручка и чистая прибыль, усомниться в моих прогнозах можно легко.

Рассмотрим, может ли бизнес расти. Какие возможные драйверы роста у ФСК?

Первый драйвер. Рост выручки за счёт роста передачи энергии.

Есть некоторое заблуждение у тех, кто видит огромную (по 100 млрд в год) инвестпрограмму и думает, что бизнес ФСК за счёт инвестпрограммы растёт. Нет. Электрические сети – это не сеть магазинов у Магнита, не месторождения у нефтяных компаний. Если ФСК строит новую подстанцию или линию, выручка сама по себе не будет расти. Выручка ФСК (как и генераторов) определяется только спросом потребителей. Будет ли спрос расти? Ответ можно найти в прогнозах Минэнерго, а можно посмотреть в годовой отчёт ФСК. Вот картинка из него:

( Читать дальше )

- комментировать

- 6.6К | ★23

- Комментарии ( 37 )

очередной звонок. Как ETF будет воздействовать на следующий кризис/коррекцию

- 07 сентября 2019, 17:54

- |

В январе 2019 годя я поднимал вопрос «Что думают трейдеры про ETF»/

Я, как та собака, всё понимаю, но высказать не могу. Всегда чувствовал — что ETF это не снижение риска, а вероятно будет усиление коррекционного движения.

Однако сейчас натолкнулся на отличную статью – в чём пузырь ETF, и как он скажется, этот пузырь на следующем кризисе (если кризис будет когда нибудь).

Очень чётко в статье, рассказали в чём проблема ETF – оценка активов происходит по очень тонкому срезу – т.е. оценка акций в фондах основана на «рыночной цене» на маленьком проценте акций конкретного эмитента, которые торгуются ежедневно. А ну как если многие захотят продать эти акции? что будет с капитализацией ETF?

Вот и Орловский, верно говорил — фонды пассивных инвестиций, еще не пережили ни одного кризиса, инструмент новый, вот пусть выстоят при «армагедоне» — можно бедт присмотреться — кого купить.

( Читать дальше )

Обожаю частный бизнес и конкуренцию

- 07 сентября 2019, 12:53

- |

Почему в СССР был такой мрак и серость а в США давно уже было так комфортно и уютно? Потому что директору советской столовой не придет в голову сделать мега комфортный интерьер, супер кухню, великолепное обслуживание, чтобы привлечь посетителей. Посетителей и так привлечет дефицит ресторанов, поэтому зачем создавать столько лишнего дорогостоящего комфорта для меня?

Хорошо помню советские магазины ЦУМ, ГУМ, ДЛТ. Нет альтернативы — зачем стараться, улучшать качество услуг? А сейчас вот я сижу в мягком стуле на огромной детской площадке на задворке аутлета. Играет музыка, вокруг отличный ремонт, и в целом, все так симпатично, что напоминает мне лос-анжелес, а вовсе не мрачный Петербург моего детства. Сижу и думаю: как классно! Можно ничего не покупать и просто пользоваться этой красотой:) и думаю о пользе бизнеса, конкуренции и естественно о невидимой руке рынка.

Жить стало хорошо, жить стало веселее. Думаю оттого и туристов в нашу страну будет приезжать все больше. Главное, чтобы совок больше никогда не вернулся в нашу жизнь.

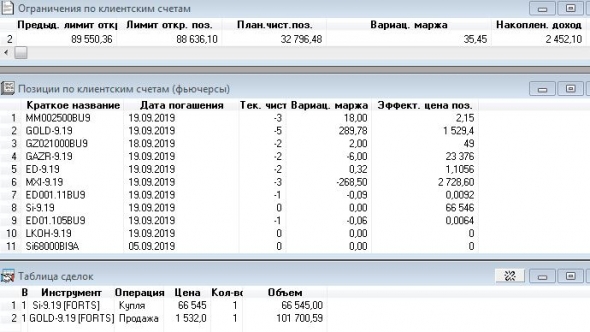

иГРЫрАЗУМа2019: увеличиваю шорт золота - палыч, привет!

- 30 августа 2019, 17:01

- |

Экспирация вчера прошла удачно, +1000 руб. прилипли к счету, получил даже немного удовольствия от самого процесса — это в разы лучше, чем отчеты Тимофея комментировать на форуме, так что, народ, думайте о продаже еженеделек в Si, подбивайтесь в стакан, а то там совсем как-то не густо и порой становится даже скучно сидеть одному.

Посмотрел ролик от Палыча, где он твердо и четко чешет про лонг золота, особенно мне понравился момент, типа, хотите подробностей? Подписывайтесь на мою закрытую часть форума. А что же там? Золотые горы, где ты говоришь, что не лонг золота, а шорт нужно открывать?

Палыч, какой же ты все таки шут гороховый. Попробовал бы ты хотя бы раз поставить живые деньги на свои прогнозы, у тебя бы даже дачи сейчас не было, а так с лошков собираешь за подписку на псевдоаналитеку, а сам знаешь, лох — не мамонт, вот на это и живешь.

В народе есть мудрость: «Выслушай аналитега и сделай наоборот».

Так что шортим золотишко:

( Читать дальше )

Впервые в Тинькофф Инвестициях: Рэй Далио о том, как преодолеть рецессию

- 28 августа 2019, 16:43

- |

Привет!

Мы подготовили полный перевод интервью основателя крупнейшего в мире хедж-фонда Bridgewater Associates Рэя Далио. В интервью Далио приходит к следующим выводам:

- По мнению Рэя Далио, центробанки исчерпывают свой арсенал стимулирующих мер, которыми можно влиять на экономику. Далио не ожидает рецессии в ближайшей перспективе, но видит замедление роста экономик.

- Следующий кризис возникнет на фоне политических конфликтов.

- Драйверы роста рынка акций, такие как байбэки и сокращение корпоративных налогов, исчерпали себя. В будущем, вероятнее всего, правительство США будет вынуждено сократить госрасходы, увеличить налоги или прибегнуть к печати денег, чтобы сбалансировать бюджет. Это негативно отразится на корпоративных прибылях и рынке акций.

- Наличные — плохой способ снижения риска портфеля, так как инвестор теряет на инфляции.

- По мнению Рэя Далио, золото и китайские бумаги сейчас могут быть хорошими диверсификаторами портфеля.

Обзор акций платежных систем

- 28 августа 2019, 16:10

- |

Друзья, всем привет!

На прошлой неделе на торгах Санкт-Петербургской биржи появились акции компании PagSeguro Digital (SPB: PAGS) – платежной системы, позволяющей мелкому и среднему бизнесу предоставлять клиентам возможность мобильной и онлайн-оплаты. В связи с этим мы решили подготовить для вас обзор акций компаний, работающих в сфере электронных платежей.

Visa (SPB: V)

Visa является оператором боле 3,3 млрд карт в 200 странах мира. В системе платежей Visa участвуют 15 900 финансовых организаций, а сами платежи совершаются в более чем 160 мировых валютах. Основные показатели компании в 2019 году стабильно растут: за первые три квартала объем платежей увеличился на 9%, объем трансграничных платежей на 7%, количество обработанных транзакций на 12%. В третьем квартале 2019 года чистая выручка составила $5,8 млрд, что на 11% выше показателя за аналогичный период 2018 года.

( Читать дальше )

Про проигрыш на бирже

- 28 августа 2019, 15:46

- |

Заблуждение 13: Если Миша проиграл — то Вася выиграл. Не всегда это верно… скорее всего и Миша проиграл, и Вася проиграл, и Коля тоже проиграл… и даже Пётр Николаевич проиграл.... Вопрос только в том — сколько на это потребуется времени. 96% игроков проигрывают на бирже.Решил дополнить эту картинку свежими данными...

Только 4% — это те счастливчики, которые выигрывают.

(касается только лишь срочного рынка!)

- за 2 квартал биржа заработала 643 млн рублей комиссий на срочке.

- то есть в месяц примерно 214 млн рублей.

- Надо понимать, что примерно столько же должны были заработать брокеры: получаем 400 млн рублей.

- доля физиков на срочке = 43%.

- то есть физики только на срочном рынке проигрывают 172 млн рублей комиссии в месяц.

- Объем открытых поз на срочке = 600 млрд рублей.

- Очень грубо предположу, что на это задействовано ГО 60 млрд руб

- Допустим 43% принадлежит физикам = 26 млрд. руб

- Если бы физики положили эти бабки в ОФЗ, за месяц они бы заработали 151 млн рублей (оценка скромная, потому что биржа на всех остатках зарабатывала во 2кв в среднем 1,5 ярда в месяц)

Как вы видите, тут никакой Вася и Петя не нужны)

Есть правда сказка, что эмитенты вливают в рынок положительное матожидание в виде дивидендов и акции выкупают, а фондовый рынок компенсирует негативную дельту на срочном. Но если вы верите в эту сказку, то лучше держите дивидендные акции без плечей, а не генерируйте комиссионный и процентный доход своим контрагентам:)

p.s. в своей книге Механизм трейдинга я писал, что самая важная информация для трейдера — это его расходы на сделки. Но как правило непрофессиональные трейдеры вообще не интересуются, сколько они платят за совершение сделок)

По стопам Спирина и его Лежебоки

- 24 августа 2019, 11:30

- |

Обожаю ресурс www.portfoliovisualizer.com, но к сожалению он не так полезен для российского инвестора, как мог бы быть, если бы в нем можно было посмотреть посчитать портфели с российскими активами хотя бы с начала индекса Мосбиржи.

Решил замутить тест сам.

Суть теста в следующем, используем статическую ребалансировку с ценами по итогам года, используя реальную доходность (за вычетом ИПЦ) в рублях.

Активов использовалось 5.

Индекс РТС с дивидендами в рублях (он появился в сентябре 1995, тогда как индекс Мосбиржи на 2 года позже)

Долларовый кэш по курсу ЦБ

Золото по курсу ЦБ

S&P500 с дивидендами в рублях по курсу ЦБ

Индекс потребительских цен (так как облигации в среднем дают схожую доходность, а данных по облигациям и депозитам в рублях с начала 1996 года нет).

Отвечаю на резонный вопрос, где я взял данные по индексу РТС с дивидендами.

Начиная с 2004 го года данные по индексу полной доходности есть на сайте Мосбиржи.

Стартует он со значений простого индекса РТС, соответственно до 2004 года использовался обычный индекс РТС.

( Читать дальше )

Эн+ Груп - пересмотр чистой прибыли по МСФО в I полугодии

- 23 августа 2019, 16:56

- |

финансовых результатов за три и шесть месяцев, закончившихся 30 июня 2019 года,

опубликованных 16 августа 2019 года (далее – «Промежуточные результаты»).

Как было объявлено 22 августа 2019 года, 20 августа 2019 года ПАО «ГМК «Норильский никель» (далее – «Норильский никель») опубликовало промежуточные финансовые результаты за 1 полугодие 2019 года в соответствии с МСФО (далее – «Финансовая

отчётность «Норильского никеля»»).

Изучив Финансовую отчётность «Норильского Никеля», руководство Компании пришло к выводу о наличии существенного положительного влияния на Промежуточные результаты En+ Group.

доля в прибыли зависимых компаний и совместных предприятий недооценена на

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал