Избранное трейдера Алексей Юрченков

Большой пост-рассуждение на тему скептических тезисов Элвиса Марламова по российскому рынку

- 23 марта 2023, 14:37

- |

Этот пост — рассуждение вслух на тему мыслей Элвиса по рынку. Можно сказать «калибровка» собственной стратегии, путём ее сравнения с мнением авторитетного аналитика.

Индекс IMOEX поднялся до тех уровней, на которых он был в СВО. За торговых 2 дня 17 и 20 марта рынок вырос на 6%, что стало максимальным ростом почти за год. Акции Сбербанка за 2 дня выросли на 16%.

По иронии это произошло после того, как наш друг, грамотный уважаемый аналитик Элвис Марламов опубликовал видео “Стейк 21”, в котором он скептически смотрит на рынок акций, сидит в валюте, зарубежных акциях в евроклире и рассуждает о том, что Сбербанк уже дорогой. Конспект этого видео для вас я сделал 15 марта.

Элвис более 10 лет назад основал сообщество Alenka Capital (сайт с 2016 года), где доступ к аналитике является платным. Элвис является безусловным авторитетом на фондовом рынке, поэтому принимать в расчет его мнение просто необходимо.

Еще до того как видео “Стейк 21” было опубликовано до меня дошли слухи (от нескольких граждан, участников Алёнки), что сообщество не очень довольно тем, что Элвис пессимистичен и не генерирует новые инвестидеи на российском рынке (ведь многие инвесторы держат акции и хотят услышать что-то позитивное, перспективное про них).

В этой нашей еженедельной заметке я бы хотел подробно прокомментировать взгляд Элвиса на рынок и его тезисы, и показать, как он соответствует или противоречит взгляду Mozgovik research.

( Читать дальше )

- комментировать

- 1.6К | ★2

- Комментарии ( 16 )

Бэнкинг по-Русски: ОВП на начало СВО по основным банкам...

- 09 марта 2023, 02:56

- |

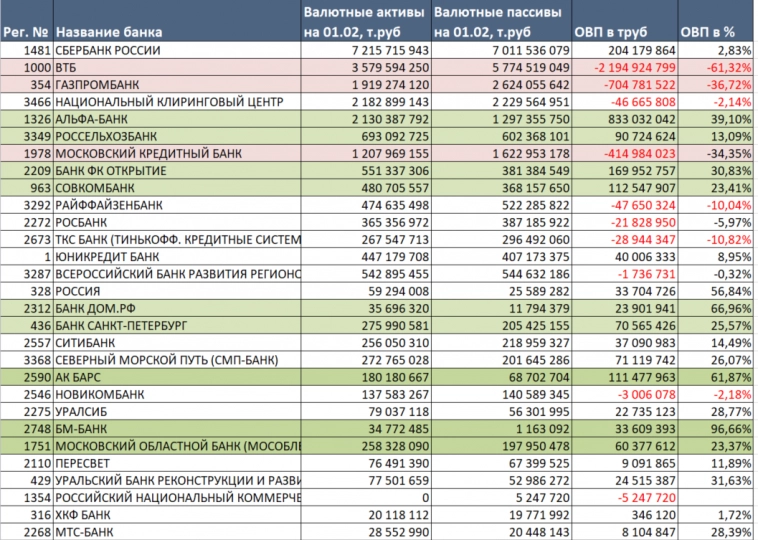

публикую ОВП (открытые валютные позиции, выраженные через разницу в чистых валютных активах минус обязательства в валюте) ТОП 50 банков на крайнюю отчетную дату 01.02.22 (дальше данные закрыли)

GAP555,

( Читать дальше )

Долг региональных органов власти Китая уже в 2020 году достиг 50 трлн юаней ($7,2 трлн).

- 08 марта 2023, 21:07

- |

Милых дам с праздником!

Материал вышел на РБК про и оттуда не копируется, да и Тимофей не приветствует такое, поэтому переработаю и попробую изложить из Американского исходника

pro.rbc.ru/demo/64021bf49a7947f458c6d9f1?from=from_main_5&utm_source=rbc.ru&utm_medium=inhouse_media&utm_campaign=lines_5&utm_content=64021bf49a7947f458c6d9f1&utm_term=10.4D_noauth

-----

10 минут доверстаю и вставлю, пока можете посмотреть тему по ссылке...

Рассказы о непомерно расточительных расходах ходили в Китае годами, поскольку города и провинции накапливали долги для строительства инфраструктуры и увеличения ВВП страны.

Эти долги достигли невероятных размеров, и сейчас приходится расплачиваться. Заимствования часто осуществляются через механизмы финансирования местных органов власти (lgfvs) — фирмы, созданные чиновниками для обхода правил, ограничивающих их возможности брать взаймы. В конце прошлого года непогашенные облигации этих организаций достигли 13,6 трлн юаней (2 трлн долларов), или около 40% рынка корпоративных облигаций Китая. Кредитование через непрозрачные, неофициальные каналы означает, что в действительности долги значительно выше. По оценкам на 2020 год, цифра составляла почти 50 трлн юаней.

( Читать дальше )

Можно ли платить дивиденды в долг?

- 07 марта 2023, 15:08

- |

На форуме Фосагро развернулась бурная дискуссия. Начали замечать, что пэйаут объявленных дивов Фосагро слишком высок (к слову, я это сразу же отмечал). Кто-то просто радовался большим дивидендам, кто-то задавался резонным вопросом: хорошо ли платить дивы в долг, были же и вовсе истеричные реакции: мол у компании дела шлак (ага, при такой рентабельности то), компанию раздербанивают, всёпропало. Ну, на рынке всегда будут недовольные, а уж среди комментаторов то подавно :)

Размер дивидендов удивил. Направили чуть ли не удвоенную скор. ЧП за квартал. В пересчете на СДП и того выше — почти 3х. Что это может означать? Например у компании весьма дешевые кредиты, поэтому мажоритарии обкешиваются — ведь стабильность компании не вызывает опасений. Тем не менее, я бы предостерег от убеждения что такие высокие дивы сохранятся. Ну или по крайней мере, от такого высокого пэйаута.— zznth

В данном посте хотелось бы обсудить сначала общий вопрос: а допустимо ли выплачивать дивиденды в долг? А затем будет комментарий про конкретные дивы Фосагро.

( Читать дальше )

Статистика угольной отрасли Кузбасса по итогам января 2023 года

- 27 февраля 2023, 11:34

- |

Подведем итоги работы угольной отрасли Кузбасса по результатам января. Этот регион нам интересен, так как почти все добывающие мощности Распадской (кроме шахты Межэгейуголь) находятся тут. У Мечела на Кузбасс приходится около 70% добычи.

Прежде, чем приступить к статистике Кузбасса, обратим внимание, как дела с мировыми ценами.

Австралийский премиальный уголь с момента прошлого обзора вырос с 323 до 343 долларов за тонну. В моменте цены достигали 390 долларов, но откатились назад.

Цены на коксующийся уголь в Китае торгуются по цене 363 доллара за тонну, когда как в прошлом обзоре было 343 долларов. Сохраняется премия 20 долларов к австралийским ценам.

( Читать дальше )

Модель дисконта цены префов: кейс БСПб

- 08 февраля 2023, 17:11

- |

Как ни банально бы не звучало, соотношение между ценами на обычку и преф определяется тем, насколько права акционеров отличаются в текущей конъюнктуре рынка. Наиболее частый случай на российском рынке: права примерно одинаковые (Сбер*, Башнефть, Татнефть, Ростелеком и пр.). Выражается это в следующем: уставом закреплены определенные дивы на преф, а также оговорено, что дивиденд на преф не может быть меньше дивиденда на обычку. Однако компания и так платит хорошие дивиденды (не меньше чем полагается по уставу на преф), таким образом, дивиденд обычки и префов совпадает. В подавляющем большинстве случаев, наличествует явный мажоритарий, так что право голоса на собраниях «стоит» немного — все равно «хотелки» мажора не перебить. Всё это приводит к тому, что

( Читать дальше )

🪙Денежная масса и капитализация, сентябрь

- 02 октября 2022, 18:13

- |

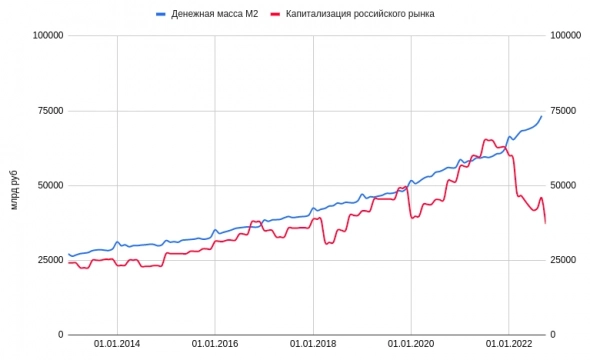

Тезис не работает если инвесторы валят заграницу, продают любые активы в пол))

Денег в финансовой системе стало больше на 2,5 трлн рублей (м2 сейчас 73,3 трлн руб)

( Читать дальше )

Какие реальные риски несет владение всякими АДР, ГДР на Мосбирже?

- 29 сентября 2022, 10:27

- |

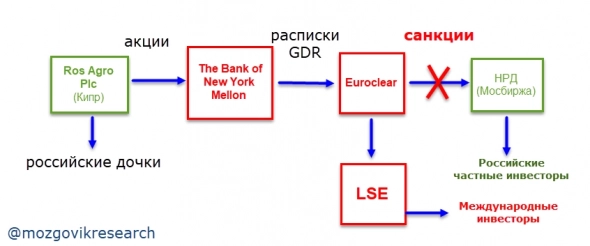

Приведем одну из схем, каким образом устроен учет прав на оффшор:

🔸Кипрская компания выпускает через BONY расписки на свои акции (прямые акции вообще нигде не торгуются).

🔸Все права на эти расписки учитываются в Euroclear, с которым сейчас все отношения оборваны.

🔸Часть расписок торгуется на LSE

🔸Часть расписок идет с Евроклира в НРД.

Например Евроклир знает, что в НРД лежит 1 млн GDR Русагро.

Только НРД знает, кто конкретно владеет этими расписками.

Чтобы вытащить компанию с Кипра в Россию (редомицилировать), есть ряд критически важных условий:

👉Мажоритарии должны быть в России и должны хотеть получить свои акции в Россию

👉У зарубежной компании не должно быть запутанной структуры

👉У зарубежной компании не должно быть долгов и крупных дочерних структур

( Читать дальше )

⛴ FESCO: способна ли компания показать кратный рост?

- 16 августа 2022, 10:38

- |

За первые 7 месяцев 2022 года товарооборот между Россией и Китаем вырос на 29% г/г. Сегодня мы погрузимся в бизнес, который может стать одним из главных бенефициаров ориентации на Восток. Речь идет о транспортной компании FESCO (ДВМП).

Как устроен бизнес FESCO?

FESCO — интегрированная логистическая компания, контролирующая полную цепочку поставки грузов как морским, так и сухопутным транспортом. Бизнес подразделяется на несколько дивизионов, основную часть доходов приносит линейно-логистический дивизион (83%), еще около 20% приходится на портовый дивизион, железнодорожный, морской и топливный приносят значительно меньше. Здесь мы видим, что суммарная выручка по дивизионам превосходит общую выручку. Это связано с внутригрупповой элиминацией, дивизионы бизнеса тесно пересекаются между собой и разделять их большого смысла нет, все это одна большая цепочка.

⚓️ Главный актив FESCO — Владивостокский морской торговый порт (ВМТП). Оттуда расходятся основные транспортные пути компании, значительная часть которых идет в Китай. Однако, маршруты FESCO представлены и другими регионами, в том числе внутрироссийскими, а также европейскими и азиатскими странами.

( Читать дальше )

Карточный домик – WeWork

- 30 июля 2022, 11:15

- |

АКЦИИ WEWORK

Пандемия, совместно с развитием новых технологий, создала новые реалии работы. Хотя Илон Маск требует присутствие рабочих на рабочих местах…

…количество людей работающих удаленно увеличивается:

- Remote Work Is Here To Stay And Will Increase Into 2023, Experts Say

- Communication technology and Inclusion Will Shape the Future of Remote Work

Сегодня мы проанализируем акции WeWork, которая сдает помещения для коворкинга и совсем недавно вышла на биржу:

ЧТО ТАКОЕ WEWORK?

WeWork – это большой субарендодатель, который арендует помещения у арендодателей на большой срок, делает ремонт и перепланировку и в конечном итоге сдает помещения большому количеству физических и юридических лиц.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал