Блог им. imabrain |Новые облигации Интерлизинг (25%) – самое приметное размещение недели

- 16 марта 2025, 21:40

- |

Крупный лизинг, который за последний год стал еще крупнее: 11 место по портфелю и 10 по новому бизнесу в рэнкинге Эксперт РА по итогам 2024 года

По финансам у нас есть лишь РСБУ за 9 мес’24 (не особо показательный из-за особенностей учета) и МСФО за 1п’24 (уже не особо актуальный). Тезисы из них можно вытащить такие:

- В 2024 году Интерлизинг, в отличие от многих коллег по сектору, продолжал активно вкладыватья в рост, с увеличением портфеля и долговой нагрузки. В том числе во 2 половине года

- На середину 2024 явных проблем с обслуживанием долга у бизнеса не было. Свою +1 ступеньку кредитного рейтинга летом они получили вполне заслуженно

- У Интерлизинга существенная часть (почти половина) короткого долга. Это в основном банковские кредитные линии. Не думаю, что здесь могут быть проблемы с самим фактом рефинансирования, даже сейчас, но это плавающие ставки, и стоимость долга закономерно продолжит расти. Запас прочности на этот случай по состоянию на лето у компании имелся

( Читать дальше )

- комментировать

- 752

- Комментарии ( 3 )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 23.12 по 29.12.24

- 22 декабря 2024, 23:53

- |

⚙️ Новые Технологии: A-, 2 выпуска – фикс до 28% (YTM~31,6%), флоатер ΣКС+650 (EY~30,9%)

Подробный разбор здесь, новый фикс в моменте – один из лучших в специфической категории «не-ВДО с высоким купоном», но велика вероятность, что укатают на сборе

🛒 Магнит: AAA, флоатер ΣКС+300 (EY~26,4%), ежемес. купон, 1,5 года, 5 млрд.

Продолжается операция «замена кубышки дорогим долгом», но это проблемы акционеров, в контексте облигаций никаких претензий к компании нет. Параметры – в рамках нового ориентира для AAA. Причем, свежие Россети МР, которые на днях выходили с тем же стартом, даже позволили себе символически снизить спред на сборе, до 290 б.п.

Возможно, это только передышка, но прямо сейчас на таком фоне условия Магнита внезапно выглядят неплохо. Я бы даже сказал хорошо, если иметь уверенность, что новый выпуск на ближайшее время у эмитента последний, но такой уверенности пока нет. Бумага еще и совсем короткая, тоже считаю это плюсом (тут кому как)

( Читать дальше )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 26.08 по 01.09.24

- 27 августа 2024, 09:01

- |

🌾 Агродом: без рейтинга, флоатер КС + 600, квартальн. купон, 3,5 года, 200 млн.

Очередной сельхозторговец, вслед за Байсэлом, и со все теми же рисками оптового трейдинга. Кроме этого, Агродом примечателен явным несоответствием размера займа масштабам своего бизнеса: ебитда 2023 года – менее 30 млн., прибыль – 186 тыс. рублей. Текущая годовая стоимость обслуживания долгов – менее 10 млн., а с новым выпуском она скакнет сразу до ~60 млн.

Отправлять сюда хоть сколько-то ощутимые деньги просто страшно, на любых условиях. Спред формально высокий, но для эмитента из очень неспокойного сектора, да еще и без рейтинга – уже и не сказать, что выдающийся. Тем более, здесь будет квартальный пересчет купона, что при еще одном возможном повышении КС – большой минус. Тот случай, когда оптимальным считаю посмотреть со стороны и поберечь нервы

🚙 Интерлизинг: A, флоатер КС + 285, квартальн. купон, 3,5 года, 200 млн.

Паттерн по большинству лизинговых компаний схожий: 2023 был крайне успешным годом, позволил резко нарастить бизнес и получить хорошие, зачастую рекордные финрезультаты

( Читать дальше )

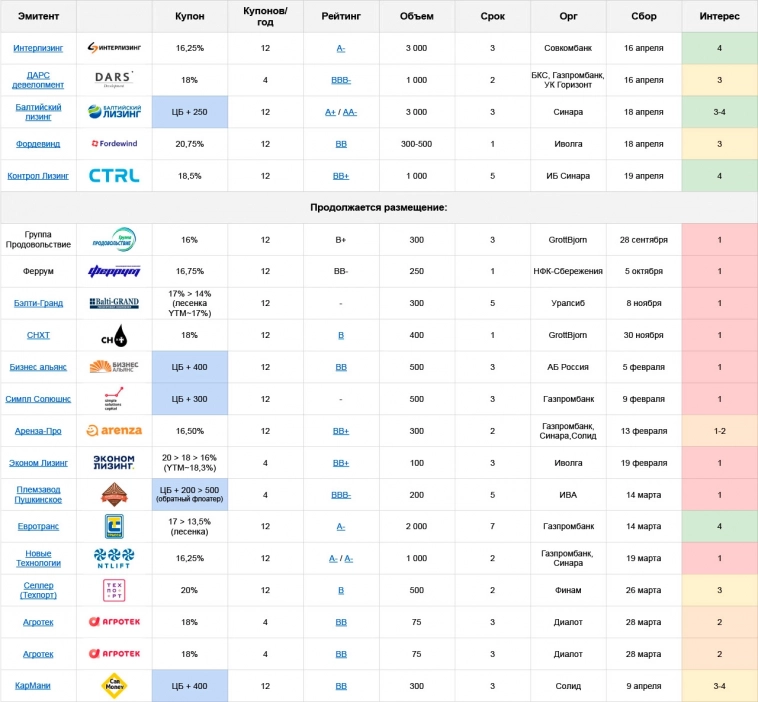

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 15.04 по 21.04.24

- 15 апреля 2024, 12:41

- |

🚗 Интерлизинг: A-, купон до 16,25% ежемес. (YTM~17,4%), 3 года, 3 млрд.

Почти близнец своего предыдущего седьмого выпуска RU000A1077X0 (его разбор и небольшая предыстория здесь) – та же длина, периодичность купона и амортизация со 2го года. До анонса этого выпуска 7й торговался ближе к 101%, да и сейчас остался выше номинала. В восьмом купон на старте чуть выше – и в таком виде выглядит интересно

Но запас совсем небольшой, снижение даже до 16% – уже не айс (при прочих равных каждый следующий выпуск серии обычно торгуется ниже предыдущего, плюс рядом до сих пор дораздают Бруснику RU000A107UU5, она покороче, но и подешевле). И еще это размещение будет в Тиньке – а там легко могут укатать и ниже 16-ти.

( Читать дальше )

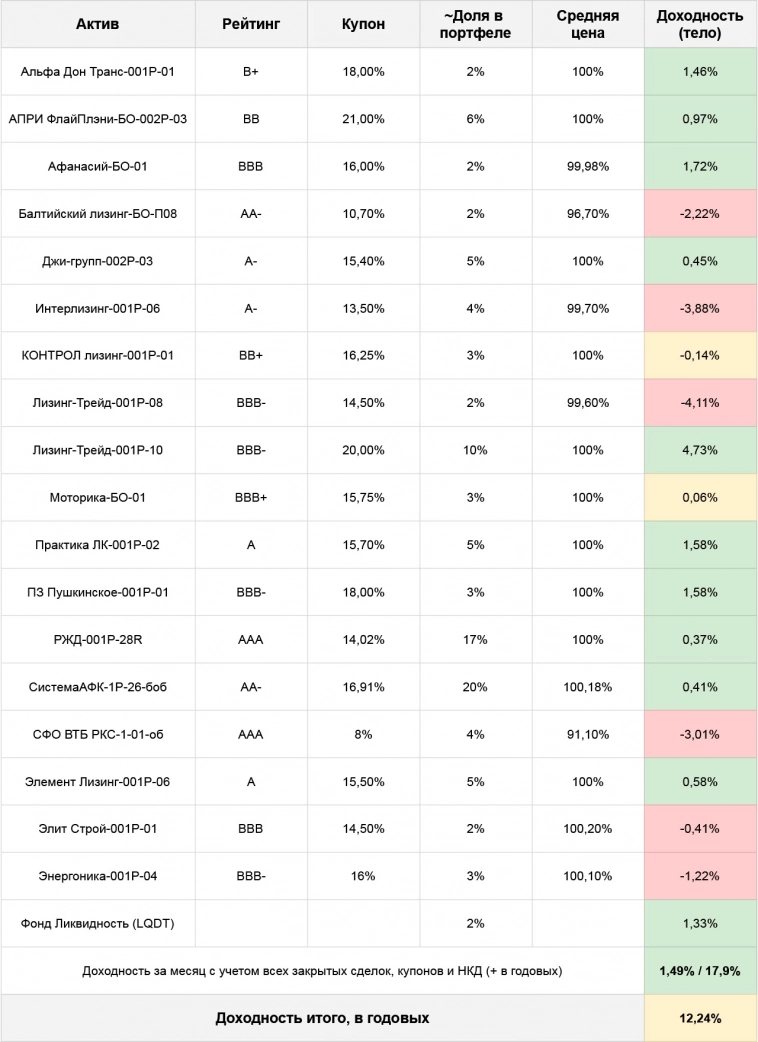

Блог им. imabrain |Длинный портфель облигаций: итоги третьего месяца, планы и сделки

- 24 ноября 2023, 15:25

- |

Основные параметры на середину ноября:

- Доля бумаг с фикс купоном – 61%, флоатеров и денег – 39%

- Доходность за месяц – 1,49% (~17,9% годовых)

- Текущая купонная доходность портфеля – 15,9% (без флоатеров = 16,1%)

Но это не так и важно, задача портфеля – не просто дожидаться позитива от ЦБ (хотя приоритет именно такой), а быть одинаково готовым к любому варианту развития событий

Бенчмарки:

- В этом месяце портфель уверенно обгоняет любые банковские депозиты/счета даже по голой купонной доходности (потолок для банков оцениваю в 14% – тут надо еще учитывать, что период высоких ставок затягивается, и прыгать по коротким предложениям «для новых клиентов» становится все более напряжным)

( Читать дальше )

Блог им. imabrain |Облигации: план по первичным размещениям на неделе с 13.11 по 19.11.23

- 13 ноября 2023, 12:00

- |

🚗Интерлизинг: A-, YTM~17,7%, 3 года, 3,5 млрд.

Новый выпуск от старого знакомого, которому выпала незавидная участь стать главным символом цикла повышения ставки ЦБ в 2023 году. Кто не в курсе – в августе компания успешно разместила выпуск на условиях сильно лучше среднерыночных, чем вызвала большой ажиотаж. Но именно после этого размещения рынок довольно бодро поехал вниз на ужесточении ДКП, и те, кто не успел сразу выйти – остались заперты в бумаге с убытком на пике доходившем до 5%

К самой компании, да и к выпуску никаких претензий нет, но осадочек остался. За прошедшие 3 месяца в самом Интерлизинге принципиально ничего не поменялось, вот обзор. Вышел отчет за 9 мес со странными «доходами от участия в других организациях», но главное, что не расходы. В остальном криминала не видно

( Читать дальше )

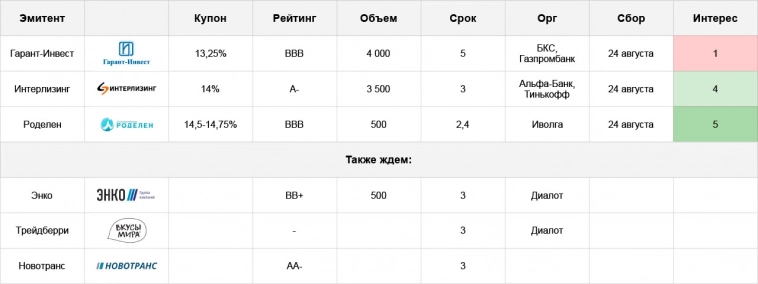

Блог им. imabrain |Облигации: первичные размещения на неделе с 21.08 по 27.08.23

- 21 августа 2023, 08:41

- |

🏢Гарант-Инвест: BBB, YTM~14%, 5 лет, 4 000 млн.

Большой разбор здесь. Вкратце, мнение по выпуску не особо хорошее: считаю, что реальное кредитное качество здесь не соответствует текущему рейтингу. За такое хочется видеть соответствующую премию в доходности – но ее нет

( Читать дальше )

Блог им. imabrain |Интерлизинг: новый выпуск облигаций. Обзор перед размещением

- 20 августа 2023, 11:29

- |

- Купон не выше 14%, YTM~14,6%

- A- от Эксперт РА 20.07.2023

- 3 года, 3 500 млн., сбор заявок 24.08.2023

Крупный игрок из Санкт-Петербурга: работает по всей территории РФ, имеет универсальный набор услуг: транспорт, техника, оборудование. 14 место по объему портфеля и 12 по новому бизнесу в рэнкинге ЛК по итогам 2022 года

Принадлежит семье Коганов (собственники банка «Уралсиб» и питерского застройщика «БФА-Девелопмент»)

С финансами здесь все хорошо. Компания активно развивается: за 2022 год ее портфель вырос на 38%, за 1кв 2023 – еще на 9%. Прибыль по итогам 1п 2023 выросла на 33% г/г. Кредитный рейтинг с 2020 года вырос с BBB до A-, тоже главным образом вследствие роста бизнеса

Долг, как и положено лизингам, большой, но проблем с его обслуживанием нет: процентные расходы с запасом покрываются операционными доходами. Эксперт РА отмечает, что уровень этого покрытия «несколько уступает сопоставимым по масштабу и специализации лизинговым компаниям», но ничего критичного тут не вижу – тем более, что «сопоставимые по масштабу» в большинстве своем имеют и более высокие кредитные рейтинги, в диапазоне от A до AA-

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс