Блог им. imabrain |HENDERSON: разбор перед IPO, и опять он получился не слишком оптимистичным

- 30 октября 2023, 13:54

- |

Тезисно для тех, кому лень смотреть:

- Контора – сеть салонов мужской одежды, у них 159 магазинов, в основном в центральной части РФ (кто с местности, тот точно видел, в каждом шмоточном ТЦ оно обязательно представлено)

- Производство на аутсорсе, в основном в Азии. Это стандартная история для их сектора, не осуждаю

- 80% продаж приходится на оффлайн, доля онлайна (собственный + маркетплейсы) особо не растет

- После событий 2022 стали лидером по доле рынка в своем сегменте специализированной мужской одежды. Справедливости ради, и сам сегмент, и доля – относительно небольшие, но тем не менее

Как продают это IPO: акцент делают на ускорении роста с 2019 года + дополнительный скачок в 2022 году. Как это получилось:

- В 2017 запустили концепцию переоткрытия салонов – рост не через увеличение кол-ва точек, а через увеличение их метража, при этом прибыль на кв.м сохраняется и даже растет за счет более широкого ассортимента, а также некоторого снижения аренды и операционных расходов. Это выглядит хорошей и годной стратегией, первый результат стал виден как раз в 2019, и потенциал еще есть (сейчас переоткрыто 60 салонов из 159, на очереди еще ~90)

( Читать дальше )

- комментировать

- 1.9К | ★1

- Комментарии ( 0 )

Блог им. imabrain |Экспресс-разбор свежих операционных отчетов: Норникель, Русагро, Северсталь, Лента, Кармани

- 26 октября 2023, 13:12

- |

Самое главное о положении дел, без воды и скучных цифр:

Лента

Благодаря закрытию части наименее эффективных магазинов в 3кв’23 наконец удалось вернуться на прибыль и улучшить LFL-метрики. Но по году все равно минус по прибыли и минимальный рост по всем LFL. Выживать стало проще, но расти только на своих ресурсах отсюда – считаю, что невозможноПоэтому недавняя покупка «Монетки» – реальный шанс на спасение компании. Сети дадут работать как раньше, не будут трогать операционную модель и кадровый ресурс, и это очень хорошо: там сильный пул управленцев-выходцев из X5 Retail и сохранить построенное ими – намного лучше, чем переделывать в явно неэффективную Ленту. Важны также точная цена покупки (ее пока не озвучивают) и какая в результате стала ситуация с долгом – это тоже увидим только в годовом отчете

Кармани

За 3кв’23 выдали кредитами почти 1 млрд. руб. (+32,8% г/г), это много и, похоже, уже видим ускорение от ipo-шных денег (по году прирост выдачи скромнее, +20,8%). Важно, что будет с ROE, если получится держать выше 20% – уже хорошо. В целом, задел на сильные финансовые результаты есть и не очень понятно, почему котировки на это так слабо реагируют. Возможно, после финтов компании на IPO желающих связываться с ней осталось совсем немного?( Читать дальше )

Блог им. imabrain |X5 Retail Group: операционка за 3кв 2023, мысли про переезд и M&A

- 20 октября 2023, 14:02

- |

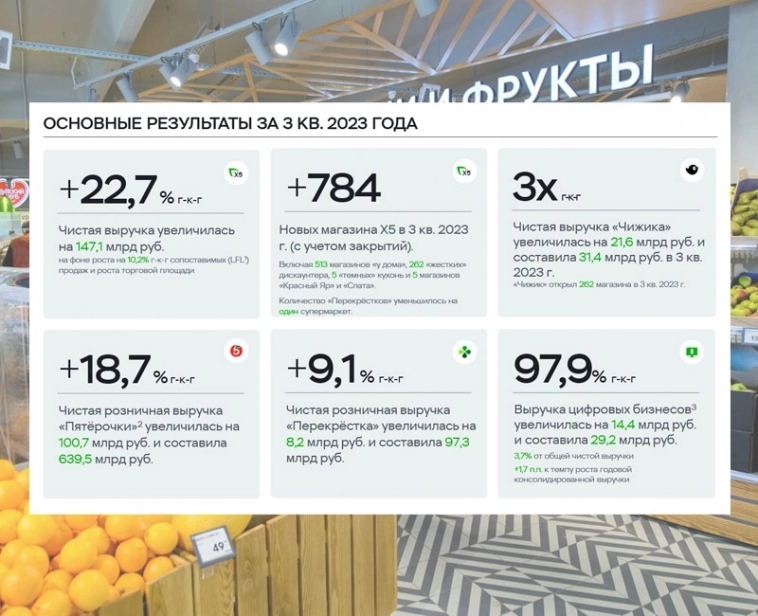

X5 Retail опубликовала мощную операционку за 3кв'23. Главные цифры:

- Выручка +22,7% (2 кв – 19,2%, 1кв – 15,2%)

- LFL-продажи 10,2% ( 2кв – 7,8%, 1кв – 6,5%)

- LFL-трафик 5,7% ( 2кв – 6,6%, 1кв – 3,6%)

- LFL-средний чек 4,3% ( 2кв – 1,1%, 1кв – 2,8%)

Отдельно по Чижикам:

- Выручка – 3х (2кв – 4х, 1кв – 5х)

- Магазинов – 1071 (2кв – 809, 1кв – 591)

( Читать дальше )

Блог им. imabrain |Группа Астра: разбор перед IPO, в котором я не буду нахваливать копанию и зазывать в размещение

- 09 октября 2023, 16:59

- |

Да, так тоже можно было😁 Поскольку Астра мне пока ничего не платит (к сожалению), я не стал в очередной раз пересказывать их презентацию. Вместо этого постарался объективно подсветить все плюсы и минусы по компании – благо и тех, и других хватает, подумать тут есть на чем

Тезисно для тех, кому лень смотреть:

- Ключевой продукт – ОС Астра Линукс (почти 80% выручки). Хороший продукт или плохой – тема отдельного разговора. Но факт, что до ухода западных производителей и начала принудительного импортозамещения в госсекторе – значимых успехов на рынке компания не добилась

- Ситуация, когда зарубежные ОС и другие IT-решения снова будут в полном объеме допущены на наш рынок, выглядит крайне маловероятной – даже если общая геополитическая напряженность спадет, это во-первых небыстро, а во-вторых – еще не повод отказываться от того самого технологического суверенитета, который у нас худо-бедно но все же формируется

( Читать дальше )

Блог им. imabrain |Новатэк: ключевые заявления Михельсона с ВЭФ-2023

- 20 сентября 2023, 09:00

- |

Свежие новости от Михельсона с Восточного Экономического Форума и [мои комментарии]:

🔹Новатэк намерен увеличить в 2023 чистую прибыль и выручку на 25% к уровню 2021 года. Направит на дивиденды 50% чистой прибыли

[Это соответствует прибыли 565 млрд. и ~180 руб. на акцию., дивиденд ~90 руб. – 5,5% годовых. Для Новатэка, который все еще история роста, – нормально. К сожалению, не стали повышать пэйаут ради сохранения статуса дивидендного аристократа с ежегодным ростом выплат. Но сумма в любом случае адекватная]

🔹Планируют выйти на 65-66 млн. тонн СПГ к 2030 году

[Это утроение производства: сейчас оно ~20 млн. тонн, которые дает Ямал. Еще по 20 млн. дадут после выхода на полную мощность Арктик СПГ-2 и Мурманский СПГ, оставшееся – Обский ГХК. Хорошая, простая и понятная инвест-идея – за это Новатэк и любим]

🔹Первая линия Арктик СПГ-2 выйдет на проектную мощность в 1 квартале 2024, запуск второй намечен на декабрь-2024

[Все идет по плану]

🔹Хотят продавать другим компаниям свою патентованную СПГ-технологию «Арктический микс»

( Читать дальше )

Блог им. imabrain |Итоги 1 полугодия 2023 у продуктовых ритейлеров

- 12 сентября 2023, 09:54

- |

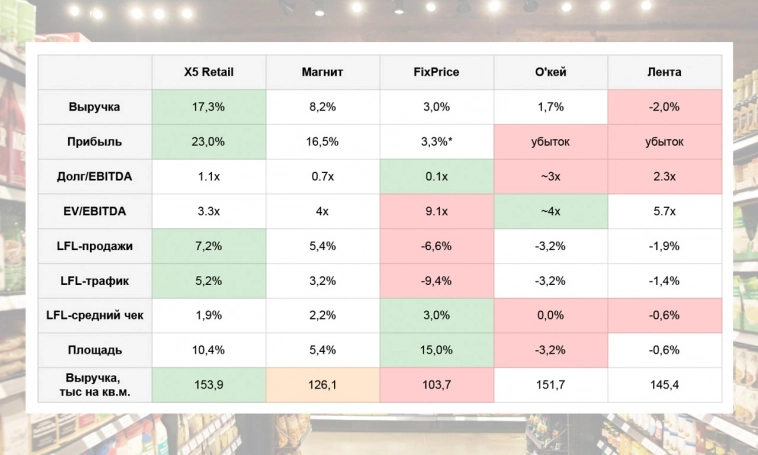

Итоги 1 полугодия 2023 у продуктовых и околопродуктовых ритейлеров:

🔹 X5 Retail Group остается лидером с большим отрывом. Бизнес растет даже в старых базовых форматах, а кроме того это единственный ритейелер, кто успешно продвигает сразу 2 самых перспективных направления в отрасли – дискаунтеры и онлайн. По мультипликаторам стоит недорого, причина понятная: иностранная прописка, и решение этого вопроса пока не на повестке. Более вероятный драйвер переоценки сейчас – новые M&A

🔹 FixPrice – слабо. Если в 2022 его спасало расширение сети, то сейчас не вытягивает даже оно, хотя прибавка площадей все еще впечатляющая. Стоит при этом крайне дорого – рынок до сих пор почему-то прайсит фикс как историю роста, хотя рост очевидно затормозился: фокус на оффлайн-торговлю в 2023 году явно оказался не лучшей идеей (LFL-трафик минусует почти 10%!) Премии за расписочные риски тоже нет. Из хорошего только нулевой долг, но этого явно мало, чтобы при прочих вводных смотреть сейчас на Фикс как на полноценную инвест-идею

( Читать дальше )

Блог им. imabrain |Вуш (WUSH) – рекордная прибыль. Взгляд на компанию по результатам МСФО за 1п 2023

- 31 августа 2023, 17:02

- |

Главные цифры в млн. руб.:

- Выручка: 4 437 (+39%), с/с: 2 759 (+32%)

- EBITDA кикшеринга: 2 035 (+45%)

- Прибыль: 1 263 (+228%)

- Долг/EBITDA: 1,2х (-0,1)

⚠️Также, стоит учитывать, что на этом витке масштабирования сыграли условно-бесплатные деньги с IPO. За счет этого финансовые расходы компании почти не выросли. Если бы нужную сумму добирали в долг, прибыль в итоге выросла бы лишь на ~50%. Что тоже неплохо, но уже далеко не 200+%

Основные закупки самокатов имели место еще зимой, к началу сезона парк вырос с 82 до 133 тыс., к августу – несущественно больше, до 138 тыс. (итого +68%)

✅Следующий этап масштабирования придется на межсезонье. Деньги на него уже собраны: июльский выпуск облигаций на 4 млрд. под 11,8%. Для компании кредитного качества Вуша это очень дёшево. На вторичке эти бумаги торговались ниже номинала ещё при ставке ЦБ 7,5%. Плохая история для покупателей бондов, но хорошая для акционеров

( Читать дальше )

Блог им. imabrain |Экспресс-разбор свежих отчетов: главное за август

- 26 августа 2023, 09:16

- |

🚅 Экспресс-разбор свежих отчетов – самое главное о положении дел, без воды и скучных цифр:

X5 Retail, фин.результаты за 1п 2023

Здесь все настолько хорошо, что финансы, по сути, никого уже сильно не интересуют, тем более дивиденды нам пока тоже не светят. Всем интересны новости про редомициляцию, но их не будет еще долго. Представители компании уже устали пояснять, что переезд в их случае – сложный и чуть ли не невозможный. Когда то это наверняка случится, а пока есть смысл рассчитывать на M&A как основной драйвер стоимости акций – с этим все проще и такие планы у компании есть. Возможно, уже скоро узнаем о новых сделках

Окей, фин.результаты за 1п 2023

Тут стагнация. Выручка гипермаркетов традиционно падает. Дискаунтеры растут, но по темпам сильно проигрывают «Чижикам» X5, по выручке – уже почти вдвое (при том, что сравнялась она совсем недавно, в конце 2022). В сумме, полагаю что небольшая прибыль есть – увидим в МСФО 31 августа. Глобально компании ничего не угрожает, существовать в таком виде она может еще очень долго, и даже акции вполне себе разгоняются перед отчетами, но смысла сюда инвестировать не вижу: ни роста, ни дивидендов пока не ожидается

( Читать дальше )

Блог им. imabrain |Белуга Групп – почему продают свои акции + отчет МСФО за 1п 2023

- 22 августа 2023, 08:29

- |

Главные цифры в млрд. руб:

▫️Выручка: 47,9 (+14%)

▫️C/c: 29,1 (+17%) – рост быстрее выручки

▫️EBITDA: 7,6 (+5%)

▫️Прибыль: 3,0 (+35%), 267 руб. на акцию

▫️Долг/EBITDA: 2,05х (было 1,75х)

✅Я ждал чуть лучше, но в целом – хороший результат. Тем более, что в начале 2022 у компании был резкий скачок выручки, и обогнать эту базу было непросто

Еще одна аномалия имела место в 3кв 2022 – тогда заработали больше, чем за два предыдущих квартала вместе взятых. Если в этом году удастся плюсануть и здесь – будет очень впечатляюще

⚠️С/с заметно выросла (полагаю, она формировалась еще в 2022, так что неудивительно) и рентабельность по ебитде упала до ~15,5% с прошлогодних 18%. Это тоже следствие высокой базы: в 2021 и ранее цифры были ниже 15%, а сама Белуга называет целевым диапазон 15-17%. Здесь все по плану

💰Долг/EBITDA подрос до 2,05х за счет арендных платежей по новым ВинЛабам. Цифра уже пороговая и похоже, что в следующем полугодии повышенного дивиденда (https://t.me/mozginvest/298) мы не увидим (думаю, несмотря на сезонный рост доходов, заплатят близко к текущим 320 руб. – на это намекают в релизе, там есть фраза о желании «равномерно распределять прибыль среди акционеров в течение года»)

( Читать дальше )

Блог им. imabrain |Яндекс (YNDX): отчет за 2 квартал 2023

- 09 августа 2023, 09:36

- |

Позитивно. Всё как любят адепты айтишно-стартапной эстетики: компания бурно растет, масштабируется и генерирует масштабные убытки. Хорошо, что есть Поиск и Такси, чтобы оплачивать банкет

В таком формате отсутствие чистой прибыли в отчетах давно не удивляет: зачем?

Что примечательного в этом квартале:

🔹Выручка «Поиска и портала» +53% г/г. Это хорошо, тем более, что сравниваем с уже растущей базой 2022. Интересно будет сравнить еще и с VK, который тоже скоро отчитывается

🔹Выручка Маркета удвоилась. Яндекс всерьез намерен разогнать свой маркетплейс и, судя по его печальной ебитде, денег на это не жалеет. Посмотрим за динамикой, тем более ближайший конкурент сверху Озон в последнее время сбавил темпы роста в пользу прибыльности – это дает Яндексу шанс для активной экспансии

Доставка тоже растет, более чем x2, но тоже пока только проедает все нажитое тяжким трудом таксистов

🔹Райдтех уже большой и растет не так быстро, но и он тоже прибавил по выручке, с явным опережением инфляции. Это хорошо. Плохо, что я лично уже забыл, когда заказывал такси через Яндекс без повышающего коэффициента за «высокий спрос». Но это с позиции клиента, а с позиции акционера – одобряю

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс