Блог компании Иволга Капитал |Дайджест полезных видеоматериалов по рынку ВДО

- 29 октября 2023, 13:48

- |

Подготовили для вас дайджест полезных видеоматериалов с нашего YouTube-канала:

— Серия обучающих видео «Все, что вы хотели знать о бондах, но боялись спросить», где разбираем ключевые понятия, формулы и нюансы, которые важны для инвестирования в бонды

— Рассказываем простыми словами, что такое денежный рынок, непонятное РЕПО и как это работает на практике

— На постоянной основе проводим эфиры с идеями по рынку, где говорим о сделках в ДУ и результатах публичного портфеля ВДО

— Взгляд эксперта: обсуждаем с приглашенными гостями, что происходит в разных отраслях долгового рынка, основные тенденции и изменения в бизнесе, например, эфир с председателем Совета СРО «МиР» про МФО

— Интервью с эмитентами: говорим о деятельности компаний, финансах, планах и стратегиях, в том числе на темы по вашим запросам, например, эфир с МФК Фордевинд, где спикеры по ходу разговора дают практические рекомендации по анализу и оценке качества эмитентов

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 2 )

Блог компании Иволга Капитал |Дайджест отчётностей в сегменте ВДО за 9 месяцев 2023 года (Центр-Резерв, РКК, НИКА, Левенгук, ГНФ, гр. Продовольствие)

- 29 октября 2023, 11:12

- |

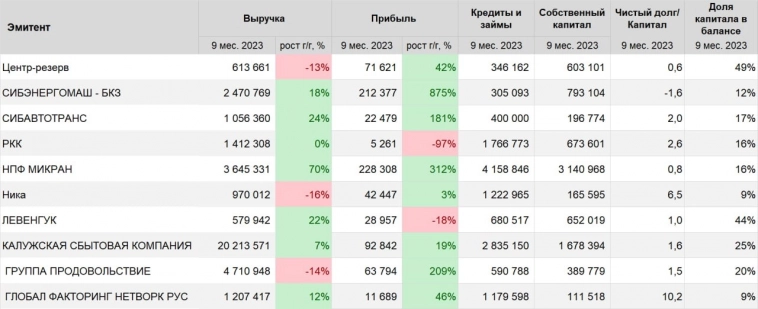

Эмитенты начали публиковать отчёты по итогам 3 квартала, приводим таблицу с некоторыми показателями из отчётностей.

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры. Важно напомнить, РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Дайджест по рейтинговым действиям в сегменте ВДО за неделю (Созидание, ГК ЕКС, МФК КарМани, КЛВЗ Кристалл, Глоракс, РКС Девелопмент, Реаторг)

- 28 октября 2023, 12:35

- |

🟢 ООО «Созидание»

Эксперт РА повысил кредитный рейтинг на уровне ruBBB-

ООО «Созидание» является материнской консолидирующей компанией Группы «Талан», специализирующейся на реализации проектов в сфере жилой недвижимости. Группа была основана в 2002 году в г. Ижевске. На сегодня Талан – это федеральный девелопер, работающий в 10 регионах России от Сочи до Владивостока.

Улучшение кредитного рейтинга обусловлено улучшением оценки рыночных и конкурентных позиций на фоне расширения объемов строительства и улучшения географии формирования выручки в пользу регионов с более высоким уровнем среднедушевых доходов населения.

Общий уровень долговой нагрузки оценивается агентством на комфортном уровне. Принимая во внимание остатки на аккредитивных счетах и счетах эскроу, общая долговая нагрузка Группы на отчетную дату в терминах долг/EBITDA, по расчетам агентства, составила 2,4х.

Группа располагает существенным объемом источников ликвидности в виде денежных средств и их эквивалентов, невыбранных кредитных линий для покрытия всех потребностей Группы в финансировании операционных и капитальных затрат, покрытия долговых обязательств на протяжении года от отчетной даты.

( Читать дальше )

Блог компании Иволга Капитал |Портрет дебютанта ВДО в 2023 году

- 28 октября 2023, 10:00

- |

С начала года на рынок розничных бондов (облигации эмитентов с рейтингом ВВВ и ниже) вышло 23 компании. Мы проанализировали их всех и готовы представить «Среднестатистического дебютанта на рынке ВДО 2023». Итак

Финансовые метрики:

- Капитал 1,3 млрд руб

- Баланс 6,05 млрд руб

- Чистый долг 2,35 млрд руб

- Выручка 4,18 млрд

- Чистая прибыль 0,38 млрд

- Соотношение Чистый долг/EBIT (прибыль от продаж) 3,41

- ICR (EBIT/уплаченные проценты) 5

- Рейтинг ВВ

Для целей анализа мы исключили «выбросы» в данных. Например, компании почти без долга на момент выхода на биржу, и как следствие имеющие ICR > 120, что портит картину среднего

Видно, что ВДО — это все-таки не совсем про МСП. В основном на рынок выходит достаточно крупный бизнес. Интересно, что долговая нагрузка находится дебютантов находится на достаточно низком уровне: Долг/EBIT меньше 4, это весьма умеренная нагрузк. EBIT всегда меньше EBITDA, поэтому наше расчетное соотношение должно быть выше классических метрик

Надо оговориться, что разброс между дебютантами весьма большой. Например, чистый долг лежит между (-0,37) млрд и 24,8 млрд, так что средний портрет все-таки достаточно условный.

( Читать дальше )

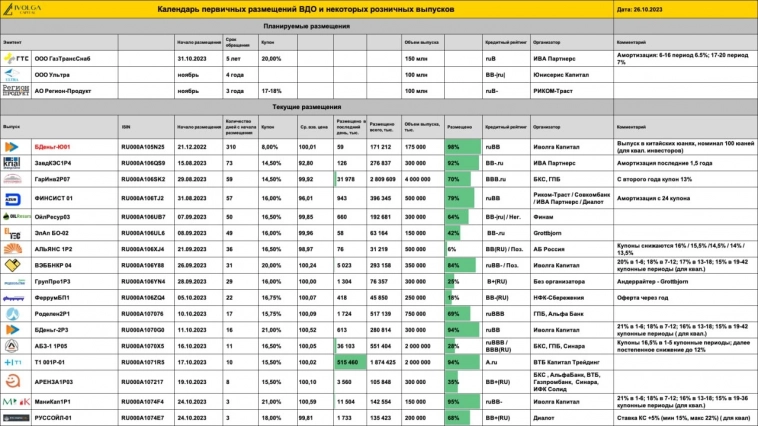

Блог компании Иволга Капитал |Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 27 октября 2023, 11:47

- |

- Дебютный выпуск МФК Мани Капитал 001P-01 (ruBB-, 150 млн руб., купон 21% первые полгода обращения, только для квал. инвесторов) размещен на 95%

- ВЭББНКР 04 (только для квал.инвесторов, ruBB- / Поз., 350 млн руб., YTM 18,2%, дюрация ~2,3 года) размещен на 84%

- МФК Быстроденьги 002P-03 (для квал.инвесторов, ruBB, 250 млн руб., 21%- 1-6 купон / 18% — 7-12 / 16% — 13-18 / 15% — 19-42) размещен на 94%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 (только для квал.инвесторов) размещен на 98%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Портфель ВДО (18,8% / 35,8% за 12 / 36 мес.). Настрой на пятницу или зачем рисковать

- 27 октября 2023, 07:03

- |

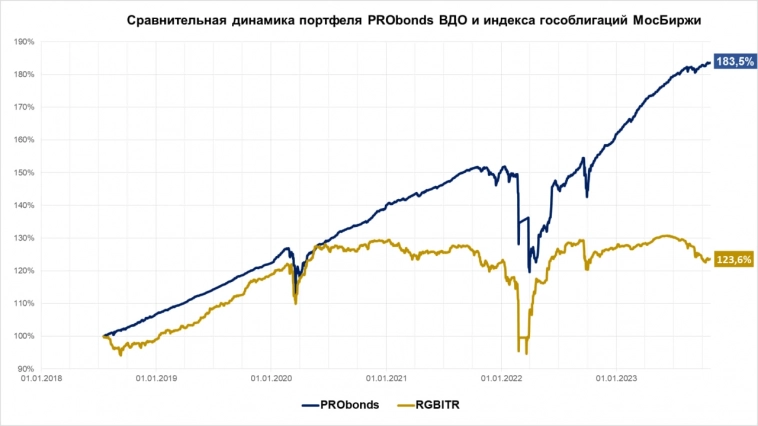

Наш основной публичный портфель PRObonds ВДО буксует. +0,7% за 2 месяца. За эти же 2 месяца ВДО-индекс от Cbonds — +0,1%, Индекс гособлигаций МосБиржи — -3,1%. ОФЗ задают направление. Плыть против течения получается, но плохо.

С начала года портфель дал 13,5% (16,4% годовых), за 12 месяцев – 18,8%, за 3 года – 35,8%.

Практическая стратегия ДУ ВДО, основанная на публичном портфеле в лучшей форме: с начала года — ~15,3% (до вычета НДФЛ), за 12 месяцев ~21,7%.

( Читать дальше )

Блог компании Иволга Капитал |Сегодня последний день приема заявок на оферту Шевченк1Р4. Далее купоны будут выплачиваться по 0,02 руб.

- 26 октября 2023, 13:47

- |

❗️Внимание! Сегодня последний день приема заявок на оферту Шевченк1Р4

❗️Напоминаем, что ставка 6-16 купонов по данному выпуску установлена на уровне 0,01% годовых, в сумме это 0,02 руб.

❗️Агентом выступает ЗАО СБЦ (Финансовое Ателье Grottbjorn)

Пошаговая инструкция участия в оферте:

✅ Биржевая заявка:

Период выставления адресных заявок с 20.10.2023 до 26.10.2023 включительно

Дата исполнения 31.10.2023

Для подачи заявки нужно воспользоваться торговым терминалом, приложением брокера или подать голосовую заявку. Всё зависит от требований Вашего брокера.

Основные параметры сделки:

— Режим торгов: «Выкуп: Адресные заявки»

— Код расчетов: T0

— Цена приобретения Облигаций: сумма 100%

— Идентификатор Агента в системе торгов: EC0276600000

— Краткое наименование в системе торгов: СБЦ

Пример выставления заявки через QUIK:

1. В торговом терминале QUIK, в поиске нужно ввести «Выкуп»

2. Из списка выбрать интересующее размещение Шевченк1Р4

3. Выставить заявку.

( Читать дальше )

Блог компании Иволга Капитал |26 октября пройдет выплата последнего купона по облигациям Шевченк1Р4 в размере 42,38 руб., далее купоны будут выплачиваться по 0,02 руб.

- 25 октября 2023, 14:21

- |

АО им. Т.Г. Шевченко установило ставку 6-16 купонов по данному выпуску на уровне 0,01% годовых.

Также 26 октября — последний день приема заявок на оферту по данному выпуску. Агентом выступает ЗАО СБЦ (Финансовое Ателье Grottbjorn).

Пошаговая инструкция участия в оферте:

✅ Биржевая заявка:

Период выставления адресных заявок с 20.10.2023 до 26.10.2023 включительно

Дата исполнения 31.10.2023

Для подачи заявки нужно воспользоваться торговым терминалом, приложением брокера или подать голосовую заявку. Всё зависит от требований Вашего брокера.

Основные параметры сделки:

— Режим торгов: «Выкуп: Адресные заявки»

— Код расчетов: T0

— Цена приобретения Облигаций: сумма 100%

— Идентификатор Агента в системе торгов: EC0276600000

— Краткое наименование в системе торгов: СБЦ

Пример выставления заявки через QUIK:

1. В торговом терминале QUIK, в поиске нужно ввести «Выкуп»

2. Из списка выбрать интересующее размещение Шевченк1Р4

3. Выставить заявку.

( Читать дальше )

Блог компании Иволга Капитал |ДУ в ИК Иволга Капитал. Идеи рынка, которые нами движут

- 25 октября 2023, 07:32

- |

Сумма активов в доверительном управлении ИК Иволга Капитал за неполный октябрь увеличилась более чем на 70 млн р. и превысила 900 млн р. Средняя доходность для всех счетов, открытых не позднее 30 апреля 2023, снижается с конца лета и на данный момент составляет примерно 15% чистыми (после комиссий и НДФЛ).

Всего на нашем обслуживании находится 118 счетов. Средняя сумма счета 7,7 млн р. Минимальная сумма для стратегии ДУ ВДО – 2 млн р., для стратегии денежного рынка – 1 млн р.

( Читать дальше )

Блог компании Иволга Капитал |До окончания приема заявок на оферту Шевченк1Р4 осталось два дня, сбор продлится до 26 октября включительно

- 24 октября 2023, 13:08

- |

❗️Напоминаем, до окончания приема заявок на оферту Шевченк1Р4 осталось два дня, сбор продлится до 26 октября включительно!

Агентом по оферте выступает ЗАО СБЦ (Финансовое Ателье Grottbjorn)

❗️АО им. Т.Г. Шевченко установило ставку 6-16 купонов по данному выпуску на уровне 0,01% годовых

Пошаговая инструкция участия в оферте:

✅ Биржевая заявка:

Период выставления адресных заявок с 20.10.2023 до 26.10.2023 включительно

Дата исполнения 31.10.2023

Для подачи заявки нужно воспользоваться торговым терминалом, приложением брокера или подать голосовую заявку. Всё зависит от требований Вашего брокера.

Основные параметры сделки:

— Режим торгов: «Выкуп: Адресные заявки»

— Код расчетов: T0

— Цена приобретения Облигаций: сумма 100%

— Идентификатор Агента в системе торгов: EC0276600000

— Краткое наименование в системе торгов: СБЦ

Пример выставления заявки через QUIK:

1. В торговом терминале QUIK, в поиске нужно ввести «Выкуп»

2. Из списка выбрать интересующее размещение Шевченк1Р4

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал