Блог компании Иволга Капитал |ВДО. Забыть о слепой диверсификации

- 26 января 2023, 07:48

- |

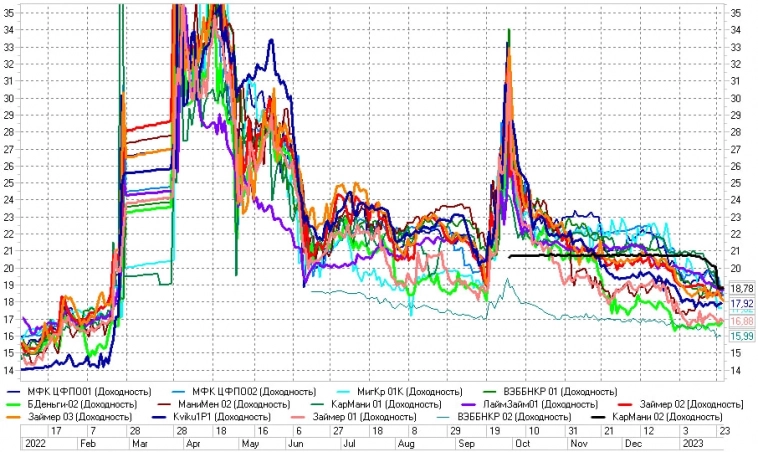

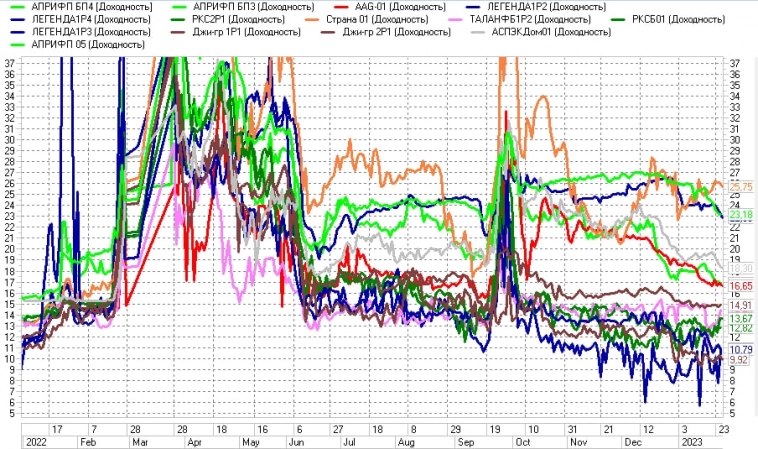

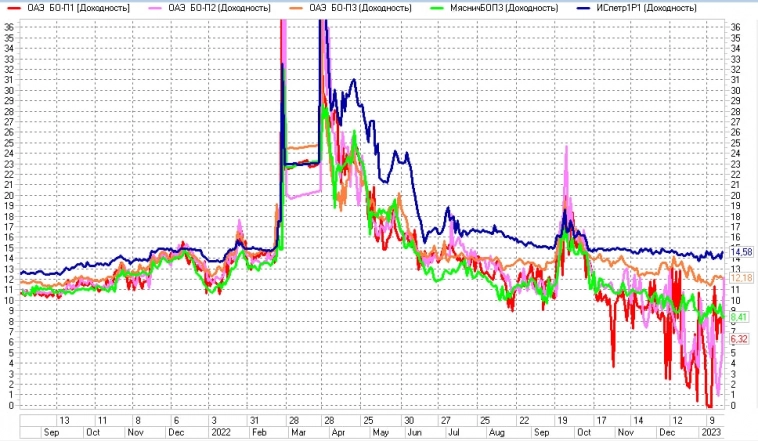

Вчера в нашем чате прозвучало замечание, что в ВДО «пугающий жор». Цены облигаций расту, доходности падают.

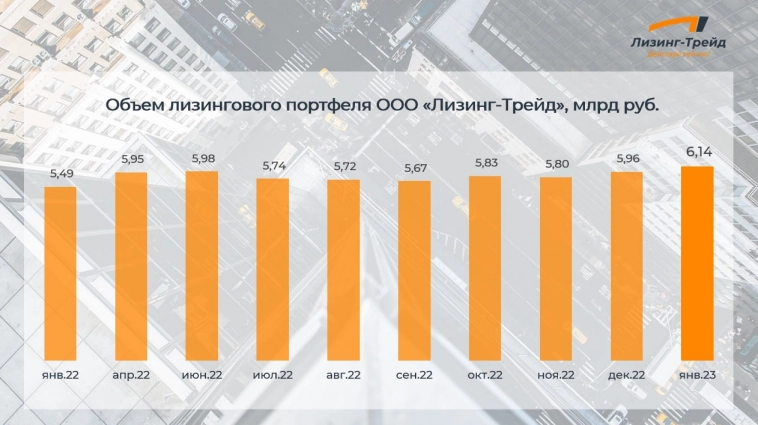

Приведенные графики (динамика доходностей высокодоходных облигаций в микрофинансовой, строительной, лизинговой и сельхоз отраслях) тенденцию подтверждают. Причем в среднем доходности ушли к уровням конца 2021 – начала 2022 года.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 33 )

Блог компании Иволга Капитал |Новый выпуск ЛК Роделен (ruBBB, 250 млн.р., YTM 14,9%) - 31 января

- 25 января 2023, 09:30

- |

На следующий вторник 31 января намечен новый выпуск облигаций ЛК Роделен (ruBBB). Это вторая часть общего 500-миллионного лимита облигаций,

Первая часть, суммой 250 млн.р. и с купоном 15% годовых, была размещена в декабре и могла остаться единственной. Поскольку 15% для рейтинга BBB всё же не дешево.

Но вторичный рынок по тому выпуску сформировался на более комфортных для эмитента доходностях – 14,2-14,5%.

Появилась целесообразность во второй части. Уже с купоном / доходностью 14% / 14,9%.

О дальнейших планах ЛК Роделен на рынке облигаций нам неизвестно. Полагаю, их нет: Роделен – редкий гость на первичном рынке.

Предварительные параметры нового выпуска облигаций ЛК Роделен:

• Сумма выпуска: 250 млн.р.

• Срок до погашения / оферты: 5 лет / 2,5 года

• Амортизация: через 2,5 года обращения

• Ставка купона / доходность до оферты: 14,0% / 14,9%

• Купонный период: 30 дней

( Читать дальше )

Блог компании Иволга Капитал |Портфель ВДО. Ускорение роста и работа с качеством

- 24 января 2023, 07:23

- |

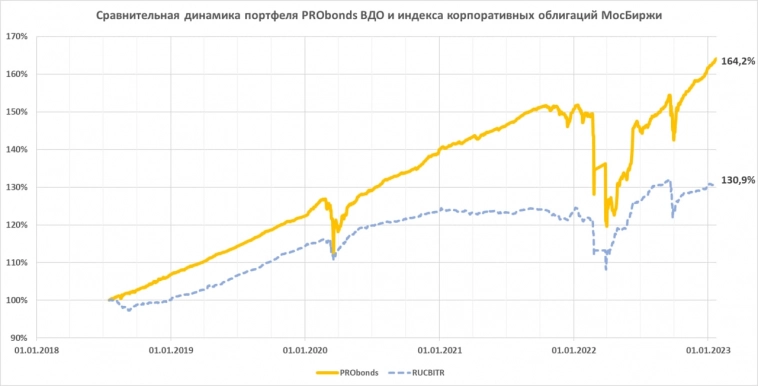

За последние 365 дней, на которые всё еще приходится обвал февраля – марта 2022, портфель высокодоходных облигаций PRObonds ВДО принес 9,7%.

Годовая доходность быстро возрастает за счет накопленного во второй половине прошлого и начале нынешнего года результата. К примеру, только за неполный январь портфель прибавил уже 1,5%.

В наступившем году от портфеля мы планировали получить ±14%, и десятая часть пути уже пройдена.

Внутренняя доходность портфеля (доходности к погашению входящих в него облигаций и доходность размещения денег в РЕПО с ЦК) постепенно опускается, она уже немногим превышает 16%. И в феврале снизится более заметно, видимо, к 15% годовых. Хотя и такая внутренняя доходность не нарушает плана по достижению 14% по году.

Портфель сохраняет большую долю денег. Сейчас она 15%, и может еще увеличиться. Ставка их размещения на данный момент – около 7,1% годовых. Существенно меньше, чем доходности облигаций, но как компенсация за балансир неплохо. Деньги помогут снизить потери от коррекции. Которая в будущем, возможно, близком обязательно будет.

( Читать дальше )

Блог компании Иволга Капитал |Публикуем ключевые операционные результаты ООО "Лизинг-Трейд" за 2022 год

- 23 января 2023, 11:32

- |

Ключевые операционные результаты ООО «Лизинг-Трейд» за 2022 год:

— по итогам декабря лизинговый портфель составил 6,14 млрд руб. (+12% с начала года)

— на топ-10 лизингополучателей приходится 21,9% портфеля

— коэффициент достаточности источников погашения (отношения суммы лизинговых платежей к платежам по обязательствам) равен 131%

Мы ожидаем увеличение выручки и снижение размера долга, но подробные значения увидим только в отчётности по итогам года.

Напоминаем, 19 января началось размещение нового выпуска облигаций «Лизинг-Трейда» (BB+(RU) с позитивным прогнозом, 150 млн руб., 5 лет, амортизация последние 2 года, купон 14.5%)

/Облигации ООО «Лизинг-Трейд» входят в портфель PRObonds ВДО на 7,6% от активов/

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

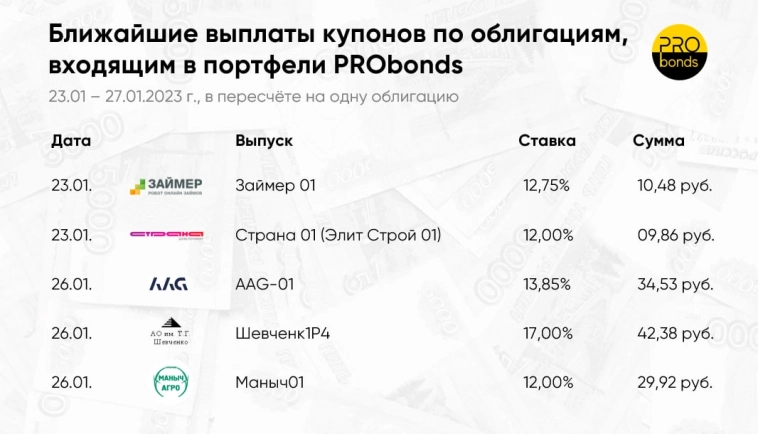

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфели PRObonds 23 - 27 января 2023 г.

- 23 января 2023, 09:18

- |

Блог компании Иволга Капитал |Подкаст: Все, что Вы хотели знать о бондах, но стеснялись спросить

- 23 января 2023, 08:27

- |

🔔 Подписывайтесь на наш подкаст и получайте информацию на любой для Вас удобной площадке.

🎙 Прошлый выпуск этого формата вызвал большой интерес. Но одного эфира недостаточно, чтобы найти все ответы, поэтому Дмитрий Александров и Марк Савиченко продолжают разбирать ваши самые популярные вопросы об облигациях:

02:00 — Режимы торгов: что это и в чем разница Z0, T0, T+?

11:40 — Как инвестор может участвовать в первичных размещениях?

17:12 — Как можно комбинировать различные режимы торгов?

19:13 — Рынок РЕПО с ЦК и почему он ликвиднее любого фонда денежного рынка?

24:23 — НКД: что это и для чего он нужен?

28:20 — Ответы на вопросы. У эмитента в разных выпусках примерно одинаковая доходность к погашению, но сильно отличается купон. Какой выпуск выгоднее взять?

31:55 — Есть примеры с постоянным и переменным купоном. Какой выпуск выгоднее до погашения или в среднесрок?

34:25 — Нюансы инвестирования в облигации с индексируемым номиналом и наиболее подходящее текущее и ожидаемое состояние рынка?

37:45 — Учитывая ключевую ставку в 7,5% и снижение купонной доходности у ОФЗ ПК имеет ли смысл продавать, например, 29006 до выплаты купона и сразу покупать 29007 пока ставка купона не снизилась?

39:45 — По каким графам МСФО корректно смотреть платежи по долгу, по отношению к чему их лучше анализировать в разрезе разных отраслей, какие допустимые диапазоны высчитываемых коэффициентов определены?

42:46 — В какое время фактически выполняется сделка? Например Т+1, купил облигацию сегодня в 16:00, в какое время завтра исполнится сделка?

43:32 — Мнение о возможных дефолтах по бондам застройщиков? Почему так много лизинговых компаний в ВДО?

47:37 — Почему полезно совмещать облигации с короткой и длительной дюрацией?

50:26 — Почему при активной продаже вторички по 96% идут покупки первички по 100%? Мнение по облигациям НИКА

53:40 — Учитывая структуру бизнеса и фин. потоки АПРИ ФЛАЙ, какие есть риски в связи с изменением ситуации на рынке?

56:14 — Ожидания по курсам основных валют и ключевой ставке ЦБ РФ?

Запись эфира

( Читать дальше )

Блог компании Иволга Капитал |Голдман Групп. Звоночек от Эксперта

- 20 января 2023, 07:46

- |

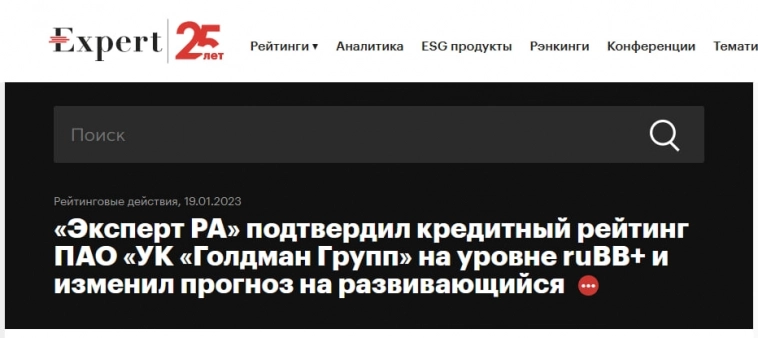

Первое обновление рейтинга эмитенту ВДО в текущем году и первый звоночек. Эксперт РА изменил прогноз ПАО «УК «Голдман Групп» с позитивного на развивающийся (https://raexpert.ru/releases/2023/jan19), рейтинг остался на уровне ruBB+.

Напомним, эмитентами облигаций в группе помимо самой УК являются ООО «ОАЭ», ООО ТД «Мясничий» и ИИИ «ИС петролеум». Облигации УК обращаются на Бирже СПБ, облигации остальных компаний Группы – на Московской бирже (входят в сектор повышенного инвестиционного риска). Совокупный облигационный долг группы в обращении на данный момент — ~1,6 млрд.р. Диапазон доходностей облигаций Группы на МосБирже – 6,3-14,6%.

( Читать дальше )

Блог компании Иволга Капитал |Все, что вы хотели знать о бондах, но стеснялись спросить. Выпуск 2

- 19 января 2023, 17:31

- |

Первый выпуск этого формата вызвал большой интерес. Но одного эфира недостаточно, чтобы найти все ответы, поэтому завтра Дмитрий Александров и Марк Савиченко продолжат разбирать ваши самые популярные вопросы об облигациях:

- Режимы торгов. Чем отличаются Z0, T0, T+?

- Как комбинировать первичный и вторичный рынок?

- Кто и кому уплачивает НКД?

- Почему РЕПО ликвиднее любого фонда денежного рынка?

Подписаться на ТГ | Чат Инвесторов | YOUTUBE | VK

Блог компании Иволга Капитал |Как будут торговаться Юани и облигации в юанях в период Китайского Нового года?

- 19 января 2023, 11:52

- |

С 22 января в Китае празднуют Новый год.

Если купить юани 20 января с зачислением на следующий торговый день или с 23 по 27 января, расчеты пройдут 30 января. Такой же режим и для продажи.

Облигации в юанях, купленные 19 января, рассчитаются 30 января, а купленные с 20 по 27 января — 31 января.

Это относится ко всем бумагам с расчетами в китайской валюте.

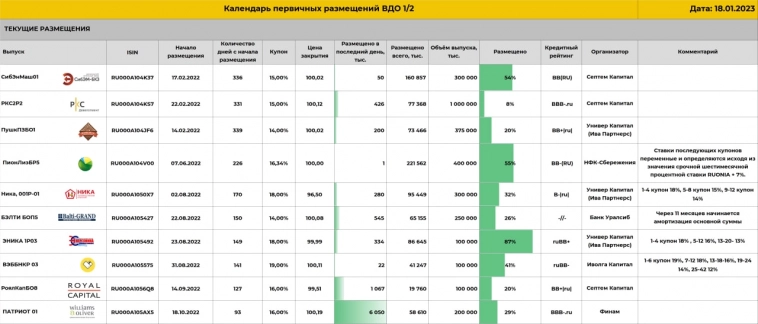

Подписаться на ТГ | Чат Инвесторов | YOUTUBE | VKБлог компании Иволга Капитал |Календарь первичных размещений ВДО. Старт размещения 6-го выпуска облигаций ООО «Лизинг-Трейд»

- 19 января 2023, 09:44

- |

Сегодня — начало размещения 6-го выпуска облигаций ООО «Лизинг-Трейд»

Обобщенные параметры выпуска:

• Сумма: 150 млн.р.

• Купон / доходность: 14,5% / 15,5% годовых

• Купонный период: 30 дней

• Дюрация: ~3,5 года (5 лет до погашения, амортизация 2 последних года)

Организатор выпуска ИК Иволга Капитал

Скрипт для участия в первичном размещении:

— полное / краткое наименование: Лизинг-Трейд 001P-06 / ЛТрейд 1P6

— ISIN: RU000A105RF6

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Время приема заявок 19 января — с 10-00 до 13-00 Мск. с 16-45 до 18-30 Мск (с перерывом не клиринг)

По ссылке найдете короткий и, надеемся, удобный тизер выпуска t.me/probonds/8996

Так же, напоминаем, продолжается размещение 3-го выпуска облигаций МФК ВЭББАНКИР (100 млн руб., купон 19% первые 6 мес., 3,5 года)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал