Блог им. MKrrr |⭐️ Инфляция рухнула! Цифры вдвое ниже прогноза, ЦБ оказался в ловушке 👻Когда экономика уйдет в отрицательную зону? ❄️

- 16 ноября 2025, 20:46

- |

Очень интересные данные вышли в конце недели, но рынок прошёл мимо. А зря! цифры выглядят так, будто кто-то резко нажал стоп-кран

📌Инфляция

Октябрьская инфляция составила 0,50% против ожидаемых 0,84%. Годовая 7,71%, тогда как консенсус был 8,08%.

За январь-октябрь уже 4,81%. Минэкономразвития тут же снизило оценку годовой инфляции до 7,37%. Хочется назвать происходящее «обвалом» инфляции. Настолько неожиданно резким выглядит замедление

Разрыв между ключевой ставкой и инфляцией продолжает находиться на рекордных уровнях. При этом, ставки по вкладам еженедельно снижаются на 0,1-0,2%. Тенденция устойчива, но это микро шаги

( Читать дальше )

- комментировать

- 16.2К | ★2

- Комментарии ( 88 )

Блог им. MKrrr |⭐️Котайджест🐾 Рынки вибрируют: ставки душат бизнес, акции буксуют, биткоин трещит, а рубль снова всех удивил. Пассивным доходом и не пахнет

- 16 ноября 2025, 09:11

- |

💵Облигации

Доходности плавно снижаются вслед за ожиданиями смягчения риторики ЦБ. Корпоративный сегмент оживлён: новые размещения расходятся неплохо, спрос на короткие бумаги остаётся стабильным. ОФЗ растут быстрее корпоратов после сильного снижения 2 недели назад. Неделя запомнилась странным падением Кокса: облигации не упали на снижении рейтинга, но что-то их испугало сейчас. А мы исследуем перспективы ОФЗ👈

Дважды обновили карту рынка в связи с изменением рейтинга: Полипласт иТрансФин-М. И на десерт – подборка флоатеров для неквалов. Самый сок!

👻Оферты

На будущей неделе можно поучаствовать в офертах Системы и Биннофарм. Следите за 🗓Календарем оферт и не пропускайте важные

📈Акции

Рынок провёл неделю в лёгком минусе: без паники, но и без свежего драйва. Часто в лидерах снижения (как сейчас) – Позитив. Мы не следим за бумагой, помним только про регулярную печать новых акций. Вы в курсе? Из больших компаний досталось Лукойлу. Технически может сходить на 4000-4500

( Читать дальше )

Блог им. MKrrr |🚖🚘🚔Каршеринг, или своя машина? 🚗 Два дня в году завидую каршерингу

- 15 ноября 2025, 18:25

- |

❤️жмяк и подписка на Кот.Финанс

🔧 Что такое «день переобувки» в реальности?

(1) Эконом-вариант = делаешь сам

Если меняете резину сами, то процесс может затянуться на полдня. В идеале, колесо нужно отбалансировать, а это подручными средствами не сделать. Зато экономное решение по замене, если не нужно перебортовывать с диска на диск

(2) Стандартный шиномонтаж

Если вы пользуетесь услугами шиномонтажа, то перекинуть колеса R18 с диска на диск + балансировка стоит 4,5 тысячи. За год 9, и эта сумма только растет. Плюс вы тратите время, чтобы перевезти колеса из гаража / балкона / друга / дачи… и обратно

( Читать дальше )

Блог им. MKrrr |⭐️ Кому в действительности принадлежит Балтийский лизинг? И будет ли 🚙Балт нести ответственности за грехи 🚚Контрола?

- 14 ноября 2025, 08:49

- |

Почему проблемы CTRL лизинга влияют на котировки Балтийского лизинга? Действительно ли Балтлиз будет спасать Контрол и платить по его долгам? Стоит ли их покупать облигации? И что вообще будет с компанией? Разбираемся!

На прошлой неделе была мини-распродажа в бондах Балтийского лизинга: флоатеры и фиксы снижались в моменте до 2%

( Читать дальше )

Блог им. MKrrr |🏅ТОП-10 🐟флоатеров для неквалов ❗️Ловись ставка большая и маленькая

- 13 ноября 2025, 22:10

- |

Спойлер: Балтлиз, АФК, ГТЛК, КАМАЗ, МБЭС, Европлан, СовкомЛизинг, РосАгроЛизинг, Сибур, МТС

Флоатеры – необходимый инструмент любого портфеля. Но что делать неквалифицированным инвесторам, ведь все, что ниже АА- требует квалификации. Мы подобрали самые интересные выпуски, для работы с которыми достаточно выполнить тест. Квал не нужен. На любой вкус, рейтинг, срок, купон…

🔹🔹🔹

БалтЛизП11 RU000A108P46 👉обзор

Рейтинг: АА-

Срок: 1,6 лет

Купон: КС+2,3%

Цена: 95,4%

Доходность купонная: 19,7%

Доходность total return: 24,5%

🔹🔹🔹

Систем1P26 RU000A106Z46 👉обзор

Рейтинг: АА-

Срок: 1,9 лет

Купон: RUONIA+1,9%

Цена: 93,7%

Доходность купонная: 19,3%

Доходность total return: 24,1%

🔹🔹🔹

ГТЛК 1P-21 RU000A108DE3 👉обзор

Рейтинг: АА-

Срок: 2 года ⚠️оферта

Купон: КС+2,15%

Цена: 98,3%

Доходность купонная: 19%

Доходность total return: 21,2%

🔹🔹🔹

КАМАЗ БП17 RU000A10CQ93

Рейтинг: АА-

Срок: 1,8 лет

Купон: КС+2,15%

Цена: 99,8%

Доходность купонная: 18,7%

Доходность total return: 20,5%

( Читать дальше )

Блог им. MKrrr |⭐️ Whoosh объелся груш... Разбираем отчетность и перспективы. Стоит ли покупать 🛴ВУШ?

- 13 ноября 2025, 02:40

- |

Whoosh — крупнейший кикшеринг в России, работающий уже в 50+ городах и общим числом самокатов больше 240 тыс. Компания пытается превратиться из сезонного бизнеса в масштабную технологическую экосистему и масштабироваться в более теплые страны. Амбиции грандиозные: выручка 60 млрд рублей к 2028 году против 14 млрд в 2024-м. То есть х4 за 4 года

Это перед IPO Делимобиль уважаемая компания Б1 (в прошлом E&Y) оценила рост рынка каршеринга и совместной мобильности (самокаты) в 5-8 раз. Нам сложно поверить

👉эксклюзивная аналитика

📈 Финансы

Компания растёт, но рост всё меньше связан с повышением эффективности

Парк самокатов +43%, поездки +44%, LFL-трафик стоит на месте

Выручка растёт медленнее, чем флот, а себестоимость быстрее +20% в год

EBITDA положительная, но под ней всё больше скрытых расходов (проценты, амортизация, обслуживание флота). А долг сейчас больное место у всех ❗️

С долго, кстати, плохо: чистый долг втрое превышает EBITDA (ND/EBITDA = 3,0)

EV/EBITDA = 6,0, а прибыль отрицательная

( Читать дальше )

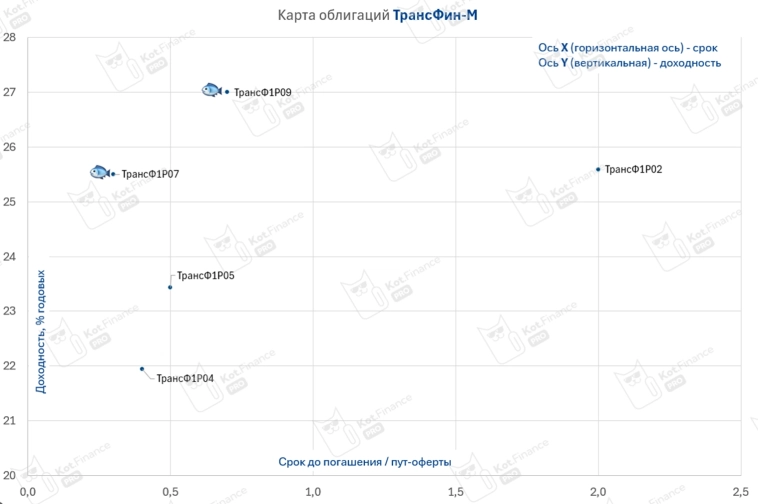

Блог им. MKrrr |⭐️НРА присвоило кредитный рейтинг ТрансФин-М A+ со стабильным прогнозом. Смотрим 🃏карту облигаций

- 12 ноября 2025, 21:45

- |

НРА присвоило ТрансФин-М рейтинг A+ со стабильным прогнозом.

📈 Сильные стороны: высокая рентабельность по EBITDA, устойчивый капитал, сильные позиции на рынке, грамотное стратегическое управление и диверсификация бизнеса.

⚡️ Риски: высокая долговая нагрузка, отрицательный свободный денежный поток из-за активных инвестиций, ограниченная прозрачность структуры собственности и слабая динамика отрасли

У компании 6 выпусков, все в рублях. 4 фикса, 2 флоатера (отмечены 🐟). Флоатеры посчитаны методом total return, т.е. при снижении ключевой ставки реальная доходность будет ниже (прим.: а при повышении выше 😉)

Во всех выпусках оферта, а это уже настораживает, потому что оферты ТрансФин-М часто требуют внимания

📘Почитать по теме:

👵Портфель бабули – ТОП 10 в кредитном рейтинге от А- без оферт

👶Портфель внучков – ТОП 10 в кредитном рейтинге от А- с офертами

Полезно? Ставь👍

-

Спасибо, что читаете нас❤

👉Витрина ссылок. Читайте нас там, где Вам удобно!

( Читать дальше )

Блог им. MKrrr |⭐️НКР повысило кредитный рейтинг Полипласт с A- до A. Что интересного в облигациях? Смотрим карту 🃏🗺

- 12 ноября 2025, 12:48

- |

НКР повысил рейтинг Полипласт со стабильным прогнозом. Это хороший знак для инвесторов, предполагающий, что агентство не ожидает снижения рейтинга в ближайшие 12 месяцев. Итак, среди бондов в рублях есть 2 выпуска флоатеров (смотри на карте с знаком 🐟), и 2 выпуска фиксов.

Флоатеры посчитаны методом total return, т.е. при снижении ключевой ставки реальная доходность будет ниже (прим.: а при повышении – выше 😉)

Многие выпуски в рублях сильно выше номинала. Это может быть плюсом, если посмотреть с точки зрения налогов. Купив по 110% сейчас и погасив по 100% — будет налоговый убыток, который увеличит доходность (если есть другая прибыль, налог по которой можно снизить)

Валютные выпуски представлены 3 в CNY и 3 в USD (отмечены зеленой заливкой)

( Читать дальше )

Блог им. MKrrr |❗️Результаты индексов полной доходности в 2025 году 💸Кто выиграет, если завтра ЦБ экстренно снизит ставку до 10%?

- 11 ноября 2025, 20:11

- |

🐥Цыплят по осени считают, а доходность – по году. А мы подводим промежуточные итоги и сравниваем индексы полной доходности в облигациях, индекс Московской биржи с дивидендами и LQDT

На начало года разброс прогнозов по индексу был 2850-3500, а на сегодня мы имеем 2570. 2025 год – не самый лучший год для инвестиций в акции. Зато индексы гос.облигаций точно чувствуют себя намного лучше, чем в 2024

( Читать дальше )

Блог им. MKrrr |Что с коксом?🔥

- 11 ноября 2025, 10:54

- |

Вчера сильно упали цены на облигации ПАО Кокс, но при первом приближении соответствующих инфо-поводов не было:

🔹понижение рейтинга с А- до ВВВ+ было неделю назад

🔹сообщение в раскрытии об отчуждении / залоге — обычная новость, ничего не значащая без конкретики

🔹отчетность за полугодие (там убыток) — тоже баян-бабаян, с конца августа висит отчет

--

Спасибо, что читаете нас❤

👉Витрина ссылок. Читайте нас там, где Вам удобно!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс