Блог им. Klinskih-tag |Сбер и НОВАТЭК задают дивидендный темп всему российскому рынку!

- 19 марта 2023, 23:03

- |

📈 Приятные дивидендные новости от НОВАТЭКа и Сбера, которые мы с вами уже обсудили буквально на днях, помимо непосредственно дивидендной составляющей для акционеров данных компаний, несут в себе ещё и стратегический очень позитивный эффект.

Как минимум, участники рынка акций получают чёткие сигналы, что отечественному фондовому рынку в новой реальности всё-таки быть, и что действительность для российских акционеров всё-таки не такая мрачная, как многие могли себе это представить за последний год.

🤔 Обратите внимание, как дружно в минувшую пятницу вслед за обычками и префами Сбера (+10,3%и +11,0%соответственно) прибавили в цене также акции многих других публичных компаний, и лидерами по динамике прироста стали:

🔸 Транснефть (ап): +5,4%

🔸 Татнефть (ао и ап): +3,4% и +2,8% соответственно

🔸 НМТП: +3,8% (напомню, 62% акций компании принадлежит Транснефти)

🔸 Газпромнефть: +2,0%

🔸 Газпром: +2,2% (даже он!!)

🔸 Интер РАО: +1,8%

🔸 И так далее по списку...

👉 По всей видимости, участники рынка уже сейчас начинают закладывать щедрый дивидендный сезон 2023, который фактически уже стартовал после ряда громких рекомендаций.

( Читать дальше )

- комментировать

- Комментарии ( 9 )

Блог им. Klinskih-tag |X5: вперёд, и только вперёд!

- 17 марта 2023, 14:20

- |

🛒 X5 Group сегодня представила финансовые результаты по МСФО за 2022 год:

Предлагаю вместе с вами проанализировать эту отчётность по горячим следам, а также актуализировать текущую инвестиционную картину в этой истории.

📈 Выручка X5 Group (#FIVE) по итогам 12 месяцев выросла на +18,2% до 2,61 трлн руб., во многом благодаря двузначной динамике сопоставимых продаж и увеличению торговой площади. Вспоминая, что годом ранее выручка прибавила всего 11,5%, делаем вывод, что в 2022 году рост выручки ускорился.

Доходы от цифровых бизнесов при этом увеличились на +46,6% до 70,4 млрд руб. Решение о выделении e-grocery бизнесов в отдельную бизнес-единицу X5 Digital компания признала важным шагом, способствовавшим такому успеху. Тем более, с учётом того, что отечественный рынок e-grocery динамично развивается в последние годы, и в 2023 году может вырасти еще на +50%. И это притом, что среди публичных ритейлеров Х5 является одним из лидеров в данном сегменте, и менеджмент нацелен на увеличение рыночной доли.

( Читать дальше )

Блог им. Klinskih-tag |Как повышение нормы резервирования отразится на банках?

- 14 февраля 2023, 11:35

- |

Когда речь заходит о Центробанках, то обычно принято в первую очередь обсуждать изменение ключевой ставки и динамику золотовалютных резервов, в то время как об изменении норм резервирования говорят гораздо реже, однако это также один из важнейших показателей банковской системы.

📊 Норма резервирования оказывает значительное влияние на динамику денежной массы (М2), поскольку чем меньше норма резервирования, тем быстрее растет М2. Другими словами, чем меньше банки вынуждены “замораживать” денежных средств, тем больше они могут выдать кредитов, и тем быстрее растёт денежная масса.

Центробанки многих стран мира часто сокращают норму резервирования в начале рецессии, чтобы стимулировать рост банковского кредитования. По мере прохождения пика кризиса норма резервирования повышается, чтобы не допустить “инфляционного перегрева” экономики. Таким образом,

( Читать дальше )

Блог им. Klinskih-tag |ЦБ подвёл итоги 2022 года по банковскому сектору РФ

- 30 января 2023, 14:48

- |

🔸 Темп роста корпоративного кредитования вырос за минувшие 12 месяцев на 2,6 п.п. до 14,3%. Двузначный рост не стал большой неожиданностью, поскольку в прошлом году мы рассказывали про сильный рост денежной массы, который сигнализирует об увеличении банковского кредитования.

🔸 Ипотека по-прежнему является драйвером роста в розничном кредитовании: в прошлом году показатель вырос на 20%, благодаря льготным госпрограммам. Поскольку льготную ипотеку продлили до 1 июля 2024 года, в этом году ЦБ ждёт роста ипотеки ещё на 15%, что позитивно для Сбера и ВТБ, на которых приходится львиная доля данных кредитов в банковской системе. Хотя и другие банки, в том числе публичный Банк Санкт-Петербург, также получат свою выгоду от роста ипотечных займов.

🔸 Значительного ухудшения качества кредитного портфеля не произошло (!), несмотря на опасения, которые на рынке активно фигурировали прошлой весной (в первые месяцы после начала СВО): доля просроченной задолженности по корпоративным кредитам сократилась на 0,6 п.п. до

( Читать дальше )

Блог им. Klinskih-tag |Перспективы российской экономики (взгляд Михаила Задорнова)

- 23 декабря 2022, 06:54

- |

📣 Глава «Открытие» Михаил Задорнов дал интересное интервью «РБК», которое касается не только банковской отрасли, а российской экономики в целом.

Предлагаю вашему вниманию основные тезисы:

✔️ Масштаб сокращения добычи нефти в следующем году непонятен. Это ключевой вопрос с точки зрения темпов роста ВВП и платежного баланса в следующем году. Базовый прогноз – снижение на 9,5% (г/г) до 475 млн т.

✔️Многие отечественные компании двигались по инерции на запасах материалов и оборудования, которые заканчиваются. В следующем году этот фактор будет оказывать давление на ряд отраслей, поскольку многие критически важные компоненты и оборудование отсутствуют.

✔️ Крупные заёмщики Банка «Открытие», не получив европейского оборудования, делают заказы в Китае и сдвигают сроки проектов на 1-2 года.

✔️ Ощущение, что у нас нет глубокого спада, не должно создавать иллюзий. В конце 2023 года российская экономика перейдет к росту, но он будет медленным.

( Читать дальше )

Блог им. Klinskih-tag |Частные инвесторы на российском рынке акций увеличивают свой вес

- 09 декабря 2022, 18:15

- |

🏛 Доля частных инвесторов на рынке акций Московской биржи в ноябре превысила 80%

✔️ При этом количество физлиц, имеющих брокерские счета на Мосбирже, за месяц в общей сложности выросло на 470 тыс. чел. до 22,6 млн.

На первый взгляд, очень неплохая динамика с учетом кризиса, однако количество активных клиентов, которые хотя бы один раз совершали торговую операцию в течение месяца, по-прежнему составляет скромные 2,1 млн чел. (это в 10 раз меньше общего количества физлиц!). Более того, большинство брокерских счетов пустые, и даже низкие ставки по банковским депозитам не способствуют изменению этого тренда.

Рискну предположить, что одной из причин массового количества «счетов-пустышек» — это открытие ИИС типа А, с целью по истечению трёхлетнего срока положить туда разово денюжку (в идеале максимально положенные по условиям 400 тыс.рублей), и через небольшой отрезок времени закрыть этот счёт, получив единоразовый налоговый вычет от государства в размере 13% от введённой на торговый счёт суммы. Эту брешь в законе нужно было закрывать ещё с самого начала, т.к. она демотивирует начинающих частных инвесторов размышлять долгосрочными категориями и провоцирует их на какие-то мутные (но пока ещё разрешённые) схемы разовой наживы.

( Читать дальше )

Блог им. Klinskih-tag |Что ждет банковский сектор?

- 20 октября 2022, 20:08

- |

🔸Девалютизация банковского сектора набирает обороты. Если в прошлом году на рублёвые кредиты пришлось 90% выдачи, то сейчас показатель вырос до 96%.

🔸Кредитование юридических лиц в этом году может вырасти на 12% (г/г), что на 0,3 п.п. выше показателя 2021 года.

🔸Доля кредитов по льготным госпрограммам приближается к 15% портфеля банковской системы – за 2 года показатель вырос почти в 3 раза.

🔸Банковский бизнес адаптировался к новым условиям в мае, а летом в большинстве отраслей начался рост.

🔸Доля просроченной задолженности по корпоративному портфелю банковской системы за 8 мес. 2022 года сократилась с 6,7% до 6,2%.

🔸Инфляционные ожидания бизнеса и населения стабилизировались, что позволяет Центробанку

( Читать дальше )

Блог им. Klinskih-tag |Фондовый рынок не для паникёров

- 11 октября 2022, 08:38

- |

После воскресного доклада Председателя СК Александра Бастрыкина, когда официальные российские власти возложили ответственность за теракт на Крымском мосту на украинские спецслужбы, стало понятно, что неделька обещает быть «весёлой», и на запланированном в понедельник совещании с постоянными членами Совета Безопасности РФ вполне можно ожидать громких заявлений от Владимира Путина.

Но вместо этого уже в понедельник утром мы стали получать новости о массированных ракетных ударах по разным регионам Украины. Разумеется, российский рынок акций, и без того находящийся в замешательстве в течение последних недель, сначала крайне негативно отреагировал на все эти события, а индекс Мосбиржи, получив дополнительное давление в виде состоявшейся жирной дивидендной отсечки Газпрома, в моменте снижался до 1775 пунктов! Однако затем последовал мощнейший выкуп (причём ещё в первой половине дня), и к концу вчерашней торговой сессии индекс Мосбиржи попытался закрепиться выше 1900 пунктов!

( Читать дальше )

Блог им. Klinskih-tag |Рост реальной денежной массы позитивен для банков

- 06 октября 2022, 11:02

- |

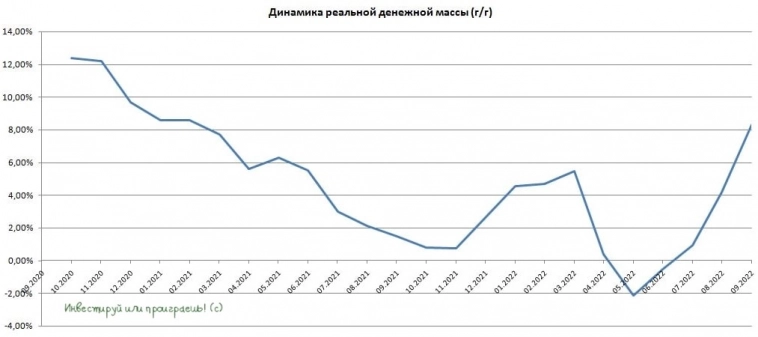

Но, как мы знаем, для экономики важен не номинальный темп роста денежной массы, а показатель, скорректированный на инфляцию. Так вот, по итогам августа 2022 года темп роста реальной денежной массы составил 8,3% (г/г), что стало максимальным значением с февраля 2021 года.

📊 Темп роста реальной денежной массы уходил в отрицательную область в апреле-мае, после чего начался рост. В среднем за лето темп роста составил 4,4%, что соответствует росту ВВП на 1-1,5%. Как бы это парадоксально не звучало, но летом ВВП вырос, поскольку между реальной денежной массой и ВВП существует сильная взаимосвязь.

Косвенно это подтверждает и сам Центробанк, который в марте ожидал падения ВВП в этом году на 10%, а на своём последнем заседании в середине сентября

( Читать дальше )

Блог им. Klinskih-tag |20.09.2022: исторический и очень насыщенный торговый день

- 21 сентября 2022, 00:54

- |

🤦♂️ Ну что ж, друзья мои!

В первую очередь я начну с извинений, что данный пост выходит глубокой ночью. Всё дело в том, что я не хочу ждать утра, дабы этот пост не утратил свою актуальность, как это уже случалось ранее с моими отложенными постами, запланированными на ранее утро 24 февраля 2022 года. Поэтому лучше опубликую его здесь и сейчас.

Ну что я скажу: вчера, 20 сентября 2022 года, был фееричный денёк, во всех смыслах этого слова. Дикая волатильность на российском рынке акций, очень насыщенный новостной фон и не состоявшееся выступление Владимира Путина, которое в итоге было перенесено на сегодняшнее утро и теперь запланировано с 09:00 до 10:00мск. По всей видимости, нам хотят сказать о чём-то таком, что все должны увидеть в прямом эфире. Крайне любопытно будет послушать.

На корвалол-пост я пока совершенно не созрел, поэтому не обессудьте. Нет, вы не подумайте — с моим эмоциональным состоянием всё хорошо, я в полном порядке. Дело в другом — самое интересное ещё впереди! Как минимум, сегодняшнее обращения президента к нации, после которого станет понятен хоть какой-то дальнейший вектор развития ситуации на Украине. Хотя процентов на 80-90% мы с вами, наверное, понимаем, что ни о каком снижении военного градуса речь сейчас идти не может. Тем более, на фоне запланированных референдумов сразу в четырёх субъектах: ДНР, ЛНР, Херсонская область и Запорожье.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс