Блог им. Klinskih-tag |Облигации А101: когда доход не противоречит гибкости рынка.

- 23 декабря 2025, 14:32

- |

🏗 А101 — это один из лидеров строительной отрасли Москвы. Компания специализируется на создании уникальных жилых кварталов в Новой Москве, сочетающих комфорт городского проживания с преимуществами загородной экологии. Зеленые зоны, развитая инфраструктура и доступность транспорта делают проекты А101 невероятно популярными среди молодых семей, мечтающих о просторном жилье без потери столичных привилегий. Заглядывал к ним в гости на экскурсию — подтверждаю!

Да и оперативная статистика от ДОМ РФ также показывает, что дела у компании идут в гору: если на середину года уровень распроданности жилья составлял 75%, то к декабрю показатель подскочил уже до 81%, что является лучшим результатом среди ТОП-20 девелоперов страны и более чем в два раза превышает среднеотраслевые значения.

( Читать дальше )

- комментировать

- 3.6К | ★1

- Комментарии ( 1 )

Блог им. Klinskih-tag |❗️❗️Ключевая ставка снижена с 16,5% до 16,0%!

- 19 декабря 2025, 13:51

- |

🏦 ЦБ ожидаемо снизил ключевую ставку с 16,5% до 16,0%, всё-таки решив не торопить события, даже несмотря на очень хорошую динамику по инфляции в конце 2025 года.

Что ж, в этом году, видимо, обойдёмся без новогоднего ралли, а облигации и фонды денежного рынка по-прежнему остаются очень крепкими инструментами в наших портфелях. Ждём достижения целевых 4% по инфляции в 2026 году и верим, что следующий год лошади станет действительно бычьим для российских акционеров!

📌 Тезисы из официального заявления ЦБ:

▪️ЦБ ожидает годовую инфляцию в 2026г на уровне 4-5%

▪️Сигнал ЦБ по ставке остался нейтральным

▪️Инфляция в РФ по итогам 2025 года будет ниже 6% (предыдущий прогноз был на уровне 6,5-7,0%)

▪️Проинфляционные риски по-прежнему преобладают над дезинфляционными на среднесрочном горизонте

▪️Кредитная активность остается высокой

▪️Для возвращения инфляции к цели нужен продолжительный период проведения жесткой денежно-кредитной политики

▪️После исчерпания влияния повышения НДС и индексации регулируемых цен и тарифов дезинфляция продолжится, этому будут способствовать жесткие денежно-кредитные условия

( Читать дальше )

Блог им. Klinskih-tag |Облигационный выпуск АПРИ: шанс поймать высокую доходность

- 16 декабря 2025, 17:04

- |

Как вы знаете, я люблю периодически листать отчёты ЦБ по банковскому сектору, и в последнее время обращает на себя внимание ускорение прироста как льготной, так и рыночной ипотеки в 3 кв. 2025 года. Ну а дальнейшее смягчение ДКП должно лишь усилить этот тренд.

🏗 Если вдруг среди вас есть те, кто до сих пор не знаком с АПРИ, коротко расскажу о компании. Это ведущий девелопер Челябинской области, который, помимо основного региона своего присутствия, реализует также масштабные жилые и коммерческие проекты в Свердловской, Ленинградской областях, а также в Ставрополье и на Дальнем Востоке. Что важно, компания не просто расширяет географию, но и грамотно выстраивает всевозможные партнёрства, минимизируя риски, расходы и стоимость земельного банка, а также ускоряя масштабирование бизнеса. Портфель проектов диверсифицирован как по типу и классу недвижимости, так и по географии.

( Читать дальше )

Блог им. Klinskih-tag |Фосагро: на волне роста цен на удобрения

- 12 декабря 2025, 01:56

- |

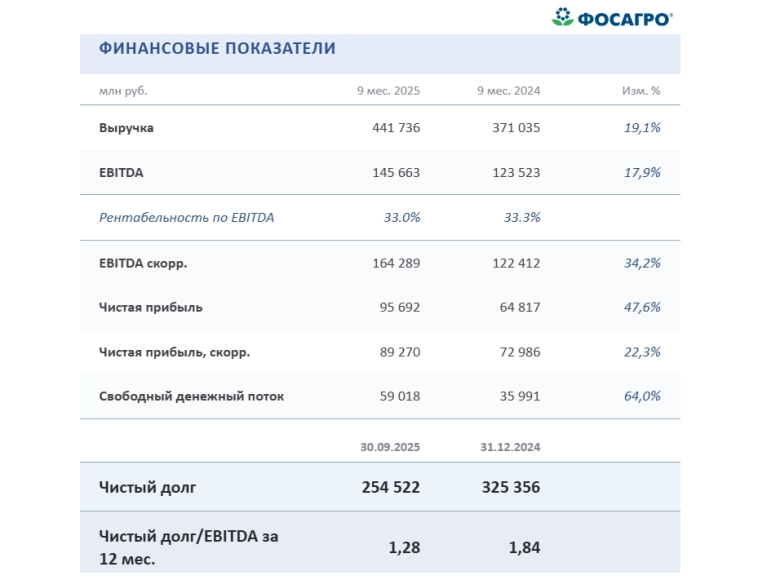

📈 Выручка компании с января по сентябрь выросла на +19,1% (г/г) до 441,7 млрд руб., обновив исторический максимум в ltm-выражении. Такой результат обусловлен ростом цен, в сочетании с увеличением производства удобрений.

Не перестаю из года в год говорить, что компания продолжает оставаться растущей, и в отчётном периоде производство агрохимической продукции увеличилось на +4,3% (г/г) до 9,1 млн тонн:

( Читать дальше )

Блог им. Klinskih-tag |Облигации Кристалла: щедрый купон на фоне трансформации алкогольного рынка

- 09 декабря 2025, 15:48

- |

💼 Итак, Группа Кристалл планирует привлечь 300-350 млн руб. через облигации. Привлечённый капитал будет направлен на рефинансирование первого выпуска (RU000A105Y14), который погашается уже в марте 2026 года, а также на реализацию инвестиционной программы — масштабирование производства, расширение складской и логистической инфраструктуры и диверсификацию линейки брендов.

🥃 Эмитент, как известно, входит в ТОП-10 крупнейших алкогольных компаний страны, и текущая стратегия развития компании направлена на увеличение доли ликёро-водочных изделий (ЛВИ) в структуре выручки.

Для тех, кто не в теме, скажу, что ЛВИ — это высокомаржинальный продукт, в отличие от той же водки. Почему-то производство водки часто ассоциируется с высоким уровнем прибыли и рентабельности, но реальность показывает обратное: налоги, акцизы и высокая конкуренция вынуждают производителей работать с низкой маржой, и вы должны это запомнить раз и навсегда.

( Читать дальше )

Блог им. Klinskih-tag |Голдекс Ритейл: новый эмитент на рынке драгметаллов с привлекательными облигациями

- 08 декабря 2025, 16:14

- |

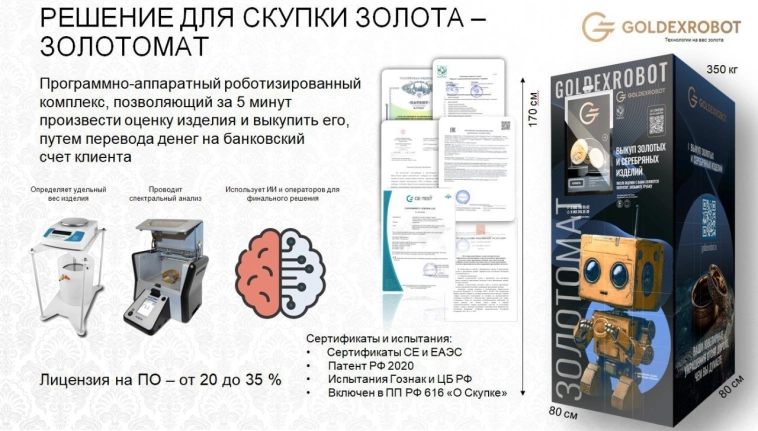

Начнём с исторического экскурса и отметим, что индустрия скупки золота у населения многие десятилетия оставалась консервативной и непрозрачной сферой, где клиент был вынужден полностью доверять субъективной оценке эксперта-оценщика. И в этом смысле радует, что компания Goldex решила поменять эти устоявшиеся процессы, предложив рынку принципиально новый продукт.

💻 Эмитент первым в России запустил сеть золотоматов GOLDEXROBOT — программно-аппаратных комплексов, которые без участия человека осуществляют скупку ювелирных изделий. Причём и для продавца, и для покупателя этот процесс является совершенно прозрачным и безопасным.

Интерес к этому направлению со стороны GOLDEX легко объясним, когда обращаешь внимание на статистику. Судите сами: вторичный рынок золота в России действительно впечатляет: на руках у населения находится ювелирных украшений на 5 трлн рублей, что эквивалентно 1000 тонн золота. Для сравнения, за 2024 год все золотодобытчики в стране произвели 345 тонн драгметалла.

( Читать дальше )

Блог им. Klinskih-tag |АФК Система: между оптимизацией издержек и долговой ямой

- 08 декабря 2025, 00:44

- |

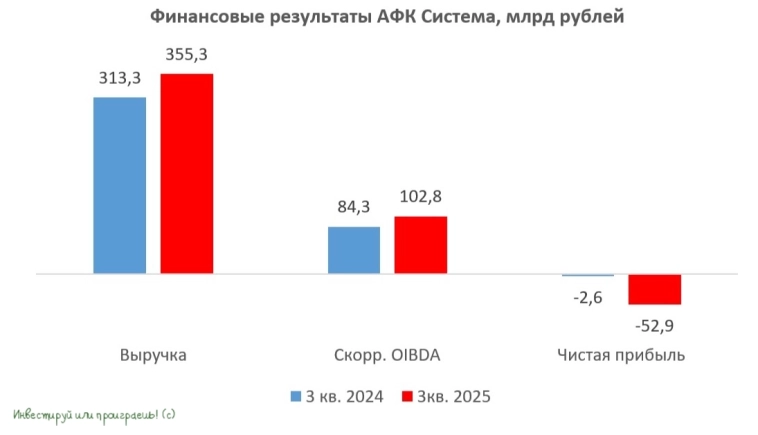

Выручка холдинга с июля по сентябрь увеличилась на +13,4% (г/г) до 355,3 млрд руб. После слабой динамики первого полугодия, когда ключевые активы холдинга показывали умеренный рост продаж на фоне высокого «ключа», в отчётном периоде эмитент вновь вернулся на траекторию двузначных темпов роста.

Лидерами по темпам роста стали девелопер Эталон и медицинская сеть Медси, выручка которых в отчётном периоде прибавила на +34% (г/г) и +23% (г/г) соответственно.

Однако у Эталона вызывает беспокойство рост доли нераспроданного жилья, и в октябре эта тенденция только усилилась. Дополнительные вопросы вызывает также допэмиссия акций, направленная на выкуп девелоперских активов у материнской компании. Ещё в начале сентября я высказал своё мнение на этот счёт, посчитав эту сделку совершенно не привлекательной, и пока эту точку зрения сохраняю.

( Читать дальше )

Блог им. Klinskih-tag |«ПАРУС НОРД» - инвестиция с двойным потенциалом

- 26 ноября 2025, 14:32

- |

💼 Как мы уже выяснили с вами ранее, диверсификация портфеля с включением туда не только рискованных, но и консервативных инструментов, позволяет снизить риски, а также сформировать постоянный денежный поток. Что для частного инвестора является очень важным параметром.

Исторически фонды недвижимости демонстрируют хорошие результаты в условиях смягчения ДКП, и именно поэтому я не так давно вложился в ЗПИФ «Парус Макс» (RU000A108VR7), который объединяет в себя сразу несколько монофондов. Одним из таких монофондов является ЗПИФ «ПАРУС-НОРД» (RU000A104KU3), и сегодня я предлагаю вместе с вами разобраться в его преимуществах и недостатках .

🤔 Разумеется, начнём как и всегда с лирики. До заседания ЦБ остаётся уже чуть меньше месяца, и текущая динамика инфляции сигнализирует о том, что регулятор продолжит постепенно снижать ключевую ставку. На середину ноября инфляция замедлилась уже до 7,2%, опустившись до минимума с октября 2023 года, и это ещё один сигнал в пользу этого сценария.

( Читать дальше )

Блог им. Klinskih-tag |ВТБ "Россия зовёт": что интересного я услышал в Краснодаре?

- 22 ноября 2025, 14:44

- |

📸 13 ноября 2025 года я посетил замечательное мероприятие – инвестиционный Форум ВТБ «РОССИЯ ЗОВЕТ! Краснодар», который вплоть до этого года имел двухдневный формат в Москве, а теперь получил региональное развитие, и вслед за Санкт-Петербургом, Екатеринбургом и Казанью представился хороший шанс заглянуть на это громкое мероприятие в Краснодаре!

Запасайтесь попкорном и погнали:

📱 VK Видео

📱 ДЗЕН

❤️ Ставьте лайк под этим видео, если такой формат вам нравится!

👉 Подписывайтесь на мой телеграмм-канал и будьте на шаг впереди рынка! У себя я публикую уникальный авторский контент, которого зачастую больше нигде нет!

Блог им. Klinskih-tag |ВТБ «Россия зовёт» в Краснодаре: главные тезисы и кейсы от крупнейшего форума

- 14 ноября 2025, 15:29

- |

🤵♂️ Вчера я посетил замечательное мероприятие – инвестиционный Форум ВТБ «РОССИЯ ЗОВЕТ! Краснодар», который вплоть до этого года имел двухдневный формат в Москве, а теперь получил региональное развитие, и вслед за Санкт-Петербургом, Екатеринбургом и Казанью представился хороший шанс заглянуть на это громкое мероприятие в Краснодаре!

Очевидно, что интерес к частным инвесторам в нашей стране заметно вырос и продолжает расти, это не может не радовать! Ещё раз большое спасибо организаторам за приглашение меня в качестве представителя большого инвестиционного сообщества «Инвестируй или проиграешь», ну а я в свою очередь предлагаю вашему вниманию тезисы, которые мне особенно запомнились на этом Форуме:

▪️На конец 2025 года инфляция в РФ ожидается на уровне 6,8%, с перспективой дальнейшего снижения до 4-5%, к таргету ЦБ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс