Блог им. Klinskih-tag |Развитие Арктики – новый драйвер роста российского ВВП!

- 19 апреля 2023, 14:11

- |

На протяжении всей прошлой недели наши отечественные экономисты яростно спорили о том, насколько вырастет отечественный ВВП в 2023 году. В свою очередь, Минэкономразвития РФ резко изменил свой прогноз и вместо падения теперь ждет роста на +1,2%, чуть более скромного прироста ожидает Международный валютный фонд — в общей сложности на +0,7%.

📈Динамика индексов PMI и реальной денежной массы в нашей стране указывают на то, что рост ВВП будет больше, чем ожидают экономисты, которые наверняка и дальше будут пересматривать свои прогнозы в сторону увеличения показателя. При этом, помимо краткосрочного позитива, есть еще и долгосрочный драйвер.

Восточный центр государственного планирования на днях провёл форум «АркТек: наука и технологии для развития Арктики», где спикеры пришли к выводу, что совокупный вновь созданный ВВП в Арктике составит от 30 до 70 трлн рублей к 2035 году. Таким образом, ежегодно к темпам роста ВВП РФ будет добавлено ещё 1,5-3,0%.

Мультипликативный эффект для экономики России получается гигантский: на 1 рубль бюджетных инвестиций привлекается до 10 рублей частных инвестиций.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 7 )

Блог им. Klinskih-tag |Высокие фрахтовые ставки позитивны для Совкомфлота

- 18 апреля 2023, 10:57

- |

Нефтяной картель ОПЕК опубликовал релиз по мировому нефтяному рынку за март 2023 года, где помимо всего прочего поделился также статистикой по ставкам на морской фрахт. А поскольку Совкомфлот последний год крайне мало раскрывает информации о себе, а его менеджмент — редкий гость в СМИ, статистика от ОПЕК для нас сейчас как глоток свежего воздуха.

📈 Совкомфлот в основном управляет танкерами типа Aframax и Suezmax, фрахтовые ставки на которые находятся на высоком уровне. Так, по Aframax в марте 2023 года ставки были на 39,5% выше показателя годичной давности, а по Suezmax — на 55,8% выше!

В начале апреля страны ОПЕК+ приняли решение сократить добычу углеводородов, начиная с 1 мая 2023 года. Официально снижение составит 1,65 млн б/с, но почти треть от этого объема приходится на Россию, которая уже сократила добычу с 1 марта, поэтому с мая снижение производства ОПЕК+ составит порядка 1,15 млн б/с.

🛢 Любопытно, но Международное энергетическое агентство (МЭА) на этом фоне уже начинает бить тревогу и пугает общественность тем, что мир скоро останется без нефти, намекая на взлёт цен в обозримой перспективе:

( Читать дальше )

Блог им. Klinskih-tag |Центробанк объявил войну ипотечным схемам застройщиков

- 17 апреля 2023, 23:56

- |

📣 На минувшей неделе Эльвира Набиуллина выступала в Госдуме, где в очередной раз раскритиковала ипотечные программы застройщиков. Глава ЦБ поведала депутатам о том, что регулятора не устраивают “ипотеки от застройщика под 0%”, и именно поэтому принимаются меры для ограничения таких инструментов, но их недостаточно. Более того, Эльвира Набиуллина предупредила народных избранников, что скоро от них потребуется помощь в создании “ипотечного закона”.

Как вы помните, в прошлом году на отечественном рынке недвижимости появилась феноменально дешёвая ипотека от застройщиков. На первый взгляд, кажется, что кредит стал рассрочкой, но на практике девелоперы по таким программа поднимали ценник на жильё на 30-50%, чтобы компенсировать банкам выпадающие доходы.

Мы с вами уже обсуждали ранее, что российский Центробанк всерьёз опасается пузыря на рынке недвижимости и не хочет повторения событий 2008 года в США, когда ипотечный кризис вызвал масштабную рецессию в американской экономике.

( Читать дальше )

Блог им. Klinskih-tag |НОВАТЭК растёт как на дрожжах

- 14 апреля 2023, 13:59

- |

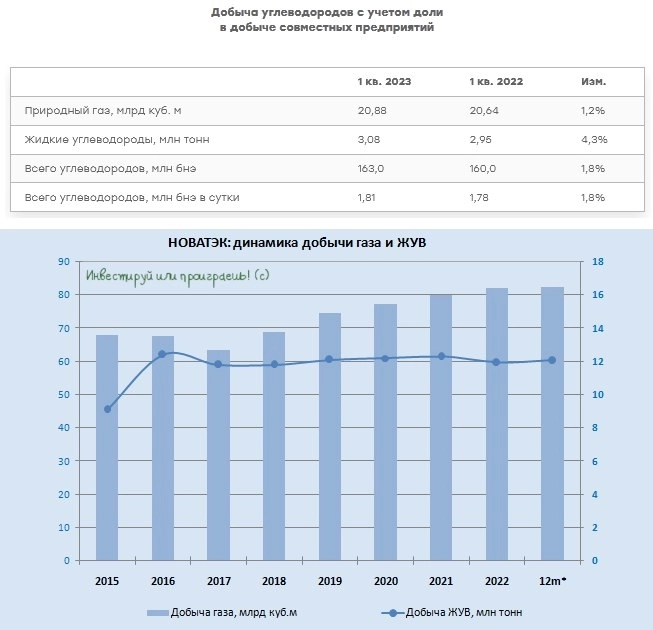

📓 НОВАТЭК в среду отчитался о производственных показателях за 1 кв. 2023 года.

📈 Добыча природного газа увеличилась с января по март на +1,2% (г/г) до 20,88 млрд м³, благодаря развитию Северо-Русского кластера.

📈 Добыча жидких углеводородов (ЖУВ) выросла на +4,3% (г/г) до 3,08 млн тонн. В прошлом году менеджмент часто заявлял о том, что будет поддерживать текущий уровень добычи ЖУВ и не стремится к росту производства, поскольку основной фокус у компании направлен на рост добычи голубого топлива, но по итогам 1Q2023 мы всё-таки видим прирост и в данном сегменте, что не может не радовать.

📈 Газопереработка также прибавила на +2% (г/г)до 5,1 млн тонн, благодаря увеличению переработки газового конденсата на Пуровском ЗПК. В прошлом году данный сегмент стагнировал, ну а сейчас мы видим рост производства, и это прекрасно.

💪 Отрадно отметить рост экспорта природного газа: поставки на внешние рынки выросли на +59,7% (г/г) до 2,97 млрд м³. И ближе к четвёртому кварталу текущего года у нас есть все основания для того, чтобы рассчитывать на ускорение темпов роста экспорта, на фоне ожидаемого запуска первой очереди проекта “Арктик СПГ-2”.

( Читать дальше )

Блог им. Klinskih-tag |SOKOLOV: полёт нормальный

- 13 апреля 2023, 12:31

- |

Напомню, что в декабре прошлого года компания разместила на Мосбирже дебютный облигационный выпуск, который мы с вами подробно рассматривали здесь, а на этой неделе представила свою отчётность по МСФО. Поэтому предлагаю в неё заглянуть сегодня вместе с вами.

📈 Итак, чистая выручка SOKOLOV увеличилась по итогам 12m2022 на +22% до 26,9 млрд руб. Драйвером роста бизнеса продолжает оставаться сегмент онлайн-продаж, где компания смогла удвоить выручку. При этом спешу заметить, что эмитент реализует свою продукцию не только через собственные магазины и онлайн-каналы, но и через партнёров. Не случайно продукция бренда SOKOLOV представлена в 11 тыс. магазинов по всей стране, а также во всех ведущих российских маркетплейсах.

«Синергия онлайн и оффлайн форматов коммуникаций с клиентом в рознице принесла нам кратный рост даже в условиях замедления темпов региональной экспансии в прошлом году», – поведал управляющий партнер SOKOLOV Артем Соколов.

( Читать дальше )

Блог им. Klinskih-tag |Делать ли ставку на акции АФК Система?

- 13 апреля 2023, 10:55

- |

📈 Выручка холдинга увеличилась с октября по декабрь на +18,3% (г/г) до 254,5 млрд рублей. По сравнению с третьим кварталом темп роста бизнеса ускорился почти в два раза, что не может не радовать.

Динамика в разрезе дочерних компаний АФК Система следующая:

🔸 Выручка МТС увеличилась на скромные +1,6% (г/г) до 144,4 млрд руб. на фоне слабой динамики продаж телефонов и аксессуаров.

🔸 Segezha Group серьёзно пострадала от крепкого рубля, и её выручка сократилась на -19,8% (г/г) до 19,4 млрд руб.

🔸 OZON оказался самым убедительным по темпам роста среди публичных активов АФК Система, где был зафиксирован рост выручки на внушительные +41% (г/г) до 93,6 млрд руб., благодаря увеличению ассортимента и росту заказов. Хотя к этой инвестиционной истории всё равно вопросы остаются, да и иностранная прописка не сильно радует.

( Читать дальше )

Блог им. Klinskih-tag |Почему российский рынок акций будет расти дальше

- 12 апреля 2023, 17:04

- |

📈 Российский рынок акций и не думает останавливаться, продолжая упорно расти всё выше и выше, а значит наш позитив последних месяцев небезосновательный и всё-таки имеет право на жизнь! А потому предлагаю продолжать рассуждать в том же оптимистичном ключе, тем более, что Росстат накануне опубликовал уточненные данные по ВВП за 2022 год: показатель вырос на +13,4% до 153,4 трлн руб. Сразу сделаю важную оговорку, что здесь речь идет о номинальном показателе, в то время как реальный ВВП по итогам прошлого года сократился на -2,1%. Что, впрочем, тоже можно считать большим успехом, учитывая крайне негативные прогнозы весной 2022 года, в первые месяцы после начала СВО и обрушившихся на нашу страну санкций.

Некоторые из вас скажут: а зачем я в принципе анализирую номинальный показатель ВВП, а не реальный? Всё дело в том, что для фондового рынка важен именно номинальный показатель, поскольку именно его сравнивают с капитализацией рынка акций. В то время как реальный ВВП больше интересен, скорее, экономистам. Если вы вспомните, реальный ВВП падал в 2015 и 2020 гг., однако в это время отечественный фондовый рынок демонстрировал положительную динамику, и рост номинального показателя ВВП в те году этому очень даже способствовал.

( Читать дальше )

Блог им. Klinskih-tag |Продолжаю заряжать оптимизмом людей

- 04 апреля 2023, 10:01

- |

🛢 Воскресные новости о том, что ключевые страны ОПЕК (Саудовская Аравия, ОАЭ, Ирак и Кувейт) и ОПЕК+ (Оман и Казахстан) неожиданно для всех дружно решили снизить добычу нефти, вместе с Россией, которая в марте уже сделала это в добровольном порядке, мировой рынок чёрного золота в целом и российский фондовый рынок в частности встретили с большим энтузиазмом!

Речь идет о снижении на 1 млн баррелей в сутки с мая и до конца года, тогда как Россия продлит на тот же срок уже начатое в марте сокращение добычи на 500 тыс. б/с. В совокупности эти меры направлены на стабилизацию нефтяного рынка, и с одной стороны их можно считать неожиданными, а с другой — весьма ожидаемыми, учитывая, что котировки цен на чёрное золото марки Brent впервые за последние 15 месяцев уверенно начали погружаться ниже уровня $80 за баррель.

( Читать дальше )

Блог им. Klinskih-tag |"Человек - это существо ко всему привыкающее..."

- 30 марта 2023, 09:08

- |

👏 Российский рынок акций не устаёт приятно удивлять, продолжая карабкаться вверх всё выше и выше, причём широким фронтом.

Как известно, человек привыкает ко всему. Не случайно известный классик Ф.М.Достоевский однажды сказал, что «Человек — это существо ко всему привыкающее, и, я думаю, это самое лучшее его определение».

🤔 С момента начала СВО на Украине прошло уже более 13 месяцев, и уже всем становится очевидно, что пытаться строить сейчас какие-то прогнозы по дальнейшему развитию событий на фронте — дело совершенно не благодарное.

И тем не менее, даже в этих новых реалиях мы с вами постепенно приспосабливаемся жить, привыкая к ежедневным фронтовым сводкам в новостях. Приспосабливаются отечественные компании и отечественный бизнес, пытаясь адаптировать свою логистику. Приспосабливаются и инвесторы, которые чётко научились за последнее время расценивать отсутствие громких новостей как очень хорошую новость.

💰 Российский рынок акций сейчас по-прежнему сильно недооценён и всё также является перспективным для долгосрочных инвестиций. Несмотря на все навалившиеся сложности и вызовы, публичные эмитенты продолжают радовать своих акционеров дивидендными выплатами (недавние громкие примеры — НОВАТЭК, Сбер, Фосагро, строят планы на будущее и настроены очень даже оптимистично.

( Читать дальше )

Блог им. Klinskih-tag |Самолет на пути к SPO?

- 27 марта 2023, 18:46

- |

Некоторые инвесторы скептически восприняли эту новость, считая, что у компании проблемы с капиталом, однако более бывалые участники рынка тут же вспомнили, что ещё при IPO менеджмент анонсировал планы по доведению величины free-float до уровня 30-35% и после этого неоднократно говорил, что намерения сохраняют свою актуальность:

❗️Важный момент! Компания приняла решение по увеличению уставного капитала, исходя из регуляторных требований, которые необходимы для утверждения Проспекта эмиссии ценных бумаг. Прямо сейчас размещение бумаг не планируется, а проспект будет действовать в течение 12 месяцев, что обеспечит гибкость в принятии решений.

Отрадно отметить, что при всём при этом Самолет выполняет обещания, данные инвесторам. Перед IPO компания заявляла о том, что станет самым быстрорастущим российским застройщиком и, несмотря на сильный рост бизнеса, будет выплачивать дивиденды своим акционерам. Обычно эмитенты отдают предпочтение либо сильному росту, либо дивидендным выплатам, но здесь мы наблюдаем и то, и другое.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс