Блог им. Geolog72 |Полюс: Финансовые результаты за III кв. 2019 г. по МСФО

- 07 ноября 2019, 15:07

- |

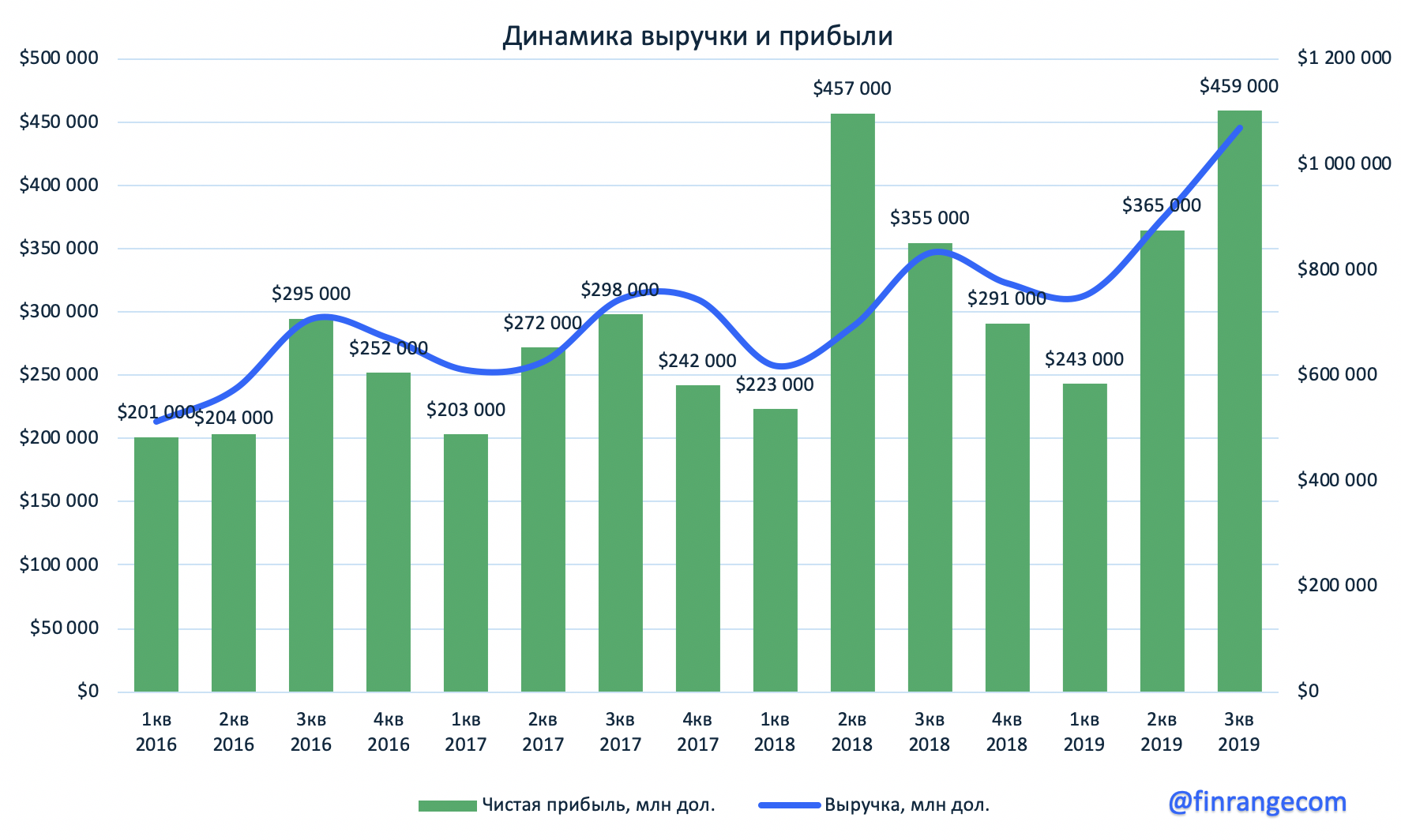

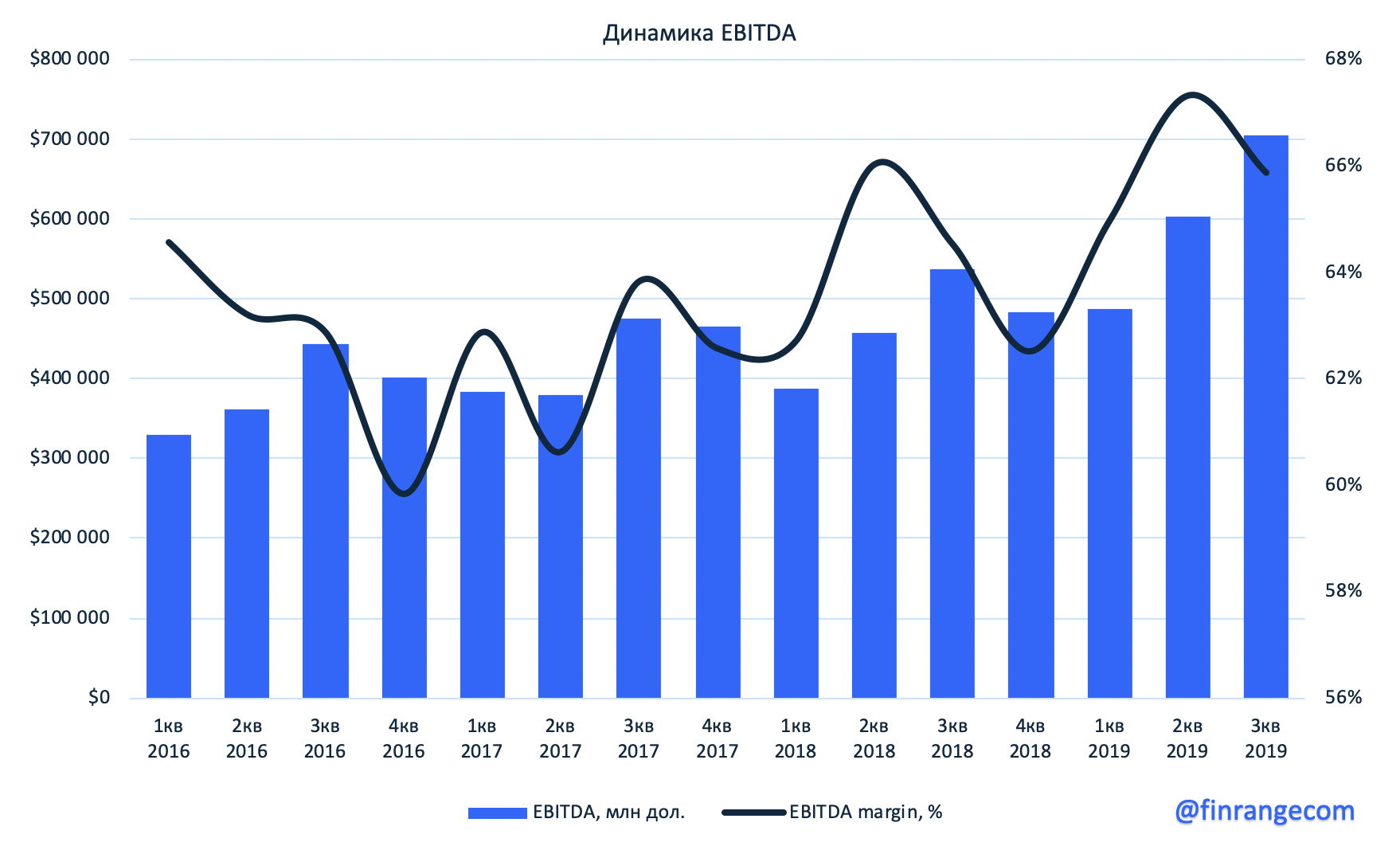

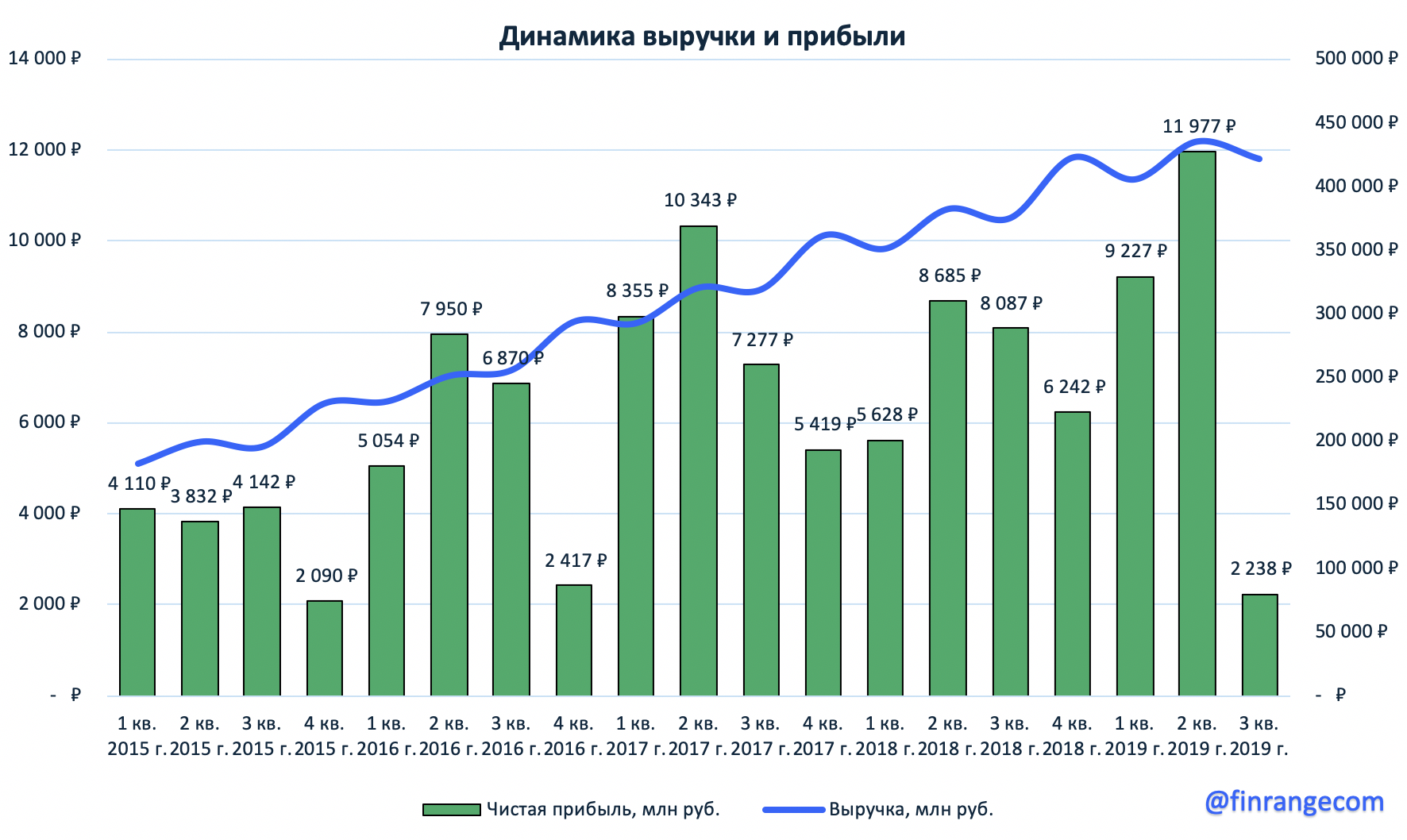

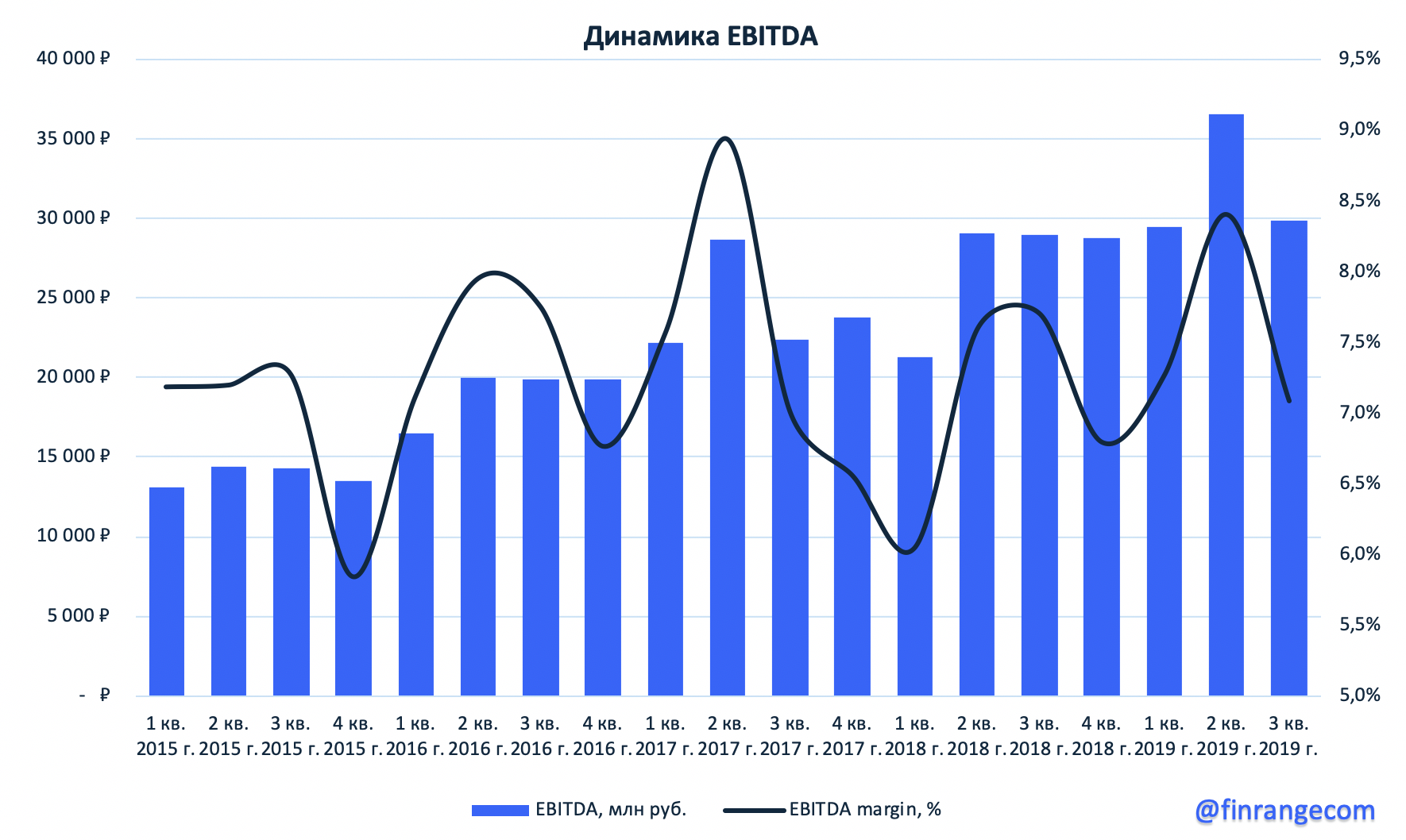

Выручка золотодобытчика увеличилась на 29% по сравнению с аналогичным периодом прошлого года – до $1 070 млн, операционная прибыль достигла $590 млн, что 33% больше показателя прошлого года. Чистая прибыль Полюса за июнь — сентябрь выросла на 29% – до $459 млн.

Сильные финансовые показатели обусловлены ростом цен на золото и сезонным увеличением выпуска аффинированного золота на россыпных месторождениях и ростом производства золота на Куранахе, Наталке и Вернинском.

( Читать дальше )

- комментировать

- 403

- Комментарии ( 0 )

Блог им. Geolog72 |Роснефть: финансовые результаты за 9 мес. 2019 г. по МСФО. Результаты могли быть лучше, если бы не инцидент с нефтепроводом Транснефти "Дружба".

- 06 ноября 2019, 23:08

- |

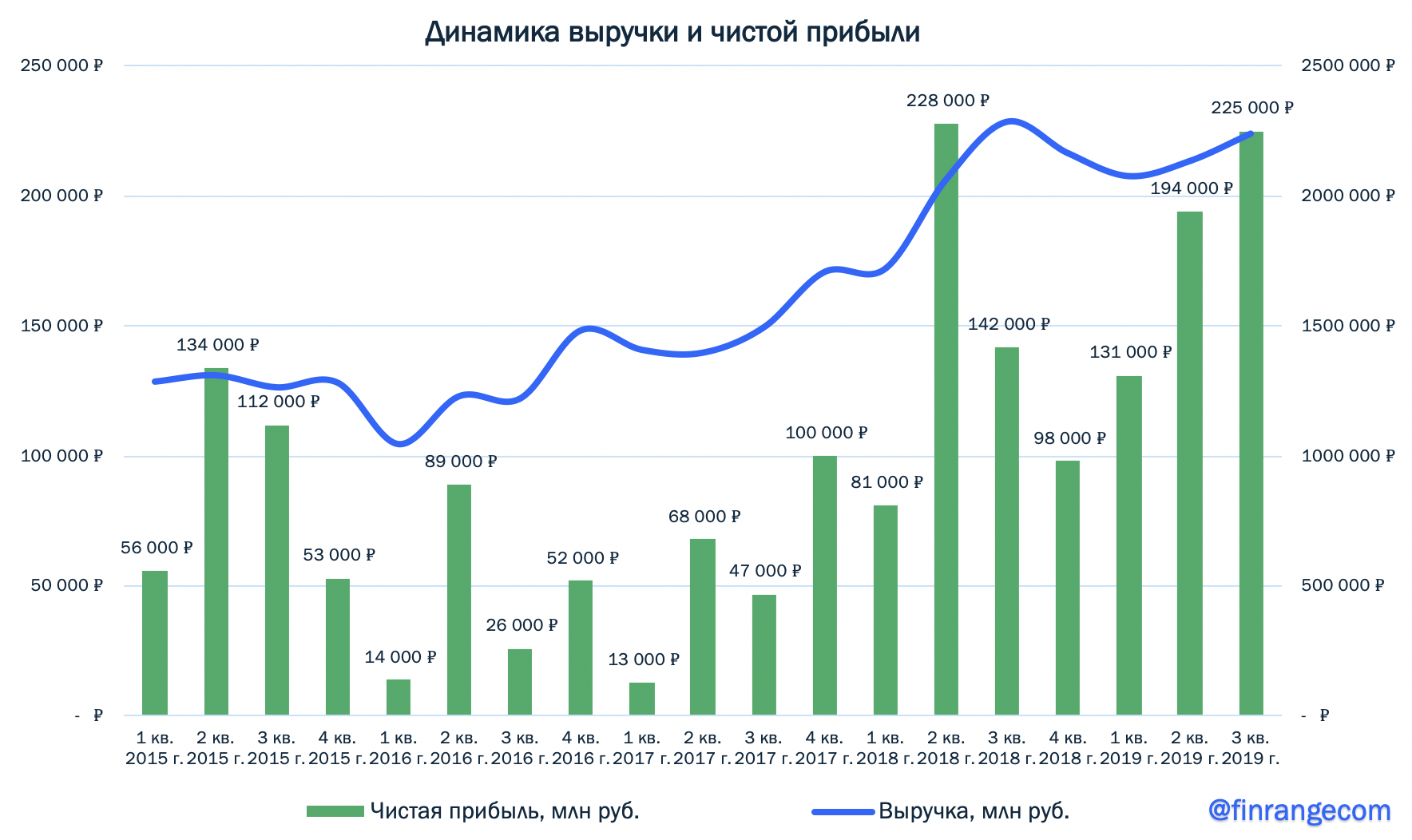

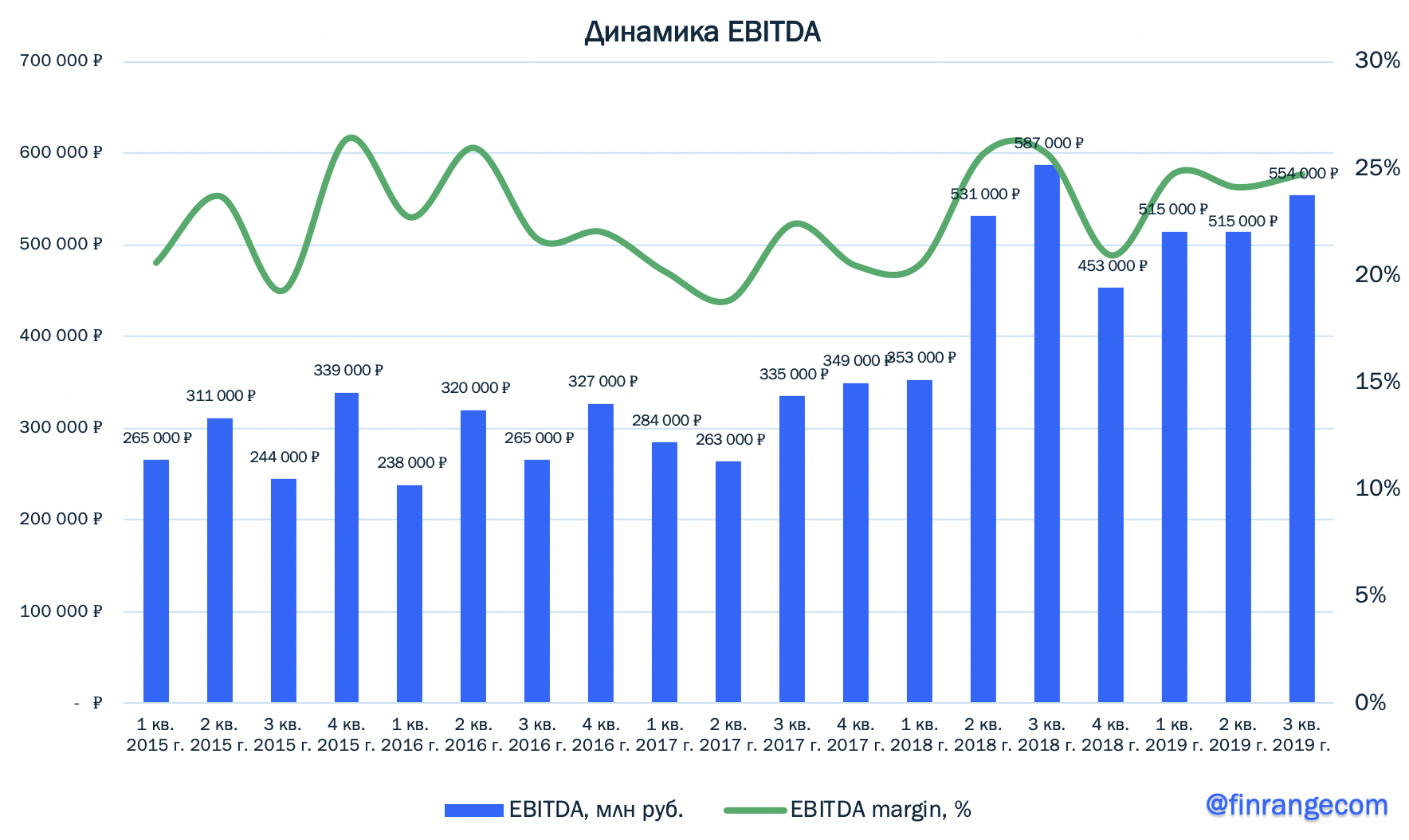

Выручка нефтяника увеличилась за отчётный период на 6,2% по сравнению с аналогичным периодом прошлого года – до 6452 млрд руб. за счёт роста объёмов реализации нефти в условиях снижения цен на нефтяные котировки. Дополнительный вклад пришёлся на доходы от ассоциированных и совместных предприятий Роснефти.

Чистая прибыль за январь – сентябрь составила 626 млрд руб., увеличившись на 21,1% по сравнению с аналогичным периодом 2018 г. Увеличение обусловлено ростом операционной прибыли на фоне снижения финансовых расходов.

( Читать дальше )

Блог им. Geolog72 |Магнит: операционные результаты за III кв. 2019 г. Трансформация не работает

- 31 октября 2019, 11:21

- |

Общая выручка по итогам отчётного периода выросла на 10,5% по сравнению с аналогичным периодом прошлого года – до 342,6 млрд руб. Розничная выручка увеличилась на 9,1% — до 333 млрд руб. на фоне открытия новых магазинов, несмотря на снижение LFL продаж до -0,7% и замедление трафика до 2,8% в III кв. 2019 г. LFL трафик продолжает снижаться на фоне сокращения количества посещений магазинов покупателями, по словам менеджмента из-за холодной погоды – аналогичное заявление делали X5.

Ритейл открыл 613 магазинов, из них 276 у дома, 1 супермаркет и 336 дрогери. Магнит выполнил редизайн 424 магазинов у дома и 214 магазинов дрогери. Таким образом, по состоянию на конец III кв. 2019 г. доля магазинов, прошедших обновление, выросла до 48%. Трансформация магазинов продолжится, но толку от этого пока нет, трафик не увеличивается! Оптовая выручка выросла на 9,1% и составила 9,6 млрд руб. за счёт дистрибуции фармацевтических товаров. Также дополнительный вклад в выручку пришёлся на НДС, который в свою очередь привёл к росту цен на товары.

( Читать дальше )

Блог им. Geolog72 |Сургутнефтегаз: финансовые результаты за 9 мес. 2019 г. по РСБУ

- 30 октября 2019, 19:34

- |

Сургутнефтегаз отчитался о финансовых результатах за 9 мес. 2019 г. по РСБУ. Выручка нефтяника увеличилась на 2,3% по сравнению с аналогичным периодом прошлого года — до 1175 млрд руб. Операционная прибыли составила 292 млрд руб., что на 4,3% меньше, чем показатель за 9 мес. 2018 г. Чистая прибыль Сургутнефтегаза за январь-сентябрь упала на 80,6% и составила 116 млрд.

Результаты в рамках наших ожиданий, чистая прибыль компании в большей степени зависит от валютной переоценки кубышки, чем от прибыли, полученной от основной деятельности. В I кв. 2019 г. нефтяник показал чистый убыток в размере 83 млрд руб. на что повлияла отрицательная переоценка долларового депозита, что также сказалось на результатах по итогам 9 мес. 2019 г. Размер так называемой “кубышки” нефтяника на отчетную дату составил 2977 млрд руб.

Таким образом, чтобы компания превзошла прошлогодние финансовые результаты, курс доллара на конец года должен превысить 69,51 руб. (значение на 28 декабря 2018 г. – последний рабочий день). В связи с вышеперечисленным, мы по-прежнему считаем, что версия о направлении денежных средств “кубышки” на инвестиционную деятельность или развитие бизнеса будет наилучшим вариантом.

( Читать дальше )

Блог им. Geolog72 |Яндекс: финансовые результаты за III кв. 2019 г. Оффлайн бизнес продолжает вносить всё больший вклад

- 27 октября 2019, 11:55

- |

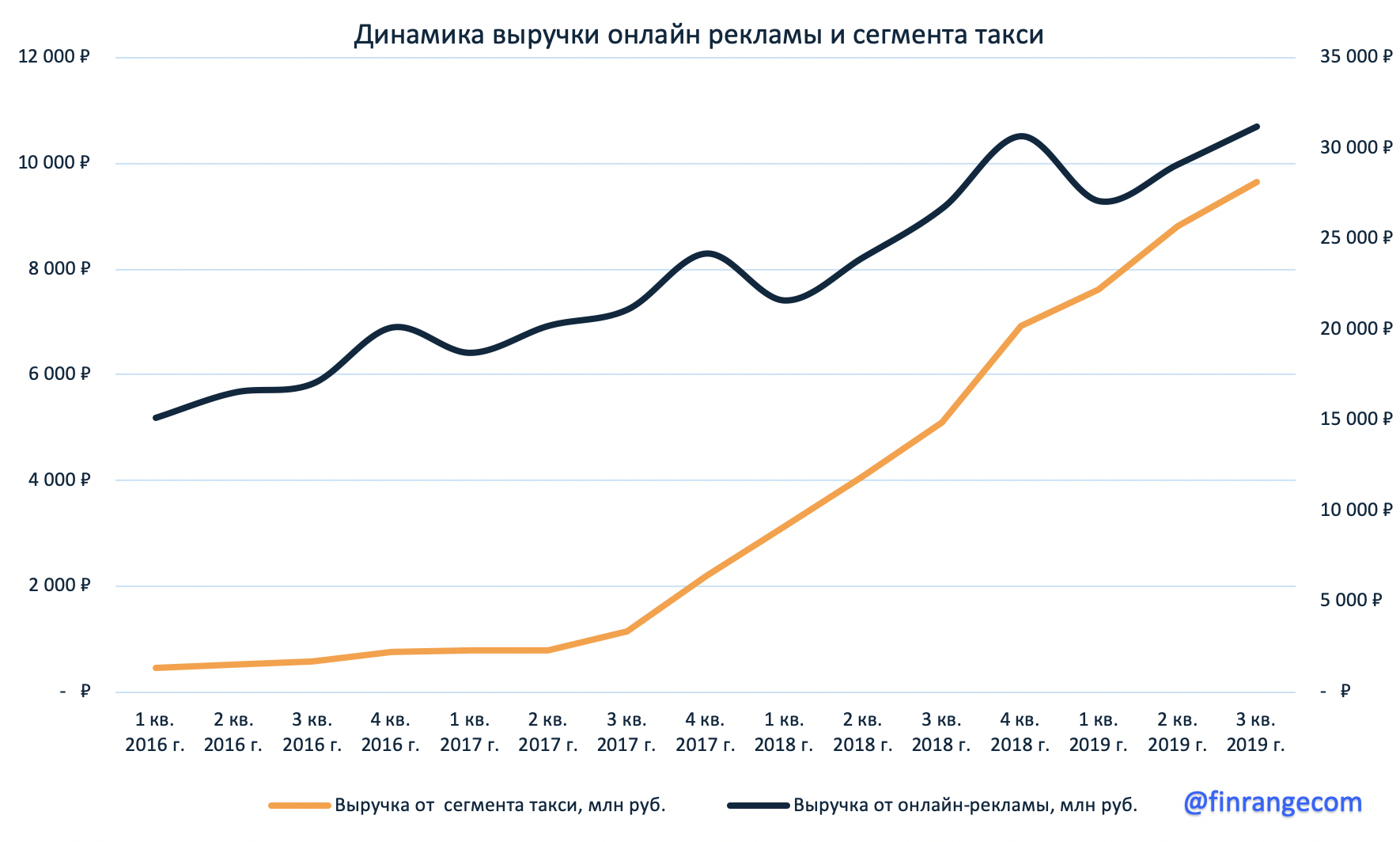

Яндекс отчитался о финансовых результатах за III кв. 2019 г. Консолидированная выручка компании выросла на 38% по сравнению с аналогичным периодом прошлого года – до 45 млрд руб. Скорректированная EBITDA составила 13,9 млрд руб., что на 29% больше, чем за аналогичный период прошлого года. Чистая прибыль снизилась на 1% — до 4,4 млрд руб. по сравнению с III кв. 2018 года, при рентабельности чистой прибыли 9,3%. Скорректированная чистая прибыль на оптимизацию выплаты бонусов партнерам, увеличилась на 12% — до 6,9 млрд руб.

Основной вклад в рост выручки внесли онлайн реклама, сервис Такси и Яндекс.Драйв. Выручка от онлайн-рекламы выросла на 21% в III кв. 2019 г. по сравнению с III кв. 2018 г. и составила 69% от общего дохода. Количество платных кликов выросло 22%, при снижении цены за клик на 2%. Количество поисковых запросов в России увеличилось на 9% по сравнению с показателем прошлого года.

( Читать дальше )

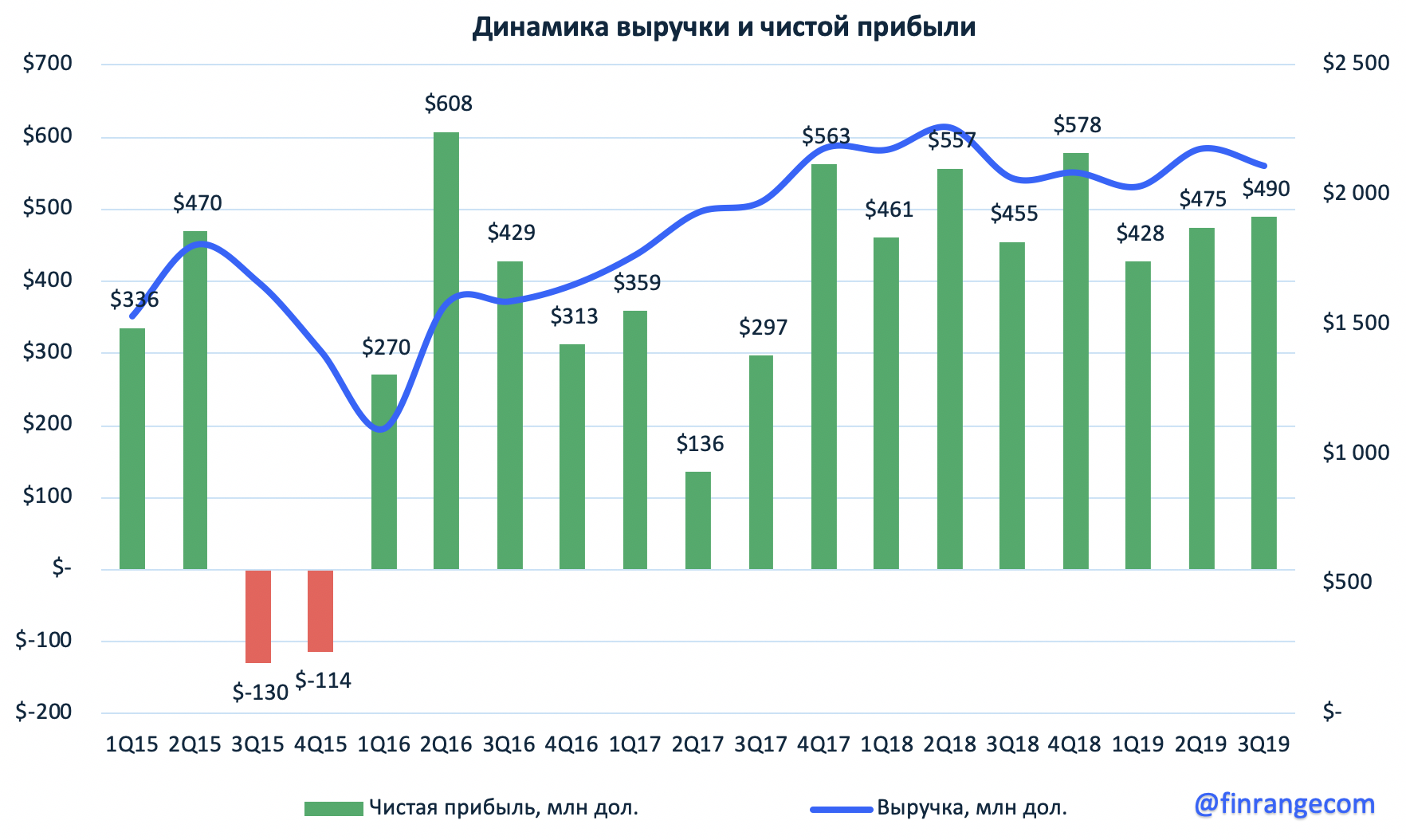

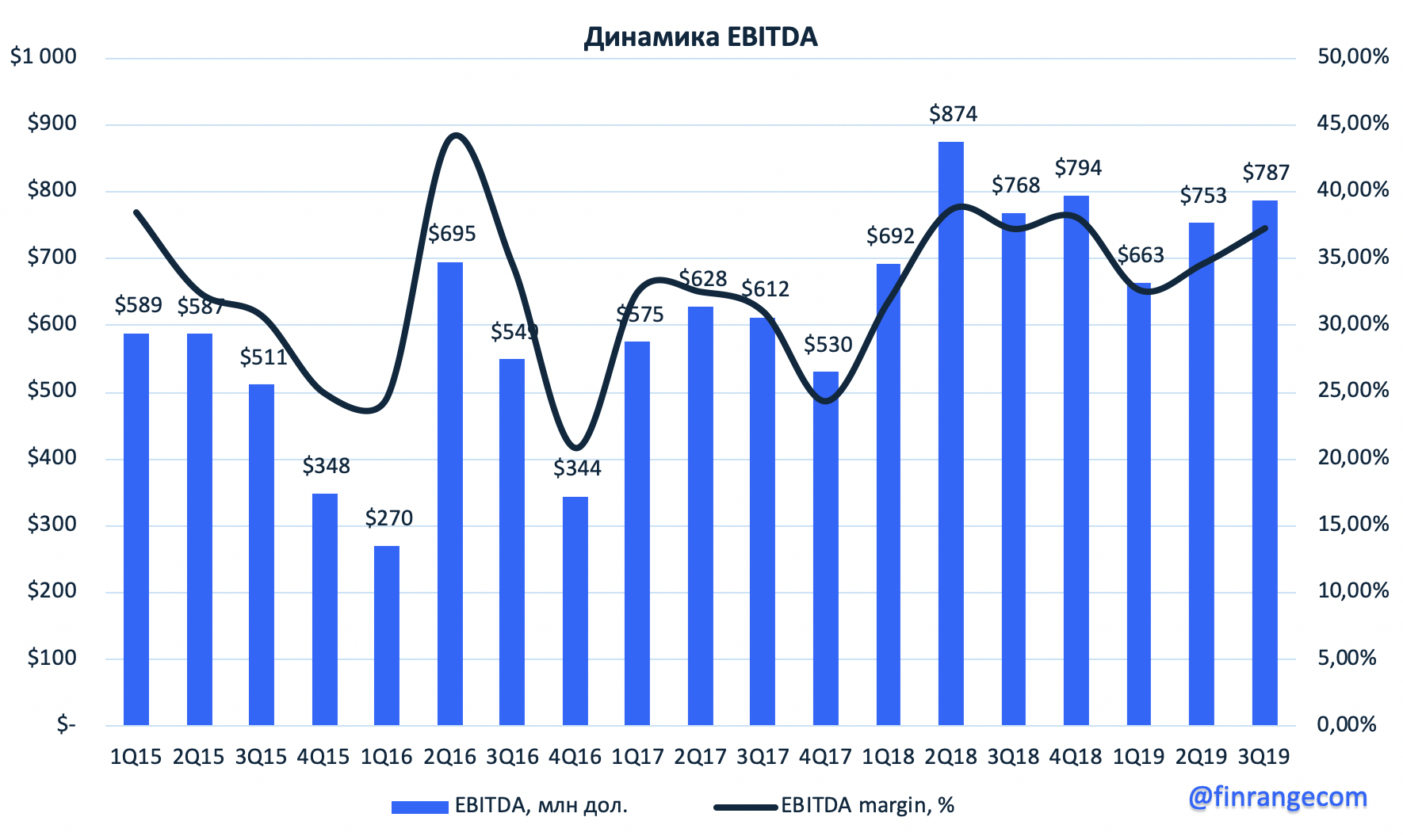

Блог им. Geolog72 |НЛМК: финансовые результаты за III кв. 2019 г. по МСФО. Падение финпоказателей продолжается

- 24 октября 2019, 21:54

- |

Выручка металлурга сократилась на 18% по отношению к аналогичному периоду 2018 г. – до $2,5 млрд за счёт падения продаж за отчётный период. Прибыль упала на 47% — до $343 млн, дополнительное влияние на неё оказала положительная динамика российского рубля.

Показатель EBITDA рухнул на 36% в годовом выражении – до $654 млн за счёт снижения спроса и падения цен на сталь на зарубежных рынках. Рентабельность по EBITDA снизилась до 25%.

( Читать дальше )

Блог им. Geolog72 |Полиметалл: операционные результаты за III кв. 2019 г. Кызыл делает вещи

- 24 октября 2019, 20:32

- |

Общий объем производства золота составил 475 тыс. унций, что на 7% больше результата, полученного за аналогичный период 2018 г. Рост производства обусловлен увеличением объема переработки руды на обогатительной фабрике Кызыла (выпуск 94 тыс унций), который превысил проектную мощность на 11% после успешной реализации проектов по оптимизации, тем самым достигнув 2 млн тонн руды в год. Продажи в III кв. составили $658 млн, показав рост на 43%, чему способствовал рост продаж, а также рост цен на золото и серебро.

В компании отметили, что затраты на выплату НДПИ и роялти увеличились, за счёт роста цен на цветные металлы. Также менеджмент компании подтвердил затраты на 2019 г., которые составят $600-$650 на унцию золотого эквивалента, а также совокупные денежные затраты $800-$850 на унцию золотого эквивалента. Чистый долг компании на отчетную дату составил $ 1,7 млрд оставшись на уровне второго квартала.

Полиметалл продемонстрировал сильные операционные результаты, рост которых был обусловлен, в основном обогатительной фабрикой Кызыл. Таким образом, на фоне сильных операционных результатов и роста цен на золото, мы ожидаем отливные финансовые результаты компании за 9 мес. 2019 г. по МСФО. Дополнительным положительным фактором является заявление исполнительного директора Группы Виталия Несиса о том, что руководство Полиметалла ожидает перевыполнение производственного плана на текущий год.

( Читать дальше )

Блог им. Geolog72 |Полюс: операционные результаты за III кв. 2019 г. Компания обновила рекорд по добыче золота

- 23 октября 2019, 21:44

- |

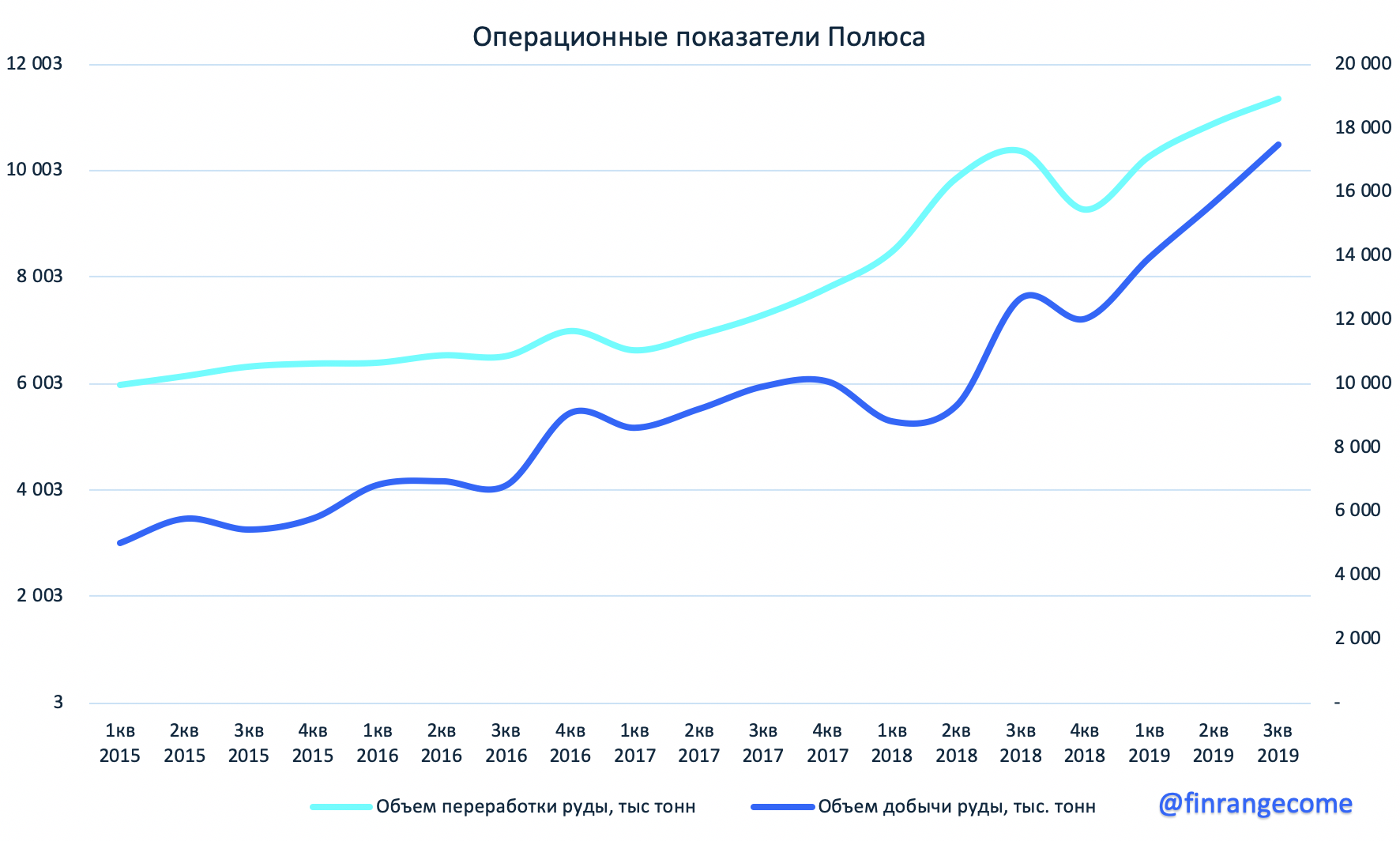

Полюс опубликовал операционные результаты за III кв. 2019 г. Общий объем производства золота составил почти 752,7 тыс. унций, что на 9% больше результата, полученного за аналогичный период 2018 г. Рост производства обусловлен отличными результатами горных работ на месторождении Наталка, а также на Куранах. Продажи золота выросли на 20% — до $1,06 млрд.

Объем добычи руды в III кв. вырос на 38% — до 17 477 тыс. тонн, что обусловлено активизацией горных работ на Благодатном и Наталке. Благодаря выходу на проектную мощность Наталкинского ГОКа, объем переработки руды увеличился на 9% по сравнению с III кв. 2018 г. и составил 11 366 тыс. тонн. Коэффициент извлечения составил 82,1%.

( Читать дальше )

Блог им. Geolog72 |X5 Retail Group: финансовые результаты за III кв. 2019 г. Прибыль упала в 3,6 раз, но акции выросли.

- 22 октября 2019, 23:47

- |

Выручка ритейла выросла на 12,4% по сравнению с аналогичным периодом прошлого года – до 421,9 млрд руб. Рост выручки обусловлены ростом like for like продаж на 3,9%, а также ростом торговой площади на 13,9%.

Чистая прибыль X5 за июль-сентябрь упала на 72,3% и составила 2,2 млрд руб. Сильное падение чистой прибыли обусловлено расходами на трансформацию сети «Карусель». Скорректированная чистая прибыль, которая включает единовременную корректировку в размере 5,3 млрд рублей, связанную с трансформацией «Карусели», составила 7,5 млрд руб. снизившись на 6,4%.

( Читать дальше )

Блог им. Geolog72 |Северсталь: Финансовые результаты за 9 мес. 2019 г. по МСФО

- 21 октября 2019, 21:17

- |

Северсталь опубликовала финансовые результаты за 9 мес. 2019 г. по МСФО. Выручка металлурга составила $6,3 млрд по сравнению с $6,5 млрд за 9 мес. 2018 г., сократившись на 2,7%. Чистая прибыль снизилась на 5,4% до $1,47 млрд. Снижение финансовых показателей обусловлено более низким уровнем цен на стальную продукцию, что в свою очередь связано с замедлением мирового спроса на сталь. Также, свое влияние оказало укрепление российской валюты.

Показатель EBITDA за отчетный период составил $2,2 млрд, показав снижение на 6,2% по сравнению с аналогичным периодом прошлого года. Рентабельность по EBITDA составила 34,9%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс