Инфляция догнала ключевую ставку. Продолжаю голосовать за ВДО (с пристрастным выбором имен) и немного за акции

- 01 декабря 2020, 08:09

- |

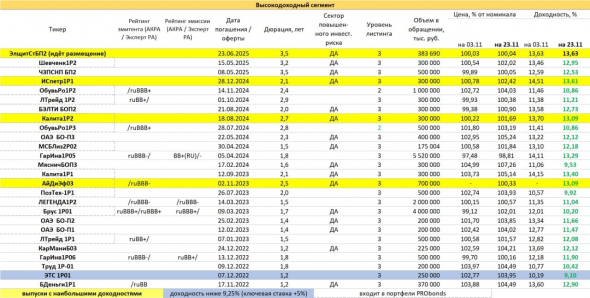

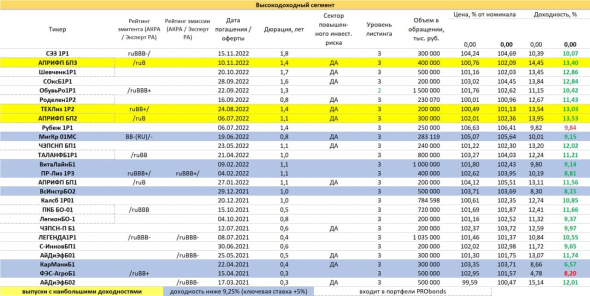

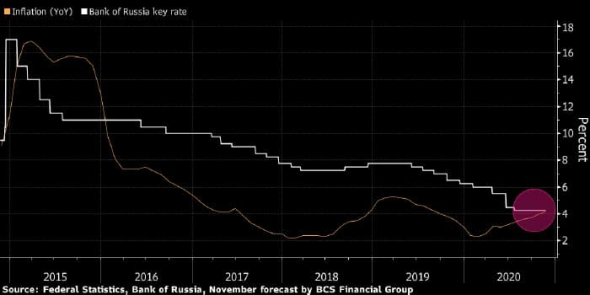

Случилось. Инфляция, по расчетам Росстата, в конце ноября достигла уровня ключевой ставки (4,25%), впервые за почти пять лет. При этом вчера мы размещали клиентские деньги в однодневном РЕПО с ЦК под 4,01% годовых. Т.е. реальные денежные ставки уже гарантированно ниже инфляции.

Это к тому же означает, что доступных денег в финансовой системе много. И это создает парадокс на облигационном рынке. Корпоративные заемщики готовы привлекать деньги только под низкие ставки, потому что имеют конкурентные предложения от банков, а также справедливо полагая, что и на публичном рынке капитала денег на них хватит. Что, действительно, так. Таким образом, премия доходности облигаций к инфляции продолжает таять, и это тенденция для всего отечественного долгового рынка.

Правда, одно из свойств этого рынка – быстрая смена процентных тенденций. Вчера дешевых денег было излишне много. А завтра не всем хватает и дорогих. 2008 год тому пример.

( Читать дальше )

- комментировать

- Комментарии ( 23 )

«Обувь России» проведет ребрендинг

- 30 ноября 2020, 10:59

- |

26 ноября Совет директоров ПАО «ОР», головной компании ГК «Обувь России» одобрил проект ребрендинга Группы. ГК «Обувь России» меняет позиционирование: выходит за рамки fashion-сегмента и становится универсальным ритейлером, развивающим современную торговую платформу и онлайн-маркетплейс. Группа откажется от слова «обувь» в наименовании, новое название ритейлера — OR GROUP. Это первый ребрендинг корпоративного бренда за всю историю Группы.

Благодаря реализации новых инициатив Группа в ближайшие 5 лет планирует существенно расширить ассортимент, удвоить розничную выручку, нарастить свое присутствие в онлайне, увеличив долю онлайн-продаж в розничной выручке до 50%.

«Вопрос об изменениях стоял перед компанией давно. Наша задача — не фокусироваться на узкоспециализированном обувном рынке, а расширить рамки работы Группы, что открывает новые возможности для роста, и донести эту идею до бизнес-сообщества. При этом мы сохраняем преемственность со старым названием, оставляя аббревиатуру ОР в основе нового наименования», — комментирует Антон Титов, директор группы компаний «Обувь России» (OR Group).

Задача, которую ставит перед собой компания, — увеличить объемы бизнеса, выручки, EBITDA и чистой прибыли за счет выхода на новые рынки. Группа считает универсальный розничный формат и модель маркетплейса наиболее перспективными с точки зрения дальнейшего развития.

( Читать дальше )

Рынки и прогнозы. Ожидаю стабильности рубля. А также про акции, облигации, нефть и золото

- 30 ноября 2020, 08:02

- |

Сперва общие предположения. Пока эпидемия коронавируса разрастается в России по числу случаев заболевания и смертей, в большинстве стран мира она затормозилась. У нас, кстати, несмотря на рекорды заболеваемости, с середины ноября стабилизировалось число активных случаев. Мир продолжает реагировать на пандемию эмоционально, что отражается в быстрых карантинных мерах в первую очередь в Европе. Но в целом, общество и экономика, а значит, и рынки адаптированы к сложившейся ситуации.

Рынки акций и облигаций, это касается и мира, и России, снабжены избыточными деньгами и потому устойчивы или растут. И ждут новостей об успехах в борьбе с пандемией. Дождавшись, должны перейти в состояние эйфории, чем и сформируют максимумы цен, возможно, многолетние. Аналогичной динамики стоит ждать и от нефти и промметаллов, хотя их дальнейшее снижение менее очевидно.

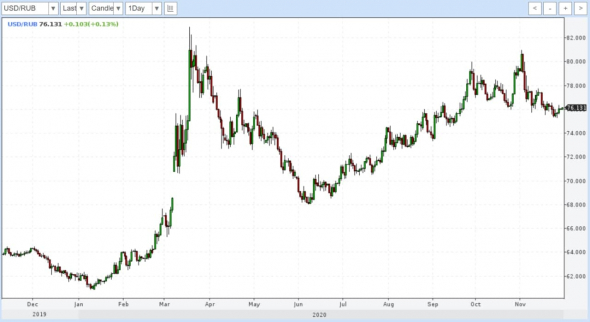

Рубль. Как и ранее, ожидаю стабилизации вблизи сложившихся уровней. 74-78 рублей за доллар, 88-92 – за евро, вероятно, перспектива ближайших недель. Продолжаю считать, что максимумы обеих валютных пар, сформированные в начале ноября, не будут обновляться.

( Читать дальше )

Донской Ломбард: темпы роста выручки превышают финансовый план компании

- 30 ноября 2020, 07:52

- |

Донской Ломбард прокомментировал результаты своей деятельности по итогам октября 2020 года. По словам компании, ее финансовый план на данный момент выполняется с опережением.

Произошло это в том числе благодаря трехкратному росту перевыручки от реализации невыкупленных залогов: рост цен на рынке золота обеспечил такие показатели. Ослабление рублевой стоимости золота в конце года может ослабить рост, но риск этого остается ограниченным.

Донской Ломбард ожидает прироста кредитного портфеля по итогам года на 28%, или на 160 млн. рублей в деньгах. Достаточно высокий, но прогнозируемый для этого сектора показатель. В компании особо подчеркнули, что для выдачи займов были использованы средства, полученные облигационных займов в соответствии с целями эмиссии.

Суммарно, компания планирует выйти на уровень прибыли до налогообложения около 100,0 млн.р., а чистой — 80.0 млн.р. По чистым активам компания планирует поддерживать уровень 100 млн. р.

( Читать дальше )

В перспективе, облигации вряд ли выиграют у депозитов

- 27 ноября 2020, 07:24

- |

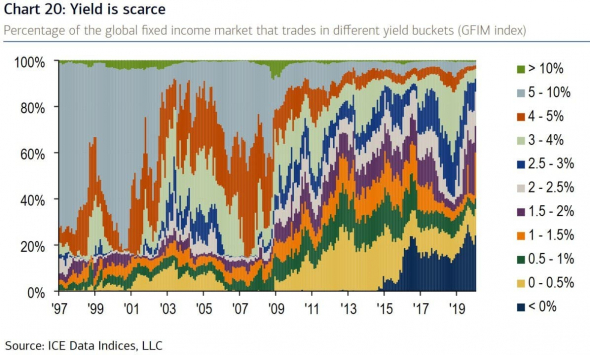

Наткнулся на интересный график (https://t.me/the_buy_side/6423). Здесь приведена динамика долей инструментов с фиксированной доходностью на мировом рынке в зависимости от ставки. Видимо, речь про инструменты в базовых валютах, т.е. в первую очередь в долларах и евро.

Фактически, график свидетельствует о том, что около 90% всех мировых облигаций и кредитных суррогатов на сегодня не страхуют от роста денежных ставок или инфляции.

Он же говорит и о том, что даже в сопоставлении с историей всего за 23 года нынешние низкие ставки не является стабильной нормой. Что и понятно: можно долго снабжать финансовую систему денежной массой, но кредит или облигация должны приносить доход заимодавцу (инвестору), иначе теряют простейший экономический смысл.

Вновь прихожу к выводу, что в сложившейся ситуации банковский депозит, пусть он будет чуть менее доходен (или более убыточен), по совокупности характеристик, привлекательнее первоклассной облигации с низкой ставкой. Если ставки начнут расти (а произойти это может быстро и неожиданно), первоклассные бонды отреагируют на это падением цен. И чем более отдален срок погашения бумаги (сейчас, в погоне за прибавкой к доходности, спрос смещен в пользу длинных бумаг), тем жестче может быть реакция. На депозите Ваши деньги останутся, как минимум, вблизи начальной суммы.

( Читать дальше )

О деятельности и результатах группы НБ-Центр (эмитент - АО им. Т. Г. Шевченко)

- 26 ноября 2020, 07:42

- |

Дмитрий Александров пообщался с представителями группы НБ-Центр по итогам 3 квартала 2020 года. По итогам общения получились следующие тезисы о результатах сельхозпроизводителя:

- В целом по отрасли урожайность снизилась приблизительно на 30% из-за заморозков и последующей засухи, но рост по цене культур произошел на те же 30%. Итого, выручка по Шевченко ожидается на уровне порядка 930 млн.

- Так как по сахарной свекле значительно упала урожайность, а цены на сахар выросли в два раза год к году, то по этой культуре показатели Шевченко также будут сбалансированы за счет роста цен.

- По «Маныч» видим снижение урожайности только на 15% благодаря тому, что установлена продвинутая система орошения. Как следствие, Маныч должен догнать Шевченко по выручке и показать рост по ней до 20% год к году.

- Трейдинговое направление, ориентировочно, должно показать уровни 2017 года, за счет снижения активности ВТБ на зерновом рынке юга России

- Отдельно хотелось бы отметить общие тенденции по землям Юга. Мы видим рост предложения слабых хозяйств Ставрополя с наименее урожайными землями, но наиболее плодородные активы Ростовской области и Краснодарского края остаются в цене, несмотря на пандемию. Предложение качественных земель практически отсутствует.

( Читать дальше )

Как поменяется налоговый режим для облигаций с 1 января 2021 года?

- 25 ноября 2020, 11:02

- |

В одном из весенних обращений к гражданам Владимир Путин анонсировал изменение налогового режима, в сторону ужесточения, для вкладчиков и для держателей облигаций. Согласно уже принятым поправкам, с 1 января 2021 года налоги по вкладам и облигациям будут взиматься по новым правилам. Как для вкладчиков, так и для держателей облигаций изменения получились существенными. Для последних, однако, расчет налогов заметно упрощается. В этом материале попробуем разобраться в новом налоговом режиме для облигаций.

Как взимаются налоги с облигаций сейчас?

Но начнем с объяснения текущего режима налогообложения облигаций.

По облигациям взимается НДФЛ в размере 13% на доходы, которые появились во время владения бумагой и в результате сделок с ней. Таким образом налогообложению подлежат три вида дохода:

- Купонный доход: проценты, выплаченные по купону облигации, и НКД

( Читать дальше )

Шорт в золоте продолжит сокращаться

- 25 ноября 2020, 07:21

- |

Короткая позиция во фьючерсе на золото (GOLD-12.20 (GDZ0)) открывалась в портфеле PRObonds #2 в сентябре-октябре-ноябре, в диапазоне цен от 1 916 до 1 948 долл./унц. (для спот-цены). И к началу этой недели достигла 15% от активов. Вчера она была сокращена до 10%. Сегодня может быть сокращена еще, до 5%. Произойдет это, если спот-цена на металл вырастет выше 1 817 долл./унц. Полное закрытие в последующие дни также возможно.

В дальнейшем, если оправдается расчет на отскок цены (иначе не было бы смысла и сокращать/закрывать позицию), мы вновь вернемся к продажам драгметалла. Но это в дальнейшем.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Обувь России: В октябре выручка компании превысила аналогичные показатели 2019 года и составила более 1,7 млрд рублей

- 24 ноября 2020, 10:31

- |

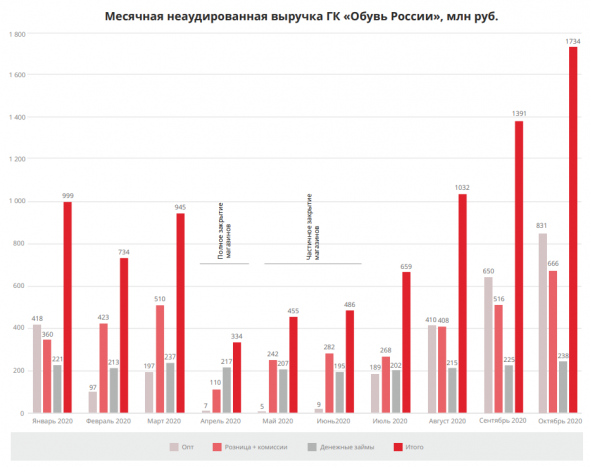

В октябре выручка «Обувь России» превысила аналогичные показатели 2019 года и составила более 1,7 млрд рублей

Неаудированная выручка октября выросла на 6% по сравнению с выручкой аналогичного месяца 2019 года и составила 1 734 млн руб. Таким образом, компания впервые после снятия ограничительных мер не только достигла, но и превысила докризисные показатели месячной выручки. Такой рост стал результатом реализации обновленной бизнес-модели компании, в основе которой лежит развитие офлайн/онлайн-маркетплейса, интеграция в логистическую инфраструктуру рынка интернет-торговли и развитие финансовых сервисов для покупателей. По сравнению с сентябрем 2020 года выручка увеличилась на 25%.

В октябре выручка по проекту «Продаем» (реализация товаров партнеров по модели маркетплейса в розничной сети и на онлайн-площадке westfalika.ru) выросла на 15% по сравнению с сентябрем 2020 года и составила 164 млн руб. (25 % от розничных продаж). Число партнеров платформы на конец октября превысило 650 компаний. В целом за 10 месяцев 2020 года компания реализовала более 1,5 млн партнерских товаров. В октябре 2020 года Группа запустила обновленное мобильное приложение Westfalika, что даст рост конверсии с мобильного трафика, а значит, увеличение продаж маркетплейса, и положительно повлияет на лояльность целевой аудитории, поскольку ускорит процесс выбора товаров и оформления заказа.

Пресс-релиз компании: www.obuvrus.ru/press_center/press_releases/46766/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал