s&p500

Вводная к нонфарму США

- 03 мая 2024, 14:53

- |

Общая ситуация

Общая ситуация с момента вводной в май изменилась незначительно.

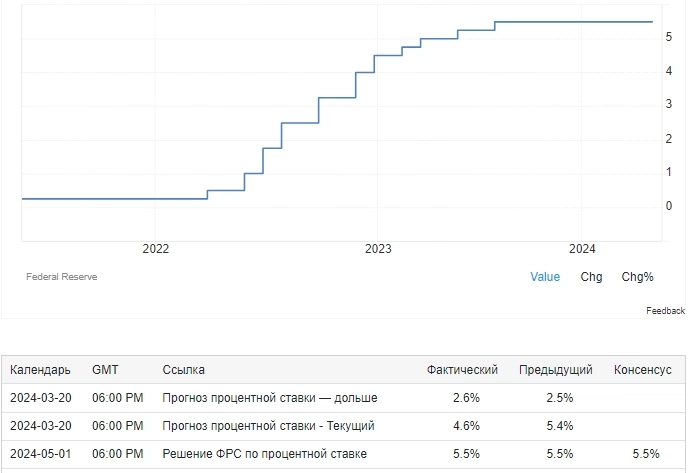

ФРС огласила о сокращении QT по ГКО США с июня до 25 млрд долларов против 60 млрд долларов ранее, шаг более ранний и более значительный, нежели ожидали рынки, что свидетельствует о намерении ограничить рост доходностей ГКО США.

Пауэлл в ходе пресс-конференции нивелировал опасения участников рынка по вероятному повышению ставки в случае роста инфляции, но это и так было понятно, ибо перед выборами никто не позволит ФРС обвалить фондовый рынок и экономику.

В отношении снижения ставки ФРС планка гораздо ниже, но ФРС нужен повод для сохранения лица в виде снижения инфляции или/и провального нонфарма.

Инсайд от руководителей компаний США указывает на желание Пауэлла снизить ставку в сентябре.

По геополитике пока без изменений.

Переговоры по перемирию в секторе Газа проходят под давлением США, результат должен быть до конца недели.

Если перемирие в Газе или небольшие краткосрочные военные действия Израиля в Рафахе приведет к решению конфликта в Красном море, то цены на нефть упадут.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

СРЕДНЕСРОЧНЫЙ ЦИКЛ ФОНДОВОГО РЫНКА США

- 03 мая 2024, 10:34

- |

Основным среднесрочным циклом фондового рынка США является 4-летний цикл. Исторический диапазон этого цикла составляет от 31 до 68 месяцев. Нормой можно считать диапазон от 36 до 56 месяцев, это примерно 80% всех 4-летних циклов.

Нижняя точка последнего подтвержденного 4-летнего цикла пришлась на март 2020 года. На этот же период пришлись основания 6- и 9-летних циклов. Эти циклы являются фазами 18-летнего долгосрочного цикла. Они будут рассмотрены позже в отдельной публикации. В 18-летнем цикле от четырех до пяти 4-летних циклов. Текущий цикл является четвертым в долгосрочном 18-летнем цикле.

С учетом временной структуры предыдущего цикла нижняя точка текущего 4-летнего цикла может быть достигнута в 2024 году, не позднее начала 2025 года. Минимальный уровень рынка на сегодняшний день пришелся на октябрь 2022 года, что стало основанием 1-й фазы цикла. В этом году были достигнуты новые максимумы 2-й фазы в частности и 4-летнего цикла в общем.

Текущий 4-летний цикл однозначно зрелый и в ближайшее время может достигнуть своего апогея. Кроме того, рост рынка за последние четыре года значительно превысил средние значения и достиг определенного статистического потолка.

( Читать дальше )

Биткоин перешёл полностью в медвежьи лапы, нефть и S&P500 идут по тому же пути

- 02 мая 2024, 21:21

- |

Добрый день!

Биткоин окончательно перешёл в медвежий тренд, закрыв месячный таймфрейм уверенным медвежьим поглощением. На дневном графике цена также уверенно перешла в нисходящий тренд, попутно сформировав двойную вершину.

Сегодня котировки уверенно пробили «психологический» уровень поддержки 60000, при возвращении к которому появляется потенциальная возможность отскока с последующим походом вниз:

Нефть марки Brent тестирует уровень 84.00 и линию восходящего канала, попутно формируя два интересных сценарий. При отскоке котировок вверх мы вновь можем увидеть «чёрное золото» в районе 91-й фигуры. При формировании пробоя указанных выше технических линий, у нефтяной бочки появляется интересная возможность упасть до поддержки в районе 73.00. На данном рыночном этапе интересно посмотреть на поведение цены в точке пересечения уровня и аптренда:

( Читать дальше )

Сказ о том, как апрель закончился.

- 02 мая 2024, 17:59

- |

Итак, подошёл очередной месяц к концу, и стоит оценить динамику ключевых индикаторов рынка, и событий, сопровождающих их. По старинке, начну с обозревания рынка американского, его ключевых индексов.

Американский рынок. Техническая картина.

Первым в очереди на оценку идёт индекс широкого рынка SP500.

В апреле, этот индекс получил снижение на 4%. Тем самым, он уверенно перекрыл рост прошлого месяца. Это довольно тревожный сигнал для покупателя.

( Читать дальше )

Глава ФРС: Инфляция в США по-прежнему слишком высока, повышение ставки на следующем заседании маловероятно

- 02 мая 2024, 10:49

- |

«Инфляция по-прежнему слишком высока», — заявил в среду глава регулятора Джером Пауэлл. При этом он отметил, что повышение процентной ставки на следующем заседании Федрезерва маловероятно.

1 мая 2024г ФРС сохранил ставку на уровне 5,5%.

1prime.ru/20240501/inflyatsiya-847831537.html

Вводная к заседанию ФРС

- 01 мая 2024, 19:43

- |

Повода для оглашения ФРС готовности к снижению ставок нет, инфляция не снизилась, а ФРС четко заявил о том, что необходимо три месяца с уверенным падением инфляции для начала снижения ставок.

Есть предупреждающие знаки о замедлении экономики США, ВВП в 1 квартале упал до 1,6%квкв, что ниже тренда в 1,8%, но одной из основных причин низкого ВВП США стало снижение запасов и эксперты ожидают, что пополнение запасов приведет к росту ВВП США во 2 квартале выше тренда (на текущий момент первые оценки без подтверждающих данных находятся около 3,0%квкв).

ISM услуг США с февраля предупреждает о резком падении занятости, PMI США заявило о резком падении найма и инфляции услуг в апреле, CB заявляет о резком падении настроений потребителей второй месяц подряд – все это важно, но ФРС должна увидеть эти опережающие знаки в ключевых отчетах США, т.е. нонфарме и розничных продажах, для коррекции своей политики путем снижения ставок.

Тем не менее, в мартовском протоколе ФРС уже были высказаны мнения членов ФРС о том, что экономика США замедляется, а текущие сигналы экономики подтверждают опасения голубей ФРС.

( Читать дальше )

S&P 500, возможно 2-я неделя нового цикла

- 01 мая 2024, 18:35

- |

→ Подтвердился прогноз экстремума по фондовому рынку США на 22 апреля 2024 года. По индексам S&P 500, NASDAQ и фьючерсу DJ30 он пришелся на 19 апреля. Закрытие коротких позиций в этот период было наиболее оптимальным.

→ С большой степенью вероятности начался новый 20-недельный цикл фондового рынка США. Начало любого цикла всегда бычье, поэтому открытие длинных позиций на техническом сигнале 22 апреля имеет наиболее оптимальное соотношение риска и потенциальной прибыли.

→ Завершение 25 апреля периода ретроградности Меркурия должно ослабить давление на рыночные сектора, связанные с искусственным интеллектом, технологиями и коммуникациями.

→ Существуют два сценария развития нового базового цикла (20 недель) с учетом прогноза экстремума фондовых индексов США на 19 августа 2024 года.

1. Если рынок пробивает максимумы от 21 марта и 1 апреля, вероятно это будет бычий цикл и возможно новые максимумы с вершиной цикла около 19 августа. Это будет примерно 16 недель и время для вершины нового цикла.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал